“营改增”对路桥施工企业的影响分析及对策研究

2015-12-09张妮

张妮

(陕西华山路桥工程有限公司)

2011年,国务院批准营业税改征增值税试点方案,按规划“十二五”期间(2011年~2015年)将全面完成“营改增”改革。2014年1月1日起,铁路运输和邮政服务业被纳入营业税改征增值税试点。作为支柱产业的建筑业很快也将纳入营业税改增值税的范围。而根据中建协建计函(2013)3号文《住房城乡建设部关于建筑业营业税改征增值税调查测算情况和建议的函》的调研测算结果显示,建筑企业将收入减少,利润降低,税负增加,现金流受挫。建筑业实施“营改增”后将增加企业的税负,制约企业的发展,这与国家实施“营改增”减轻企业税负的根本目的背道而驰。在此背景下,本文以路桥施工公司为研究对象,通过“营改增”实施前后的会计对比分析,分析“营改增”对路桥施工企业的影响并提出相应对策。

路桥施工企业实施“营改增”对整体产业优化十分有必要:一是有利于路桥施工企业积极更换新的机械设备等固定资产,同时加大信息化的投入,提高信息化管理水平,促进企业的产业化发展。二是有利于规范路桥施工企业市场竞争秩序。营业税改征增值税后,完善了路桥施工企业产业链上的发票管理,促使人工、材料、机械等成本发票的规范化、合法化,理顺了总包与分包之间的税务关系,在一定程度上制约联营挂靠、合作经营、非法转包、随意肢解工程等不正当竞争行为。三是有利于促进路桥施工企业上下游产业的融合。增值税的实施将使以路桥施工企业为核心的所有上下游参与者之间形成一种利益制约关系,这种相互制约、交叉管理有利于整个行业的规范和健康发展。四是有利于提高路桥施工企业项目管理的整体水平,迫使企业转变管理模式,采取科学的管理方法和手段不断提高项目管理和成本精细化的管理水平。

一、路桥施工企业“营改增”前后对会计工作的影响

营改增是结构性减税,税负的高低取决于其成本结构,即取决于专用发票的取得和可用于抵扣进项税额的多少。路桥施工企业机械费和材料费占比例很大,由于工程都比较偏远,很多下游企业开具的发票基本都是小规模纳税人的普通发票,甚至提供不了发票,因此取得的发票能进行抵扣的很少。

(一)“营改增”前后对比及会计处理

假设某路桥施工企业,属于增值税一般纳税人,当年已完工程量9990万元(含税),当年发生的主营业务成本7548万元(含税,可抵扣进项税额为498万元),购置机械设备等固定资产585万元(机械设备折旧年限10年,含税),城建税和教育费附加分别为营业税(或者增值税)的7%和3%。所得税税率为15%(享受西北大开发的优惠政策),为了简化问题说明,假定该公司只征收流转税和所得税,其他税种忽略不计(假设建筑业增值税税率11%,营业税税率3%)。营改增对该企业会计科目金额的影响,如表1所示。

表1 某路桥施工企业营改增前后变动对比表 单位:万元

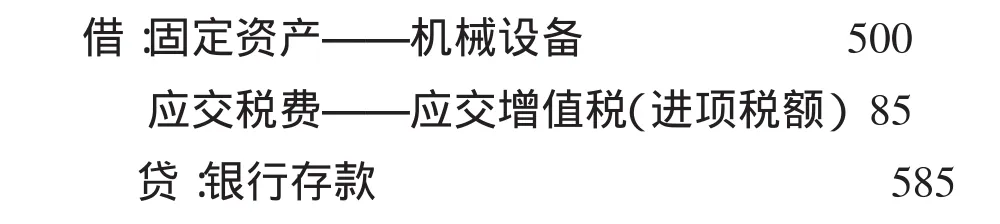

1.“营改增”后该公司在购买机械设备的账务处理(单位:万元)。

借:固定资产——机械设备 500应交税费——应交增值税(进项税额)85贷:银行存款 585

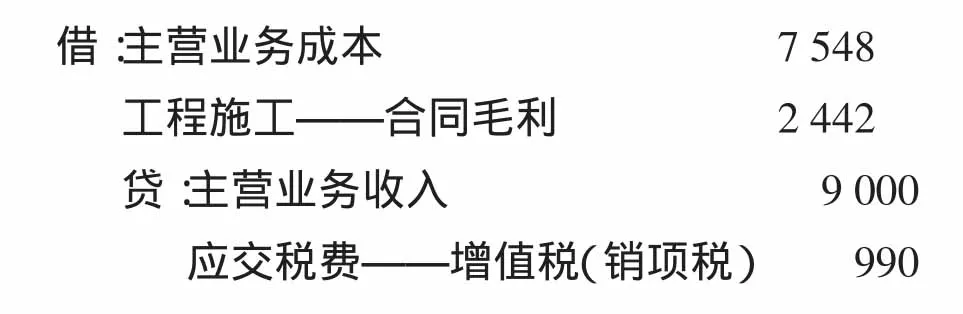

2.“营改增”后建筑业收入核算有变化,按工程进度应确认已完工程9000万元(单位:万元)。

借:主营业务成本 7548工程施工——合同毛利 2442贷:主营业务收入 9000应交税费——增值税(销项税) 990

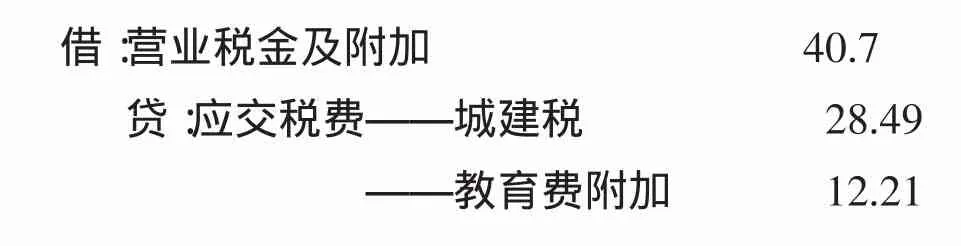

3.“营改增”后计提营业税金及附加的分录(单位:万元)。

借:营业税金及附加 40.7贷:应交税费——城建税 28.49——教育费附加 12.21

由于城建税和教育费附加是以流转税为计提依据的,营改增后流转税额发生相应变化,进而影响城建税和教育费附加40.7万元[(990-85-498)×(3%+7%)],企业的会计利润和所得税金额随着发生变化。

(二)“营改增”对企业财务报表的影响分析

1.对资产负债表的影响

如表1所示,实施“营改增”后,“固定资产原值”减少85万元,“固定资产折旧”减少8.5万元,“固定资产净值”减少了76.5万元,负债增加了118.03万元。产生以上变化是由于“营改增”后,外购的机械设备取得当年,增值税进项税额可以一次抵扣85万元,机械设备的原值减少,折旧费也随之减少;负债的增加主要是因为税收引起的,包括应交增值税增加407万元(990-85-498),城建税和教育费附加增加了10.73万元,营业税减少299.7万元,所以税负增加了118.03万元(407+10.73-299.7)。根据会计衡等式,资产的减少,负债的增加,相应未分配利润会减少。

2.对利润表的影响

如表1所示,由于“营改增”后该企业确认收入时扣除了销项税额,所以计入“主营业务收入”的金额减少,减少了990万元,相应地扣除了进项税额,计入“主营业务成本”中的金额也随着减少,减少了498万元。因为不再计提营业税,故营业税金及附加科目的金额大幅降低,减少了288.97万元。由于以上科目的增减,企业利润也随着变化,利润减少了203.03万元。假如其他不变,导致所得税减少30.45万元,净利润共减少172.58万元(203.03-30.45)。

3.对现金流量表的影响

根据以上数据分析,营改增后会导致经营活动产生的净现金流量减少,加大企业的资金压力。因为“主营业务收入”减少990万,如果工程款全部收回的话,填入现金流量表的销售商品、提供劳务收到的现金会减少990万元,而“主营业务成本”的金额减少498万元,填入购买商品、接受劳务支付的现金相应减少498万元,当期支付的各项税费(不包含所得税)增加118.03万元,合计当期经营活动产生的净现金流量减少了610.03万元。还有现实情况中施工企业根据完工百分比法确认收入,确认收入的时间和收款的时间往往有很大的差异,这种差异也会导致占用一部分运营资金去交税。因此,无论从哪方面分析都会影响企业的现金流,从而加大企业的资金压力。

二、路桥施工企业“营改增”的应对策略

(一)加强会计基础工作,模拟试点,提前适应

“营改增”后会计核算方面发生了很大的变化,企业应有计划、有步骤的对本单位各层级管理人员和员工进行“营改增”的培训,让企业的管理人员和员工深入了解国家对“营改增”的基本规定和根本目的,提前转换观念,为单位“营改增”的贯彻实施做好基础工作。可选择几个单体项目作为“营改增”的模拟试点,通过建立“营改增”的台账,测算营改增后施工企业的实际税负,分析税制改革对项目投标、预决算、采购、分包、租赁等环节,及收入、成本、利润、资金的影响。

(二)合理选择供应商,加强供应商管理

营改增是结构性减税,税负的高低取决于其成本结构,即取决于专用发票的取得和可用于抵扣进项税额的多少。在施工过程中,选择专业分包商、供应商、租赁商、劳务商等分供方时,生产经营人员事先要考虑分供方是一般纳税人还是小规模纳税人,提供的结算票据是增值税专用发票还是普通发票,增值税率是多少,能否抵扣,再分析、评定谁的报价合理、有利于节约成本、降低税负,要把纳税筹划渗透到生产经营的各环节,达到合理控税,降本增效的目的。

(三)尽量减少固定资产购入,合理降低纳税额

考虑实行增值税后购进固定资产和周转材料的进项税可以抵扣的因素来合理降低纳税额,“营改增”实施前,在保证企业正常生产需要的前提下应尽量减少购入机械设备、钢架管、钢模板、扣件等固定资产和周转材料。

(四)建立完善的成本核算体系,规范合作项目成本管理

统一自营和合作项目成本核算方法和账务处理口径,如实反映合作项目的资产、负债、收入、成本、利润等财务信息,有效控制合作项目财务风险。加强对甲供材料的管理,凡甲供材料计入工程造价,作为营业收入确认范围的,都要对甲供料进行核算,领用的甲供材料要计入项目成本。

(五)改变收入确认方法,加强项目竣工决算

目前,施工企业确认收入的方法基本都是按工程进度确认,有前面的分析可知,“营改增”后将给企业现金流造成很大影响,加大企业资金压力,建议“营改增”后按收款确认当期主营业务收入,以减小对企业的现金流造成的影响。

在“营改增”前尽快清理已竣未决项目,尽量让老项目不受新的税收政策的影响。

三、结语

虽然目前路桥施工企业尚未纳入“营改增”的范围,但实施“营改增”是大势所趋。如前文所述“营改增”的实施将对路桥施工企业带来很大的影响。 因此,在实行“增值税”之前,路桥施工企业应根据行业特点和自身实际情况,积极做好各方面的准备工作,转变观念,加强企业会计基础工作,建立完善的成本核算体系,规范合作项目管理,提高企业整体管理水平和内部控制水平,积极应对国家的营改增政策,尽最大可能降低企业的税负,才能确保企业的健康持续发展。

[1]李兰,肖双琼.建筑业“营改增”的税负变化及影响研究[J].商业研究,2014,3.

[2]杨威杨.对建筑业实行“营改增”政策的思考[J].建筑经济,2012,12.

[3]卫建泽.“营改增”对建筑业影响的分析研究[J].山西财经大学学报,2013,4.

[4]巩鑫.“营改增”对建筑业影响的SWOT分析[J].财会月刊,2014,1.

[5]纪金莲,张玉娟.“营改增”对建筑业的影响及对策研究[J].建筑经济,2014,7.