高管薪酬激励、终极控制权与现金分红研究

——基于上证A股上市公司的经验证据

2015-10-24常亚波

常亚波

高管薪酬激励、终极控制权与现金分红研究

——基于上证A股上市公司的经验证据

常亚波

上市公司高管薪酬近年来受到资本市场上各类投资者、监管部门的密切关注。本文利用Tobit模型对我国上证A股上市公司2009—2012年分红状况进行实证研究,结果发现:上市公司高管货币薪酬、股权薪酬与公司现金分红之间并非存在简单的线性关系,而是存在显著的倒U型关系,说明上市公司高管薪酬激励并非越高越好,而是应当控制在适度的范围内;非国有控股上市公司高管薪酬明显高于国有控股上市公司,非国有控股上市公司高管薪酬激励与现金分红水平无关,高管更看重公司的长远发展。

高管薪酬 现金分红 实际控制人 代理成本

一、引言

上市公司高管薪酬近几年受到资本市场上各类投资者、政府监管部门以及社会公众的密切关注。上市公司,尤其是国有上市公司高管薪酬与业绩不匹配,薪酬发放水平畸高,不同行业之间高管薪酬存在很大差异,在职消费普遍等现象,在社会上引起强烈反响。2007年中国平安CEO的薪酬总额高达6600万元,该公司有数名高管当年税前薪酬超过4000万元。2009年1月,财政部下发《关于金融类国有和国有控股企业负责人薪酬管理有关问题的通知》;2009年9月,人力资源社会保障部会同五部委联合下发《关于进一步规范中央企业负责人薪酬管理的指导意见》;2014年8月29日,中共中央政治局审议通过了《中央管理企业负责人薪酬制度改革方案》、《关于合理确定并严格规范中央企业负责人履职待遇、业务支出的意见》,提出要健全国有企业负责人薪酬分配的激励和约束机制,杜绝与企业经营管理无关的各种在职消费行为。

与此同时,我国上市公司长期以来不分红、少分红的现象十分突出,上市公司一度被人们称为“铁公鸡”。此外,我国上市公司股利分配中还存在分红波动性大、连续性差等特点。中国证监会2001年、2004年、2006年、2008年相继出台了规范上市公司现金分红的法规,2012年5月4日又出台《关于进一步落实上市公司现金分红有关事项的通知 》,规定上市公司应当在募集说明书或发行预案中增加披露利润分配政策尤其是现金分红政策的制定及执行情况、最近3年现金分红金额及比例、未分配利润使用安排情况,并做 “重大事项提示”,提醒投资者关注上述情况。

高管薪酬作为公司的一项激励机制,用来缓解委托人和代理人之间的利益冲突(Jensen and Meckling,1976),激励公司管理层努力生产经营,提高企业绩效,增加股东财富。对上市公司来说,股东财富的增加,主要通过公司分红和股价上涨来体现。那么,高管薪酬和公司现金分红政策之间存在何种相互影响的机理?高管货币薪酬和高管股权薪酬分别会对现金分红产生什么影响?两者之间的关系是线性的还是非线性的?本文将分别从高管货币薪酬、高管股权薪酬两个不同的方面对上市公司现金分红发放水平进行研究,从而为规范我国上市公司高管薪酬制度和分红政策、完善公司治理机制提供决策参考。

本文主要的研究结论如下:第一,上市公司高管货币薪酬、股权薪酬与公司现金分红之间存在显著的倒U型关系,说明上市公司高管薪酬激励应当适度;第二,非国有控股上市公司高管薪酬明显高于国有控股上市公司,国有控股上市公司存在更为严重的内部人控制和管理层防御现象;第三,非国有控股上市公司高管薪酬激励与现金分红水平无关,高管更看重公司的长远发展。本文可能的研究贡献在于,以往的研究主要集中探讨高管股权激励对上市公司现金分红的影响,较少关注高管货币薪酬对分红的影响;以往的大部分研究结论认为高管货币薪酬或股权薪酬与公司现金分红呈简单的线性关系,本文的研究表明高管薪酬与现金分红呈倒U型关系;根据实际控制人不同对上市公司分别进行研究,得出不同产权性质下公司高管激励对现金分红有不同的影响,非国有控股上市公司高管更倾向于将公司留存收益用于再投资。

二、文献综述

国外学者在20世纪50年代就开始对股利政策进行研究并提出了很多股利理论,如“一鸟在手”理论、MM理论、税收差异理论、信号传递理论、代理成本理论、股利迎合理论等。Rozeff(1982)最早将代理成本应用于股利政策研究。Jensen(1986)将“自由现金流”的概念引入股利代理理论,其核心思想是企业持有大量的自由现金流是危险的,发放现金分红可以减少企业拥有的自由现金流,避免企业投资于净现值为负的投资项目,从而降低代理成本,提升企业价值。Agrawal和Jayaraman(1994)研究发现,在无负债的公司中,管理者持股比例越高的公司,股利支付率越低。这一发现说明在无负债公司中,管理者持股和股利政策在降低自由现金流的代理成本方面存在替代机制。Fenn和Liang(2000)研究发现,在管理者持股数量少、投资机会少或者自由现金流量高(代理成本高)的公司中,管理层持股比例与股利支付呈正相关关系。Hu和 Kumar(2004)基于管理层防御分析了管理层薪酬激励与现金分红之间的关系,结果表明,管理层持股、股票期权与现金分红呈负相关关系。Bhattacharyya等(2007)基于委托—代理范式提出了一个股利支付模型,由于存在信息不对称,处于信息劣势的委托人只能通过次优的薪酬契约来激励高效率管理者将盈余用于继续投资、低效率管理者将盈余用于发放高额股息。这一模型预计股利分配与管理者薪酬呈负相关关系。

我国学者最近几年也开始对高管持股与股利政策的相互关系进行研究。廖理、方芳(2004)对管理层持股、股利政策与上市公司代理成本进行了研究,发现管理层持股对高代理成本公司的现金分红支付有明显的提高作用,但对低代理成本的公司作用不明显。对于国有股比例高的公司,管理层持股与股利支付正相关。吕长江、周县华(2005)研究认为,公司高级管理人员和董事薪金越高,董事会主席和监事会主席持股比例越高,则公司越倾向于支付更多的现金分红。董艳、李凤(2011)采用2004—2009年沪深市A股上市公司的数据,运用Logit和Tobit模型,从管理层持股和现金分红政策的角度讨论了委托代理关系,实证结果表明,管理层持股能够增加现金分红支付倾向和支付力度,但股权激励只有在管理层持股水平相对较高时才能发挥作用。杨宝(2013)基于委托代理理论分析上市公司高管报酬对分红的影响机理,进而以2003—2010 年沪深A 股上市公司为样本,检验高管报酬与公司分红的关系。研究发现: 高管货币薪酬、高管持股对公司分红具有显著正向影响,并且二者对分红的影响具有“替代效应”。梁彤缨等(2014)采用2006—2010年中国A股上市公司的数据研究了高管薪酬激励机制与股利政策的相互作用,结果表明,高管薪酬激励和现金分红政策都能提高企业价值,并且两者在提高企业价值上表现出协同效应。

从以往的文献研究来看,国内外学者更多的是把关注的目光放在高管持股与现金分红之间的关系上,较少对高管货币薪酬与现金分红进行研究;国外的研究结论更倾向于管理层持股与现金分红之间是替代关系,而我国学者的研究更倾向于管理层持股与现金分红呈现显著的正相关关系,国内外的研究结论并不一致。本文拟采用我国上市公司的经验证据,对高管货币薪酬、股权薪酬与现金分红之间的关系进行深入研究,并按照上市公司实际控制人的不同,对高管薪酬与现金分红进行分组研究,探讨不同产权性质下高管薪酬对现金分红的影响,并得出相应的结论。

三、理论基础与研究假设

现代公司制企业由于所有权与经营权的分离,导致委托代理关系产生,代理成本随之而来。委托代理理论认为公司存在导致代理成本产生的两种利益冲突:股东和经理人之间的利益冲突以及股东和债权人之间的利益冲突。股东和经理人之间由于存在信息不对称,经理人可能利用自身的信息优势谋取额外收益,损害股东利益。为了激励管理层按照股东财富最大化的目标进行经营管理,股东通过货币薪酬、管理层持股等经济性薪酬的方式对其进行激励。与公司绩效挂钩的高管薪酬激励水平越高,高管就越会提升公司业绩,从而提高公司的股利支付水平,以回报股东。然而,根据经济人的自利假设,由于存在信息不对称和不完全,随着高管持股的增加,高管可能会利用或者“创造”对其有利的薪酬激励条款,从而影响甚至决定自己的薪酬。高管薪酬激励不一定能够达到减轻代理问题的目的,相反其本身也可能成为代理问题的一部分。根据管理层权力理论,为了实现较高的薪酬水平和权力收益,高管存在运用权力寻租的可能性,这无疑会侵害股东利益,导致薪酬绩效的敏感性降低,影响股东财富的增加和公司股利的发放。

Jensen(1986)认为,发放股利可以降低企业持有的自由现金流,减少管理层利用这部分资金进行过度投资的机会,从而降低代理成本;高额股利的发放导致现金流出企业,降低由留存收益满足公司投资所需全部资金的可能性,公司不得不通过外部借款或者股权融资筹集资金,新的债权人和投资者对公司管理层形成外部监督,从而降低代理成本。

综合以上分析,在一定范围内,薪酬激励水平越高,高管越有动力进行股利分配,降低代理成本,增加股东财富;随着高管货币薪酬和持股比例的提高,管理层可能利用自身权力影响公司决策,做出自利行为,减少股利分配,损害股东利益。据此分析,我们提出如下假设:

假设1-a:在一定范围内,高管货币薪酬越高,公司现金分红水平越高;超过一定界限,高管货币薪酬越高,公司现金分红水平越低。即高管货币薪酬与公司现金分红呈倒U型关系。

假设1-b:在一定范围内,高管股权薪酬越高,公司现金分红水平越高;超过一定界限,高管股权薪酬越高,公司现金分红水平越低。即高管股权薪酬与公司现金分红呈倒U型关系。

根据最优契约理论,薪酬契约的激励效应依赖于薪酬业绩的敏感性,薪酬与业绩的有效匹配是降低代理成本的有效途径。由于历史和体制等原因,我国国有控股企业与民营企业高管薪酬形成机制存在较大差异。国企高管的薪酬为市场定价与政府定价博弈的产物,国有资产管理部门本身责权利不匹配,很难有足够的动力去激励国有控股企业高管,与之签订有效的薪酬契约。而民营企业高管薪酬更加市场化,与公司业绩更为相关。民营企业的高管薪酬更多地体现出股东与管理层之间根据自身利益进行反复博弈的结果。因此,国有控股企业高管更有可能选择有利于自身职位并追求自身效用最大化的行为,即进行管理层防御。在管理层防御动机的支配下,当公司少发股利带来的在职消费等隐性福利较高时,国有控股企业高管可能会减少股利支付,最大化自身效用。据此分析,我们提出如下假设:

假设2-a:与非国有控股上市公司相比,国有控股上市公司高管货币薪酬与现金分红呈现倒U型关系。

假设2-b:与非国有控股上市公司相比,国有控股上市公司高管股权薪酬与现金分红呈现倒U型关系。

四、研究设计

(一)样本选择

由于中国证监会2008年10月9日、2012年5月4日分别出台了关于上市公司现金分红的相关规定,为了避免监管政策变动带来的影响,我们选取2009—2012年沪市A股上市公司为研究样本,并剔除以下样本:(1)金融类上市公司由于特殊的会计制度和行业特征,予以剔除;(2)ST公司由于连续亏损,不能反映正常公司的财务状况,予以剔除;(3)当年新上市的公司;(4)研究期间数据缺失的公司。由于本文研究的对象是上市公司的现金分红,因而剔除了采用混合方式发放股利的公司(发放现金分红、送股,发放现金分红、转增以及现金分红、送股、转增三种方式同时采用的公司)。经过数据的搜集整理,共得到4824个样本。本文使用的数据来源于CSMAR中国上市公司治理结构研究数据库和CCER上市公司治理结构数据库,根据国泰安“中国上市公司治理结构研究数据库”,公司高管是指公司总经理、总裁、CEO、副总经理、副总裁、董秘等高级管理人员。本文使用Stata12.0进行数据分析。

表1 变量定义

表2 主要变量的描述性统计

表3 变量相关系数表

(二)模型建立

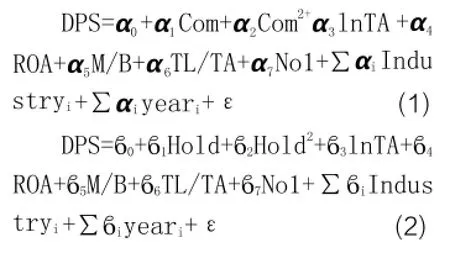

由于股利分配数据具有典型的受限特征,因此我们采用Tobit模型进行回归分析。为了验证高管货币薪酬、高管持股与现金分红之间是否存在非线性关系,我们加入高管货币薪酬和高管持股的二次方项,构建如下回归模型:

(三)变量定义

1.被解释变量

每股现金分红:用DPS表示。

2.解释变量

(1)高管货币薪酬。鉴于数据的可得性,本文采用上市公司高管前3名薪酬总额占董事、监事和高管薪酬总额的比例作为解释变量。根据CSMAR数据库的定义,高管货币薪酬不包括高管从上市公司领取的津贴。高管货币薪酬用Com表示。

(2)高管股权薪酬。本文采用高管年末持有公司股份的数量总和与公司年末A股流通股股数的比值作为解释变量,用Hold表示。

3.控制变量

根据Fama、French(2001),DeAngelo(2006)和 Denis、Osobov (2008)等人的研究成果以及我国其他学者关于现金分红支付影响因素的研究,我们选取以下变量作为控制变量:

(1)公司规模。以往的研究表明,当公司规模越大时,越有可能支付股利。我们选取公司年末资产总额的自然对数lnTA作为代理变量。

(2)盈利能力。公司盈利能力越强,越有可能支付股利。我们采用总资产净利率即ROA作为盈利能力的衡量指标。

(3)成长能力。衡量公司成长能力的指标很多,比如总资产增长率、销售收入增长率、市账比、可持续增长率以及托宾Q值等。本文借鉴Fama、French(2001)的做法,使用市账比M/B作为衡量公司成长能力的指标。

(4)负债水平。我们使用年末资产负债率TL/TA来衡量公司的负债水平。

(5)股权集中度。研究发现,股权结构对公司的股利支付情况有较大影响。本文选取第一大股东持股比例No1作为股权集中度的代理变量。

此外,我们根据中国证监会发布的《上市公司行业分类指引》(2001)将上市公司分为13个行业,剔除金融行业之后,设置11个虚拟变量。同时,设置3个年度虚拟变量。

模型1、模型2主要变量的具体定义如表1所示。

表4 回归结果

表5 按实际控制人分组的描述性统计

五、描述性统计与回归结果

(一)变量的描述性统计

根据本文收集的样本数据,主要变量的描述性统计结果如表2所示:

从表2我们可以看出,我国上市公司平均股利为0.08元/股,处于比较低的支付水平;高管前三位年薪总额占董事、监事及高管年薪总额的平均比例为42.37%,说明我国上市公司高管薪酬的集中度比较高,薪酬最高的前三位高管的收入占据了相当高的比例;4824个样本中,有2711个样本公司高管未持股,占总样本的56.20%,高管平均持股比例为2.71%;第一大股东持股比例的平均值为35.72%,说明我国上市公司股权集中度比较高;市账比均值为14.32,说明我国上市公司整体来说增长前景和增长机会尚可;资产负债率均值为62.33%,表明上市公司总体负债水平较高;总资产净利率均值为2.75%,表明上市公司盈利能力不强,需要进一步提升公司的经营绩效。

(二)变量的相关性分析

变量之间的pearson相关系数如表3 所示:

从表3可以看出,除了个别控制变量的相关系数之外,主要变量之间的相关系数都在0.5以下,表明模型不存在严重的多重共线性问题。

(三)模型的回归结果

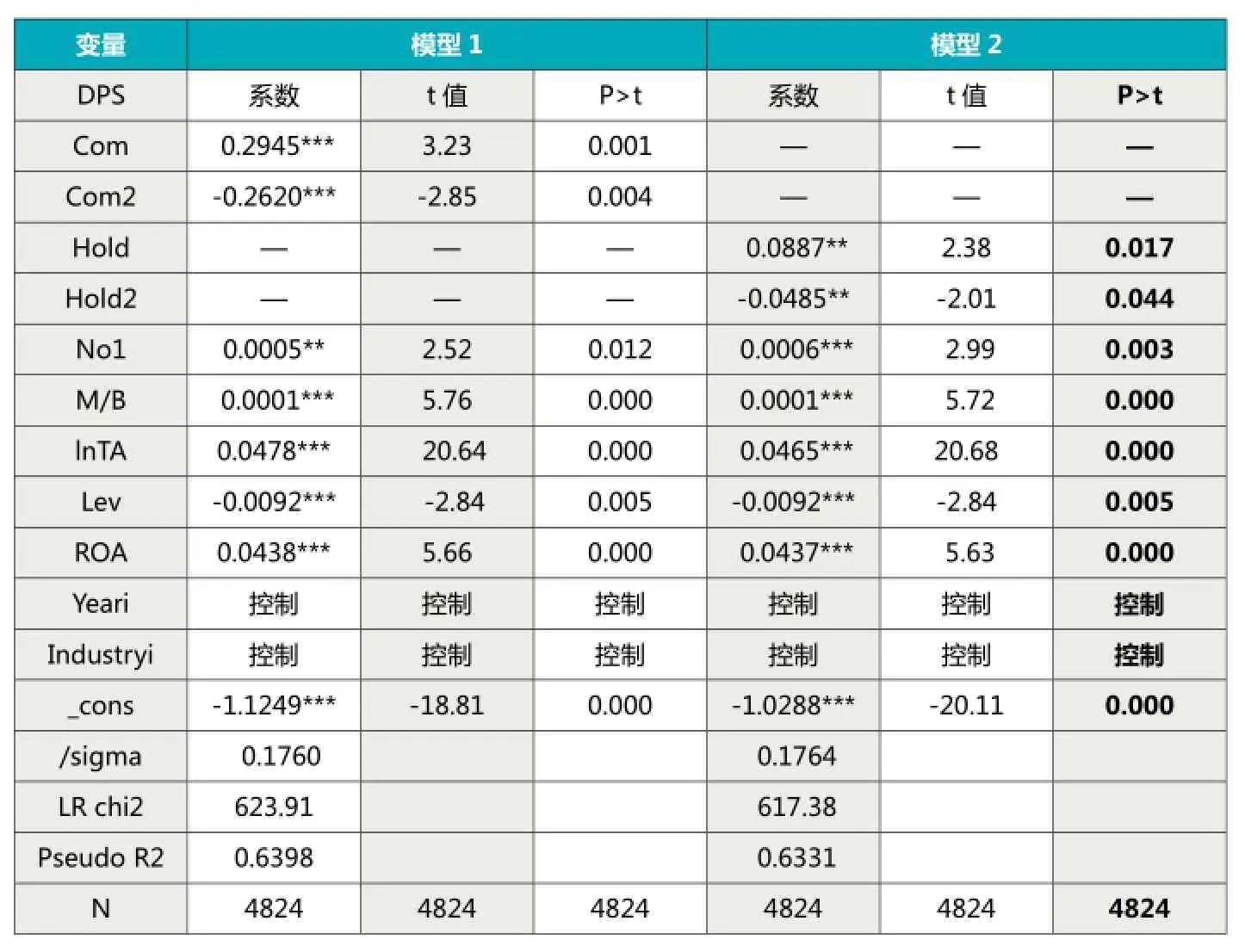

模型1和模型2 的回归结果如表4所示:

从表4的回归结果来看,高管货币薪酬/高管股权薪酬与公司每股股利之间存在显著的非线性关系:在较低的范围内,公司股利支付水平随着高管货币薪酬/高管股权薪酬的增长而增长,支持了假说1-a和假说1-b,表明存在管理者利益趋同效应。但超过此范围之后,随着高管货币薪酬/高管股权薪酬的增长,公司股利支付水平反而下降,表明存在管理者防御效应。控制变量方面,第一大股东持股比例越高,公司股利支付水平越高,说明股权集中度越高的公司,可能越倾向于发放股利,从而向大股东输送利益,即存在大股东利益侵占假说。M/B与公司股利发放水平呈现显著正相关,表明具备良好成长性的公司倾向于发放股利,向市场传递公司发展前景良好的信息,验证了股利信号传递理论。资产规模越大,公司发放股利的水平越高;公司资产负债率与股利支付水平显著负相关;公司盈利能力越强,股利支付额度越大。这三个控制变量的实证结果与Fama(2001)等人提出的股利生命周期理论一致。

表6 按实际控制人分组的回归结果

(四)按实际控制人分组的进一步研究

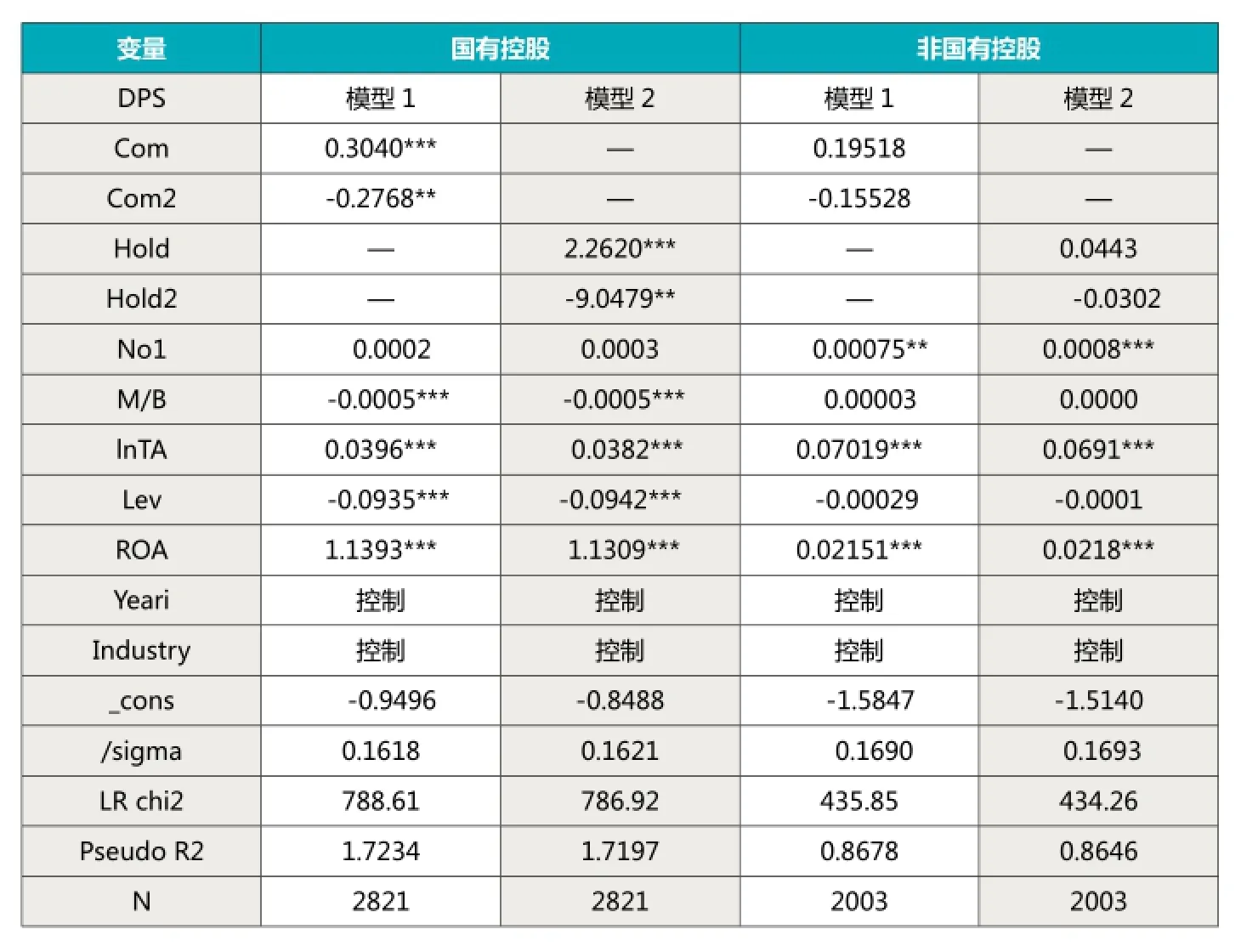

进一步,本文按实际控制人的性质将全部样本分为国有控股上市公司和非国有控股上市公司,并对其进行描述性统计,结果如表5所示。

从表5可以看出,国有控股上市公司的平均现金分红水平高于非国有控股公司,但非国有控股上市公司前三位高管货币薪酬占董事、监事和高管年薪总额的比重高于国有控股上市公司,同时非国有控股上市公司高管持股比例为6.40%,大大高于国有控股上市公司(2.71%)。这表明非国有控股上市公司高管薪酬水平明显高于国有控股上市公司,但非国有控股上市公司高管的高薪并不是增加股东现金分红的有效途径,非国有控股公司高管更着重于公司未来的成长。

我们按照实际控制人不同分别对模型1和模型2进行回归,结果如表6所示。

从表6可以看出,对于国有控股公司,高管货币薪酬/高管股权薪酬对现金分红支付水平的影响是显著的,并且呈现倒U型特征;而对于非国有控股的公司,高管货币薪酬/高管股权薪酬对现金分红水平的敏感性并不显著。这说明在一定范围内增加国有控股公司的高管薪酬,可以提高公司现金分红水平,缓解代理问题,降低代理成本,而对于非国有控股的上市公司来说,增加高管薪酬并不能对现金分红政策产生明显的效果,非国有控股公司高管更看重公司未来的发展和增长前景,假说2-a和假说2-b得到验证。

(五)稳健性检验

为了提高回归结果的可信性,增强研究结论的可靠性,本文进行了如下稳健性检验:(1)鉴于年度股利分配一般是财年结束之后的次年进行,我们将解释变量和控制变量的数据滞后一年进行稳健性检验,即用当年的股利支付情况与上年度的高管薪酬、第一大股东持股比例、市账比、总资产、财务杠杆、总资产净利率等变量进行回归,回归结果与上述结果一致;(2)考虑到样本极值对回归结果可能产生的影响,将样本解释变量和控制变量进行99%分位的缩尾(winsorize)处理,回归结果不变;(3)分别采用前三位高管货币薪酬的均值和高管年末持股数量作为解释变量进行回归,回归结果依然相同;(4)将高管货币薪酬、高管股权薪酬同时放到模型中进行回归,结果是高管货币薪酬和高管股权薪酬与现金分红均呈倒U型关系。这表明总体来看,本文的实证结论是稳健的。

(六)内生性检验

针对高管持股可能存在的内生性问题,我们采用董艳、李凤(2011)使用的公司上市年限作为高管持股的工具变量进行hausman内生性检验,检验结果没有拒绝原假设,表明模型不存在内生性问题。

六、研究结论与政策启示

(一)研究结论

本文利用Tobit模型对我国上证A股上市公司2009—2012年分红状况进行实证研究,得出以下结论:一是我国上市公司高管货币薪酬与现金分红支付水平之间并非简单的线性相关关系,而是呈现显著的倒U型关系,说明在一定范围内增加高管货币薪酬能够提高上市公司现金分红的水平,但随着高管货币薪酬的不断增加,上市公司现金分红水平反而出现下降的趋势;二是我国上市公司高管股权薪酬与现金分红支付水平同样呈现显著的倒U型关系,说明高管持股量并非越高越好,授予高管股权应当适度;三是相对于非国有控股上市公司,国有控股上市公司的高管薪酬在一定范围内具有更加明显的激励效果,可以促使公司高管加大现金分红的力度,降低自由现金流的代理成本,增加广大股东的分红收益,而对非国有上市公司来说,增加高管薪酬并不能相应地带来公司现金分红的增加。

(二)政策启示

高管薪酬一直以来被认为是解决股东与管理层之间委托代理问题的关键。本文的研究对于建立科学的上市公司高管薪酬体系、完善我国上市公司的现金分红政策有如下启示:

一是公司和监管部门应当设计更加科学、合理的高管薪酬契约,对上市公司高管既要进行适度激励,又要避免激励不足和过度激励。对于国有控股上市公司,设计最优薪酬分配机制尤为必要,一方面要最大化公司股东的收益,另一方面要提高薪酬与业绩的关联度,保障高管的合理、合法收入,激励高管按照股东财富最大化的目标进行经营管理。

二是要建立更加灵活和具有弹性的分红机制。非国有控股上市公司更加倾向于少发放现金分红,而将留存收益用于再投资,因此,证券监管部门在制定现金分红相关政策时,应当避免“一刀切”的做法,考虑公司产权性质的不同,出台更加灵活和富有弹性的分红法规,给企业更多的自主权。

主要参考文献

1. Jensen M. C., W.H.Meckling. Theory of the Firm: ManagerialBehavior,Agency Costs and OwnershipStructure. Journal of Financial Economics[J],1976(3):305-360.

2. Rozeff. M..Growth, Beta and Agency Costs as Determinants of Dividend Payout Ratios. Journal of Financial Research[J],1982(3):249-259.

3. Michael C. Jensen.Agency Costs of Free Cash Flow,Corporate Finance,and Takeovers.American Economic Review[J], 1986(2):323-329.

4.Anup Agrawal, Narayanan Jayaraman. The Dividend Policies of Allequity Firms: A Direct Test of the Free Cash Flow Theory. Managerial and Decision Economics[J],1994(15):139-148.

5.Fenn.G., N.Liang. Corporate policy and managerial stock incentives,Journal ofFinancial Economics[J],2001( 6):45-72.

6. Hu A., Kumar P. Managerial Entrenchment and Payout Policy. Journal of Financial and Quantitative Analysis[J],2004(4):759-790.

7.Nalinaksha Bhattacharyya,Amin Mawani, Cameron Morrill. Good managers invest more and payless dividends--a model of dividend policy. Advances in Financial Economics[J],2007(12):91-117.

8. 廖理,方芳. 管理层持股、股利政策与上市公司代理成本.统计研究.2004(12)9. 吕长江,周县华. 公司治理结构与股利分配动机——基于代理成本和利益侵占的分析.南开管理评论.2005(3)

10. 董艳,李凤. 管理层持股、股利政策与代理问题.经济学(季刊).2011(3)

11. 杨宝. 高管报酬、公司分红与薪酬契约改进.财经论丛.2013(5)

12. 梁彤缨等.高管薪酬激励与现金分红政策的协同效应.经济与管理研究.2014(2)

13. 郭淑娟,惠宁. 我国垄断行业企业高管薪酬制度研究.经济管理.2014(9)

14.Michael C. Jensen. Agency Costs of Free Cash Flow,Corporate Finance, and Takeovers[J],1986 (5):323-329.

15. 王志强等.资本结构、管理层防御与上市公司高管薪酬水平.会计研究.2011(2)

16. FamaE., FrenchK..Disappearing dividends:changing firm characteristics or lowerpropensity to pay?Journal of Financial Economics[J], 2001(60):3-43.

17. DeAngelo H., DeAngelo L., ReneM. Stulz. Dividend policy and the earned/contributed capital mix:A testof the life-cycle theory.Journal of Financial Economics[J],2006( 81):227-254.

18. Denis D.J,OsobovI. Why do firms pay dividends?International Evidence on theDeterminants of dividend policy.Journal of Financial Economics[J],2008(89): 62-82.

作者单位:首都经济贸易大学会计学院

国家社科基金“研发指数构建与应用评价研究”(14BJL023)