董事会规模、盈余管理与审计意见相关性研究

2015-10-23陆宏如

陆宏如

摘 要:对董事会规模、盈余管理与审计意见之间的相关性进行实证分析,选用2011至2013年沪深两市上市公司数据,通过修正的Jones模型测度盈余管理水平,利用二元Logistic模型分析盈余管理行为对审计意见的影响,同时基于公司治理效应的研究,探究企业董事会规模对盈余管理行为及审计意见的影响。

关键词:盈余管理;董事会规模;审计意见

中图分类号:F83

文献标识码:A

文章编号:16723198(2015)20011603

1 国内外研究现状

董事会规模、盈余管理与审计意见之间存在什么样的相关性?国外理论界的研究可以追溯到1994年,Hirst(1994)采用实验研究的方法,研究了审计师意见对盈余管理行为的关系,由于盈余管理存在潜在风险,审计人员更易对存在盈余管理行为的公司出具非标审计意见。Francis等(1999)对美国上市公司的数据进行了研究,用可操纵性应记利润来衡量盈余管理的程度。通过研究发现,上市公司可操纵性应记利润越高,审计师越容易发表非标准的审计意见。由此可见,盈余质量与审计意见之间存在显者的相关关系。Adams和Mehran研究表明,对于那些需要更多董事提供经验和帮助的跨行业、大规模、高负债公司来说,董事会规模和公司业绩是正相关的,因此作为公司治理结构重要组成部分的董事会对审计意见的影响,对于解决公司代理问题及加强公司内部控制具有较为重大的意义。在此以后国外学者进一步分析了审计师对盈余管理的反映,但是结论并不统一。

关于这个问题,当前国内理论界的研究成果也较多。刘继红(2009)认为盈余管理与审计意见存在相关关系,同时国有企业的向上盈余管理更可能被出具非标审计意见。陈小林,林昕(2011)认为盈余管理现象普遍存在与上市公司中,但是出于投机主义的盈余管理要比决策有用性盈余管理更易得到非标审计意见。刘继红(2009)、杨德明(2010)、薄仙慧,吴联生(2011)、曹琼,卜华(2013)的研究证实了盈余管理幅度越大,审计师出具非标审计意见的概率越大。这意味着审计师在审计过程中,能在一定程度上揭示出上市公司的盈余管理行为。刘立国(2003)等实证研究表明,董事会规模与盈余管理呈显著的正相关关系,而杨清香,张翼,张亮(2008)认为董事会规模与盈余管理之间的关系是不显著的,张纯,段逆(2010)认为大规模的董事会有利于公司整体利益,可以提高公司的业绩,李萃,袁建华,解飞(2010)通过对上市公司董事会特征研究发现,董事会规模与审计意见没有显著性的关系。庄严国(2012)通过对上市公司董事会特征与审计意见的研究发现,董事会规模与非标审计意见呈现出不显著的正相关关系。Dechow(1996)、刘立国(2003)认为董事会规模越大,盈余管理的幅度越大。王平心(2007)认为盈余管理与董事会规模呈负相关。杨清香,张翼,张亮(2008)则得出盈余管理与董事会规模呈现出一种U型关系,但是这种关系是不显著的。

现有的研究重点主要集中在董事会规模对公司盈余管理及业绩这两个方面的影响,不能直接证实董事会规模大小对审计意见的影响。

2 研究设计

针对以上文献的研究,我们提出以下假设:

H1:盈余管理的幅度越大,会计师事务所越容易出具非标审计意见。盈余管理幅度与非标审计意见呈正向关系。

H2:董事会规模的扩大可以抑制盈余管理的幅度。董事会规模的扩大并不是随意的,而是基于公司治理的需要,因此董事会规模的扩大可以有效的制衡管理层对盈余管理的操纵,换言之,董事会规模越大,盈余管理的幅度越小。

H3:盈余管理水平越大,董事会规模越大可以减小非标审计意见与盈余管理的相关性。董事会成员中大部分成员具有较强的专业背景,从而能够帮助公司提高治理的效率。因此,董事会规模的扩大可以提高公司治理的效率,从而降低非标审计意见与盈余管理之间的相关性水平。

3 结果分析

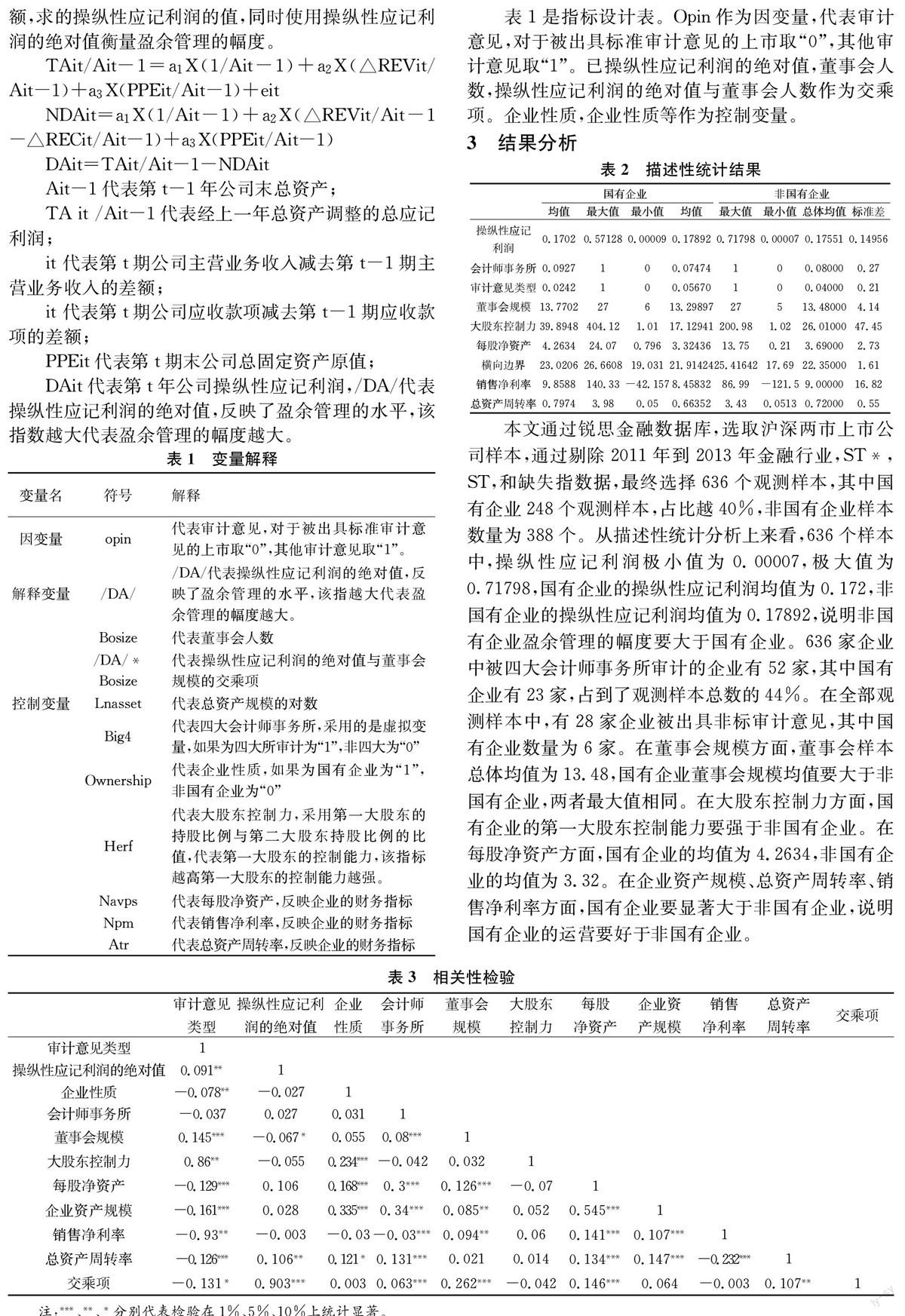

本文通过锐思金融数据库,选取沪深两市上市公司样本,通过剔除2011年到2013年金融行业,ST*,ST,和缺失指数据,最终选择636个观测样本,其中国有企业248个观测样本,占比越40%,非国有企业样本数量为388个。从描述性统计分析上来看,636个样本中,操纵性应记利润极小值为0.00007,极大值为071798,国有企业的操纵性应记利润均值为0.172,非国有企业的操纵性应记利润均值为0.17892,说明非国有企业盈余管理的幅度要大于国有企业。636家企业中被四大会计师事务所审计的企业有52家,其中国有企业有23家,占到了观测样本总数的44%。在全部观测样本中,有28家企业被出具非标审计意见,其中国有企业数量为6家。在董事会规模方面,董事会样本总体均值为13.48,国有企业董事会规模均值要大于非国有企业,两者最大值相同。在大股东控制力方面,国有企业的第一大股东控制能力要强于非国有企业。在每股净资产方面,国有企业的均值为4.2634,非国有企业的均值为3.32。在企业资产规模、总资产周转率、销售净利率方面,国有企业要显著大于非国有企业,说明国有企业的运营要好于非国有企业。

表3是反映相关性检验的结果,审计意见与操纵性应记利润、董事会规模、大股东控制力、每股净资产、企业资产规模、销售净利率、总资产周转率与交乘项存在显著的相关关系,其中操纵性应记利润与董事会规模分别在5%,1%的水平上显著。同时操纵性应记利润与董事会规模两个自变量的相关性低于0.5,说明模型中不存在严重的多重共线性问题。各自变量与控制变量之间的相关性大都小于0.5,因此也不存在严重的多重共线性问题。

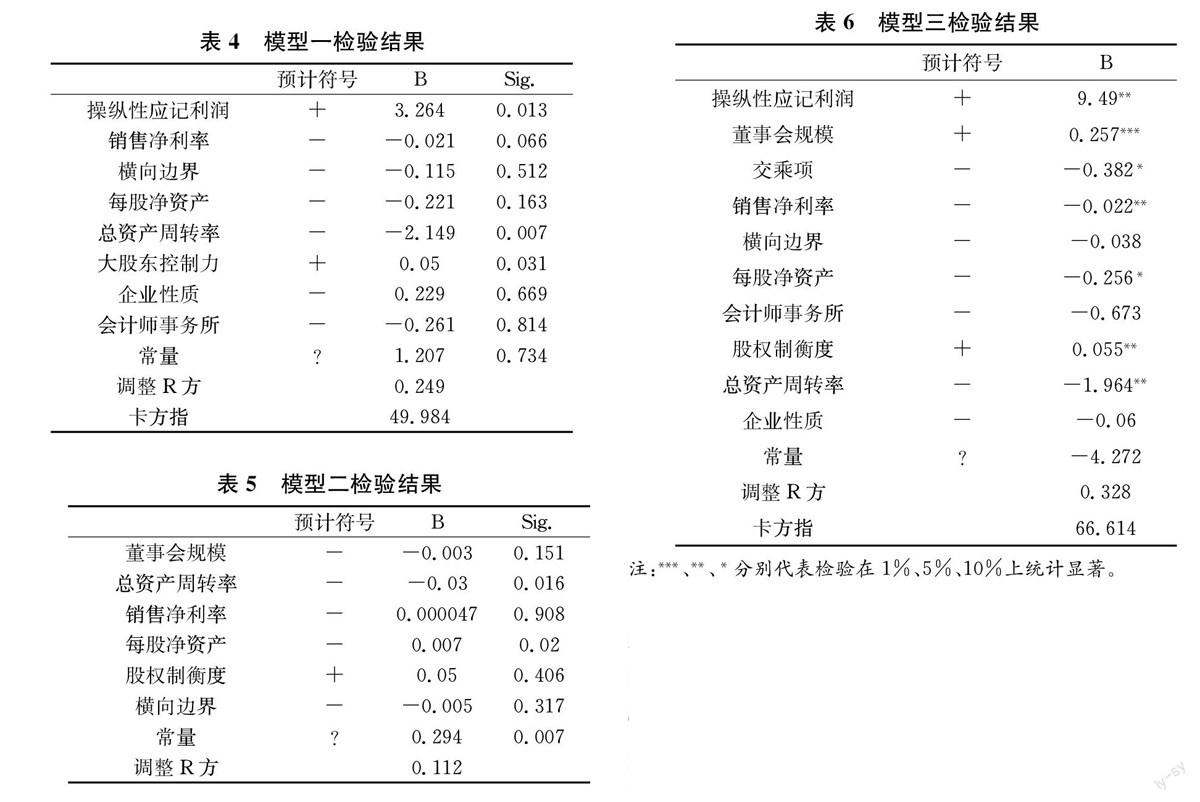

表4是模型1的回归检验,通过表4数据可以发现,模型调整R2为0.249,同时卡方值为49.984模型通过检验。审计意见与操纵性应记利润的绝对值呈显著的正相关关系,与预测结果相符,说明盈余管理幅度越大,越容易被出具非标审计意见,同时控制变量销售净利润与总资产周转率的预测符号与实际计算出来的系数符号相符,同时两个控制变量也是在統计学意义上显著的,因此假设一得到了验证。

表5是验证操纵性应记利润绝对值与董事会规模的检验表,通过模型2检验可以发现,模型调整R2为0.112,同时卡方值为49.984,模型通过检验。但是盈余管理的水平与董事会规模之间的P指为0.151,两者之间的负向关系是不显著的,同时盈余管理的水平与大股东之间的控制能力也是不显著的关系,说明盈余管理水平与董事会规模是不显著的关系,这与张逸杰等(2006)、吴清华和王平心(2007)得出的观点相似,同时与杨清香,张翼,张亮(2008)所得出的结论:董事会规模与盈余管理之间的关系是不确定的相符合。

表6反映的是操纵性应记利润绝对值和董事会规模与操纵性应记利润绝对值的交乘项对审计意见的影响,通过上表发现,模型3总体样本调整的R2值为0328,卡方值为66.614,模型拟合度较好,表中各自变量、控制变量与因变量之间的符号关系与预测值一致,同时符合财务指标越好,越不会被出具非标审计意见这一逻辑,对于控制变量大股东控制能力而言,大股东控制能力越强越有可能导致审计意见为非标。盈余管理水平与审计意见呈现出正向关系,同时董事会规模与操纵性应记利润之间的乘积符号为负数,因此,董事会规模对主因素盈余管理水平,起到减弱的作用,验证了假设3:盈余管理水平越大,董事会规模越大可以减小非标审计意见与盈余管理的相关性这一假设。

4 结论

实证分析发现企业盈余管理行为与审计意见呈显著正向关系,董事会规模对于管理层盈余管理行为的影响是不显著的负向关系。通过两者的交互关系发现,无论是国有企业还是非国有企业,董事会规模的扩大可以降低盈余管理与审计意见的相关性。

参考文献

[1]方红星,金玉娜.高质量内部控制能抑制盈余管理吗[J].会计研究,2011,(8).

[2]曹琼,卜华.盈余管理、审计费用与审计意见[J].审计研究,2013,(6).

[3]雷光勇,刘慧龙.大股东控制、融资规模与盈余操纵程度[J].管理世界,2006,(1).

[4]周水平,陈小林.董事会特征与审计意见[J].企业经济,2009,(11).