我国偏股型开放式基金规模与基金绩效的实证研究

2015-09-23中央民族大学经济学院高美林

中央民族大学经济学院 高美林

基金本质上是汇集众多中小投资者的资金,形成一定规模的大额资金,然后委托给专业管理公司理财的一种金融投资工具。我国证券投资基金的竞争格局已经初步形成,在当前同质化竞争日益严重、而且资产管理手段日益多元化的背景下,基金投资者选择基金公司的主要指标或者参考因素就是基金公司的绩效。换而言之,在当前的背景下,基金公司需要不断的提升自身的基金绩效。而越来越多的基金公司采用的方法就是扩大规模,并且试图通过这种方式来达到规模效应。当然,基金规模的扩大也会带来管理成本的提高、资金运作的难度加大等问题。所以如何平衡基金规模与基金绩效,是一个值得深入研究的问题。

一、基金规模与基金绩效的理论研究

纵观这方面的研究,国外关于开放式基金的规模与绩效研究中Collin和Mack(1997)的研究表明对于一个多品种的基金家族来说,其最优的基金规模是在200亿至400亿美元之间。Scholes(2004)将对上述规律的验证扩展至所有基金,指出在基金收益和基金规模之间存在着一定程度上的均衡关系,也就是说基金可能存在着最优规模。Indro(1999)认为,开放式基金存在着最优规模,在达到该规模前基金规模与绩效正相关;当基金超过这一最优规模,基金的边际回报递减。有的学者认为基金存在着规模不经济性,如:RogerLowenstein(1997)认为大规模基金的流动性不如小规模基金,基金规模过大会影响到基金绩效。

国内针对中国基金市场的研究,有林坚等人(2002)指出,在我国现阶段,证券投资基金绩效与其规模是密切相关的,随着基金规模的增大,基金收益呈先减后增形态,在20亿元规模之后显示出基金规模与收益成正相关的态势。李翔,林树和陈浩(2009)采用2004-2006年开放式基金数据做研究,文章通过多元分析验证了开放式基金和其收益负相关,结论是基金规模和基金收益的负相关关系并非因果关系,而是基金管理公司利益最大化策略的结果。朱冰和朱洪亮(2011)利用2005年1月到2009年12月的积极偏股型开放式基金为样本,研究发现规模较大的基金比规模较小的基金有更好历史收益,然而规模并非越大越好,其收益与规模同样呈现倒“U”曲线。鲁炜(2007)通过对2004年至2006年的50只开放式基金数据进行相关分析,认为我国开放式基金规模与业绩不存在某种特定关系。

二、实证分析

基于此,本文对于基金规模和基金绩效进行实证研究。数据方面选取2012至2013年我国偏股型开放式基金的相关数据进行研究,数据为近几年较为新颖同时分层选取样本,较为可靠。本文从三个指标角度入手进行拟合,更加全面客观。通过本文,笔者希望从实证中分析证券投资基金的规模与绩效的相关性。

(一)基金规模的选取

为探究基金规模与基金绩效之间的关系,结合分层抽样准则,每层样本数与实际比例相符合准则,本文选取了27支偏股型证券投资基金。从规模上,将收集到的27支股票分别以0-20亿、20-50亿以及50-130亿划分成三个层次,样本数目控制在8:11:8。

(二)探究指标的选取

1、探究指标的确定

要探究基金绩效,可以选取的指标非常多,然而从投资者的角度,基金的实际盈利能力,风险管理以及超额业绩指标是最被关注的。从这三方面来看,收益率、收益率标准差以及单位风险差额盈利无疑是最为理想的指标。

2、探究指标时间序列的确定

在时间序列确定上,本文选取收益率、收益率标准差以及单位风险差额盈利在2009年-2013年四个季度以及2014年的前三季度的平均数据,力求从年度数据中找到数据间内在的规律。

3、探究指标的细化解释

(1)平均收益率

(2)收益率标准差

选取收益率标准差的原理是用风险模型来衡量基金收益的波动性,本文选取的是季度收益率标准差进行平均计算,计算公式为:

(3)单位风险差额盈利

单位风险差额盈利是在评价期限内,基金投资收益超过了市场无管理收益的那部分与该基金收益率标准差之比。从意义上看,其数值越大,基金业绩越好,计算公式为:

其中,σ是上文提到的收益率标准差,Rm是指市场无管理平均收益,此处选择的是上证指数收盘平均季度收益率。

(三)基金规模和三指标关系探究

1、基金规模与季度平均收益率关系探究

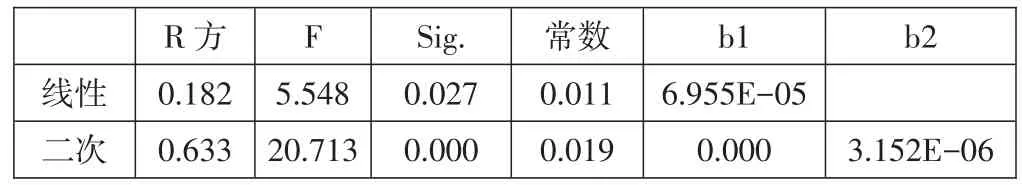

为进一步探究两者属于线性回归还是曲线回归,本文对所得数据进行深度曲线回归分析,得到以下结果。

表3.4 基金规模与其季度平均收益率的曲线回归

如表3.4所示,从R方来看,二次方程的拟合优度高达0.633,说明拟合效果比较理想,而反观线性方程的拟合优度并不好,只有0.182。

综合图3.2与表3.4可知,基金规模与其季度平均收益率呈现二次曲线回归,其回归方程由表3.4可知为:

Y=0.000003125X2+0.019

由回归图表和回归方程可知,基金的平均收益率并非简单的随基金平均规模扩大而上升。在规模较小的初期,随着经济规模的扩大,收益率反而下降,出现规模不经济现象。只有随着规模持续的增加,在基金规模达到一定程度时,收益率才会被带动随之增加。

关于基金规模与其季度平均收益率呈现二次曲线回归,其实并不难解释。在最初基金规模扩大之后,其对应的管理能力和专业的投资能力并未随之提升,反而成为了管理者的负担和压力。因此收益能力下降并不反常。当基金规模持续增加,吸引到足够多的优秀人才和优秀的基金经理加盟后,基金的平均收益率自然上升了。

图3.2 基金规模与其季度平均收益率的曲线回归

2、基金规模与季度平均收益率标准差关系探究

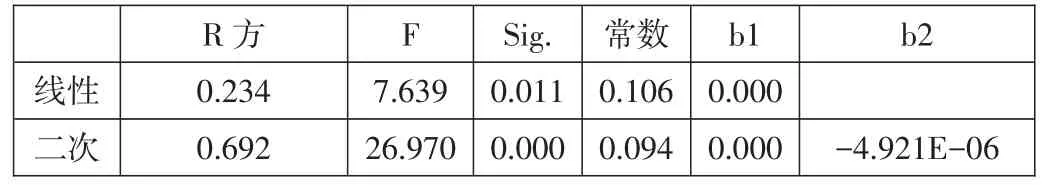

为进一步探究两者属于线性回归还是曲线回归,本文对两数据进行深度曲线回归分析,得到以下结果。

表3.8 基金规模与其季度平均收益率标准差的曲线回归

如表3.8所示,从R方来看,二次方程的拟合优度高达0.692,说明拟合效果比较理想,而反观线性方程的拟合优度并不好,只有0.234。

3、基金规模与其季度平均收益率标准差的曲线回归

综合图3.4与表3.8可知,基金规模与其季度平均收益率标准差呈现二次曲线回归,其回归方程由表3.8可知为:

Y=-0.000004921X2+0.094

由回归图表和回归方程可知,基金的平均收益率标准差在一定规模内随基金平均规模扩大而上升。随着经济规模扩大到一定阶段后,收益率标准差逐步下降。

造成基金规模与平均收益率标准差呈现该二次回归的原因在于,在当前我国的资本市场下,中小规模的基金在风险控制上更具灵活性,也更能发挥其优势,当基金规模逐渐庞大时,其对风险控制能力也随之减小。

4、基金规模与季度单位风险差额盈利关系探究

为进一步探究两者属于线性回归还是曲线回归,本文对两数据进行深度曲线回归分析,得到以下结果。

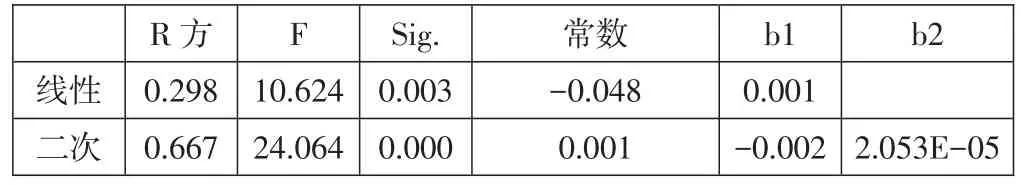

表3.12 基金规模与其季度单位风险差额盈利的曲线回归

如表3.12所示,从R方来看,二次方程的拟合优度高达0.667,说明拟合效果比较理想,而反观线性方程的拟合优度并不好,只有0.298。

图3.6 基金规模与其季度单位风险差额盈利的曲线回归

综合图3.6与表3.12可知,基金规模与其季度平均收益率呈现二次曲线回归,其回归方程由表3.12可知为:

Y=-0.00002053X2–0.002X+0.001

由回归图表和回归方程可知,基金的平均收益率并非随基金平均规模扩大而上升或下降。在规模较小的初期,随着经济规模的扩大,单位风险超额盈利反而下降,出现规模不经济现象。只有随着规模持续的增加,在基金规模达到一定程度时,单位风险超额盈利才会被带动随之增加。这说明,在基金规模较小时,投资者很难获得超额盈利,而只有当基金规模到达一定程度后,规模越大,获得超额盈利的能力才会越大。

三、结束语

基于上述研究,笔者得出如下结论:一是在当前我国的资本市场大环境之下,基金规模与基金绩效有一定的线性相关关系;二是和大规模公司对比,小规模基金公司更易获得较高的绩效;三是中型规模的基金公司随着基金规模的增加可能出现规模不经济的情况;四是基金规模的持续增加,直至出现大规模甚至是超大规模基金,将再次带动基金效率的上升。

要使我国的证券基金市场获得更好的发展,在此,也给出以下建议:积极优化整个基金市场的规模结构。首先在增设新基金时,要优先考虑小盘基金和超大型规模基金的设立。同时,随着我国的证券市场逐渐成熟,投资者趋于理性,应进一步发展开放式基金,让广大投资者通过购买或收赎回基金单位份额的方式来决定基金的最佳规模才是最有效率的配置方式。同时各基金公司应积极引进或培养自己的理财专家,努力提高运作大资金的管理能力。

[1]李翔,林树,陈浩.为什么基金投资收益与基金规模负相关一一一个新的理论解释[J].学海.2009,23(02)

[2]林坚,郑慧清,王宁,陈宇峰.证券投资基金规模与绩效实证分析[J].商业研究,2002(11).111一114

[3]朱冰,朱洪亮.积极开放式基金的规模与收益的关系研究[J].金融纵横,2011(2),29-33

[4]蔡冬梅,鲁炜.开放式基金规模与业绩相关问题的研究[D].合肥:中国科学技术人学,2007

[5]Collins, S. and Mack, P., The Optimal Amount of Assets Under Management in the Mutual Fund Industry. Financial Analysts Journal,1997,(Sept/Oct):53(5):67-73

[6]Roger Lowenstein. Frightened Funds. Is there A M aster In The House[J].The Wall Street Journal 1997

[7]Indro D., Jiang C, Hu, M., Lee W.(1999),Mutual Fund Performance Does Fund Size Mattei, Financial Analysis Journal Vol 55(3):pp74-87

[8]Scholes ,Myron,“The future of hedge funds,”Journal of Financial Transformation ,The CAPCO Institute,2004