个人工薪所得纳税筹划探析

2015-09-18新疆农业职业技术学院新疆昌吉831100

(新疆农业职业技术学院 新疆昌吉831100)

一、不同工薪支付方式对个税影响的分析

我国对工薪所得采用的是七级超额累进税率,按月计算工薪所得税,月工薪所得越高,税率越高,税负越重。工薪发放方式直接影响个税税负的轻重,尤其是各月所得不均衡的情况下更为突出。目前,大多数企业采用按月发放基本工资,季末、半年末或年终再根据绩效发放奖金,造成个别月份收入偏高,适用较高税率,加重了员工税收负担。

(一)不均衡发放月薪方式对个税的影响分析

例1:A公司职员越某月基本工资为2 800元(假设不考虑免税项目),3月份、6月份分别取得季度奖3 200元、5 800元。根据国税发[2005]9号文件规定:除全年一次性奖金外,年度中取得的各种奖金,如半年奖、季度奖、加班奖、先进奖、考勤奖等,应一律与当月工资、薪金收入合并,按税法规定缴纳个人所得税。则越某应缴纳的个税计算如下:

1、2、4、5 四个月份工资为 2 800元,低于国家规定的月扣除标准3 500元,不用交税,税负为零。

3月份应纳税所得额=2 800+3 200-3 500=2 500(元),适用税率为10%,对应的速算扣除数为105元,应缴纳个税为:2 500×10%-105=95(元)。

6月份应纳税所得额=2 800+5 800-3 500=5 100(元),适用税率为20%,对应的速算扣除数为555元,应缴纳个税为:5 100×20%-555=465(元)。

越某上半年共缴纳个税560元(95+465)。

如果将半年内工薪总收入25 800元(2 800×6+3 200+5 800)均衡到每个月发放,每月收入为4 300元(25 800÷6),每月应缴纳个税为 24 元[(4 300-3 500)×3%]。上半年共缴纳个税为 144元(24×6),可以节税 416元(560-144)。

可见,不均衡发放工薪,会加重员工的税收负担。根源在于部分高收入月份适用了高税率,造成高税负。

(二)全年一次性奖金发放方式对个税的影响分析

例2:A公司部门经理唐某月基本工资为4 500元(假设不考虑免税项目),年终取得全年一次性奖金收入36 000元。根据国税发[2005]9号文件规定:对行政机关、企事业单位等根据其全年经济效益和对雇员全年工作业绩的综合考核情况向雇员发放的一次性奖金、年终加薪以及实行年薪制和绩效工资办法的单位,根据考核情况兑现的年薪和绩效工资,按收入全额分摊至12个月的数额确定适用税率,再按规定方法计算应缴税额。即先将当月取得的全年一次性奖金除以12个月,按其商数确定适用税率和速算扣除数。

年终奖应缴纳个税=36 000×10%-105=3 495(元)(36 000÷12=3 000,适用税率为10%,对应的速算扣除数为105)。

唐某每月应缴纳个税=4 500-3 500=1 000(元),适用税率 3%,对应的速算扣除数为0,应纳个税为:1 000×3%=30(元)。

唐某全年应纳个税为3 855元(3 495+30×12)。

如果企业减少年终奖金发放数额,年终发18 000元,将剩余奖金18 000元改为按月发放,则每月收入为6 000元(4 500+18 000÷12),每月工资应纳税所得额=6 000-3 500=2 500(元),适用税率10%,对应的速算扣除数为105,每月应缴纳个税=2 500×10%-105=145(元)。年终奖金应缴纳个税=18 000×3%=540(元)(18 000÷12=1 500,适用税率为3%,对应速算扣除数为0)。全年共缴纳个税为2 280元(145×12+540)。 与 36 000 元的年终奖发放方式相比较,可以节税1 575元(3 855-2 280)。

可见,合理分配年终奖金与月工薪发放数额,使年终奖金适用的税率低于月工资适用的税率,可以明显减轻员工的税收负担。其根源在于,月工薪所得额在计算个人所得税时,可以按月扣除对应的速算扣除数(全年扣除了12次速算扣除数);而年终奖金计算个人所得税时,只能扣除一次速算扣除数。这样,按月计算的个人所得税至少比年终一次性发放奖金方式多扣除11个月的速算扣除数,从而实现节税目的。

(三)“负效应”区间对个税的影响分析

一般情况下,随着年终奖发放数额的增加,适用税率会提升,虽然个税税负会加重,但总体上,员工取得的税后收入也会增加。然而,由于税率表中税收级距的影响,有时会出现“多发1元奖金、税后收入损失千元”的负效应现象。

例3:A公司职员刘某和海某月薪均在3 500元以上,年终奖金分别为18 000元和18 001元。按照全年一次性奖金计税办法,两人所负担的个税迵然不同:

刘某应缴纳个税=18 000×3%=540 元(18 000÷12=1 500,适用税率为3%,对应的速算扣除数为0)。

海某应纳个税=18 001×10%-105=1 695.1 元(18 001÷12=1 500.08,适用税率为10%,对应的速算扣除数为 105)。

海某奖金只比刘某多1元,却比刘某多缴纳个税1 155.1(1 695.1-540)元,税后所得反而比张某少。原因在于:18 000元是个人所得税税率由3%升为10%的临界点,收入增加1元,超过临界点,税率由3%上升到10%,税负必然加重。每到个人所得税率进级结点如 18 000、54 000、108 000、420 000等,就会出现年终奖金“负效应”区间。

产生负效应的根源在于年终奖金计税时,只减了1次扣除数。若将全年奖金分摊到每个月发放,每个月均可扣除1次扣除数。即按月发放可以多减11个扣除数,正是年终一次性发放奖金增加的税负。

二、工薪所得个税筹划的方法

(一)合理预计收入,按月均衡发放

企业应全面预算职员收入合理预计全年所得,尤其是合理测定年终发放数额与按月发放数额,尽量降低年终奖金适用的税率。同时,按月发放数额尽量均匀分摊,一定范围内可实现节税的目的。

(二)适时将部分收入转为福利、费用

当收入在税率临界点附近时,将部分收入变成职工集体福利或者为员工报销资料费、培训费等,适当减少当月现金收入,从而适用较低的税率,达到减轻税负的目的。

提高职工集体福利待遇的途径主要有以下几种:一是为职工提供进修学习、交流研讨等教育福利。二是改善职工办公条件,如配备笔记本电脑等。三是为职工提供交通便利。如提供通勤车、按规定报销交通费用等。四是开办职工食堂,为职工提供免费工作餐。五是为新进职工提供免费公寓等。六是开设体育馆、浴室、健身房等公共服务设施。

但是,在操作中切记,所有办公设备、用品等产权归属单位,属于单位的固定资产,列入单位账簿,职工可以无限期免费享用。如果采用实物方式发放给职工个人,税法上要视同非货币性福利,全部纳入职工工薪总额计算个人所得税。因为,税法规定,个人取得的应纳税所得,包括现金、实物和有价证券。单位发放的实物,大到房车,小到纯净水,均属于工薪范畴,需要缴纳个税。

(三)研究分析税收优惠政策

个人所得税法规定免税优惠,如单位在规定标准内发放的交通、通讯补贴免税;符合规定的午餐补助,以及依法进行的公益性捐赠,补充养老保险、补充医疗保险等,均可免税。单位应认真研究这些税收优惠规定,针对职工的具体情况,做出合理的筹划方案,使职工尽可能享受节税收益。

(四)合理归属收入期间

个人所得税是以 “实际取得”的工薪所得为计税依据的,“实际取得”工薪的时间是指“实际发放”的月份,而不是应付职工薪酬所属月份。实际工作中,有些企业因多种原因而拖欠职工工薪,造成个别月份发放几个月的工资,使得职工在发放的当月合并取得多月工资,导致高税率计征,加重税收负担。企业应当合理筹资,确保工资按月发放,杜绝迟延引起的税负增加。

(五)合理分配工薪与年终奖金数额

工薪所得的发放方式决定税负高低,也是个税筹划的关键。多数单位采取平时发放一定工薪基数,年终按绩效再发放全年一次性奖金的工薪发放方式,常常会出现平时月工薪数额偏低,年终绩效奖过高,致使年终多纳许多“冤枉税”。在全年工薪一定的情况下,合理分配月发放额与年终奖数额,可以实现税负最小化。

1.避开“负效应”区间。在税率进级结点,收入增加1元,必然适用高税率,出现负效应。因此,年终奖金发放中,要关注税率进级点,如1 500、4 500等的 12倍收入18 000、54 000等,避免进入负效应区间。年终奖金计算个税中,一般有7个负效应区间,奖金收入落在该区间内的,数,而月工资所得计税时,每个月均可扣除一次速算扣除数。因此,在月所得与年终奖适用税率相同或略高时,分月发放可以减少税负。实际工作中,在分配月工资与年终奖金额时,注意以下两点:一是年终奖税率一定要低于或等于调整后的月工薪所得税率。二是在分配月所得与年终奖时,至少保持月工资所得或年终奖金数额有一个在相应税率所对应的级距最高点上 (如月工资为1 500元、4 500元等或年终奖金数额为18 000元、540 000等),另一个在一定范围内浮动。

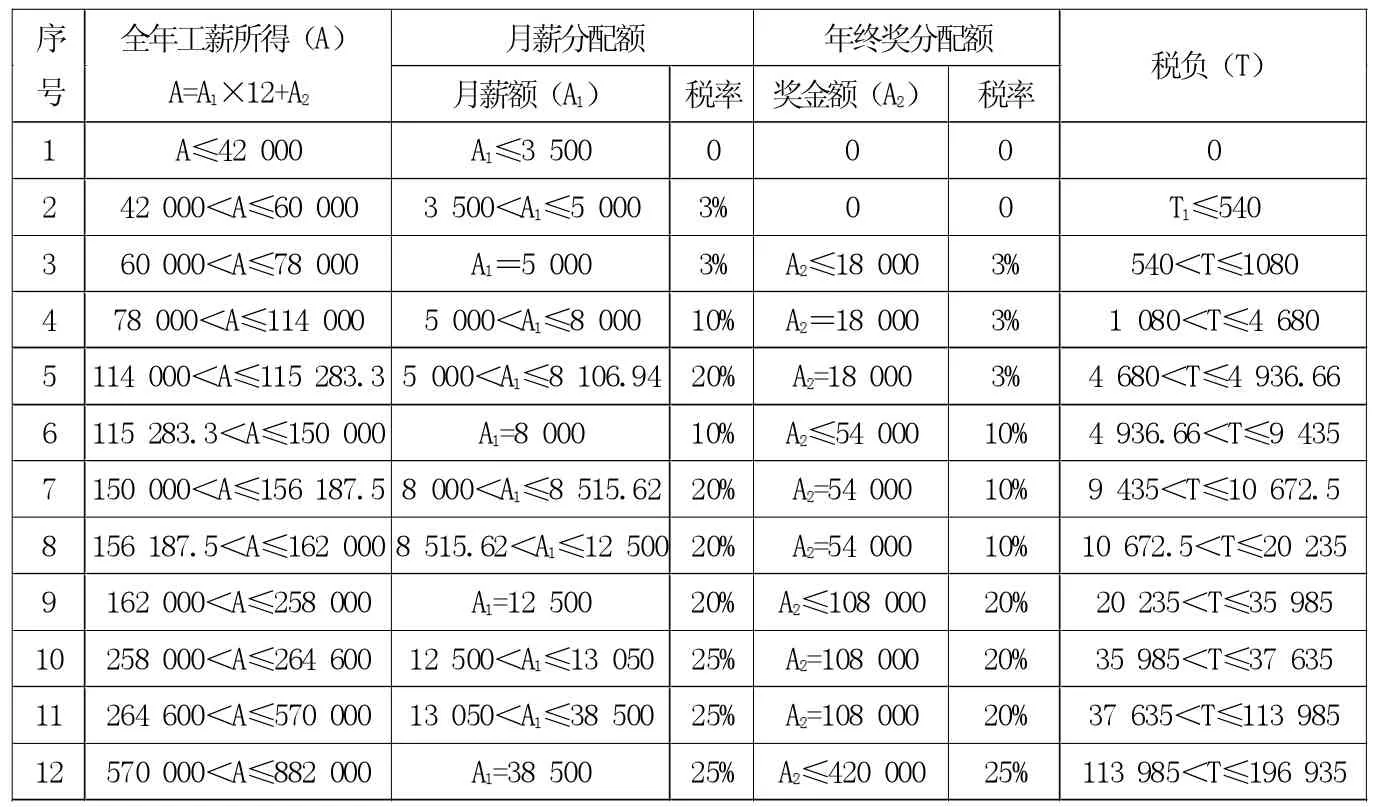

为便于实际工作中的操作,现将员工不同工薪水平对应的税负最小化方案设计如下表所示。虽然税前收入增加,但因适用了高一档的税率,税后收入反而降低。常见的负效应区间是18 000元—19 283.3元、54 000元—60 187.5元、108 000元—114 600元、420 000元―447 500元。

工薪所得个税筹划方案设计表 单位:元

如果职工的年终奖金数额落到了负效应区间内,应当按照相应区间的底限发放,剩余部分可以留待以后年度发放或进行公益性捐赠。

2.用足税率进级点。由于年终奖金计税时只能扣除1次速算扣除