折旧新政下小型微利企业固定资产折旧税务筹划探讨

2015-09-17陕西科技大学管理学院陕西西安710000

(陕西科技大学管理学院 陕西西安710000)

近年来,我国制造业投资规模下滑趋势明显,为促进制造业设备投资及技术革新,国务院于2014年9月通过了完善固定资产加速折旧政策的方案。2014年10月,财政部、国家税务总局联合出台 《关于完善固定资产加速折旧企业所得税政策的通知》(财税[2014]75 号),明确规定了企业固定资产加速折旧的所得税政策。2014年11月,国家税务总局颁布《关于固定资产加速折旧税收政策有关问题的公告》(2014年第 64号公告),对固定资产加速折旧政策实施过程中的政策口径和后续管理进行进一步明确。小型微利企业是固定资产加速折旧政策最大的受益群体,本文通过对财税[2014]75号文的解读,为小型微利企业提供新政策下的固定资产加速折旧税务处理思路。

一、固定资产折旧新政中相关概念界定

(一)行业范围。固定资产加速折旧新政有其特定的政策目的,具有明显的行业导向性。纳税单位在适用加速折旧政策时需要判断其所属的行业类型。财税[2014]75号文将企业按行业划分为两类:六大行业、其他企业。所谓六大行业,是指生物药品制造业、专用设备制造业、运输设备制造业、电子设备制造业、仪器仪表制造业和信息技术服务业。以上行业划分的判定标准为,上述业务营业收入占企业收入总额的50%以上。

(二)小型微利企业。根据我国《企业所得税法》第二十八条规定,小型微利企业是指从事国家非限制和禁止行业,并符合下列条件的企业:第一,年度应纳税所得额不超过30万元;第二,从业人数,工业企业不超过100人,其他企业不超过80人;第三,资产总额,工业企业不超过3 000万元,其他企业不超过1 000万元。在这里小型微利企业区别于小微企业 (小型微型企业),小微企业是减免流转税中的划分,划分标准也不相同。

与大中型企业相比,小型微利企业存在自身生产方式简单、会计处理要求相对简化、生产设备与科研设备多混合使用以及融资困难等问题。为促进小型微利企业发展,使其在固定资产折旧新政中真正受益,财税[2014]75号文对小型微利企业固定资产加速折旧政策做出了专门性规定。

(三)折旧方法。固定资产折旧新政实施以后,我国税法上现行的固定资产折旧方法包括四种:第一,直线法,不符合加速折旧政策的企业实施直线法计提折旧;第二,缩短折旧年限,企业采用该方法时所采用的折旧年限不能低于《企业所得税法》中规定的最低折旧年限的60%;第三,加速折旧方法,符合规定的企业可以选择采用双倍余额递减法或者年数总和法计算固定资产折旧;第四,一次性计入成本费用,根据财税[2014]75号文的规定,符合一定条件的固定资产可以在计算应纳税所得额时一次性计入当期成本费用,不再分年度计算折旧。

二、新政策下小型微利企业固定资产折旧税务规定

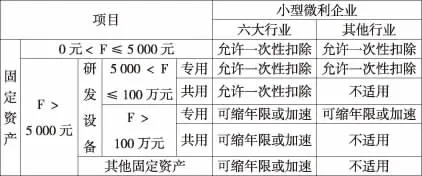

表1 固定资产折旧新政下税务规定

根据财税[2014]75号文的规定,小型微利企业自2014年1月1日起,新购进的固定资产分为四类,享受不同的加速折旧优惠政策。第一类,新购进以及以前年度购进的单项金额不超过5 000元的固定资产,所有行业的小型微利企业均可选择一次性计入成本费用,抵扣应纳税所得额;第二类,新购进的研发专用设备,价值不超过100万元的所有行业可以一次性计入成本费用,价值超过100万元的所有行业可以采用缩短折旧年限或者加速折旧方法进行税务处理;第三类,新购进的生产研发共用设备,只有六大行业小型微利企业可以享受优惠政策,视同研发专用设备进行税务处理;第四类,新购进其他固定资产,六大行业小型微利企业可以采用缩短折旧年限或者采用加速折旧方法进行税务处理,其他行业则不适用新政策。

三、小型微利企业固定资产折旧税务筹划的影响因素

(一)所得税减免优惠期。为扶持高新技术企业、特定行业发展,国家对某一部分特定企业实施所得税减免优惠。比如,从事环境保护、节水节能项目的企业所得,前三年免征企业所得税,第四至第六年减半征收企业所得税;对于2008年1月1日以后在经济开发区、上海浦东新区成立的高新技术企业,前两年免征企业所得税、第三至第五年减半征收企业所得税。

符合税收减免优惠条件的小型微利企业,在税收减免优惠期内,如果采用加速折旧或者一次性计入成本费用的方法对固定资产折旧进行税务处理,将会导致企业所享受的所得税优惠政策大打折扣,在优惠期后

增加不必要的所得税负担。因此,对于这部分企业在固定资产加速折旧新政下,要慎重适用加速折旧政策,合理进行税务筹划。

(二)未来期间应纳税所得额的预期。根据我国《企业所得税法》的规定,企业应当以预期的应纳税所得额为限,将企业亏损确认为递延所得税资产,可以在之后五年内在计算应纳税额时予以扣除。对于连续亏损的小型微利企业,如果新购进的固定资产采用加速折旧新政策,将会进一步加大抵扣后的应纳税所得亏损额度,而企业在未来五年内无法获得足够的应纳税所得额的可能性也会随之增加,将加大税务成本增加的风险。小型微利企业由于自身应纳税所得额处于较低水平,这一风险将会被进一步放大。因此,对于连续亏损企业,在适用新的加速折旧政策时,要结合企业未来期间应纳税所得额的预期慎重选择。

(三)小型微利企业划分标准。根据小型微利企业划分标准,企业年度应纳税所得额不超过30万元,这是小型微利企业享受特定税收优惠的必要条件。如前文所述,六大行业的小型微利企业,新购进成本不超过100万元的生产研发共用固定资产可以一次性计入成本费用予以扣除。小型微利企业适用以上政策时存在两方面风险:其一,现已发布的固定资产加速折旧政策中并没有对小型微利企业应纳税所得额判定的时间点做出规定,若企业擅自选用一次性扣除后的应纳税所得额作为小型微利企业的判定时间点,在年末上报税收时可能会被税务机关要求更正,企业将会因此丧失小型微利企业资格,无法享受小型微利企业多项特定税收优惠;其二,小型微利企业年度应纳税所得额一般处于较低水平,一次性将较大额度的固定资产计入成本费用,将会产生较大的递延所得税资产,在未来期间存在无法获得足额的应纳税所得额进行抵扣的风险。

(四)加速折旧方法的选择。财税[2014]75号文中,对于可以适用固定资产加速折旧政策的企业赋予较大的自由度,企业可以选择是否采用加速折旧政策,在一定条件下也可以选择采用哪种加速折旧算法。因此,小型微利企业需要根据自身的特征,衡量各种加速折旧方法下企业的税务成本,选择最有利的加速折旧方法。

四、案例分析

(一)高新技术类小型微利企业。

例1:2013年1月1日,甲企业在上海浦东新区注册成立。甲企业被认定为高新技术企业、小型微利企业。2014年1月1日,为促进企业产品研发,甲企业新购进专用设备A,该项设备成本共计20万元,预计使用年限10年,残值为0。甲企业2014年末,调整前的应纳税所得额为29万元。

税务处理:根据固定资产折旧新政,甲企业对于A设备的折旧的税务处理有两种方案可供选择:方案一,采用一次性计入费用予以扣除的方法,在2014年应纳税所得额中全额扣除20万元设备成本,不再分年计提折旧;方案二,采用直线法计提折旧,2014年至2024年每年计提折旧费用2万元。该案例中甲企业在2013年至2014年免征企业所得税、2015年至2017年减半征收企业所得税,故方案一与方案二对2014年企业所得税没有影响,但在之后的9年内,前者相比后者每年的应纳税所得额要多2万元,前者税务成本也就相对较高。因此,甲企业应该选用直线法对A设备折旧进行税务处理。

(二)连续亏损类小型微利企业。

例2:乙企业被认定为小型微利企业,其主营业务为仪器仪表制造。企业处于初创期,2013年成立至2014年均处于亏损状态,预期未来三至五年内将处于微利或者亏损状态,之后企业业绩将有大幅度提升。2014年1月1日,乙企业购进生产研发共用设备B,共计成本95万元,预期使用年限10年,残值为0。

税务处理:根据固定资产折旧新政,乙企业B设备折旧税务处理可以选择两个方案:方案一,采用一次性计入成本费用的方法;方案二,在10年内直线法计提折旧,每年计提9.5万元。在方案一中,企业需要确认95万元递延所得税资产,但是预期企业未来五年内无法获得足额的应纳税所得,存在潜在的税务成本增加风险;而方案二中,潜在税务成本增加的风险较小。因此,乙企业应该选择方案二,采用直线法对B设备折旧进行税务处理。

(三)其他小型微利企业。

例3:丙企业属于小型微利企业,其主营业务为电子设备制造业,企业所得税税率为25%。丙企业在2013年1月1日购进成本为5 000元的C设备,采用直线法计提折旧,预计使用年限5年,残值为0;2014年1月1日,新购进成本为90万元的生产研发共用设备D,预期折旧年限10年,残值为0;2014年1月1日,新购进成本为120万元的设备E,预期折旧年限10年,残值为0。假设企业长期借款利率为10%;2014年调整前应纳税所得额为25万元。税务处理如下:

C设备。方案一,采用直线法计提折旧,所得税费用现值为-1 000×25% ×(P/A,10% ,3)-1 000 ×25%=-871.73(元);方案二,采用一次性计入成本费用的税务处理方法,所得税费用为-(5 000-1 000)×25%=-1 000(元)。后者比前者多节约所得税费用现值 128.27 元(1 000-871.73),因此,应该选择方案二来对C设备折旧进行税务处理。

D设备。方案一,采用直线法计提折旧,每年计提9万元折旧费用;方案二,在2014年一次性将90万元计入费用,在计算应纳税所得额时予以扣除,将会因此产生至少87.4万元(0.4+90+120/10-15)的可抵扣暂时性差异。在丙企业微利情况下,未来期间能否获得足额的应纳税所得额存在风险,因此,丙企业应该选择方案一对D设备进行税务处理。

E设备。方案一,采用直线法计提折旧,所得税费用现值为-120/10×(P/A,10%,9)×25%-120/10×25%=-20.28(万元);方案二,在6年内直线计提折旧,所得税费用现值为-120/6×(P/A,10%,5)×25%-120/6×25%=-23.96 (万元);方案三,采用双倍余额递减法,所得税费用现值为-22.52万元;方案四,采用年数总和法,所得税费用现值为-23.13万元。因此,采用方案二,60%年限进行折旧,丙企业将会获得最大的减税效果。