企业重组中股权收购业务的财税差异研究

2015-09-15郭滨辉张素君广州工商学院广东广州510800张家口职业技术学院河北张家口075051

□郭滨辉 张素君(广州工商学院广东广州510800 张家口职业技术学院 河北张家口075051)

股权收购是一家企业购买另一家企业股权,以实现对被收购企业控制的交易。其税务处理方法,财政部、国家税务总局 《关于企业重组业务企业所得税处理若干问题的通知》(财税[2009]59号)及《关于非货币性资产投资企业所得税政策问题的通知》(财税 [2014]116号)进行了规范。本文重点研究财税[2009]59号文件税务处理方式下的所得税财税差异。

一、股权收购业务财税处理的适用依据

(一)税务处理依据

财税[2009]59号文件规定,股权收购业务分为一般性税务处理与特殊性税务处理。适用特殊性税务处理须满足三个条件:一是收购企业购买的股权不低于被收购企业全部股权的75%,且收购企业股权支付金额不低于交易支付总额的85%。目前,财税[2014]109号文件,已将收购企业购买的股权比例,由75%调整为50%;二是股权收购业务须具有合理商业目的,不以减少、免除或者推迟缴纳税款为主要目的;三是股权收购业务中取得股权支付的原主要股东,在重组后连续12个月内,不得转让所取得的股权。不满足上述条件的股权收购业务适用一般性税务处理。

一般性税务处理方式下,被收购企业的股东须确认股权转让所得或损失,收购企业取得股权的计税基础应以公允价值为基础确定;特殊性税务处理方式下,无论是被收购企业的股东取得收购企业股权的计税基础,还是收购企业取得被收购企业股权的计税基础,皆以被收购股权的原有计税基础确定。

(二)会计处理依据

根据财税[2009]59号文件,股权收购的支付分为股权支付、非股权支付或两者的结合。股权支付,是指购买股权的一方以发行本企业权益性证券或其控股企业的股权、股份作为对价对被收购企业股东进行支付;非股权支付,是指购买股权的一方以本企业或其控股企业股权和股份以外的资产以及承担债务等作为支付的方式。

收购方以发行权益性证券方式对被收购企业股东进行支付,应适用《企业会计准则第2号——长期股权投资》,按长期股权投资的初始计量进行会计处理,被收购方根据《企业会计准则第7号——非货币性资产交换》进行会计处理;收购方以所拥有控股企业股权对被收购方的股东进行支付,以及非股权支付,若符合非货币性资产交换条件,收购方及被收购方股东皆按非货币性资产交换进行会计处理。反之,根据《企业会计准则第14号——收入》进行会计处理。

企业应缴所得税税款的计算必须以税务制度为基础,而所得税费用的确认须依据会计准则和会计制度,这使得在核算中产生财税差异。由于股权收购业务的特殊性,其在所得税财税差异中的表现更为复杂。

二、股权收购业务的财税差异分析

区分收购方以发行本企业权益性证券支付,以控股企业股权支付两种股权支付方式,对股权支付以及非股权支付部分产生的财税差异进行分析。

(一)以发行本企业权益性证券支付

该支付方式表现为收购方向被收购方股东发行本企业权益性证券。如果收购方兼采用股权支付以外的其他支付方式,且股权支付比例符合法定条件,则股权支付部分适用特殊性税务处理,非股权支付部分适用一般性税务处理。

假设B公司向A公司定向增发本公司股票5 400万股,每股公允价值为8元,面值1元,另支付4 800万元银行存款收购A公司的全资子公司C公司80%的股份。C公司共有股权10 000万股,收购日C公司每股资产的计税基础为5元,公允价值为6元。为简化计算,假设C公司所有者权益中只有实收资本一项内容。收购后各公司实收资本中非货币性资产比例符合公司法的规定,交易各方承诺股权收购完成后不改变原有经营活动,不考虑所得税以外的其他税费。收购方B公司与被收购方股东A公司就该项业务的所得税财税差异见表1。

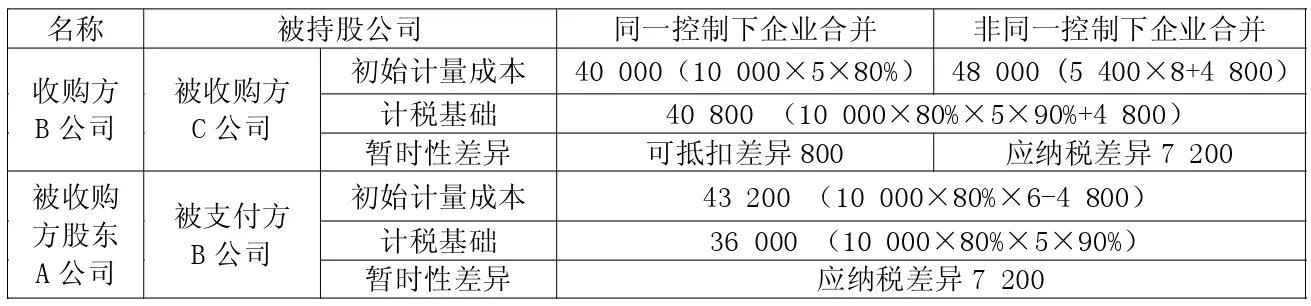

表1 购方以发行本企业权益性证券支付 单位:万元

1.收购方B公司。

(1)税务处理。本例中,B公司通过定向增发兼银行存款支付的方式收购C公司,股权支付比例为:5 400×8÷(5 400×8+4 800)=90%,相当于A公司以自身的权益性证券作为支付方式购买了C公司80%股权之中的90%,该部分采用特殊性税务处理;非股权支付比例为10%,相当于用4 800万元银行存款购买了C公司80%股权之中的10%,该部分采用一般性税务处理。

根据[2009]59号文件,特殊性税务处理方式下,收购企业B公司取得被收购企业C公司股权的计税基础,以被收购的C公司股权的原有计税基础确定。本例的股权支付比例是90%,因此,B公司取得C公司股权的计税基础,股权支付部分为:10 000×80%×5×90%=36 000(万元),非股权支付部分为4 800万元,计税基础合计为:36 000+4 800=40 800(万元)。

(2)会计处理。企业会计准则第2号将长期股权投资的初始计量分为合并取得和非合并取得,根据该准则,如果收购企业取得被收购企业股权50%以上,属于合并取得;如果取得被收购企业股权50%以下,属于非合并取得。

合并取得又分为同一控制下的企业合并和非同一控制下的企业合并。同一控制下的企业合并,以享有的被投资企业所有者权益账面价值份额作为初始投资成本,股权投资差额调整资本公积或留存收益,不确认损益;非同一控制下的合并或非合并取得,以发行权益性证券的公允价值及相关税费作为初始计量成本,公允价值与股本的差额,计入资本公积,亦不确认损益。

本例中,B公司取得C公司80%股权,因C公司所有者权益中只有实收资本一项,所以,其所有者权益账面价值为50 000万元。若属于同一控制下的企业合并,初始计量成本为:10 000×5×80%=40 000(万元);若属于非同一控制下的企业合并,合并成本为发行的权益性证券的公允价值与支付的银行存款之和:5 400×8+4 800=48 000(万元)。 两种情形皆不确认损益,不产生当期所得税费用。

(3)财税差异。根据《企业会计准则第18号——所得税》,由企业合并产生的递延所得税资产及递延所得税负债,无论交易发生时是否影响当期会计利润和应纳税所得额,均应予以确认。若为同一控制下的企业合并,收购方B公司取得C公司股权的账面价值40 000元,计税基础40 800万元,产生可抵扣暂时性差异800万元。应确认递延所得税资产800×25%=200(万元);若为非同一控制下的企业合并,账面价值48 000万元,计税基础40 800万元,产生应纳税暂时性差异7 200万元,应确认递延所得税负债7 200×25%=1 800(万元);若为非合并取得,收购方所收购的被收购公司股权应当在50%以下,则该项业务应全部采用一般性税务处理,收购方取得股权的计税基础应以公允价值为基础确定,与企业会计准则第2号所规定的非合并取得的初始计量成本计算原理相同,不产生财税差异。

2.被收购方股东A公司。

(1)税务处理。特殊性税务处理方式下,被收购方股东A公司取得收购企业B公司5 400万股股权的计税基础是:10 000×80%×5×90%=36 000(万元)。A 公司取得的非股权支付部分采用一般性税务处理,确认资产转让所得:10 000×80%×(6-5)×10%=800(万元),缴纳企业所得税 800×25%=200(万元)。

(2)会计处理。根据非货币性资产交换会计准则,交易双方以存货、固定资产、无形资产和长期股权投资等非货币性资产进行的交换,若该项交换具有商业实质且换入资产或换出资产的公允价值能够可靠计量,应当以换出资产的公允价值和应支付的相关税费作为换入资产的成本,换出资产公允价值与账面价值的差额计入当期损益。

本例中,非货币资产占交易额90%,A公司换入B公司5 400万股股权的初始计量成本为换出的C公司股权的公允价值和收到的补价之差:10 000×80%×6-4 800=43 200(万元),换出的C公司90%股权的计税基础是:10 000×80%×5×90%=36 000(万元),股权支付部分获得投资收益7 200万元。A公司同时收到银行存款4 800万元,非股权支付部分获得投资收益:4 800-10 000×80%×5×10%=800(万元)。 因股权支付部分采用特殊性税务处理,产生的会计利润递延纳税,A公司仅就非股权支付部分获得的投资收益缴纳企业所得税,确认当期所得税费用:800×25%=200(万元)。

(3)财税差异。A公司该项业务中,获得B公司5 400万股股权的账面价值是43 200万元,计税基础36 000万元,产生应纳税暂时性差异7 200万元,应确认递延所得税负债1 800万元。

(二)以控股企业股权支付

承接上例,若B公司不采用向A公司定向增发的形式收购C公司股权,而是以本身持有的子公司D公司股权及银行存款4 800万元向A公司支付。假设D公司股权公允价值43 200万元,计税基础35000万元,其他条件不变。收购方B公司与被收购方股东A公司该项业务的所得税财税差异见表2。

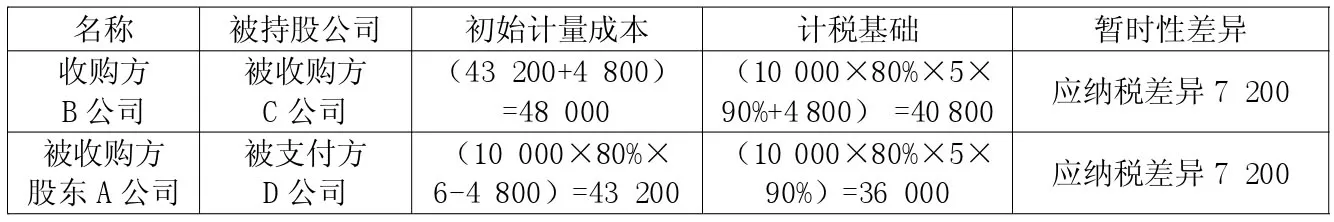

表2 收购方以控股企业股权支付 单位:万元

1.收购方B公司。

(1)税务处理。 本例中股权支付比例为:43 200÷(43 200+4 800)=90%,非股权支付比例为10%,特殊性税务处理方式下,收购企业B公司取得被收购企业C公司股权的计税基础,以被收购股权的原有计税基础确定。因此,该计税基础为:10 000×80%×5×90%+4 800=40 800(万元)。 与发行权益性证券方式下相同。

(2)会计处理。对于股权支付部分,实质是收购方B公司与被收购方股东A公司的股权互换行为,B公司换入C公司股权的初始计量成本应按照换出的D公司股权的公允价值和支付的补价确定。该初始计量成本为:43 200+4 800=48 000(万元)。B公司此项业务获得的投资收益为43 200-35 000=8 200(万元),因股权支付部分采用特殊性税务处理递延纳税,收益中的应税所得为:10 000×80%×5×90%-35 000=1 000(万元),B公司仅须确认当期所得税费用:1 000×25%=250(万元)。

(3)财税差异。该项收购业务使B公司新增对C公司股权投资账面价值48 000万元,计税基础40 800万元,产生应纳税暂时性差异7 200万元,确认递延所得税负债1 800万元。

2.被收购方股东A公司。

(1)税务处理。特殊性税务处理方式下,被收购方股东A公司取得D公司股权的计税基础,以被收购C公司股权的原有计税基础确定。A公司取得D公司股权的计税基础仍为:10 000×80%×5×90%=36 000(万元);非股权支付部分的投资收益:10 000×80%×(6-5)×10%=800(万元)。 与发行权益性证券方式下计算方法相同。

(2)会计处理。适用企业会计准则第7号,原理与发行权益性证券方式相同。股权支付部分,A公司换入D公司股权的初始计量成本为换出的C公司股权的公允价值和收到的补价之差:10 000×80%×6-4 800=43 200 (万元),换出的C公司90%股权的计税基础是上述的36 000万元,股权支付部分获得投资收益7 200万元,非股权支付部分投资收益是上述的800万元。A公司就该笔交易确认当期所得税费用:800×25%=200(万元)。

(3)财税差异。A公司取得D公司股权的账面价值43 200万元,计税基础36 000万元,产生应纳税暂时性差异7 200万元,应确认递延所得税负债1 800万元。

三、结论

(一)一般性税务处理不产生财税差异

该方式下,财税[2009]59号文件要求收购企业及被收购企业的股东皆以公允价值作为取得股权的计税基础。此时的会计处理,无论适用何种具体准则,取得股权的初始计量成本亦以公允价值为计量原则,所以,收购企业及被收购企业的股东在处理该项业务时,一般不产生财税差异。

(二)特殊性税务处理产生财税差异

收购企业和被收购企业的股东,其取得被收购股权或被支付股权的计税基础,皆以被收购股权的原有计税基础确定,所以,无论收购企业以发行自身权益性证券支付或以控股企业股权支付,不影响所收购或被支付股权的计税基础。如前所述,会计处理上,收购企业取得股权的初始计量方法分两种,发行权益性证券支付适用企业合并,以控股企业股权支付适用非货币性资产交换。

对于收购企业,由于非同一控制下的企业合并或非货币性资产交换以公允价值作为取得股权的计量前提,因此会产生财税差异,若其他条件相同,两种支付方式财税差异的金额相等;同一控制下的企业合并,会计处理上以享有的被投资企业账面价值份额作为初始计量成本,与计税基础的计算方法不同,一般也会产生财税差异。对于被收购企业的股东,其取得股权的会计处理采用非货币性资产交换,以换出股权的公允价值为计量前提,若其他条件相同,两种支付方式下财税差异金额亦相等。