理财女如何为自己备嫁妆?

2015-09-10文熙

文熙

5月的天,是多雨的季节。时而阵雨侵袭,时而阳光乍现。就在这多雨的日子里,《投资与理财》杂志的官方微信平台收到一个读者的理财咨询求助。

这位读者姓黄,是位女士,年方28岁,未婚,现生活在一座四线的小县城里。家里有一个弟弟,父母是干个体的,做一些小商品批发。家里有一栋8层房子出租。而她现在在一家化妆品公司做文员,月工资2000元,另外每月有100元全勤奖。每月的消费支出为1300元(不含保费支出)。

从2009年开始,黄女士就开始接触理财,并且慢慢地做了一些理财,像基金、国债等都有购买。2013年10月10日,她购买了13000元的3年期电子式国债。2014年4月10日,又买了两份三年期的电子式国债,购买的额度分别是1300元和700元。另外,在建行的基金超市,她还买了6万多元的各种风格类型的基金。5月的第一周,股市大跌,为此她减仓了大部分,还持有了一部分。

“我跟一个朋友经常逛邮币卡市场,慢慢地迷上了收藏。后来一发不可收拾。每个月的工资都拿出来搞收藏了。”黄女士告诉记者,她正式搞收藏是在2014年的10月份,现在手里收藏了一些东西,大概也有1万多元,大部分的藏品是古钱币以及一些清代、民国的瓷器。

黄女士倾诉道:“我现在手里很紧张,想卖出一些,缓解自己的经济压力。但是今年的行情不好,再加上自己没有找到更好的变现渠道。藏品只有压死在家里。我自己很茫然,不知道怎么办才好。”2012年,黄女士买了一份重大疾病险,是消费型的,每年交保费4800元,交10年。黄女士打算在今年10月份结婚,为此,她想攒一笔钱结婚用。而她男朋友收入4000元左右,两人暂不用考虑婚房,她父母会提供一套房。

理财目标:

1.想为自己增加一些险种,像意外险、住院医疗等;2.父母快60岁了,想帮他们买一些商业养老保险;3.准备结婚钱;4.购买一些稳健而收益较高的基金。

周敏

上海凯石财富投资管理有限公司理财经理。

多雨的季节对理财来说有一个非常好的寓意:遇水则发。

黄女士的理财现状是国内大部分年轻人理财的微缩状,也许在月收入上稍有不同,但总体来说有了希望理财的想法,却无从入手,一般都通过证券公司、银行等做着大众化的理财。而就理财的目标来说,其实说穿了就是原始的第一桶金的积累,通过积少成多最终达成每个人不同的财务自由目标。

1.想为自己增加一些险种,像意外险、住院医疗等。

推荐:类太阳联合常青树人身意外伤害综合保险系列险种(消费型)

保费:150元/年、450元/年、750元/年

意外身故和意外残疾/烧烫伤:保额分别为10万、30万、50万;

公共交通共计保险金:10万~100万不等;

意外医疗费用补偿(不限社保用药):保额分别为5000元、15000元、25000元;

意外住院补贴(ICU病房双倍赔付):保额分别为100元/天、300元/天、500元/天。

理由:费用低,保障完全符合要求。

2.父母快60岁了,想帮他们买一些商业养老保险。

对于以上需求,从黄女士的资金情况和保险购买的年龄和费率考虑,年近60岁的父母考虑买商业养老保险不是非常合适。首先目前市场上适合60岁左右年龄购买的商业养老险种非常少,即使有费率也非常高,如果年龄超过55周岁,最长的缴费期也仅为5年,大部分只能选择一次性趸交,故对年缴保费的金额要求很高,而在年缴保费少于2万的情况下,最终获得的按年或按月领取的养老金会非常少,难以真正实现养老补充的需求。所以假设在有基本社保的情况下,更建议着重考虑老年人的意外和意外医疗险种。

推荐:类明亚大众高额意外保障计划险种(消费型)保费:990元/年、1790元/年、2650元/年意外伤害保险金:保额分别为10万、30万、50万;意外医疗:50000元;

意外每日住院津贴:100元;意外重症监护每日住院津贴:200元;理由:可买至65岁,费用低,保障完整。

3.准备结婚钱。

由于黄女士未给到具体预算金额和时间规划,如果按10万做预算的话,可以将房租收入、满期国债和基金减仓部分的余款作为备用资金。

4.购买一些稳健而收益较高的基金。

以下是凯石2015年5月的公募基金推荐,适合不同风险承受能力的客户自由搭配组合,建议平时可以进入凯石网站及时了解最新资讯。建议黄女士可采用基金定投和部分购买的组合方式,既有了长期稳健投资,又能确保资金的灵活度。

积极型组合推荐

本期积极型组合配置100%A股基金,但增加混合型基金适当降低权益类资产的实际仓位。其中,大摩主题优选为主题投资、个股选择能力较强的产品,且具有较高的灵活性;广发行业目前侧重估值合理的成长股票,且基金经理在操作上具有较高的灵活性;光大优选配置风格相对稳健且配置较为均衡。

徐莹

美国注册财务策划师,2009年4月加入中国光大银行,从事理财岗位6年,现任中国光大银行北京分行私人银行中心财富顾问。

黄女士目前处于成家立业的阶段,由于是在起步阶段,目前的个人收入还未达到理想状态。黄女士28岁,正处于事业的起飞阶段,个人收入将逐步增加,家庭则需要开始逐步积累财富。综合资产负债表来看,黄女士还算小有积蓄,资产虽然不算多却也无任何负债。在此阶段黄女士风险承受能力一般,但是收入相对较稳定。只需要合理分配家庭的各项资产,包括流动性资产、投资资产、固定资产等,可以逐步实现理财目标。

一、个人财务诊断

1.家庭收支情况分析

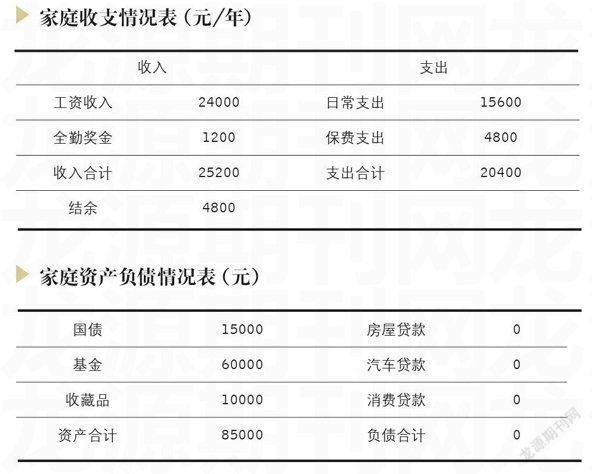

黄女士家庭年收支情况,家庭年收入为25200元,年支出为20400元,年度节余4800元,平均月节余400元左右。家庭年度节余占收入的19%左右,这个比率为家庭的储蓄比率,一般储蓄比例在40%以上是正常状态,可见家庭的储蓄能力较差。家庭日常控制开支和增加净资产的能力较弱。对于单身一族来说,理财就是要做好减少开支、强制储蓄。适当控制过强的消费欲望,减少浪费,形成合理的消费观念。

2.资产负债分析

黄女士家庭资产的状况简单明了,没有任何的负债,资产以基金、国债、收藏品的方式持有,但是收藏品的流通、再增值能力很差。

二、理财规划

1.职业规划

目前很多工薪族都存在这样的问题,收入不高且缺乏明确的职业规划和职业定位,稍不留意就入不敷出。黄女士28岁,具备一定的职场能力,但是岗位和薪资都没有很大的提升,就黄女士本身条件来说,应该重新规划自己的职业方向,利用业余的时间学习、参加培训,不断给自己充电,提升自身的综合能力,从而获取升职加薪的机会。

2.家庭备用金规划

家庭准备金是家庭资产中能迅速变现而不受损失的一部分资产,一般是需要保留每月支出的3到6倍的现金存款以应对短期内的不确定风险。按黄女士月支出1300元,家庭准备金为3900~7800元。

3.投资规划

建议黄女士根据家庭资金流动性安排和个人投资风险偏好进行合理资产配置:首先配置低风险投资产品保证本金安全,例如定期存款、国债和低风险银行理财产品。其次,随着央行进入降息周期,市场流动性比较宽裕,股市、债市等浮动型产品收益将中长期获得提升。黄女士可以结合个人风险偏好,适量配置“晨星评级”较高、历史业绩较好的偏股型、混合型基金产品,并通过定额定投的形式逐步参与市场,捕捉投资机遇。

4.保险规划

由于黄女士父母年事已高,一般超过60岁后就不能作为被保险人购买保险产品。考虑到子女是父母最好的保障,建议黄女士自己适量配置一部分意外险,将父母作为受益人,从而提高老人晚年的生活保障。

5.收藏品投资建议

对于普通人而言,不论是古玩字画还是翡翠、玉石这样的资源类投资品,虽然投资回报率高,但是投资门槛也比较高。除了专业知识的储备,这类投资产品还需要投资者有一定的资金储备。比如投资者花重金买的顶级收藏品,可能有一定的升值空间,而花几百元、几千元买到的普通艺术品,其自身的升值空间往往非常有限,市场变现也相对困难。投资收藏市场,放平心态很重要,迫切地想淘到宝、盲目跟风投资,最终会得不偿失。建议黄女士把收藏作为陶冶身心的爱好,通过不断的学习积累,获取生活乐趣。