双汇集团管理层收购的绩效研究

2015-07-27王敏

王敏

(山东经贸职业学院 山东潍坊 261011)

一、引言

所谓管理层收购MBO是指公司的管理层利用借贷资本或股权交易引起公司所有制结构变化,最终通过收购本公司实现从经营者向所有者的转变。管理层收购在国外已有30多年的历史,学者对MBO的研究开始的也早,Jensen认为MBO在给管理层施加财务压力的同时也提供了足够的股权激励,从而迫使企业的管理层来提高经营效率、降低成本。Rice(1984)、Kaplan(1989)和Singh(1990)通过实证研究发现MBO对企业绩效的影响是正面的。Zahra(1995)的实证研究,MBO之后公司的业绩会明显高于收购前,并将超过行业平均水平。也有极少数研究者持有相反的观点,Rappaport(1990)和Jensen(1983)认为,实施MBO之后的企业负债率较高,这使得所有者承受偿债压力的折磨,也降低了他人控制企业的可能性,反而不利于提升企业的价值。在中国,MBO自2003年开始试行并逐渐兴起,市场环境还不完善,对于MBO实施的效果,学术界尚未达成统一意见。魏成龙(2003)选取了三家上市公司作为案例,研究指出这三家公司大都保持良好的业绩增长水平。而谢清喜(2003)的研究比较了上市公司净资产收益率在收购前后的变化,质疑了MBO对公司业绩有所改善的说法。

针对国内研究较少,结论不确定的情况,本文以双汇集团MBO为例,采用企业绩效评价指标体系,对双汇集团MBO前后12年(2001年—2012年)的财务数据进行分析,研究MBO对双汇集团业绩水平的影响。

二、双汇集团管理层收购的实施

(一)双汇集团介绍

双汇集团是我国大型肉类食品加工企业,总部在河南漯河,加工基地遍布全国18个省市,集团下设双汇物流、双汇软件、双汇养殖、生物工程等子公司,资产总额高达200多亿元,员工6万多人,是目前国内最大的肉类加工型企业。

(二)双汇MBO过程

自2002年,双汇管理层就开始了实施MBO的计划,并且从未停止过。双汇管理层曾试图通过直接收购、间接收购来实现MBO,却没有成功,最终通过对母公司的控股方式来实现。

第一阶段(2002年—2005年):“双海”投资。

2002年6月,12位双汇管理层(以万隆为首)及自然人出资成立海汇投资有限公司。该公司先后投资18家企业,通过与双汇的关联交易,在双汇的上下游产业链中掘金。2005年初,双汇发展未能及时、充分的披露与海汇的关联关系,收到河南证监会责令整改的通知。为了避嫌,海汇悄然消失。

2003年6月, 双汇集团16名自然人发起成立了海宇投资有限公司,其中包含4位管理层在内。2003年,海宇由于持有双汇发展较多的股份,成为第二大股东,也就在这一年,双汇发展近年来实施的高比例分红开始。2003—2005这三年之间,海宇投资收到的分红数值高达2.01亿元,但这3年内,双汇发展的现金净流量一直是负的。双汇管理层本想以海宇投资作为MBO平台,但在2005年,他们遇到了政策红线。

第二阶段(2006—2008年):国际投行、境外公司的配合。

2006年4月,罗特克斯经高盛和鼎晖授权,以20.1亿元的价格收购了双汇集团,也以5.62亿元的价格取得了海宇投资25%的股权。

2007年10月,高盛和鼎晖出资设立了双汇国际。双汇管理层控制的境外公司兴泰集团发挥了重要的作用,通过该公司,双汇300多名员工拥有了双汇国际31.82%的股权,而兴泰第一大股东万隆取得了14.4%的股权。

第三阶段(2009—2010年):管理层收购圆梦。

2010年,兴泰集团以拥有双汇国际高达30.23%的股份成为其第一大股东,这时双汇国际有6%的股权在另外一家新设立的运昌公司手中。如果兴泰集团可以获得这6%的股权,双汇管理层将获得36.23%的股份。至此,双汇管理层9年MBO终成正果。

三、双汇集团管理层收购绩效研究

(一)双汇集团管理层收购绩效指标体系

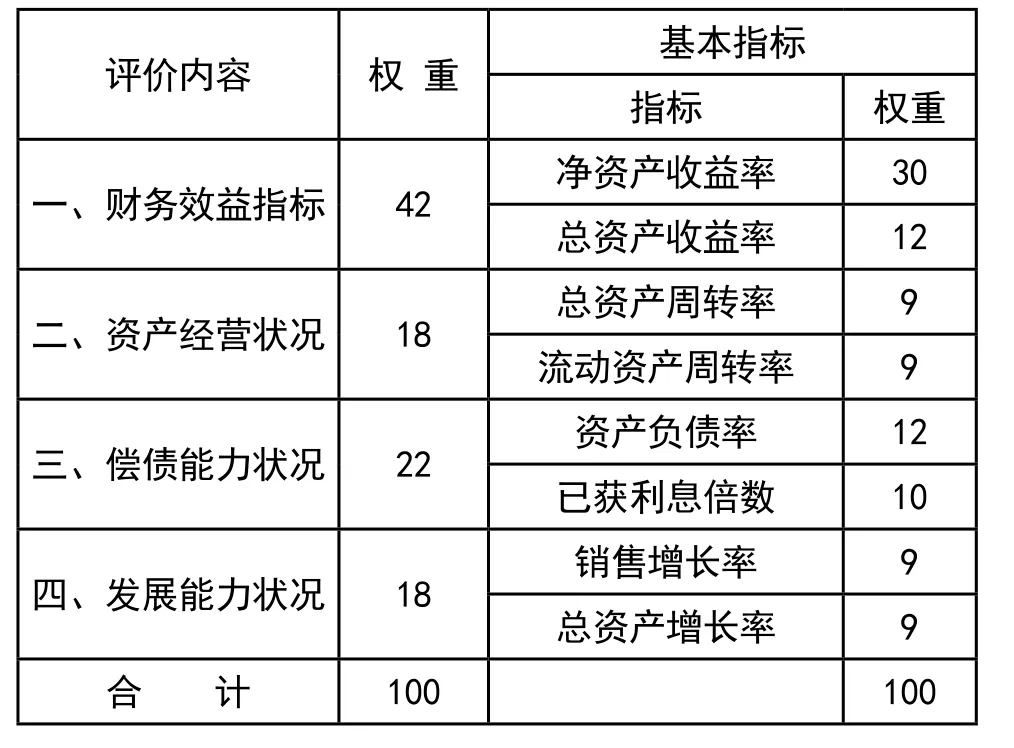

1999年6月财政部、人事部、国家经贸委、国家发改委等四部委联合颁布了《国有资本金效绩评价规则》中工商类竞争性企业绩效评价指标体系(见表1)。本文参照该绩效评价体系,选择双汇集团财务会计指标进行综合计算。

表1 财政部等四部委联合颁发的企业绩效评价体系

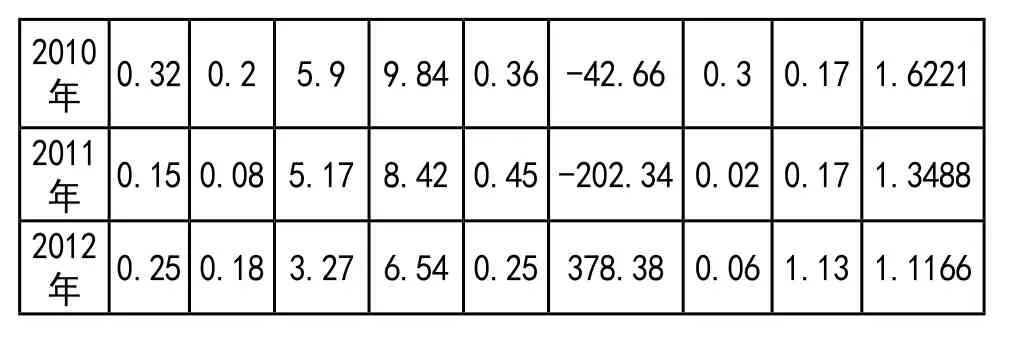

表2 双汇集团2002年—2010年财务数据绩效评价指标体系

2010年 0.32 0.2 5.9 9.84 0.36-42.66 0.3 0.17 1.6221 2011年 0.15 0.08 5.17 8.42 0.45-202.34 0.02 0.17 1.3488 2012年 0.25 0.18 3.27 6.54 0.25 378.38 0.06 1.13 1.1166

本文选取了双汇集团从2002年到2010年的数据,如表2,我们可以看出已获利息倍数在这段时间内浮动比较大,数量级较高,如果通过企业绩效评价体系进行计算难以反应其他指标的影响,所以本文在计算时,剔除掉已获利息倍数这一指标,其他指标权重不变,得出绩效评价综合指标。

从表中数据可以看出,绩效评价综合指标在2001—2008年一直呈现逐年增加的趋势,2009—2012年虽有下降趋势,但仍明显高于MBO之前的数据。这说明MBO对双汇集团是有绩效的。

(二)单项指标分析

1.盈利能力分析

盈利能力是指企业获取利润的能力,也可以理解为企业资金或者资本增值的能力。从表2可以看出,双汇集团的净资产收益率和总资产收益率总体呈现一种上升的趋势,表明企业资本投资的收入水平高,具有较强的赚取利润的能力。

2.运营能力分析

运营能力,是指企业经营运作管理能力,是企业的各项经济资源通过配置组合与相互作用推动企业运行的能量。本文以总资产周转率和流动资产周转率作为衡量指标,企业的周转率越高,表明企业具有越快的周转速度,越强的资产运营能力。表2数据反映双汇集团总资产周转率和流动资产周转率整体呈上升趋势,也就是说运营能力整体呈上升趋势。

3.偿债能力分析

偿债能力是指企业用其资产偿还到期债务的能力。本文中选取资产负债率作为衡量企业偿债能力的指标。资产负债率小于100%特别是低于50%的情况下,表明企业有较强的偿债能力。从表2可以看出,双汇集团的资产负债率均低于50%,表明其偿债能力良好。

四、结论及建议

我们从企业绩效评价体系以及单项财务指标方面来研究双汇集团“曲线”管理层收购,通过相关数据发现,管理层收购对双汇集团具有一定的积极影响。但通过双汇集团MBO过程,我们也能看到企业管理层收购中存在的问题,需要国家和相关部门予以完善。政府部门应完善上市公司MBO相关法律法规,加强对企业管理层收购各个环节的立法监督真正做到有法可依。同时建立信息披露规范体系,加大对上市公司信息披露不足以及违规的处罚力度,给市场以警示作用。

[1]魏成龙.上市公司管理层收购分析[J].经济学家, 2003;(3).

[2]谢清喜.科学理解和认识中国的MBO[J].财经科学,2003;(1).

[3]陈涛.关于管理层收购财富效应的研究综述[J].经济与管理, 2005;(9).

[4]张艳,耿琳.管理层收购的正负效应探讨[J].经营管理者, 2011;(1).

[5]汤建辉,张庆.从双汇改制看国企曲线MBO[J].企业管理, 2011;(2).

[6]佟乐,杨秋媛.浅析国企改革中的管理层收购[J].中国管理信息化, 2011;(14).

[7]高云.我国上市公司管理层收购的市场反应及绩效分析[D].西南大学, 2011.

[8]王杰.我国管理层收购及其路径研究[D].西南财经大学,2013.

[9]戴福林.管理层收购模式及问题探究[J].中外企业家,2013;(11).

[10]马占新,吴佳男,马生昀.一种用于分析管理层收购对公司效率影响的评价方法及其应用[J].内蒙古大学学报(自然科学版), 2015;(1).