深化地方税改革对策研究

2015-07-07王越

王越

摘要:1994年的分税制改革建立了中央与地方间财政分配关系的基本框架,自改革以来现有的地方税系对于服务地方经济发展来说功不可没,然而随着“营改增”的推进,地方税系存在的诸多问题也逐渐凹显,当前的地方税体系已无法保证地方筹集足够的收入以来履行事权,地方税的改革已迫在眉睫,党的十八届三中全会通过的《中共中央关于全面深化改革的若干重大问题的决定》明确提出了完善地方税系的要求。在新时期应以深化财税体制改革、建立现代财政制度为目标指导地方税体系的建设。基于此,对地方税体系运行的现状进行了分析,对地方税体系的构筑提出了完善的思路。

关键词:地方税;问题分析;构筑对策

中图分类号:D9

文献标识码:A

文章编号:16723198(2015)13016501

1地方税体系的问题分析

1.1税权划分与地方税

首先,从税收立法权来看,自分税制改革之后,我国的税收立法权集中在中央,地方只有有限的关于税率在指定范围内选择权,如营业税,印花税,契税,车船税;部分税种实施细则的制定权,如城市维护建设税,房产税,城镇土地使用税,车船税;以及部分税种的税收减免权。以上的税率选择权、实施细则制定权、税种减免权均不涉及主体税种,且所涉及的相关税种筹资能力有限。这种集中的管理模式难以适应我国各地复杂的税源状况。

其次,从对税收收益权来看,一方面,我国税收收入归属的划分具有一定的随意性,较多是出于暂时财力分配的需要,而较少顾及地方效率的安排。例如营业税、城市维护建设税中铁道部、各银行总行和各保险公司总公司集中缴纳的收入,本应按受益原则归于地方,却归属于中央。另一方面,税收收入归属的划分方法处于不断的变动之中,中央可以根据形势的需要通过实行新的政策来调整中央和地方的税收收入关系。地方由于缺乏对税权及税收收入稳定的预期,从而转向依赖于土地收入及债务等其他非规范的财政收入。

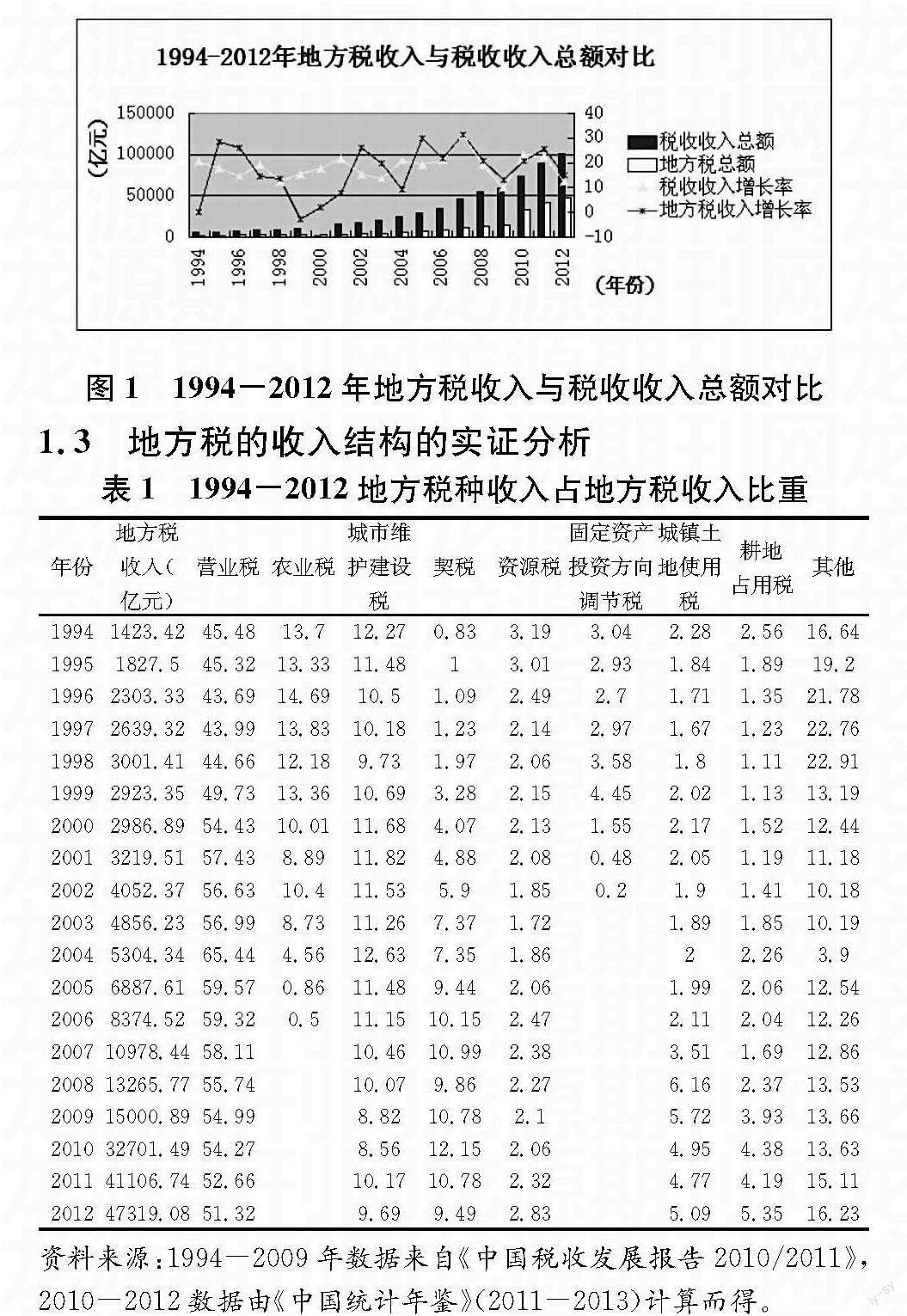

1.2地方税收入规模的实证分析

从地方税收入总量来看,自1994年分税制改革,我国地方税收入收入持续增长,据1994-2012年的统计数据,其收入的平均增长率达到17.95%,2007年增长率最高达31.09%,但与全国税收收入总额的稳定增长相比,增长幅度波动较大,甚至有的年份出现负增长。地方税收入增长幅度如此大的波动反应出我国地方税系缺乏稳定的税源。

从政府间事权划分情况来看,自分税制改革以来,地方政府承担了越来越多的支出责任:地方财政支出占财政支出总额比重由改革之初的69.7%逐渐增加到2012年的85.1%,然而与此同时在地方财政收支中,地方税收入始终在低位徘徊,且其占财政收支的比重呈现出逐年下降趋势。地方税收入与支出规模的巨大缺口导致地方政府对非税收入及共享税中分成部分的依赖。

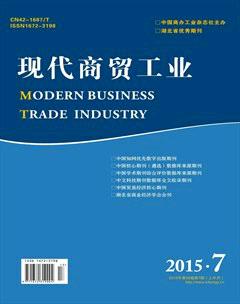

1.3地方税的收入结构的实证分析

图11994-2012年地方税收入与税收收入总额对比

表11994-2012地方税种收入占地方税收入比重

年份地方税收入(亿元)营业税农业税城市维护建设税契税资源税固定资产投资方向调节税城镇土地使用税耕地占用税其他

资料来源:1994-2009年数据来自《中国税收发展报告2010/2011》,2010-2012数据由《中国统计年鉴》(2011-2013)计算而得。

在现行的地方税系中,营业税主体地位较为明显,所占比重过半,但在新一轮的税制改革中,随着增值税征收范围的扩大,营业税的征税范围将进一步缩小完全被增值税替代。政收入和调节地方经济的作用将会受到影响或被代替。因此,从长远看,地方税缺乏对地方财力具有决定性影响且长期稳定的主体税种。

图2分税制以来地方财政支出占财政总支出情况

2地方税系的构筑之策

2.1优化地方税收入规模

中央和地方政府间的事权与支出责任的明晰化分是确定地方税收入规模的前提。从国际上来看,地方税收入规模比中央(联邦)税收入规模小是地方税规模的一般规律。具体来说,集权的单一制国家地方税收入规模偏小,而分权制的联邦制国家地方税收入规模偏大。我国地方税收入规模应同时满足发达地区和欠发达地区的要求,综合考虑地方政府因地方经济发展导致的筹资能力的差别,使地方税收入的规模满足地方政府的基本支出需要,且不应过多扭曲资源的配置。

2.2主体税种的选择

地方主体税种是指在地方税系中,发挥收入和调节主导功能的税种。具体而言,主体税种应是税基宽广,收入规模较大,能体现效率原则,对经济有适度的弹性且基于受益原则课征的税种。

从长远看房地产税是作为地方主体税种的最佳选择,然而由于社会经济及征管水平等条件的限制,房地产税立法也要经过一个漫长的过程,因而在近期房产税尚不能承担地方税主体税种的重任,改革需要循序渐进且任重道远。

近期可考虑将消费税作为地方税主体税种的一个选择。通过选择高端消费品、高耗能、高污染的产品列入征收范围,提高税率等举措来扩大消费税的税基从而扩大消费税的收入规模;将消费税征收环节移到零售环节,从而使得消费税在地区间均匀分布。将改革后的消费税归为地方税种,就可以大致保持中央和地方财力比例的稳定。

参考文献

[1]李升.地方税体系理论依据、现状分析、完善思路[J].财贸经济,2012,(6):3642.

[2]朱青.完善我国地方税体系的构想[J].财贸经济,2014,(5):513.

[3]刘尚希.基于国家治理的财政改革新思维[J].地方财政研究,2014,(1):45,27.

[4]高培勇.理解十八届三中全会税制改革线路图[J].财贸经济,2014(3):520.

[5]杨志安,郭矜.完善地方税体系培育地方性主体税种[J].税务研究,2014,(4):813.

[6]谷成.分税制框架下的地方税体系构建[J].税务研究,2014,(10):1620.