商品供求弹性理论对我国消费税改革的启示

2015-07-07蒋丽

【摘 要】从经济学的角度基于商品供求弹性理论分析了商品供求弹性与税收归宿的关系,指出了消费税变动对生产商和消费者的影响,提出了商品供求弹性理论对我国消费税改革的几点启示。

【关键词】需求弹性;消费税改革;税收负担与归宿

弹性即表示因变量经济变量的相对变化对自变量相对变化的反应程度或灵敏程度,弹性理论包括需求弹性和供给弹性。如果政府在进行消费税税制设计时,能将弹性机制引入其中去,以此作出方案选择,那么为选择性税种的消费税将更好发挥应有的调节与引导功能,促进社会福利的最大化。

一、供求弹性与消费税税收负担归宿

假设政府对某类商品的开征消费税,无论是向消费者征收还是向生产者征收消费税,征税会使供给曲线或需求曲线的位置发生移动,形成新均衡。

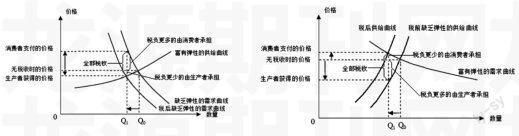

圖1当生产者对物品价格的变动较敏感时,供给富有弹性而需求缺乏弹性,因此,供给曲线较为平坦;消费者对物品价格的变动不敏感,因此,需求曲线较为陡峭。当对这种弹性的市场征税时:生产者得到的价格小幅下降,因此,生产者承担了小部分税收负担;消费者支付的价格大幅上升,因此,消费者承担了大部分税收负担。

图2当生产者对物品价格的变动不敏感时,供给缺乏弹性而需求富有弹性,因此,供给曲线较为陡峭;消费者对物品价格的变动较敏感,因此,需求曲线较为平坦。当对这种弹性的市场征税时:生产者得到的价格大幅下降,因此,生产者承担了大部分税收负担;消费者支付的价格小幅上升,因此,消费者承担了小部分税收负担。

以上说明了一个关于税收负担归宿的一般结论:无论是向消费者征收还是向生产者征收消费税, 征税使得消费者与生产者的状况都变坏了,更重要的是税收负担更多地落在缺乏弹性的市场一方身上。

二、商品供求弹性理论对我国消费税改革的启示

1.税目设计要充分考虑商品供求弹性

一般地,现行消费税征税范围中的应税消费品供求弹性显示不同的对比关系。而如汽车、摩托车等产业,尽管具有垄断的市场特征,但因其需求弹性大于供给弹性,因而税负归宿较多偏向制造商。因此,据经济社会发展形势,对我国新出现的高档商品、奢侈品及高消费行为进行深入调查,摸清高消费产品及行为的价格,掌握它们的供求弹性规律,在此基础上,合理界定“高档商品、奢侈品及高消费行为”的标准,调节收入分配,引导社会正常的消费倾向。可以考虑将赛马用具、赌场用具、私人飞机等更多的奢侈品、高档消费品纳入征税范围,对“酒精”及“化妆品”等需求弹性小的生活必需品及基本的生产资料调整出征税范围。

2.消费税税率应科学设计

首先,对于需求弹性较低的生活必需品征收低税率,而对于需求弹性较高的奢侈品、危害身体健康以及污染社会环境的必需品则征收较高税率。其次,对进口的商品比国内同类商品征收的税率要低。最后,考虑到消费税可以调节资源配置,缓解供求关系,各国对供不应求的消费品税率高于供过于求的。目前,我国的消费税在税率设计上存在部分应税消费品的税率未能真正考虑供求各方税负结构和负税能力及其转嫁规律,尤其是烟、酒等主要消费税税目其资源配置功能的偏弱倾向,致使长期存在供给过剩现象,消费得不到有效抑制。建议首先进行税率细化;再次,税率设计也应顺应国际消费税税率改革趋势,采取国际通行的办法。

3.税收负担应考虑透明度

为了使税收负担较为透明,国际上消费税多采取价外征收。价内税与价外税的主要区别在于计税基础不同。价内税是以成本、利润及税金的总和为计税价格,而价外税是以不含税价格,即成本和利润的总和为计税价格。建议我国消费税的计税方式与国际接轨,采取价内征税。消费者在消费时,发票上清楚标注价格和消费税税额,使消费者能够清楚地知道商品的真实价格和税收负担,有利于发挥消费税的引导和调节作用,还能使消费者明确自己的纳税人身份,增强其纳税意识。

4.征税环节的设计应兼顾公平与效率

由于零售环节的税收征收监管难度较大,因此,目前我国的消费税主要以产制环节(除金银饰品等外)环节作为法定征税环节,这在一定程度上混淆了消费税负担结构,掩盖了税收转嫁性,造成制造商负税的“幻觉”,使消费者不能切实体会到其税收负担,同时也给制造商提供了利用销售环节逃避税收的机会。

为了增加收入,堵塞漏洞,保障消费税的调节功能,建议在条件成熟、税收征管力量允许的前提下,将消费税征税环节后移到零售环节,当然,目前对零售环节的监管仍然是税收征管的软肋,只有当大量税控设备投入使用以及纳税人纳税意识增强等条件全部具备时,才能考虑将征收环节后移。

参考文献:

[1]杨志银.新的经济背景下消费税征税范围的选择问题探讨[J].经济研究导刊,2012(20).

[2]张紫东,姜敏,张彤.消费税业务培训[M].北京:北京大学出版社,2012.

作者简介:

蒋丽(1977-),女,汉族,辽宁营口人,营口职业技术学院副教授,东北财经大学经济学硕士,研究方向:主要从事财税领域的教学与研究。