地方政府性债务新规对银行风险管理的影响分析

2015-07-05余莹

余莹

摘 要:银行贷款是地方政府主要的融资模式,党的十八大以来,中央密集出台了一系列关于地方政府债务管理体制改革的措施,这将对地方政府债务融资模式及存量地方政府债务安全产生重大影响。本文对我国地方政府债务管理体制改革相关政策进行梳理,分析在新常态背景下银行关于地方政府债务风险管理面临的挑战,包括银证合作模式的转变要求风险管理的创新、新项目运作模式导致风险管理难度加大、存量债务清理存在风险隐患等,并提出相应建议。

关键词:地方政府性债务;银行;风险管理

一、地方政府债务基本情况

2013年12月30日,审计署发布全国政府性债务审计结果,截至2013年6月底,地方政府负有偿还责任的债务108859.17 亿元,负有担保责任的债务26655.77亿元,可能承担一定救助责任的债务43393.72亿元。举债主体方面,融资平台是地方政府性债务最主要的举债主体,银行贷款是地方政府最主要融资模式,但部分中西部地方政府BT、信托等“影子融资”快速增长,政府债务或有风险较大。

2014年至今,国务院陆续颁布了新《预算法》及《关于加强地方性债务管理的意见》(国发〔2014〕43号文)、《国务院关于深化预算管理制度改革的决定》(国发〔2014〕45号)等多项旨在加强地方政府债务管理的政策文件(见表1)。从法律和制度层面,理顺了地方政府存量债务的偿债责任,规范了增量债务的举借方式,严格限制了地方政府依托融资平台的传统融资模式,我国已初步建立起地方政府债务管理的制度框架。

《国务院关于加强地方政府性债务管理的意见》(国发〔2014〕43号,以下简称《意见》),明确建立“借、用、还”相统一的地方政府性债务管理机制,剥离融资平台政府融资职能,建立规范地方政府融资机制,存量债务也将分门别类管理和偿还。《意见》明确了政府和企业的责任,政府债务不得通过企业举借,企业债务不得退给政府,政府融资平台将进行转型,转向以经营性业务为主,其偿债资金来源主要依靠自身经营,而非政府信用。

自财政部宣布地方政府发债置换存量债务以来,截至2015年7月末,33个省(区、市)今年累计发行326只地方债,发行面额合计1.43万亿。其中公开发行1.15万亿,定向置换发行2741亿元。目前发行的地方政府债券,期限包括3、5、7、10年,加权平均期限约为6.5年,而2013年6月底的审计结果显示,当时地方政府债务的平均期限约为2至3年。通过发行更长期限的债券,减轻了未来几年地方政府的偿债压力。对于银行部门,将其持有的风险资产置换为有政府信用支持的债券,短期内降低了平台贷款违约风险,节约资本占用,腾挪出部分信贷空间。

二、银行关于地方政府性债务风险管理面临的挑战

政策新规的出台,标志着我国地方政府性债务风险管理进入“标本兼治”阶段,传统的银政合作模式受到较大冲击,同时我国经济处于新常态,地方政府偿债压力加大,也给银行风险管理工作带来巨大挑战。

(一)新常态下地方经济发展不平衡,政府偿债压力加大

经济处于下行期,地方经济发展速度降低,地方财政收入增速持续回落,财政收入的减少和民生领域刚性支出上升的矛盾,导致存量平台贷款的还本付息存在隐患。

1.地方经济发展速度降低

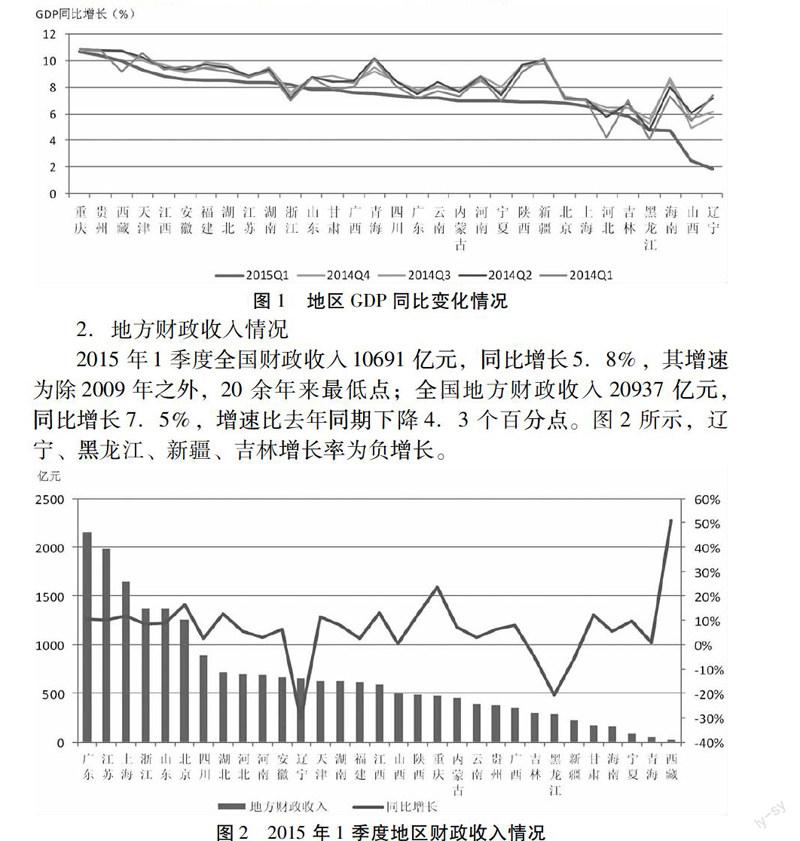

2015年1季度我国GDP同比增长7.0%,较去年同期下滑0.2个百分点,创下2009年来最低,图1为2014年1季度至2015年1季度31个省(区、市)GDP同比变化情况,从纵向来看,除浙江外,其他30個地区GDP同比增速较上季度均有一定程度下降,其中辽宁、海南、新疆、陕西、山西、河南降幅在2个百分点以上。从横向看,重庆GDP增速10.7%领跑全国,重庆、贵州、西藏增速超过10%,18个地区超过全国平均增速;辽宁增速1.9%,为全国最低。

2.地方财政收入情况

2015年1季度全国财政收入10691亿元,同比增长5.8%,其增速为除2009年之外,20余年来最低点;全国地方财政收入20937亿元,同比增长7.5%,增速比去年同期下降4.3个百分点。图2所示,辽宁、黑龙江、新疆、吉林增长率为负增长。

(二)银政合作模式的转变要求风险管理的创新

由于地方政府及其所属部门既不能向银行直接举债,也不能为企业债务提供担保,导致部分业务无法按原有模式继续开展。直接举债方面,土储、交通厅等事业单位不能继续作为借款主体,同时,地方政府不得通过平台公司举借政府债务,且由于委托代建已明确归入政府债务,也不能通过委托代建模式开展业务。提供担保方面,地方政府为平台公司等企业法人提供担保都是违法行为。传统业务模式难以为继的情况下,银政合作模式、信用结构需重新设计,这就要求银行风险管理不断创新,以适应新模式、新项目的风险管控要求。

(三)新的项目运作模式导致风险管理难度加大

今后提倡政府多采取政府与社会资本合作(PPP)等创新融资模式,引导社会资本入股政府项目。但是存量项目风险和收益水平往往不符合社会投资者的投资偏好,对其吸引力较弱,其次,政府与社会投资者地位不对等,二者之间建立合理收益分配和风险分担机制的难度较大,社会投资者存在较大顾虑;再次,存量项目信息及风险状况不透明,投资者难以做出准确判断;最后,保障PPP模式顺利运行的制度、法律环境尚不健全。

(四)存量平台贷款、平台公司转型导致风险隐患

随着平台公司剥离政府融资职能,存量平台贷款存在风险隐患。

1.以财政性资金作为还款来源的贷款余额占比大。目前地方政府债务清理甄别结果尚未公布,造成部分存量债务偿债责任认定的不确定性,还款来源无法落实。

2.对于以自身经营性现金流为还款来源的平台,如果失去隐性政府担保,其信用结构存在打折或落空风险。

3.平台项目的信用结构可能“悬空”或贬值。地方政府的抵质押物主要是土地,但土地使用权存在较多法律层面的缺陷,如土地使用权是否属于平台公司、取得流程是否合法等,且随着房地产市场下行,平台公司持有的土地存在大幅贬值风险。

(五)债务置换存在负面效应

1.目前债券置换的额度不能完全覆盖存量平台贷款,未来发行规模能否扩大尚不能确定。

2.发债利率低于中长期贷款利率,地方政府债务成本降低的同时,银行收益却面临减少。

3.银行没有充足的资金购买大量的地方政府债券。银行从自身流动性、资产组合、期限管理等方面考虑,不可能短期内拆出大量资金购买地方政府债。

三、风险管控建议

1.持续关注地方政府实际偿债能力变化。尽管近期相关政策主要集中于地方政府融资方式的改变,但地方政府实际偿债能力是决定政府业务风险水平及未来发展空间的最关键因素。在目前许多地方存量债务风险已经较高的情况下,建议银行继续跟踪监测地方政府债务风险,并以此为基础进行新增负债空间的测算。

2.建议银行协助地方政府做好存量债务甄别工作,持续跟踪债务置换进度,在债务分类工作中争取主动,做好应对方案。

3.以PPP模式试点为契机,推进融资平台市场化转型。PPP模式是平台公司转型的最重要的途径,未来将成为各银行的必争之地,同时PPP模式的推广应用可以为商业银行带来债券、融资租赁等一系列非传统金融服务,有利于增加银行收益,促进银行以此为契机打造全流程综合性服务方案。

参考文献:

[1] 尚劲宏.万亿政府债务置换能否化解银行业风险[J].南方金融,2015,(6).

[2] 方袁,陈竹,刁姝丽.浅谈PPP模式对商业银行的机遇与挑战[J].财税金融,2015,(24).

[3] 张明.地方政府债务规范性管理对商业银行发展的影响[J].经济研究导刊,2015,(17).