科技金融对入孵企业扶持作用的研究

——以天津滨海新区为例

2015-06-27张维维董昊韡

韩 民,张维维,董昊韡

(天津滨海新区科技金融投资集团有限公司 天津300457)

管理与创新

科技金融对入孵企业扶持作用的研究

——以天津滨海新区为例

韩 民,张维维,董昊韡

(天津滨海新区科技金融投资集团有限公司 天津300457)

科技企业孵化器作为科技中介机构中的一种,其作用体现在为科技金融需求者——创业团队匹配对接科技金融资源以支持其发展壮大,然而科技金融力量在孵化器中发挥的作用仍有很大的提升空间。以近年来天津的经济引擎、国家创新创业示范区——天津滨海新区为例,探究着力推进科技金融与孵化器之间联动效应提升的方法,以更好地促进滨海新区创新创业发展。

孵化器 滨海新区 创新创业 科技金融

随着近年来国家经济的转型升级,在全球经济背景的影响下,创新创业逐渐受到各国的重视。2015年年初李克强总理“大众创业、万众创新”战略决策和相关支持政策的提出,在全国范围内掀起了创新创业的热潮。天津作为中国北方经济高地,环渤海经济带的主要发展动力,在当前京津冀协同发展的背景下承载着重要的使命。天津滨海新区作为近年来天津经济发展的重要引擎,正面临着滨海新区开发开放、京津冀一体化、国家自主创新示范区、自贸区、“一带一路”建设五大叠加机遇,近期还被批复成为全国首个“创新创业示范区”,科技发展已成为必然。本研究主要通过分析科技金融资源对于孵化器内企业创业成效的影响,并以天津滨海新区为例,分析如何发挥科技金融对孵化器内入孵企业的作用,进而更好更有效地促进滨海新区创新创业。

1 科技金融对入孵企业的作用

1.1 孵化器的定义与分类

孵化器又称创业服务中心,本文主要研究的是孵化器中最主要的一类——科技企业孵化器。科技企业孵化器(以下简称“孵化器”)是以促进科技成果转化、培养高新技术企业和企业家为宗旨的科技创业服务载体。

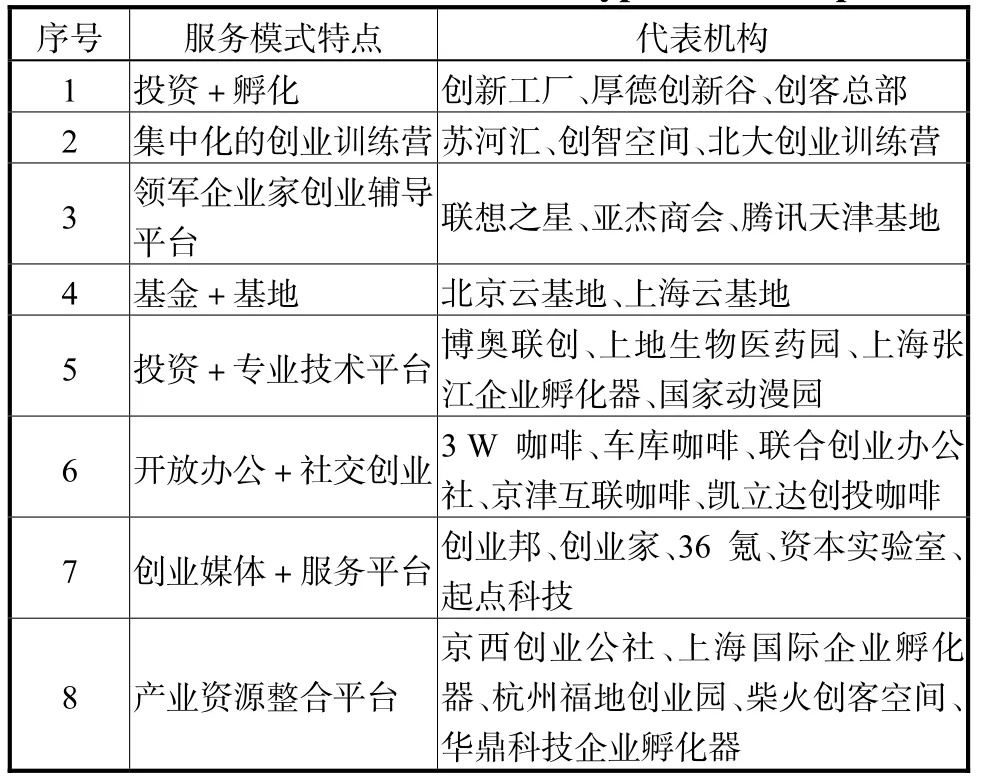

近年来,由于市场需求的变化,出现了很多社会资本建造,为创业者提供办公空间、投融资、创业辅导等服务的创新型孵化器。目前我国创新型孵化器根据其不同的特点以及孵化模式,主要可以分为投资+孵化、集中化的创业训练营、领军企业家创业辅导平台、基金+基地、投资+专业技术平台、开放办公+创业社交、创业媒体+服务平台、产业资源整合平台等,这些创新型孵化器除了提供办公场所或交流空间等服务外,更重要的是与科技金融资源或科技金融服务的对接,见表1。

表1 创新型孵化器的分类及代表Tab.1 Innovative Incubators’ types and examp les

1.2 科技金融与孵化器的关系

科技金融是指通过创新财政科技投入方式,引导和促进银行业、证券业、保险业金融机构及创业投资等各类资本,创新金融产品,改进服务模式,搭建服务平台,实现科技创新链条与金融资本链条的有机结合,为初创期到成熟期各发展阶段的科技企业提供融资支持和金融服务的一系列政策和制度的系统安排。

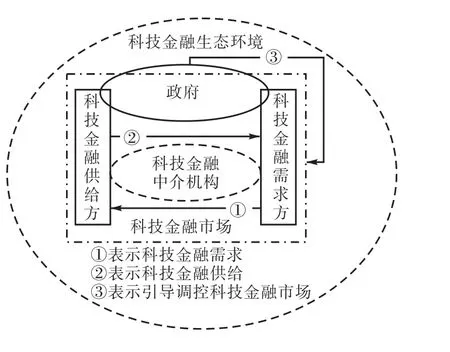

从目前中国科技金融的发展来看,科技金融主要涵盖以下几大重点领域:创业风险投资、科技信贷、多层次资本市场(股票与债券科技板块)、科技保险以及在国内市场新兴的科技租赁与科技金融服务。科技金融资源往往以科技金融服务平台或科技金融中介机构作为载体,在政府和相应科技金融政策的引导调控下,实现科技金融资源需求与供给的匹配。

孵化器属于科技中介服务机构,研究表明:科技中介服务机构主要包括技术交易市场、技术转移中心、生产力促进中心、创业服务中心(孵化器)、大学科技园等。这些机构为企业等各类创新主体提供社会化、专业化的服务,并支持其科技创新、创业和促进科技成果产业化等活动。参与科技金融体系的主体之间的关系如图1所示。

图1 科技金融体系与科技金融中介机构之间的关系Fig.1 The relationship between S&T financial system and S&T financial agencies

作为联结科技金融资源和创业者之间的纽带,孵化器主要对接科技金融的供给与需求。然而以目前的孵化器状况来看,大多数孵化器仅提供工位、少量设备、创业培训课程和社交场所,少数的新型孵化器能够为创业项目提供天使投资(创业风险投资中的一种形式),但融资额度相对较小、渠道单一,存在着严重的需求大于供给的不平衡问题。

2 科技金融对于天津滨海新区入孵企业的支持现状

天津滨海新区近几年发展速度很快,已成为国家“创新创业示范区”,但对于科技创新创业发展的支持相较于发达国家、地区,仍然存在很多不健全、不完善的地方,资本市场的活跃程度也相对较低。对于新区孵化器内企业的支持不足,主要表现在以下几方面:

2.1 科技金融对于初创企业的扶持力度不足

虽然科技金融涵盖创业风险投资、科技信贷、多层次资本市场(股票与债券科技板块)、科技保险,以及在国内市场新兴的科技租赁与科技金融服务等广泛的业务领域,但是由于孵化器往往只能接收规模小的初创型企业,存在着中小微企业和初创企业融资难的问题。目前主要的融资方式仅仅局限于创业风险投资,而科技信贷、多层次资本市场(股票与债券科技板块)主要支持已经相对成熟的企业,初创企业风险高、资质不足,没有足够的信用为企业融资提供凭证。此外,科技保险目前在我国尚未健全。融资租赁,特别是科学仪器设备租赁,在未来的科技发展中将起到十分重要的作用。目前国内的融资租赁市场对于初创企业开放度不够,对于孵化中的企业没有打通相应的渠道将设备租用给有需要的创业项目和科研团队。

2.2 天津滨海新区孵化器发展有待提升

天津滨海新区作为天津乃至京津冀地区的重要经济引擎,目前在五大叠加机遇和“创新创业示范区”的共同作用下,创新创业氛围和创客文化正逐步形成,而切实助推创新创业的重点在于通过孵化创业项目刺激科技创新,将科技发展推向与资本市场相融合的发展路径,形成一条对接科技资源和金融资源的通路。截至 2015年年初,天津滨海新区共有孵化器 70余家,包括天津航空产业开发有限公司、天津生机企业孵化器有限公司、天津华鼎科技企业孵化器有限公司、天津滨海服务外包产业有限公司、国家动漫园等国家级孵化器14家。其中主要以行业型孵化器和较为传统的孵化器类型为主,且大多为完全政府主导的公益型孵化器和完全民营的市场型孵化器。由于政府过多的行政性干预可能导致孵化器运行效率降低,而民营孵化器由于逐利性使得其在某些方面受到局限,两种孵化器均存在着一些问题。另一方面,京津互联咖啡创新型孵化器起步较晚,数量较少,YOU+国际青年社区、创客总部和 36氪等已有一定名气的众创空间刚刚落户,尚未形成规模优势。

2.3 滨海新区入孵企业的科技金融资本市场不够活跃

随着滨海新区中小微企业贷款风险补偿机制、贴息贷款、创业贷款等一系列贷款政策的出台,新区初创企业在科技金融政策上得到了很多优惠。但银行作为稳定收益类金融机构,对于风险的控制严格,使政策在推行中遇到了较多阻碍,初创企业得到银行贷款的比例较低,额度较小。而相较于北京中关村等地活跃的资本市场,天津滨海新区的天使投资、众筹等一系列社会资本市场相对较为沉闷,不够活跃,能够快速有效为项目提供融资的金融机构相对较少,创业项目通常只能依托参加创业大赛等活动获得有限的科技金融资源,大多数孵化器不能够有效帮助创业项目对接科技金融资源,也不能满足创业项目对于科技金融资源的需求,造成了严重的供求不平衡问题。

3 关于加强滨海新区科技金融力量发展的建议

3.1 促进发展政府与民资相结合的孵化器

完全政府主导的孵化器与完全民营的孵化器都有自身的优势和局限性,官方的孵化器能够接触到相对更充足的科技金融资源,也能够较好地引导创新资源的聚集,引导创新活动的方向,但灵活性差、市场灵敏度低,而完全民办的孵化器其“逐利性”与孵化器本身的“社会性”相对矛盾且难以统一,能够把控的科技金融资源也较少。因此应学习美国的发展模式,由政府部门或非营利组织与私人合作建立孵化器或通过财政资金和政策对私人(主要包括风险投资机构、房地产商和大企业)创办的孵化器予以支持和优惠,建设有中国特色的“事业单位企业化管理”孵化器模式,政府背景能够增强风险资本对新创企业的信任,而企业化运营能够使孵化器获得在人力资源、资金、管理等方面的自由度,充分发挥官方和民办的优势,寻找双方的契合点,在发挥政策调控作用的同时灵活应对市场的需求,也为入孵企业获取科技金融资源提供更广泛的渠道。

3.2 完善支撑孵化器发展的科技金融资源结构

充分发挥科技租赁作用,为初创企业提供科研设备的支持,以较低的成本投入,避免一次性大量投入的风险,建议在科技租赁和孵化器之间打开一条通路,特别是以支持基础科研为主的孵化基地应该与一家或几家科技租赁公司形成长期战略合作伙伴关系,长期为孵化器内企业提供科技租赁对接服务。

推进众筹投资模式,充分调动民间资本,降低融资门槛,筛选未来成功可能性更大的优质项目。

3.3 创立政府出资市场运作的天使投资基金

目前,滨海新区尚没有政府财政出资的天使投资基金,作为刺激创新创业的重要手段,政府主导的天使投资基金能够在一定程度上弥补滨海新区资本市场的不活跃性,但如果天使基金完全由政府运作,必将产生经营不灵活,难以抓住市场动态等问题。如能将该天使基金交由资质良好、经验丰富的几家市场化投资机构或孵化器代为运营,将很大程度上提高资源配置的有效性。

3.4 构建一个初创项目征信系统和信用担保体系

滨海新区目前并未建立一个有效统一的征信系统,特别是针对中小微企业和初创型企业,由于其创立时间短、资质较差,往往无抵押品、质押品,因此获得贷款的可能性很低。但随着制度创新的推进和个人、企业征信系统的建立,将能够通过大数据对企业的短期运营状况进行预期,为企业增信。同时以创业者自身的信用状况作为银行和科技贷款公司放贷的凭证。

同时,建议模仿日本模式,建立一个完善的信用担保体系,以政府建立担保资金池为基础,依托担保机构对信用良好的初创项目进行定向扶植,并由政府承担坏账风险。

3.5 建设孵化器社交平台,建设高效的虚拟孵化器

助推孵化器线上与线下相融合,实体与虚拟相融合的新发展模式。滨海新区目前缺少一个在圈内被认可的专门为创业者和投资者搭建的社交平台,资源的开放性差,即时互动性差,建议开启一个平台作为孵化器之间资源共享和流动、技术交流的互动平台,以促进开放式创新的发展。

图2 虚拟科技孵化器及其运作模式Fig.2 Virtual Incubator and its functioning model

另一方面,建设虚拟孵化器,通过线上的信息与资源获取渠道,充分发挥企业与孵化器之间的桥梁作用,结合不同的需求和创新要素特点,分类筛选后协助申请入孵,建立一个低风险、低成本的平台,并通过为入孵企业提供信用担保的方式为企业增信,帮助其获得银行贷款或科技小额贷款。图2为虚拟科技孵化器及其运作模式。■

[1] 李常官,聂丽霞. 创新型孵化器运行绩效评价研究——以中关村创新型孵化器为例[J]. 中国流通经济,2014(6):69-75.

[2] 游达明,朱桂菊. 区域性科技金融服务平台构建及运行模式研究[J]. 中国科技论坛,2011(2):40-46.

[3] 赵黎明,刘猛,郝琳娜. 基于众包模式的虚拟科技孵化器创新研究[J]. 中国科技论坛,2014(8):30-35.

[4] 黄灿,许金花. 日本、德国科技金融结合机制研究[J]. 南方金融,2014(10):57-62.

[5] 杨天坛. 科学仪器设备的租赁服务研究——以北京东方中科集成科技股份有限公司为例[J]. 科技和产业,2014(10):154-158.

[6] 陈良文. 美国支持科技型中小企业发展的经验及启示[J]. 经济纵横,2013(7):106-109.

[7] 张宝建,孙国强,裴梦丹,等. 网络能力、网络结构与创业绩效——基于中国孵化产业的实证研究[J]. 南开管理评论,2015(2):39-50.

[8] 顾莹. 众创空间发展与国家高新区创新生态体系建构[J]. 改革与战略,2015(4):66-69.

[9] 吕波. 国外虚拟孵化器的理论与实践发展新动向研究[J]. 学术论坛,2014(3):160-161.

[10] 秦军,殷群. 孵化器与风险投资融合模式研究[J]. 科学学与科学技术管理,2009(5):105-110.

[11] 陈蕾,林立. 我国科技中介服务机构的创新载体能力评价——创新系统的视角[J]. 税务与经济,2015(3):31-37.

[12] 投中研究院. 孵化器2014年度报告[Z]. 2015.

[13] 张晓原,王元,赵明鹏,等. 中国科技金融发展报告(2012)[M]. 北京:经济管理出版社,2013.

[14] 盛佳,柯斌,杨倩. 众筹:传统融资模式颠覆与创新[M]. 北京:机械工业出版社,2014.

[15] Chinese State Council. Suggestions given by State Council on further supports to the development of small and micro enterprises [EB/OL]. http://www.gov.cn/zwgk/ 2012-04/26/content_2123937. htm.

[16] Josh L. The future of public efforts to boost entrepreneurship and venture capital [J]. Small Bus Econ,2010(35):255-264.

[17] Virtual School Readiness Incubator Project [Z]. Literature Review:Incubator Programs. University of North Florida,2007.

[18] Schw ienbacher A. Financing Commitments and Investor’s Incentives in Entrepreneurial Firms [Z]. University of Amsterdam and Louvain.

[19] Oakey R P. Funding innovation and grow th in UK new technology-based firms:some observations on contributions from the public and private sectors [J]. Venture Capital:An International Journal of Entrepreneurial Finance,2003,5(2):161-179.

[20] Oakey R P. High-technology entrepreneurship[M]. Oxon:Routledge,2012.

[21] Ullah F,North D,Bakdock R. The Impact of the Financial Crisis on the Financing and Grow th of Technology-Based Small Firms in the United Kingdom[EB/OL]. https://www.google.co.uk/url?sa=t&rct=j&q=&esrc=s&source=web&cd=1&cad=rja&ved=0CCkQFjAA& url=http%,3A%,2F%,2Fwww.isbe.org. uk%,2Fcontent%, 2Fassets%,2FRobert_Gordon_University_RAKE_Report. pdf&ei=CWCjUrOREYiA7QaRpYH4DA&usg=AFQj CNFaYWeHpJOgByJBGwC0akzd518KPg&sig2=Eqm RlGRCo99U8NmBezodEw&bvm=bv. 57752919,d. d2k.

Enhancing the Effect of S&T Finance in the Supporting of Start-ups in Incubators:A Case Study of Tianjin Binhai New Area

HAN M in,ZHANG Weiwei,DONG Haowei

(Tianjin Binhai New A rea Technology Financial Investment Group Co.,Ltd.,Tianjin 300457,China)

As a kind of S&T intermediary agencies,incubators mainly provide entrepreneurs w ith matching S&T financial resources.However,the effect of S&T finance in supporting startups in incubators is required to be significantly improved and enhanced.This paper,taking Tianjin Binhai New Area as an instance,mainly discusses how the interlinks between S&T finance and incubators can be enhanced and how innovation and entrepreneurship can be stimulated.

incubator;Tianjin Binhai New Area;innovation and entrepreneurship;S&T finance

F279.27

:A

:1006-8945(2015)10-0001-03

2015-09-06