国内外绿色金融产品对比研究

2015-06-17翁智雄等

翁智雄等

摘要

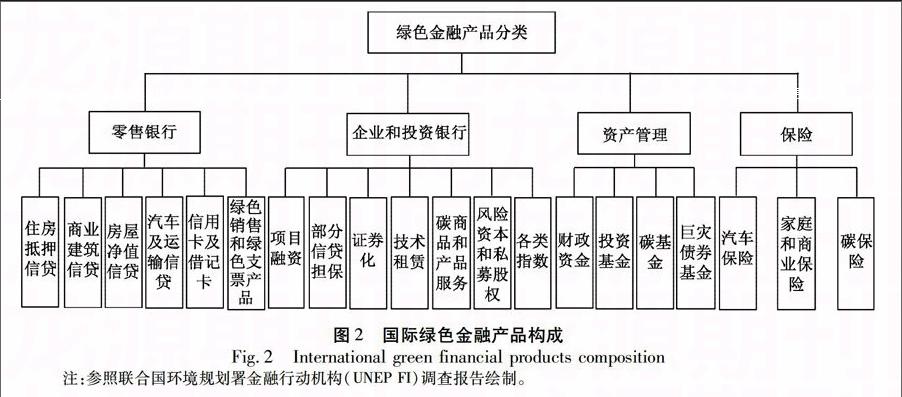

本文通过大量案例和最新数据资料,从发展现状出发,研究我国绿色金融产品现阶段的发展特点,并通过比较我国和发达国家绿色金融产品的区别与联系,探析我国绿色金融产品未来的发展方向。研究认为,现阶段我国绿色金融产品主要由环保产业指数产品、环保节能融资产品和碳金融产品构成。其中:环保产业指数产品尚处于起步阶段、发展空间较大;环保节能融资产品发展迅速、抵押授信方式多样;新兴的碳金融产品形式丰富、产品不断创新升级。我国的绿色金融产品仍然存在一定的问题。本文进一步分析了国外发达国家的绿色金融产品发展状况,按绿色金融产品的实施主体将其分为零售银行、企业和投资银行、资产管理和保险部门,并详细阐述了每个部门开展的绿色金融产品。与国外发达国家的绿色金融产品与服务相比,我国的绿色金融产品与服务在产品类别、服务对象范围、发展速度、融资规模等方面仍有进一步提升的空间。发达国家在产品的针对性与多样性、金融机构设计金融产品的自主性等方面对我国有诸多值得借鉴之处。本文认为绿色金融的发展关键在于产品的设计,银行等金融机构为个人、家庭、企业、政府等提供多元化、全方位的绿色金融产品是推动绿色金融发展的重要渠道。

关键词绿色金融;绿色金融产品;环保产业指数产品;环保节能融资产品;碳金融产品

中图分类号F830文献标识码A文章编号1002-2104(2015)06-0017-06doi:10.3969/j.issn.1002-2104.2015.06.004

经济“新常态”下,绿色金融是解决我国环境问题的重要抓手,也是发展绿色经济的重要支撑。为推动绿色金融的发展,我国在绿色信贷、绿色保险、绿色证券等方面推出了一系列政策措施,为绿色金融的发展提供了政策保障。近年来,该领域的相关研究也在不断增加,国内研究主要集中于绿色金融概念、机制建设等。如易金平等阐述了绿色金融的概念、我国绿色金融发展的现状及其存在的问题[1],李仁杰从市场角度出发,研究金融市场化对绿色金融供给、内涵等的影响[2],王彤宇从机制建设角度研究绿色金融问题[3],邓翔对绿色金融进行了研究综述[4],杜莉[5]、

王小江[6]、范少虹[7]、葛察忠等[8]分别

从国有银行,政策执行力,法律制度,绿色金融政策与产品的视角研究

绿色金融问题。国外学者对绿色金融的概念与内涵、作用效果、规范政策、金融工具和评价等进行了研究。如Scholtens研究了绿色金融与市场的关系[9],Jeucken研究了绿色金融与金融业发展的关系[10]。目前从国内外对比的视角

对我国绿色金融产品的研究较少。

本文运用案例分析法和比较分析法,通过概述国内外绿色金融产品的主要构成,比较国内外的差异和共同点,进一步研究我国绿色金融产品存在的不足以及国外的发展经验,为更好地丰富我国绿色金融产品、构建绿色金融产品分类体系提供政策建议。

1中国绿色金融产品发展现状

1.1中国绿色金融产品构成类型多,领域宽广

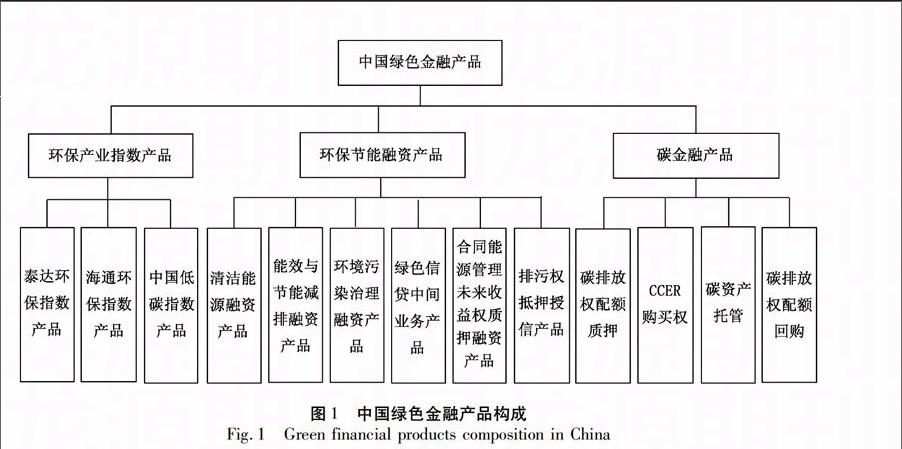

目前,我国的绿色金融产品构成体系并不统一。本文

将各大银行推出的绿色金融产品归纳为环保产业指数产品、环保节能融资产品和碳金融产品三大类,如图1所示。由于各类绿色金融产品的发展阶段、发展特征存在差异,各类产品的规模、服务对象等有所区别,进而使各类产品产生的经济效益、社会效益等也有所不同。但从整体上来看,我国绿色金融产品的种类逐渐呈现多样化的发展趋势,涵盖清洁能源、能效与节能减排、污染治理等不同的环保产业,涵盖领域表现出不断拓宽的特点。

1.2环保产业指数产品尚处于起步阶段,发展空间较大

环保产业指数主要以股权指数为主,涉及内容与气候

变化、节能减排、清洁能源等相关。

证券市场中环保产业指数的开发,一方面有助于引导企业提高绿色资产配置比例;另一方面,环保产业指数一定程度上反映出企业的环境影响、环境表现等综合信息,是环保产业的重要标杆,为环保类项目的投资者提供了投资信号和风险预评。

国外发达国家此类产品发展较为成熟,如WilderHill清洁能源指数(ECO)、美国清洁科技指数(CTIUS)等。

我国的环保产业指数产品仍处于起步阶段,但发展空间较大。2007年,深圳证券信息有限公司与天津泰达有限公司联合推出了国内第一只社会责任型指数——泰达环保指数。2008年,海通证券研究所连同苏格兰皇家银行、荷兰银行、环境保护部环境规划院共同推出海通环保指数。2010年,优点资本与北京环境交易所联合推出了中国低碳指数。2012年,上海证券交易所和中证指数有限公司发布了上证环保产业指数和中证环保产业指数等。

1.3环保节能融资产品发展迅速,抵押授信方式多样

本文将环保节能融资产品分为清洁能源融资产品、能效与节能减排融资产品、环境污染治理融资产品、绿色信贷中间业务产品、合同能源管理未来收益权质押融资产品和排污权抵押授信产品等六类(见图1)。前四类产品的抵押标的物以固定资产等实物为主,企业的贷款额度依赖于其实物资产、担保能力等。而后两类产品在抵押标的物的形式上进行了创新,将“未来收益权”、“排污权”等作为抵押标的物,有助于为污染减排资金匮乏、担保资金不足的中小企业解决融资难问题。

环保产业项目融资仍以传统的抵押授信方式为主。本文所指的传统抵押授信方式主要指金融机构根据贷款企业的固定资产、股票等为其提供资金支持,采取该抵押授信方式的环保节能融资产品主要有四类,部分产品的开展情况见表1。一是清洁能源融资产品。此类产品涉及风能、水电、生物质能等项目,如2012年世界银行为北京屋顶太阳能光伏发电扩大示范项目提供1.2亿美元贷款。二是能效与节能减排融资产品。该产品起步较早、发展较快。2006年兴业银行与国际金融公司(IFC)合作,为我国46个节能减排项目提供9亿元贷款,随后浦发银行、北京银行等相继推出了此类产品。三是环境污染治理融资产品。此产品的资金额度一般较大,主要涉及污水、废气、固体废弃物等领域。如2013年,兴业银行与平安保险合作,为株洲市湘江建设发展集团有限公司提供融资金额12亿元,用于湘江流域重金属水环境治理项目。四是绿色信贷中间业务。国外金融机构为我国金融机构提供资金技术支持,由我国金融机构为客户或项目提供融资方案、项目贷款和中间贷款。自2007年法国开发署(AFD)与中国财政部、国家发改委签订第一期绿色信贷中间业务以来,我国开展了多期绿色信贷中间业务,贷款额度从6 000万欧元提升至1.2亿欧元。2012年,在德国复兴信贷银行(KFW)4 200万欧元的资金支持下,中信银行也推出了首期绿色信贷中间业务项目。