市场竞争程度对成本粘性影响的实证研究

2015-06-13刘晋赵丽萍

刘晋++赵丽萍

【摘 要】 文章基于2010—2013年中国深沪主板上市企业的经验数据,探讨了不同竞争市场企业成本粘性行为的强弱,并进一步考察了成本粘性行为对于管理层经济决策实施的延缓效应。研究结果表明:寡头市场的企业成本粘性显著强于垄断竞争市场的企业,同时成本粘性的存在影响上市企业管理层经济决策的快慢,且寡头市场企业的管理层其经济决策时滞显著长于垄断竞争市场企业。文章从经济决策角度拓展了成本粘性的经济后果研究,肯定了区分不同竞争市场对成本粘性研究的重要性。

【关键词】 竞争市场; 成本粘性; 决策时滞

中图分类号:F230 文献标识码:A 文章编号:1004-5937(2015)11-0036-06

一、引言

Banker(1993)首次研究发现费用与销售收入并不是同比例变动的。Anderson(2003)将成本随业务量增加而产生的边际增加量大于业务量下降而产生的边际减少量这一现象称为成本粘性。对成本粘性的探究不仅是对传统成本性态的补充,而且促使企业管理层充分合理地利用和控制有限的经济资源并达到利益最大化。企业所处的行业不同,市场竞争程度也不同,那么处在不同行业成本粘性有何差异,对管理层的决策有何影响,是值得研究的课题。

本文重点研究上市企业所处行业竞争程度的差异对其成本粘性的影响。竞争市场可分为完全竞争市场和不完全竞争市场,不完全竞争市场进一步分为垄断竞争市场、寡头市场和垄断市场。由于在现实经济实践中难以全面具备完全竞争市场的所有前提条件,结合垄断市场只有一个供给者的极端情况,故本文仅研究垄断竞争市场和寡头市场这两种情形。相关研究表明调整成本、管理者乐观预期和机会主义行为是企业成本粘性的主要来源(Banker et al.,2011),并且行业竞争程度高有助于抑制成本粘性(梁上坤,2013)。由于寡头市场进入壁垒和退出壁垒大,价格弹性低,企业管理层短时间内很难甚至不选择对其固有成本进行调整并且会有机会主义行为,所以成本粘性对其影响最大,垄断竞争市场调整成本低,行业竞争激烈且淘汰率高,成本粘性对其影响较低。同时成本粘性的存在会延缓企业管理层的预期行动,产生一定的决策时滞。因此,本文从市场竞争程度对上市企业成本粘性行为进行回归分析,探究对管理层决策时滞的影响。

二、文献回顾

Anderson等(2003)使用芝加哥大学证券价格研究中心开发的Compustat在对1979—1998年美国上市企业的年度财务数据进行研究时发现,这些上市企业的销售费用、管理费用以及营业成本存在粘性。Kenneth等(2006)通过对英美法德四国上市企业财务数据研究发现存在成本粘性。Weiss(2010)对财务分析师盈余预测影响的研究发现财务分析师对费用粘性程度较高企业会计盈余预测的准确度较低。Banker et al.(2010)研究表明管理层未来需求预期对成本粘性存在影响。

国内研究方面,孙铮、刘浩(2004)通过对上市企业财务数据实证检验发现企业确实存在费用粘性。孔玉生等(2007)发现上市企业营业成本存在粘性。崔亚男(2012)通过选取我国A股上市企业数据研究发现我国不同地区的企业成本粘性行为存在着明显差异,上市企业成本粘性与其所在地市场化程度负相关,而国有控股上市企业的成本粘性与其所在地市场化程度的负相关关系更为显著。王娅婷(2014)通过对沪深两市上市企业财务数据实证表明管理者的过度自信行为与企业成本粘性存在正相关关系。

综上所述,关于对成本粘性影响因素和经济后果的研究已有了初步探讨。但研究内容集中在影响因素方面,对不同竞争市场成本粘性的研究很少,对其相关决策的经济后果研究更是寥寥无几,并且缺乏实证检验。本文通过划分不同竞争市场研究其成本粘性,并探讨成本粘性对其管理层经济决策的影响。

三、理论分析和研究假设

上市企业普遍存在成本粘性行为,不同行业如建筑业、制造业、信息技术业、房地产业等上市企业都表现出成本粘性的特征(孔玉生,2007),而研究数据证实行业竞争程度是影响企业成本粘性的一个重要因素(梁上坤,2013)。同时,根据经济学理论,寡头市场指一种商品的生产和销售由少数几家大厂商所控制的市场结构,这类市场的厂商固定资产比重较大、产业链长、生产期长和材料投入规模大,并且有一定的定价能力,价格弹性低,进退市场障碍较高,企业的相关契约难以及时调整,而且管理层存在一定的机会主义行为。垄断竞争市场是指一个市场中有许多厂商生产和销售有差别的同种产品的市场组织,首先,垄断竞争市场的厂商生产的是差别产品,并且差别产品的替代性很强,产品竞争很激烈,使得垄断竞争企业对自己的产品控制能力不强,企业为了生存必然要提高生产决策效率,管理层机会主义行为得到一定的抑制;其次,垄断竞争市场的企业产品平均成本和价格水平较低,价格弹性高,且产量水平相对较高,故资源利用较为充分,经济效率较高(王冰,1999);最后,垄断竞争市场的企业为了赚取短期超额利润,必须连续不断生产差别产品以满足消费者多样性消费需求,这样就要求企业对其差别产品的生产成本实施必要控制,减少成本粘性行为带来的影响,故垄断竞争市场企业成本粘性程度不及寡头市场企业。据此本文提出如下假设:

H1:处于不同竞争市场的上市企业成本粘性不同,并且寡头市场的上市企业成本粘性水平比垄断竞争市场的企业更为显著。

已有研究表明成本粘性的存在会对企业产生相应的经济后果。例如企业成本粘性的存在会影响企业财务师对会计盈余预测的准确性(Weiss,2010);企业成本粘性对组织冗余与企业间绩效的影响(王红军,2011)。同样,企业产品成本是作出经济决策的重要考虑因素之一。所谓决策时滞是指人们在采取决策之前需要经历的一个时间差,一则由于企业成本粘性的存在源于效率观(孙铮,2004)、调整成本和管理者乐观预期(Banker et al.,2011),管理层所承诺签订的长期契约无法立即改变,而且经济运行是一个动态过程,如果对某些微小的变动作出调整可能使企业发生巨大成本支出;二则源于管理层对未来销量的乐观预期导致其不会轻易改变成本投入,这些都会延缓管理层作出合理的经济决策,产生所谓的决策时滞。具体到不同竞争市场,一方面垄断竞争企业的管理层有较强的市场行情变化分析能力,在超过一定时间限制后可以调整大部分的生产要素,甚至可以加入或退出一个生产集团;另一方面寡头市场的企业为数不多并且相互影响,该市场企业存在明显的规模经济和范围经济,其市场进退障碍较高,初始资本投入和沉没成本较大,且相对于生产要素的投入,企业管理层更多的考虑是限制产量提高价格,从而使自身利润最大化,所以当产品市场供需状况发生变化时,寡头市场企业对成本等生产要素的投入所调整的时间比垄断竞争企业更长,据此本文提出如下假设:

H2:企业成本粘性对管理层决策存在显著影响,即成本粘性与决策时滞显著正相关。

H3:寡头市场的企业成本粘性对管理层决策的影响显著高于垄断竞争市场的企业。

四、研究设计与相关变量

(一)样本选取与数据来源

本文选取2010年1月1日至2013年12月31日深、沪证券交易所1 779家主板非金融上市企业进行研究。所用数据来自RESSET金融分析数据库,所有数据的预处理工作都在Excel2007中进行,并采用Eviews8.0进行数据回归分析。按照我国中证指数和证监会的行业分类标准,选择了批发零售业、房地产业、制造业、信息技术业、建筑业和电信业六大门类。根据微观经济学观点,判断一个市场是否是寡头垄断竞争市场的关键是看是否有几个厂商占有大部分或者全部总产量以及这个市场是否存在较高进入障碍(万浩华,2006)。由于我国房地产市场是一个地区市场且土地资源的稀缺以及在位房地产业构成较高进入壁垒,同样,1999年我国电信业市场结构也从双寡头垄断市场变为寡头市场(杨永忠,2003),在电信业各个业务领域形成了两家以上企业相互竞争的格局且因许可证规制没有潜在竞争者,故房地产业和电信业属于寡头市场;研究表明我国零售业市场集中度偏低,产品服务存在较大差异度且进退壁垒较低,故其市场结构接近于垄断竞争市场(刘云,2010)。此外,制造业(郭树龙,2014)、信息技术业(郑适,2007)和建筑业(吕春少,2010)属于垄断竞争市场。剔除了当年新上市、已经退市或被暂停上市的企业、数据缺失的企业以及异常值和极端值的企业共372家,最终有1 407家上市企业。其中147家属于寡头市场,1 260家属于垄断竞争市场。

(二)模型设计与变量定义

本文在Anderson等(2003)研究成果的基础上,增加了衡量行业竞争程度的研究变量和影响决策时滞的研究变量,通过设计计量模型(1)、模型(2)检验本文假设。

为检验H1,构建如下回归模型:

LN(COSTi,t/COSTi,t-1)=?茁0+?茁1LN(REVi,t/REVi,t-1)+

?茁2*Di,t*LN(REVi,t/REVi,t-1)+?茁3*Di,t*LN(REVi,t/REVi,t-1)*HHI+?茁4*HHI+?茁5*LEV+?茁6*AD*Di,t*LN(REVi,t/REVi,t-1)+

?茁7*PD*Di,t*LN(REVi,t/REVi,t-1)+ξ (1)

为检验H2与H3,构建如下回归模型:

LN(FAi,t /FAi,t-j )= ?茁0 + ?茁1LN(COSTi,t/COSTi,t-j) +

?茁2*REVi,t+?茁3*LEV+?茁4*AD+?茁5*PD+ξ (2)

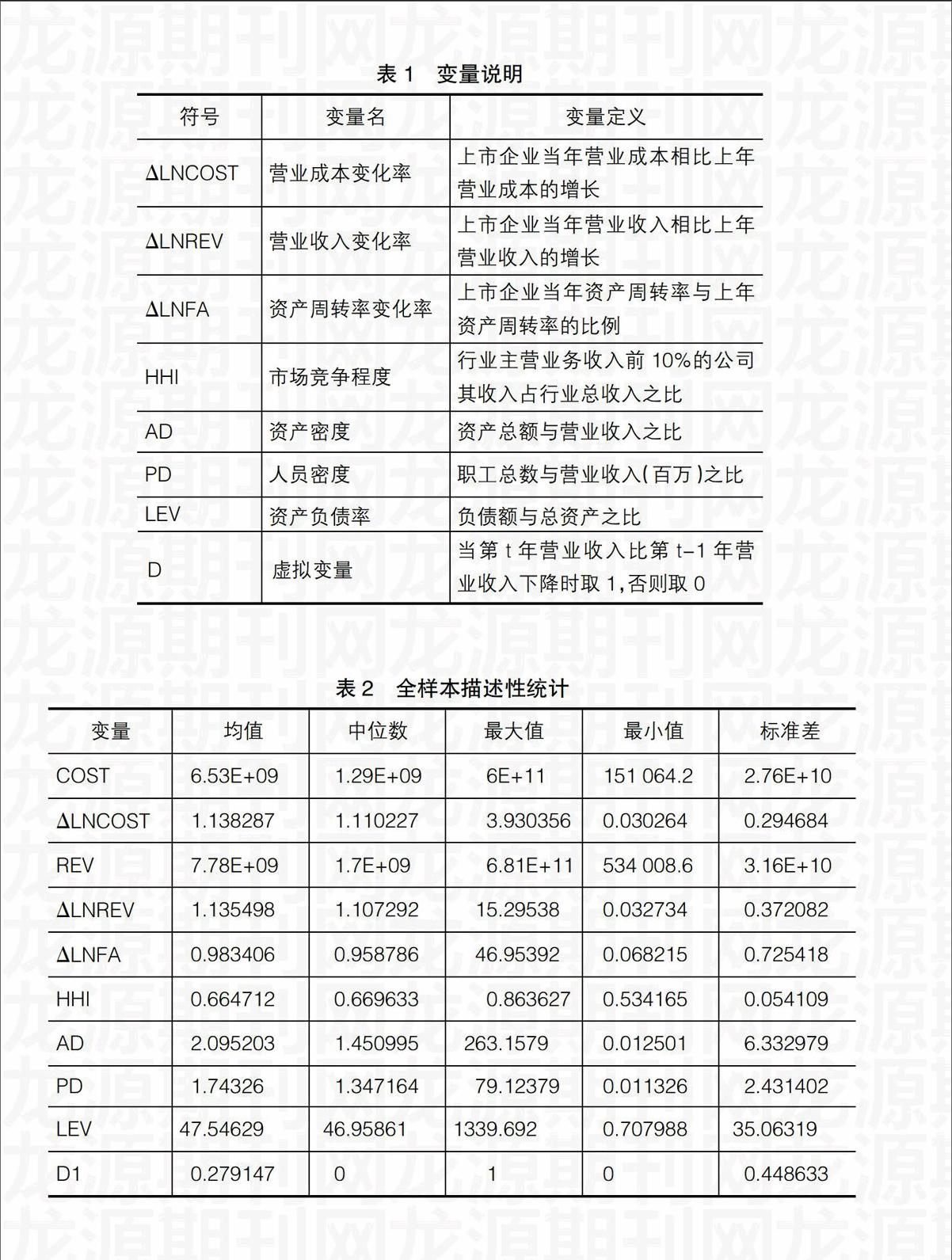

其中:COSTi,t表示第i家企业第t年的营业成本,COSTi,t-1表示第i家企业第t-1年的营业成本;REVi,t表示第i家企业第t年的营业收入,REVi,t-1表示第i家企业第t-1年的营业收入;FAi,t表示第i家企业第t年的资产周转率;FAi,t-j表示第i家企业第t-j年的资产周转率,本文以资产周转率的变化率来衡量上市企业管理层作出经济决策的快慢,如果随着时间延长LN(COSTi,t/COSTi,t-j)的相关系数?茁1变小且显著,说明企业存在决策时滞;HHI为当年该行业营业收入前10%的企业总收入占该行业总收入的比例,该数值越大,表明垄断势力越大;Di,t*LN(REVi,t/REVi,t-1)*HHI衡量了不同竞争市场对成本粘性的影响,其相关系数?茁3的符号与Di,t*LN(REVi,t/REVi,t-1)相关系数?茁2的符号相反,表明市场竞争有助于抑制上市企业成本粘性的行为。因此,如果寡头市场企业的成本粘性强度明显强于垄断竞争市场的企业,则其相关系数?茁3的绝对值就小于后者。另外根据孔玉生等(2007)的研究,将人员密度(PD)、资产密度(AD)、资产负债率(LEV)作为控制变量,D为虚拟变量。本文各模型具体变量见表1。

五、结论与分析

(一)描述性统计

从全样本描述性统计(表2)可以看出,样本企业营业收入和营业成本的中位数分别为17亿元、12.9亿元,营业成本占营业收入比重的中位数为75.88%。营业收入和营业成本的标准差非常大,说明不同竞争市场其企业收入和成本规模相差很大。此外,全样本的营业成本变化率平均值为1.1383,说明企业营业成本增长率为13.83%,营业收入变化率平均值为1.1355,说明企业营业收入增长率为13.55%,低于营业成本增长率,这也是成本粘性的直观体现。全样本中D的平均值是0.2791,说明全样本中营业收入相对上一年下降的企业占全样本企业总数的27.91%;同时资产周转率变化率平均值为0.983,说明样本企业资产周转率比较稳定,大部分企业经济形势良好。市场竞争程度(HHI)的平均值为66.47%,最大值和最小值分别为86.36%和53.42%,标准差为5.41%,说明不同竞争市场的竞争程度差别较大。

此外,每百万元主营业务收入对应的人数均值为1.74,资本密度均值为2.095,但标准差分别为2.43和6.33,表明各个上市企业资本密度相差较大,负债比例均值为47.55%,处于合理水平。

根据表3可以看出,垄断竞争市场企业的营业收入和营业成本的变化率平均值分别为1.1374和1.1393,标准差分别为0.377和0.289;寡头市场的企业营业收入和营业成本的变化率平均值分别为1.1143和1.1269,标准差分别为0.330和0.355,说明垄断竞争市场和寡头市场的企业年收入增长率均低于年成本增长率,这同样也是企业成本粘性特征的一种体现。垄断竞争市场的企业资产周转率变化率平均值为0.978,标准差为0.751;寡头市场的企业资产周转率变化率平均值为2.005,标准差为14.051,这可能是由于垄断竞争市场的企业其垄断势力小且均衡,企业管理层面对市场变化能快速做出反应,企业能及时调整使得短期内其资产周转率保持在合理水平,而处于寡头市场的企业其初始资本投入较高,管理层主要通过其价格控制能力来赚取最大利润,使得企业的营业收入波动性也相对较高,故寡头市场企业的资产周转率变化率的标准差相对较大。

此外,处于垄断竞争市场的企业其市场竞争程度(HHI)标准差为0.0387;寡头市场的企业其市场竞争程度(HHI)标准差为0.1326,表明垄断竞争市场企业的垄断势力相对于寡头市场企业更为均衡。

(二)多元回归结果及分析

1.企业成本粘性与市场竞争程度的多元回归检验

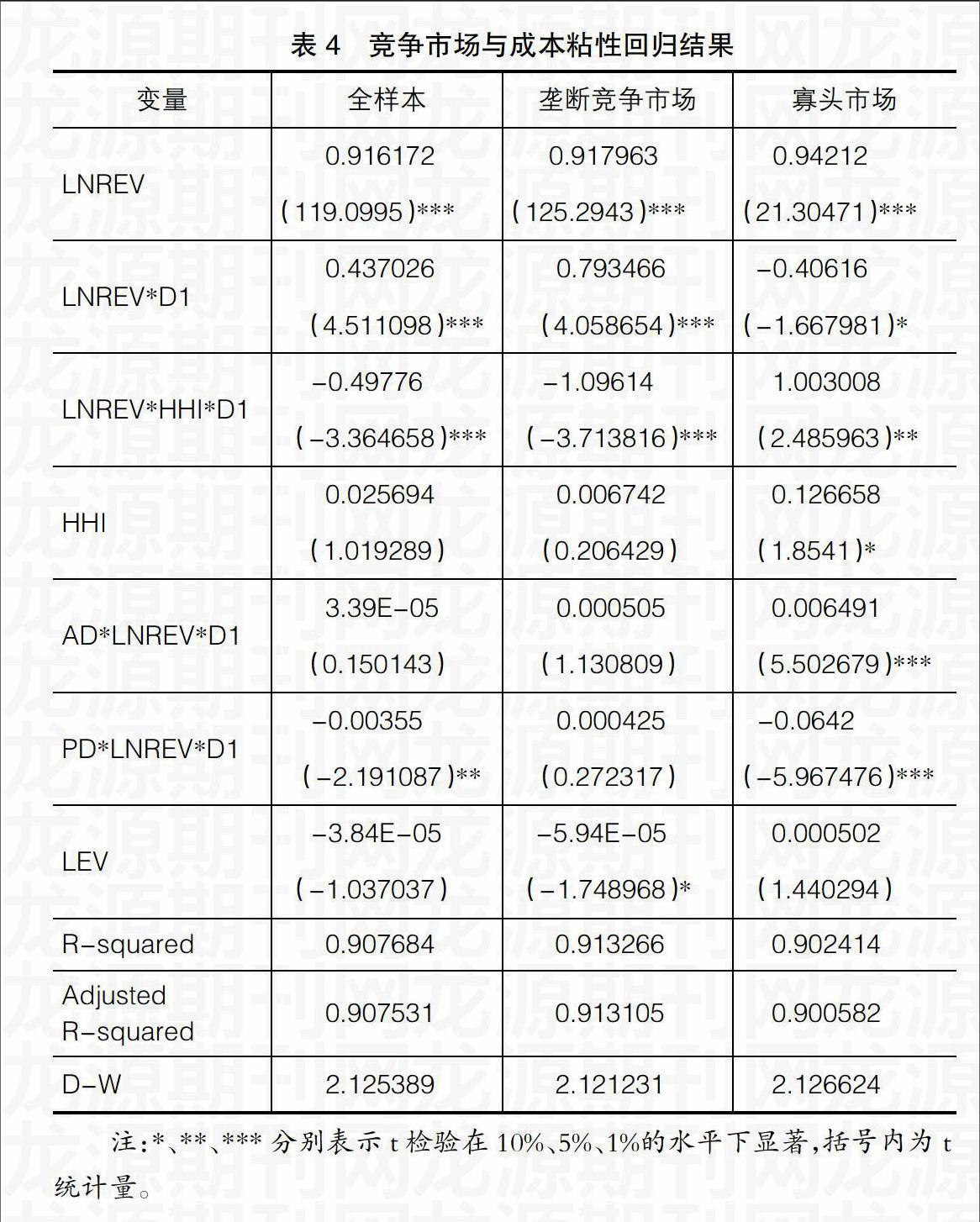

首先,本文根据模型(1)进行全样本的多元回归,考察了上市企业成本粘性的存在,结果如表4所示。表4的结果表明全部样本上市企业LNREV、LNREV*D和LNREV*HHI*D的相关系数分别为0.916、0.437和-0.498,且均在1%水平下显著,说明当营业收入增加1%时营业成本增加0.916%,而营业收入减少1%时营业成本仅减少0.855%,证实了我国上市企业成本粘性的存在。控制变量中人员密度与营业成本变化率负相关,且在5%水平下显著。

其次,为了验证H1,笔者依据模型(1)按照不同竞争市场进行多元回归,考察不同竞争市场成本粘性的差异。根据表4的回归结果表明垄断竞争市场企业其LNREV、INREV*D和LNREV*HHI*D的相关系数分别为0.918、0.793和 -1.096,且均在1%水平下显著;寡头市场企业其LNREV的相关系数为0.942,且在1%水平下显著,LNREV*D的相关系数为-0.406,且在10%水平下显著,LNREV*HHI*D的相关系数为1.003,且在5%水平下显著。这说明垄断竞争市场的企业其营业收入增加1%时营业成本增加0.918%,营业收入下降1%时营业成本下降0.615%,表明了垄断竞争市场企业成本粘性的存在;寡头市场的企业其营业收入增加1%时营业成本增加0.942%,营业收入下降1%时营业成本下降1.535%,这可能是由于寡头市场的企业普遍存在生产能力过剩的情况,一旦销售额下降会促使管理层减少成本投入,因为其认为销售额的下降往往是长久且不易转回的,这样寡头市场的企业出现了成本反粘性的情况。垄断竞争企业其LNREV*HHI*D的相关系数绝对数值大于寡头市场企业LNREV*HHI*D的相关系数,表明垄断竞争市场企业的成本粘性相对于寡头市场来说影响较低,证实H1。这是源于不同竞争市场的结构特点不同,垄断竞争市场企业数量众多,产品替代性强,故成本要素是企业管理层不可忽略的因素,而寡头市场进退壁垒较高,企业对产品价格有一定控制能力,管理层相对偏重使企业自身利润最大化的均衡价格,故其成本粘性程度强于垄断竞争企业。

2.企业决策时滞与成本粘性的多元回归检验

进一步的,为了验证H2,根据模型(2)进行全样本的多元回归,考察了成本粘性的存在对经济决策所产生的影响,结果如表5所示。依据表5全样本回归结果可以看到以2010年为基数一年期的营业成本变化率(?驻INCOST)和营业收入变化率(REV)的相关系数分别为0.4518和0.1569,且均在1%水平下显著;而两年期的营业成本变化率(?驻INCOST)和营业收入变化率(REV)的相关系数分别为0.329和0.1288,且均在1%水平下显著,其数值分别低于一年期变量的相关系数,说明随着时间延长企业资产周转率受到营业成本变化的影响降低,表明上市企业管理层进行经营决策时受到成本粘性的影响,即存在决策时滞,证实H2。这是由于企业成本粘性行为的存在,当市场发生变化时,难以在短时期内作出决策使其生产要素等调整到最佳水平,导致经济效益非最大化。

为了验证H3,依据模型(2)按照不同竞争市场进行多元回归,考察不同竞争市场成本粘性对经济决策产生的不同影响。由表5的不同竞争市场回归结果可以看出一年期和两年期垄断竞争市场的企业营业成本变化率(?驻INCOST)的相关系数分别为0.3662和0.2213,且均在1%水平下显著;一年期和两年期寡头市场的企业营业成本变化率(?驻INCOST)的相关系数分别为0.4733和0.5097,且均在1%水平下显著。说明营业成本变化率对处于寡头市场的企业资产周转率影响时间更长,表明寡头市场企业因成本粘性行为存在较长的决策时滞,证实H3。这同样源于不同竞争市场的结构特点不同,寡头市场的企业数量少并相互影响,且存在较为明显的规模经济和范围经济,故其成本投入较多,进退壁垒高,当市场发生变化时,企业管理层使其资源配置达到最优所需的时间更长。

六、结论与启示

本文以2010—2013年中国主板1 407家上市企业为研究样本得出如下结论:第一,处于不同竞争市场的上市企业成本粘性程度亦不相同,且寡头市场企业比垄断竞争市场企业其INREV*HHI*D的相关系数绝对值高9.3%,说明寡头市场的企业成本粘性程度强于垄断竞争市场的企业,这是由于上市企业的成本粘性行为与其所在的竞争市场客观环境紧密相关;第二,成本粘性行为延迟了企业管理层面对市场变化所作出的经济决策,即产生所谓的决策时滞,且上市企业两年期内营业成本变化率和营业收入变化率的相关系数数值下降比例分别为27.18%和17.91%,表明成本粘性行为对其企业经济决策产生的延缓效应逐年降低;第三,垄断竞争市场的企业两年期内营业成本变化率的相关系数数值下降比例为39.57%,寡头市场的企业两年期内营业成本变化率的相关系数数值反而上升7.69%,说明相对于寡头市场,垄断竞争市场的企业管理层对市场变化更为敏感,成本粘性对其负面影响较小。这是因为垄断竞争市场的企业众多,进退壁垒较低,生产规模较小,企业管理层要求更多地去控制企业所面临的经济风险;而寡头市场进入壁垒较高,其企业对产品价格有较强的控制能力,且一般来说市场价格高于边际成本,使得成本粘性行为对其影响更为显著。

本文研究的意义在于区分上市企业所处不同竞争市场成本粘性行为的差别,使得不同的上市企业对其成本粘性状况有清醒的认识,在业务拓展和发展定位上做到有的放矢。同时,目前寡头市场企业,要居安思危,认清自身的优势和劣势,采取行之有效的措施,尽量减少成本粘性行为带来的负面不利影响,提高企业的创新能力和竞争能力。

本文存在一些不足。首先,样本的选取只涵盖了2010—2013年的上市企业数据,并且对样本的筛选不够严格;其次,某些控制变量缺失,比如市场化指数;最后,对成本粘性行为的经济后果研究还需要进一步拓展探讨。●

【主要参考文献】

[1] 孙铮,刘浩.中国上市企业费用“粘性”行为研究[J].经济研究,2004(12):26-34.

[2] 孔玉生,朱乃平,孔庆根.成本粘性研究:来自中国上市企业的经验证据[J].会计研究,2007(11):58-65.

[3] 崔亚男.市场化程度、所有权性质与成本粘性[J].财会月刊,2012(11):18-21.

[4] 梁上坤,董宣君.行业竞争程度与成本费用粘性[J].现代管理科学,2013(7):75-78.

[5] 郑适,汪洋.中国产业集中度现状和发展趋势研究[J].财贸经济,2007(11):111-116.

[6] 万浩华.我国房地产市场的结构和行为分析[J].江西社会科学,2006(6):157-161.

[7] 王娅婷,韩静.管理者过度自信对成本粘性影响的实证研究[J].商业会计,2014(19):18-20.

[8] Anderson,Mark C., Rajiv D.Banker, Surya N. Janakiraman. Are Selling, General, and Adminstrative Costs“Sticky”?[J]. Journal of Accounting Research,2003,41(1):47-63.

[9] Banker R., H. Johnston. An Empirical Study of CostDrivers in the U.S.Airline Industry[J].Accounting Review,1993(68):576-601.

[10] Weiss D. Cost Behavior and Analysts'Earnings Forecasts[J].The Accounting Review,2010,85(4):1441-1471.

[11] Banker R. D., D. Byzalov, J. M. Plehn-Dujowich Sticky Cost Behavior : Theory and Evidence[Z].Working Paper, 2011.

[12] Kenneth Calleja, Michael Steliaros,Dylan C.Thomas.A note on cost stickiness:Some international comarisons[J].Management Accounting Research,2006,17(2):127-140.