企业财务弹性与投资行为关系:一个金融危机环境下的数据检验

2015-06-09马春爱贾鹏

马春爱 贾鹏

摘要:采用1200家中国上市公司金融危机期间2007~2011年的面板数据和随机效应模型,对财务弹性与公司投资行为的关系进行检验,研究发现:不同行业、不同所有权控股、不同板块上市公司的财务弹性及投资行为存在明显差异;财务弹性对投资规模具有较为明显的促进作用,对投资方向的影响作用不明显。

关键词: 金融危机;财务弹性;投资规模;投资方向

中图分类号:F830.91文献标识码:A文章编号:1003-7217(2015)03-0046-04

一、问题的提出

财务弹性代表着企业的低成本获取或重构财务的能力,一个具有高财务弹性企业可以在面临不利环境时避免财务危机,可以在盈利机会出现时快速获得投资资金[1]。近几年,学者对财务弹性研究的关注催生了一系列具有较高学术价值的研究成果,其中财务弹性与企业投资的关系研究备受关注。国外学者对于该问题的研究,形成的主要成果包括:Jong et al.(2012)发现具有高财务弹性的企业比低财务弹性企业具有更高的未来投资能力[2]。Marchica和Mura(2010)发现:财务弹性对企业扩张的影响是显著的,从长期来看,财务弹性合理的企业不仅投资量更大,而且投资效率更高[3]。Ferrando et al.(2013)的研究证明财务弹性不仅影响企业的投资能力,而且进一步指出一个财务弹性企业在保持低杠杆至少3年后,可以增加约22.6%的资本扩张[4]。Arslan et al.(2014)以1994~2009年东亚企业为样本,检验财务弹性对投资的影响作用发现:在危机之前保持了较高财务弹性的企业在危机期间把握投资机会时表现更突出[5]。已有研究成果以国外成熟资本市场为基础,实现了对财务弹性与公司投资行为的基本探讨,形成了“财务弹性影响投资行为”的初步论断,但该结论在中国这个新兴市场经济体中是否适用,尤其在金融危机期间,财务弹性是否明显促进了企业的投资行为有待检验。2008年,席卷全球的金融危机爆发,大批企业面临财务压力,特殊的经济环境为该问题的深入研究提供了一个机会。本研究拟以该特殊背景下的中国上市公司为研究对象,设计相关变量,对财务弹性与投资行为的基本情况进行描述,然后,利用面板数据,对财务弹性与投资行为的关系进行检验。

二、研究设计

(一)样本选取与数据来源

本研究选取在2007年以来在上海证券交易所和深圳证券交易所上市的公司作为研究对象,同时剔除:(1)金融保险类上市公司;(2) ST类上市公司;(3) 数据缺失的上市公司。有效样本数为1200家,数据期间为2007~2011年①,数据来自CCER数据库,数据处理使用Eview6.0.

(二)财务弹性的计量

财务弹性的计量在综合考虑现金流基本来源、潜在来源及融资成本等基础上,采用FFI指数计量方式,对样本公司的财务弹性指数FFI进行计算[6]。

(三)投资行为的计量

本文通过投资规模、投资方向反映企业的投资行为。

1.投资规模。通过年度新增投资反映,指标计量借用Richardson( 2006)的研究成果[7]。 INEW,t=ITOTALt-IMAINTENANCEt,其中:ITOTAL,t为投资总支出,计算公式为“购建固定资产、无形资产和其他长期资产的支出/年度平均总资产”;IMAINTENANCEt为维持规模性投资,计算公式为:(折旧额+摊销额)/年度平均总资产。

2.投资方向。企业投资分为对外投资和对内投资,对外投资通过“( 交易性金融资产+ 可供出售+ 持有到期+ 长期股权投资)/总资产”反映[8]。

三、上市公司财务弹性与投资行为的分类描述

以行业、控制权性质、上市板块作为分类标准对上市公司财务弹性、投资行为进行基本描述,以反映不同时点、不同类别下两指标个别情况及对比情况。

财经理论与实践(双月刊)2015年第3期2015年第3期(总第195期)马春爱,贾鹏:企业财务弹性与投资行为关系:一个金融危机环境下的数据检验

(一)不同行业公司财务弹性与投资行为

本文对中国上市公司的分类采用中国证券监督管理委员会发布的上市公司行业分类指引(CSRC行业分类)标准,分别用不同字母代码表示各个行业②。

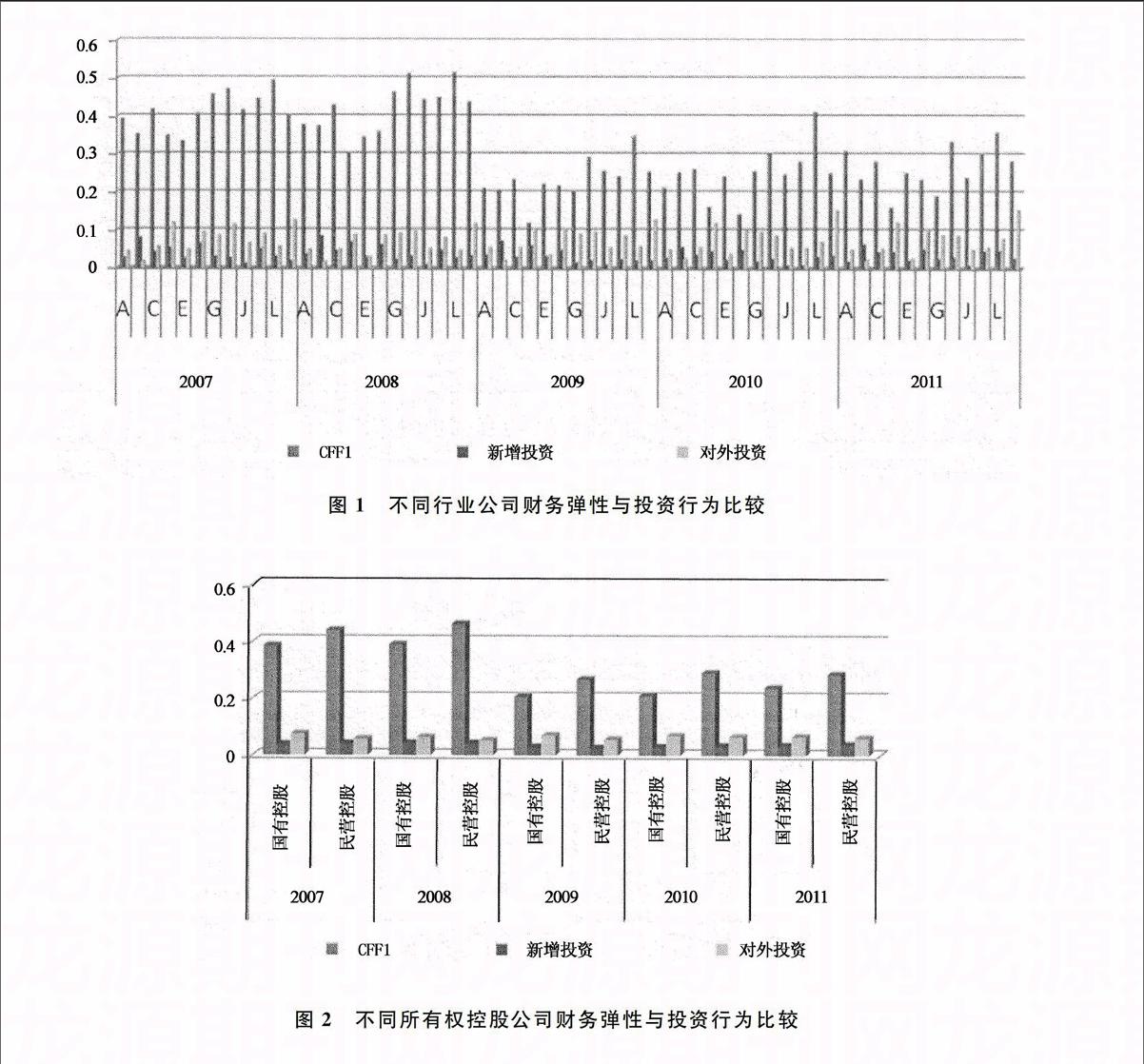

根据图1,可以得到以下结论:(1)2008年开始的全球金融危机对整个市场的影响明显,各行业的财务弹性和投资情况均明显下降;(2)财务弹性较高的行业包括:信息技术业(G)、批发和零售贸易(H)和传播与文化产业(L);(3)新增投资较大的行业是采掘业(B)和交通运输、仓储业(F);(4)对外投资比重较高的是电力、煤气及水的生产(D)和供应业、批发和零售贸易(H)和综合类(M)。

(二)不同所有权控股公司财务弹性与投资行为

考虑到职工控股和外资控股等控股公司数量较少,缺乏统计意义,本文仅比较国有控股和民营控股的公司差异。

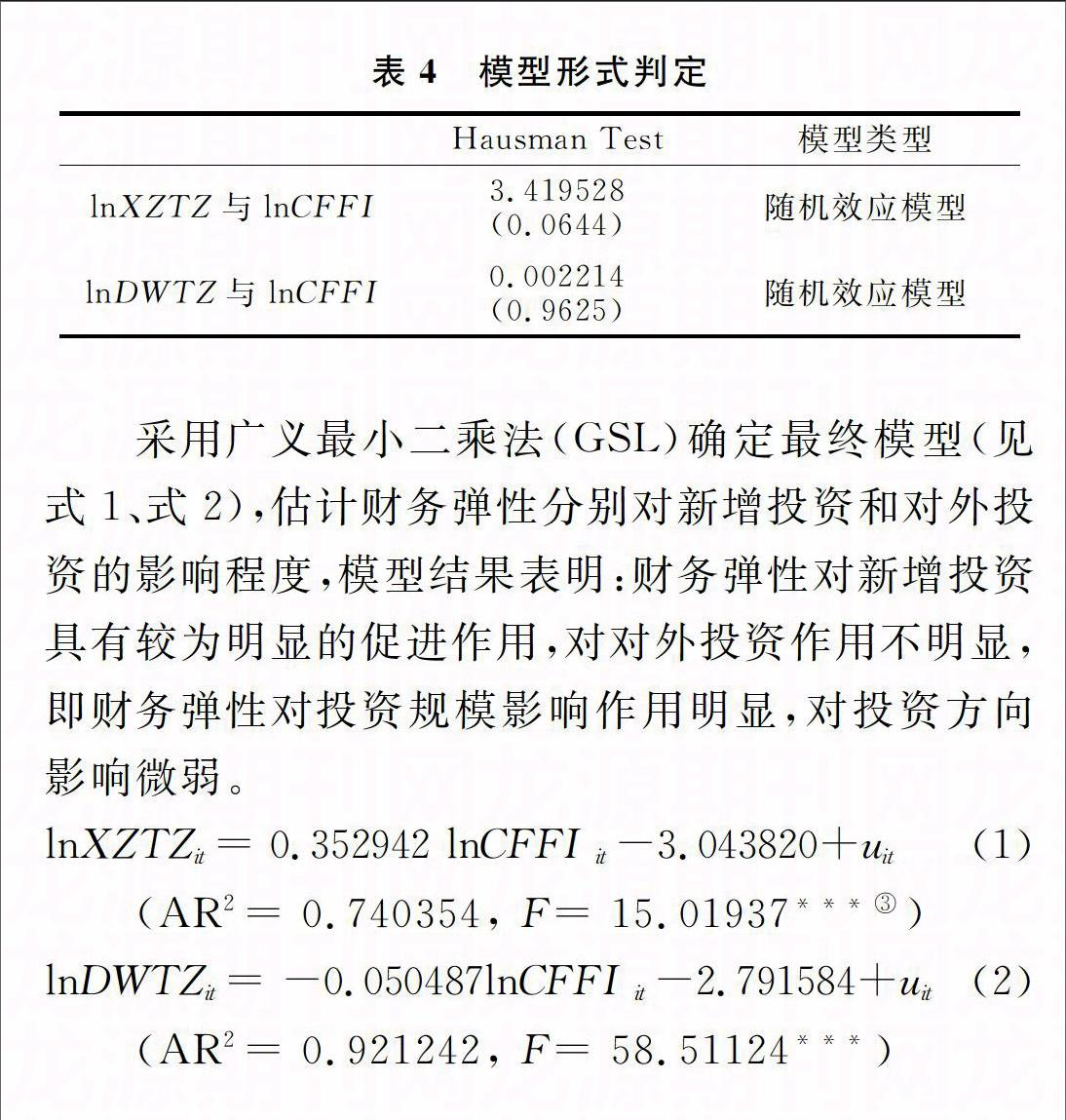

根据图2,民营控股公司与国有控股公司的差异体现在:民营控股公司财务弹性更高、投资方向更偏重内部发展,在投资增长幅度上两类企业没有明显差异。

图1不同行业公司财务弹性与投资行为比较

图2不同所有权控股公司财务弹性与投资行为比较

图3不同板块上市公司财务弹性与投资行为比较

(三)不同板块上市公司财务弹性与投资行为

不同板块上市公司意味着规模、发展能力等方面的显著性差异,由于创业板是2009年开板,创业板上市公司不在本文研究的样本范围内,本文比较主板与中小企业板块中国上市公司的情况。

通过图3中两类公司的比较可以发现:中小企业板上市公司财务弹性更高、投资幅度更大且投资方向主要以内部扩张为主。

四、财务弹性与投资行为的关系检验:以行业分类为基础

以行业分类为基础,利用样本数据对财务弹性与投资行为的关系进行检验。分别以CFFI、XZTZ、DWTZ表示财务弹性、新增投资和对外投资,为消除变量可能存在的异方差,并反映财务弹性与新增投资、财务弹性与对外投资的长期均衡关系,对所有变量进行自然对数处理,记为:lnCFFI、lnXZTZ、lnDWTZ。

(一)序列平稳性检验

为避免变量间的“伪回归”,首先要对序列进行单位根检验以确定其平稳性,本文采用LLC检验、FisherADF检验、FisherPP检验三种检验方法进行单位根检验,检验结果(见表2)表明:lnIFFI、lnXZTZ、lnDWTZ是不平稳的序列,但其一阶差分均是平稳的序列,因此,三个序列均是一阶单整的,有可能存在长期稳定的均衡关系。(二)面板数据协整检验

在序列同阶单整的前提下,需要进一步进行协整检验才能确定序列间是否存在长期均衡关系,本文采用Pedroni检验和KAO检验两种方法检验lnCFFI与lnXZTZ、lnCFFI与lnDWTZ之间是否

(0.0000)***注:“***”、“**”分别表示在1%和5%水平下显著,各检验式均不含截距项和时间趋势项,检验滞后阶数根据SIC准则确定。

存在均衡关系,由于本文采用小样本数据,因此,主要采用Panel ADF和Group ADF统计量进行判断②,考虑到稳健性,参照Panel PP和Group PP统计量进行确认,同时参考KAO检验最终确定序列间是否存在长期均衡关系。检验结果(见表3)表明:lnCFFI和lnXZTZ、lnCFFI与lnDWTZ之间存在长期均衡关系。

(三) 面板模型估计

面板数据模型主要有三种形式:不变系数模型、变截距模型和变系数模型,具体模型形式通过Hausman检验得出,检验结果(见表4)表明:在5%的显著水平下,lnCFFI和lnXZTZ、lnCFFI与lnDWTZ之间均应建立随机效应模型。

五、结论

通过以上研究发现:不同行业、不同所有权控股、不同板块上市公司的财务弹性及投资行为存在明显差异;2008年开始的金融危机对上市公司的财务弹性与投资行为均有明显影响;民营控股上市公司与中小企业板上市公司均呈现财务弹性高、投资方向主要以内部扩张为主的特征。进一步利用行业面板数据,对财务弹性与投资行为的关系建立随机效应模型进行检验发现:财务弹性对投资规模具有较为明显的促进作用,对投资方向的作用不明显。

注释:

①原因是2007我国上市公司开始采用新的会计准则,2008年金融危机爆发,209~2011年一般认为是危机后的全面恢复期,被称为后金融危机时代。

②根据中国上市的分类采用中国证券监督管理委员会发布的上市公司行业分类指引(CSRC行业分类)标准,不同字母代码对应的行业如下:A 农、林、牧、渔业;B 采掘业;C 制造业;D 电力、煤气及水的生产和供应业;E 建筑业;F 交通运输、仓储业;G 信息技术业;H 批发和零售贸易;J 房地产业;K 社会服务业;L 传播与文化产业;M 综合类。

③Pedroni证明:在小样本数据中,Panel ADF和Group ADF检验效果最好,Panel v和Group rho检验效果最差。

④“***”代表F统计量在1%的显著水平下拒绝原假设,方程拟合较好。

参考文献:

[1]Gamba,A.,Triantis,A.J. The value of financial flexibility[J]. The Journal of Finance,2008,(63):2263-2296.

[2]Jong,A.D.,Verbeek.M.and Verwijmeren, P.Does financial flexibility reduce investment distortions? [J]. Journal of Financial Research,2012(35): 243-259.

[3]Marchica,M.,Mura,R. Financial flexibility,investment ability,and firm value:evidence from firms with spare debt capacity[J]. Financial Management,2010,(39):1339-1365.

[4]Ferrando,A., Marchica,M.T.and Mura,R.Financial flexibility across the euro area and the UK[J].European Central Bank, Working paper,2013.

[5]Arslan,Florackis,C.,Ozkan,A. Financial flexibility,corporate investment and performance:evidence from financial crises[J]. Review of Quantitative Finance and Accounting ,2014,(42):211-250.

[6]马春爱,张亚芳.财务弹性与公司价值的关系[J].系统工程,2013,(11):35-39.

[7]Richardson Scott. Over investment of free cash flow[J]. Review of Accounting Studies, 2006,(11) : 159 - 1891.

[8]潘越,戴亦一,吴超鹏,刘建亮.社会资本、政治关系与公司投资决策[J].经济研究,2009,(11):82 -94.

(责任编辑:王铁军)