基于C-GARCH模型的货币政策对股市流动性的非对称效应研究

2015-06-08苏刚

苏 刚

(东北财经大学 金融学院,辽宁 大连 116025)

0 引 言

随着我国房地产调控政策的出台和利率市场化过程的加快,在利率必然上升的预期下,大量热钱已经开始涌入我国境内。

大量的理论研究和经验分析发现,扩张性货币政策与紧缩性货币政策的效果并不对称,即货币政策存在非对称效应。Cover重点研究了正负向货币冲击对产出影响的差异性,发现美国紧缩性货币政策的政策效果比扩张性货币政策强。Senda对美国,Florio对意大利分别进行了货币政策非对称效应的研究,结果与Cover的结论一致。Huchet考察了欧盟国家单一制货币政策的非对称效应,结论表明法国、德国、西班牙和奥地利对紧缩的货币政策更加敏感,而比利时和意大利却对扩张的货币政策更加敏感。另外,Bernanke与Kuttner通过研究利率的升降对股票市场的影响,表明利率升高对股市的抑制作用要小于利率降低对股市促进作用。Tsai从货币政策调整原因这一角度,研究了由石油价格变化导致的货币政策调整对股票市场的非对称效应,结论表明能源密集型产业和耐用品产业对石油价格高企所导致的货币政策调整比一般性货币政策调整的反应更加强烈。Guo、Hu以及Jiang利用MSVAR—EGARCH模型分析了中国2005年至2011年期间的货币政策对股票市场的冲击效应,发现利率政策在熊市比在牛市更容易引起股票市场波动率的上升。在国外相关研究成果的基础之上,国内学者也对货币政策的不对称性进行了广泛的研究。曹永琴和李泽祥从理论上评述了货币政策非对称效应的形成机理。刘金全、随建利和李楠利用非线性VAR模型对我国货币政策的非对称效应进行了检验,发现货币政策对实际产出和价格水平的作用具有非对称性。梁云芳和刘金叶研究了我国货币政策对国内需求影响的非对称性,结论表明长期内我国负向货币冲击对实际消费和实际投资的影响要远远大于正向货币冲击。但曹永琴的研究表明中国货币政策存在显著的非对称效应,当期正向货币冲击对产出的影响力度大于负向货币冲击对产出的影响力度,但滞后两期和四期负向货币冲击对产出的影响力度则分别大于相应滞后期的正向货币冲击的影响力度。岳海峰和董维佳以及吕鑫考察了我国存款准备金率的调整对股票市场的非对称效应,结果发现存款准备金率的调整与股市之间存在一种非对称性的关系:存款准备金率的降低对股票市场有很强的提振作用,而存款准备金率的升高并不能够抑制股市的上涨。

1 变量和数据

为保证研究结论的稳健和可靠,对于股票市场的流动性的度量,本文以上证A股指数为研究对象,分别从流动性和非流动性两个方面描述股市的流动性特征,选取股票换手率、有效流速以及两个非流动性指标。非流动性作为流动性的反面,与流动性存在此起彼伏的联系。表1是本文所涉及的变量及其简要说明。

表1 本文的变量及说明

本文从换手率TO´,有效流速LID´,非流动性指标1ILLIQ´以及非流动性指标2TPI´这四个不同的角度度量股票市场的流动性,进而考察我国货币政策对股市流动性的不对称冲击。考虑到货币政策调整的缓慢,又要保证数据具有足够的变异,因此本文选用存款准备金率和一年期存款利率的调整作为我国货币政策调整的代理变量。所用变量的数据皆为日数据,同时鉴于我国存款准备金和一年期存款利率自2006年以来调整频率较高,故所选样本的时间段为2006年1月1日到2011年12月31日,样本区间包含1459个数据,这期间存款准备金率一共调整了35次,一年期存款利率共调整了18次。数据来源于Wind数据库。

2 实证分析

对于我国货币政策对股票市场流动性的非对称效应,本文拟运用成分GARCH模型(C-GARCH)来对其进行检验。由GARCH模型可知,GARCH(1,1)模型的条件方差方程为:

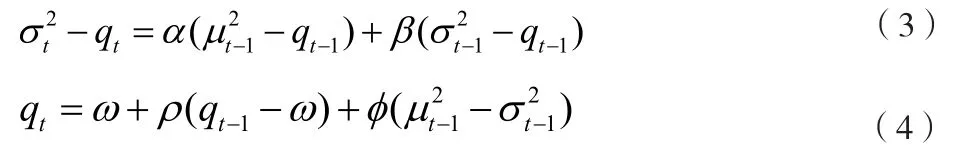

式(3)和(4)中σt代表着波动率,而长期波动率ω由qt代替,长期成分qt随时间而发生变化,但以参数ρ的速度收敛于ω,其收敛速度因ρ接近于1时则十分缓慢。式(3)还表述了暂时成分σtqt,其随着时间以α+β的速率收敛于0。

C-GARCH模型的方差方程中,可以引入外生变量,外生变量的位置可以置于长期成分方程中,也可以置于暂时成分方程中,置于不同位置将对不同期限的波动率产生影响。

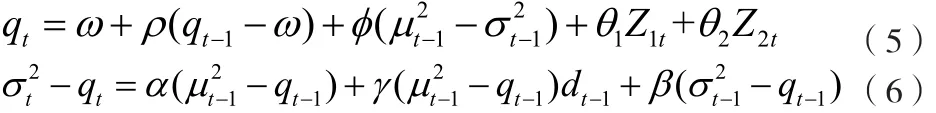

鉴于研究股票市场对利率的变化具有较强的敏感性,本文在应用C-GARCH模型时,在其短期效应方程中引入非对称性,具体模型表述为:

其中,μt是均值方程中的随机扰动项,式(3.5)中的Zt为货币政策外生变量,式(6)中的d为虚拟变量,表示负向冲击,μt-1<0时,dt=1,否则,dt=0。非对称性由 γ表示,γ≠0,即意味着存在非对称影响,但是这种非对称性仅仅存在于暂时成分方程中,长期成分方程的变化体现在ρ上。

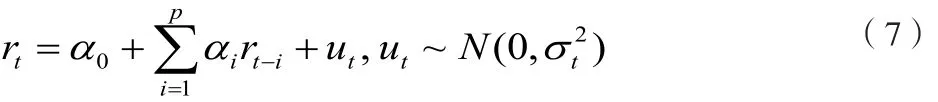

在对四个流动性指标序列建立C-GARCH模型之前,先对其进行ARCH效应检验,因此根据四个流动性指标的序列特征,选取各自的滞后阶数,分别建立如下AR模型。

通过式(7)的自回归模型获得四个流动性指标的残差序列,然后对四个流动性指标的残差序列进行ARCH效应检验,得到以下结果。

表2 ARCH效应检验

很明显,通过ARCH效应的检验,表征股票市场流动性的四个指标都存在ARCH效应,因此可以对每一个流行性指标进一步建立如(5)和(6)式的C-GARCH模型,模型的估计结果见下表。

表3 C-GARCH模型的参数估计结果

通过表3可以看出,四个流动性指标TO´、LID´、ILLIQ´、TPI´的ρ值全部小于1,但是都很接近于1,分别为0.998186、0.912664、0.998887、0.986420,表明长期成分方程将逐渐的收敛均值ω,其中有效流速LID´收敛速度最快,非流动性指标ILLIQ´收敛速度最慢,这也说明货币政策的调整会对我国股市流动性指标的波动性造成一定的影响,并且这种影响存在的时间较长,且对不同流动性指标波动性的影响时间不同,短期成分方程中的α+β均小于1,分别为:0.854762、0.783478、-0.78517、0.688688,说明短期成分相对于长期成分而言,收敛速度较快,即会以更快的速度收敛于0。

从四类流动性指标波动性方程的实证分析结果中,可以发现,四个流动性指标的货币政策调整因子Z1t和Z2t的系数均显著不为0。具体而言,存款准备金率调整因子Z1t方面,TO´和LID´波动性方程的长期成分方程中调整因子Z1t的系数为负,且显著,则说明Z1t调整的负向冲击对TO´和LID´的波动性产生长期影响,ILLIQ´和TPI´波动性方程的长期成分方程中调整因子Z1t的系数为正,且显著,则说明存款准备金率Z1t调整的正向冲击对ILLIQ和TPI的波动性产生长期影响。

一年期银行存款利率调整因子Z2t方面,TO´、ILLIQ´、TPI´波动性方程的长期成分方程中调整因子Z2t的系数θ2<0,且显著不为0,即说明Z2t调整的负向冲击对TO´、ILLIQ´、TPI´的波动性产生长期影响,而LID´波动性方程的长期成分方程中调整因子Z2t的系数为正,且显著,则说明一年期银行存款利率调整的正向冲击对LID´的波动性产生长期影响。

表中四个流动性指标的暂时成分方程中的非对称参数γ显著不为0,其中,TO´的短期成分方程中的非对称参数γ<0,LID´、ILLIQ´和TPI´的暂时成分方程中的非对称参数dt-1,这意味着所有四个流动性指标波动性方程中的短期成分方程中存在非对称效应,由于虚拟变量dt-1为负冲击,故这种非对称效应具体表现在:对于流动性指标TO´而言,γ<0,即意味正向货币冲击引起的波动性要比负向货币冲击大;而对于LID´、ILLIQ´和TPI´三个指标而言,由于γ>0,故负向货币冲击引起的波动性要比正向货币冲击大。对于不同流动性指标而言,货币政策冲击的非对称效应不同。出现这种结果不一致的现象可能是因换手率不包含收益率或波动率对流动性的影响,从而其他三个指标更能反映股票市场真实的流动性。

3 结 语

本文选用股票市场四个不同类型的流动性指标,利用C-GARCH模型检验其对我国货币政策的不对称反应,从实证结论可以看出,我们货币政策调整对股市流动性的波动性存在着显著的影响能力。具体来讲,我国的货币政策调整对我国股市的流动性能够造成一定程度的冲击,而且货币政策调整的负向冲击效应要远远大于货币政策正向冲击的效应,即我国货币政策对股市流动性的政策效果存在着不对称效应。而这种不对称效应的原因可能主要是投资者的心理预期因素所造成,我国股票市场本身就是一个政策市场,投机因素占着很大比重,政策的负向冲击使得股票市场的投机因素急剧暂时减少,造成流动性降低,而货币政策正向冲击之后,投资者并未及时的进入股票市场,而是仍在观望,以等待资本市场前景彻底明朗,这种心理行为使得流动性不会急速增加,在一定程度上造成了股市的不对称的政策效应。

[1]曹永琴,李永祥.货币政策非对称效应形成机理的理论述评[J].经济学家,2007(4):76-82.

[2]高铁梅.计量经济分析与方法建模[M].北京:清华大学出版社,2009.

[3]梁云芳,刘金叶.中国货币政策对国内需求影响的非对称性研究[J].财经问题研究,2011(3):51-58.

[4]刘金全,随建利,李楠.基于非线性VAR模型对我国货币政策非对称作用效应的实证检验[J].中国管理科学,2009(3):47-56.

[5]岳海峰,董维佳,吕鑫.我国存款准备金率调整对股市的非对称性影响分析[J].2013(1):30-35.

[6]赵进文,闵捷.央行货币政策操作效果非对称性实证研究[J].经济研究,2005(2):26-29.