供应链金融与中小企业融资成本

2015-06-02李竹欣

李竹欣

摘要:随着社会主义市场经济的发展,中小企业逐渐成为国民经济的重要力量,但过高的融资成本严重制约了中小企业的生存和发展。供应链金融将银行这一金融机构整合在供应链中,找出核心企业,并以此核心企业作为出发点,为供应链中的所有企业提供金融方面的支持。本文主要以中小企业为收益对象,分析供应链金融是如何有效解决中小企业融资难题,从而降低融资成本。

关键词:供应链金融 中小企业 融资成本

0 引言

改革开放以来,我国的中小企业由于其良好的成长性,已经成为国民经济的重要构成部分(林川成,2011)。中小企业自身的融资体系并不完善,阻碍其发展的最大问题便是融资难,且融资成本高(丁永琦,2013),如何降低中小企业的融资成本,从而为中小企业创造良好的生存环境,成为目前社会各界关注的焦点。

供应链金融作为新型的融资模式,为中小企业的融资提供了新思路,缓解了中小企业融资难的问题(夏立明、宗恒恒等,2011)。供应链金融改变了中小企业信用风险的评估视角,专注于对整个供应链的风险评估,不再致力于中小企业自身,从而使得更多中小企业能够进入金融机构的服务范围。

本文通过探讨中小企业融资资金的来源、融资成本的构成,研究降低其融资成本的可能性,通过供应链金融基本运作模式的具体分析,提出如何合理利用这一新的融资方式,缓解中小企业的融资困境。

1 中小企业的融资成本

1.1 融资资金的来源

1.1.1 内部融资

内部融资是中小企业在企业内部通过一定方式所获得的资金。内部融资包括:企业债务资金、企业自有资金。企业债务资金是指企业通过直接利益关系人员(股东、合伙人、内部员工等),向其直接借款取得的资金。企业自有资金是企业通过经营活动产生的资金,主要是留存收益和折旧。

1.1.2 外部融资

外部融资是指通过一定的方式向企业以外的经济主体筹集资金,具体分为:直接融资、间接融资。直接融资是资金的需求者向供给者直接融通资金,如企业发行债券实现的融资,间接融资是资金需求者通过金融中介间接地向资金供给者融通资金,如银行贷款。

相对于外部融资,中小企业的内部融资可以节约交易费用,但由于中小企业的内部融资潜力有限,外部融资对中小企业的成长具有重要意义。同时,中小企业在利用外部融资时,主要依赖债务融资,尤其是银行贷款(郑新成,2008)。因而,如何降低中小企业的银行融资成本,对中小企业的生存和发展具有重要意义。

1.2 融资成本的构成——基于银行融资成本

资金的安全性、赢利性、流动性是银行贷款的基本要求。在信贷市场上,银行为了避免信息不对称对自身利益的侵犯,必须执行一系列的技术标准——要求相对充足的抵押品、完备的合约文件。这些技术标准的推行,间接地加重了中小企业的银行融资成本。

1.2.1 银行利息

可以发现,利息构成中小企业银行融资成本主要支出,大小取决于贷款的金额和利率,中小企业的特点是规模较小,并且具体的市场份额存在不确定性。因此,年度资金的规划、对资金的需求同样不确定,使得中小企业对利息几乎没有议价能力。

1.2.2 审计费用

部分的贷款产品需要企业提供审计后的财务报表,企业因财务报表的审计工作,需要向会计师事务所支付相应的审计费用,审计费用的多少取决于具体的审计工作量。

1.2.3 评估费用

企业办理抵押登记时,需要聘请评估机构对抵押物进行价值评估,评估费用的多少取决于评估物的价值,按照一定的比例收取,具体比例由企业与评估机构进行协商。

1.2.4 担保费用

企业办理担保贷款时,需要支付一定的担保费用。由政府出资设立的担保公司,相对来说费用标准较低,其他的商业性担保公司费用则较高。关于担保费用,企业可以与担保公司进行商定,但议价能力也是有限的。

2 供应链金融的融资模式

2.1 供应链金融的内涵

供应链金融,是将研究重点置于供应链中的核心企业,即围绕某个核心企业,将供应链中的供应商、制造商、分销商、零售商、最终用户融合为一个整体,全面为供应链上的企业提供融资服务,将资金注入供应链中相对弱势的上下游中小企业,从而解决供应链的失衡问题。因此,供应链金融的融资模式,即为“1 + N”模式。

基于供应链金融的核心思想,金融机构开始改变中小企业信用风险的评估视角,转换风险评估模式,具体来说:即立足于供应链中的核心企业,评估整个供应链的风险状况。此种方式下,银行在评估业务风险的同时,也让供应链中的中小企业可以进入金融机构的服务范围,从而为中小企业的成长与发展提供宽松的融资环境。

2.2 供应链金融的融资基本模式

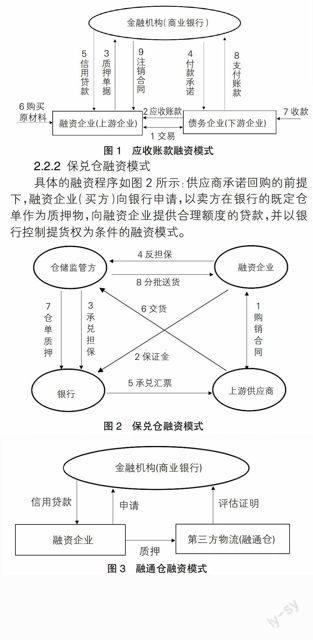

2.2.1 应收账款融资模式

具体的融资程序如图1所示:企业通过合法的商品交易行为,将取得的未到期应收账款作为质押物,向银行等金融机构办理融资。应收账款融资模式,一般是为处于供应链上游的债权企业融资,相应的债务企业(下游企业)、金融机构都参与其中。

可以看到,应收账款融资模式能够让融资企业及时获得金融机构的短期信用贷款,在一定程度上缓解短期资金需求。

[金融机构(商业银行)][信用贷款][5][质押单据][3][注销合同][9][付款承诺][4][支付账款][8][债务企业(下游企业)][7收款][1交易][2应收账款][融资企业(上游企业)][6购买

原材料]图1 应收账款融资模式

2.2.2 保兑仓融资模式

具体的融资程序如图2所示:供应商承诺回购的前提下,融资企业(买方)向银行申请,以卖方在银行的既定仓单作为质押物,向融资企业提供合理额度的贷款,并以银行控制提货权为条件的融资模式。

[仓储监管方][8分批送货][4反担保][融资企业][1

购

销

合

同][6交货][2保证金][5承兑汇票][3

承兑担保][7仓单质押][银行][上游供应商]

图2 保兑仓融资模式

融资企业(买方)根据购销合同,向银行交纳一定的保证金,申请开立银行承兑汇票,由仓储监管方提供担保,同时,买方以货物对仓储监管方提供反担保。银行给卖方开出承兑汇票后,卖方向保兑仓交货,银行根据买方缴纳的保证金签发提货单,保兑仓根据提货单向买方发货,买方实现销售后,再缴存保证金,重复以上流程。

通过保兑仓融资模式,买方不必承担一次性支付全额货款的压力:可以分批支付货款、分批提取货物,从而在一定程度上缓解企业的资金困境。

2.2.3 融通仓融资模式

融通仓借助其良好的仓储条件和配送条件,可以作为中小企业的第三方仓储中心,以中小企业存放于融通仓内的动产作为质押物,向金融机构提供评估证明,帮助其获得一定额度的贷款融资。具体程序如图3所示:

同时,商业银行可以评估第三方物流企业的规模大小和运营能力,在合理的授信额度之内,由物流企业直接控制贷款的管理,从而提高整个供应链的运作效率。对商业银行而言,也能够有效转移贷款风险,达到共赢的效果。