基于庇古税的水污染税制设计

2015-05-30王玲

王玲

[摘要]基于庇古税确定水污染税的原则为:特定单位水污染的税额等于该单位水污染带来的边际外部成本,但由于边际外部成本量化的困难,一般以准庇古税作为确定水污染税的依据。水污染税税制设计的核心是税率的确定,确定税率时需考虑税收负担能力、税收效率、税收收入以及水污染税设税目的等因素,采用幅度定额税率。

[关键词]水污染税;庇古税;税负

[DOI]10.13939/j.cnki.zgsc.2015.25.131

1 引 言

在1920年出版的《福利经济学》中,庇古提出了“庇古税”方案来纠正负外部性产品带来的效率损失。所谓负外部性是指经济主体给他人的福利带来了损失,却不用承担相应的成本,从而该经济主体的边际私人成本小于边际社会成本,其结果会导致负外部性产品供给过剩,无法实现帕累托最优。比如水污染者向河流里排污,影响了下游居民的福利,而下游居民因对河流不具有所有权,无法要求污染者就此支付相应的成本,污染者因对于排污行为不需承担任何成本,就可能会导致过量排污。对此,庇古提出,对于负外部性产品,征收等于边际外部成本的税收,使得边际外部成本内在化为经济主体的成本,使得边际私人成本等于边际社会成本,实现帕累托最优。

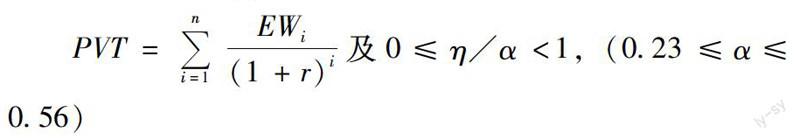

理论上,以庇古税为依据征收水污染税的原则为:每单位水污染的税额等于该单位水污染带来的边际外部成本。然而现实中,水污染的边际外部成本表现为对人体的伤害、对水生生物的伤害、对土壤的破坏、对整个生态系统的破坏等方面,这些损失无法通过市场机制找到合理的价格,因此一般只能采用替代的方式,尽可能找到衡量这些损失的办法,从而确定边际外部成本。其中,或有估价法是在环境经济学中对环境估价采用较为广泛的方法。该方法是通过抽样试验以诱导出受试者对一个假想工程或项目的支付意愿。如果设支付意愿为EW,则有:

这里,PVT表示税收总规模的现值,EWi表示对于水污染从i单位增加到第i+1单位,受试者的支付意愿。r为折现率,可用水污染行业平均投资回报率表示。n为水资源的自然寿命期。之所以采用折现的方式算出总现值,是因为水污染的边际外部成本曲线为U形曲线的右半部分,表示随着污染量的增加,边际外部成本以更快的速度上升。因此,在计算水污染税时,应尽可能熨平边际外部成本的这种波动,避免以边际外部成本为依据确定的水污染税税率的频繁波动。

2 水污染税税制设计基本原则

第一,税收应课于需求弹性较大的商品。需求弹性较小的商品一般为生活必需品,税负较易转嫁,课税的结果是消费者承担了大部分税负,不符合公平原则。而且,如果对生活必需品课税,并不能达到减少污染的目的,因为无论价格高低、产品属性如何,消费者不会减少其消费。第二,水污染税税率应相对稳定。理论上,以税收T等于边际外部成本确定的税率,将会是前低后高。因为自然界本身对水污染具有一定的自我净化能力,一般在污染前期,给他人带来的损失相对较小,边际成本较小。而当污染达到一个临界值之后,边际外部成本会以递增的速度增加。按照边际外部成本确定税率也将是前低后高,如果税率不稳定,不符合税收固定性的特征。第三,要分地区分别确定税率。我国疆域辽阔,水资源在不同地区差别较大。比如长江流域和黄河流域,横跨多省,外部性影响群体众多,水资源流动性强,自我净化能力相对较强。而一些湖泊,如鄱阳湖、洱海、滇池等,属于封闭或半封闭水域,外部性涉及的群体较少,但生态环境脆弱。因此,中央应确定税率的一个幅度,各地区可根据本地区水资源的特征和水污染外部性的大小确定具体的税率。

3 水污染税税制

3.1 水污染税的征税对象

征税对象是指税法规定对什么征税,是征纳税双方权利义务共同指向的客体或标的物,是区别一种税与另一种税的重要标志。对于水污染征税,征税对象应为排污行为。征税初期,工业排污行为为征税对象,随着征税技术的提高,逐渐将农业排污和生活排污纳入征税对象范围。

3.2 纳税人

在确定纳税人时,不仅要考虑纳税人的负税能力,还应考虑税收行政效率问题。由于城镇居民生活排放的污水税源分散,征收成本较高,短时期内城镇居民还难以成为纳税人。只有随着排污检测系统的不断完善,城镇居民才能纳入纳税人范围。在水污染税确定初期,仅将排污的单位作为纳税人是较科学的选择。

3.3 税率

水污染税税率的确定是税制设计的核心。因为税率是决定税负的最主要因素,而税负的高低影响对污染行为的纠正效果。按照庇古税的基本原理,从税收的经济效益原则出发,税率的设定最终应满足前文(1)式。

我们的征收水污染税目的是抑制污染行为,而与水污染程度的大小和水污染产品的价值量无关,所以水污染税的税率采用定额税率更合理,且应采用地区差别和幅度定额相结合的税率。确定水污染税合理区间时应考虑如下因素:纠正水污染行为的长期目标、纳税人的负税能力、税收征收效率、税收收入。

3.3.1 水污染税税率上限

拉弗曲线表明,一般情况下,税率越高,政府的税收就越多,但税率的提高超过一定的限度时,反而导致政府的税收减少。因此在确定水污染税率时,应循序渐进,考虑纳税主体的负税能力。

这里我们运用柯布一道格拉斯生产函数来考察税收对经济发展的影响,从而确定水污染税的上限。柯布一道格拉斯生产函数的基本形式为:

(2) 式中y是工业总产值,A(t)是综合技术水平,K是投入的资本,L是投入的劳动力,01是资本产出的弹性系数,口是劳动力产出的弹性系数,ε表示随机干扰的影响,ε≤1。

在本文中,我们确定水污染税税率上限的原则为,税收不会对该行业的投入产生负面影响。由于水污染税在前期主要是对企业征税,当水污染检测系统逐渐完善后,也主要是对居民的排污行为征税,税收对于劳动投入的影响在这里可以忽略不计。确定最优水污染税率时,我们考虑水资源的整个生命周期的影响,因此,可视为规模报酬不变。从而有:

(3)

将(3)带入(2)有:

Y,对K求导,得:

(5)除以(4)得: ,可推出:

设Y的税收弹性为叼,有 ,带入(6)式得:

要使得税收对水污染行业的资本投入不产生影响,或影响很小,就要求资本对税收缺乏弹性,即 。其中对于资本产出a弹性的计算,赵志耘(2006)等运用基于总量数据的C-D生产函数估计、基于总量数据的时间参数估计、基于总量数据的非参数局部线性估计、基于面板数据的估计等方法,求得我国资本产出弹性为0.56。师帅,陈虹(2006)基于柯布一道格拉斯生产函数计算出黑龙江省环境产业的资本产出弹性为0.23。其余如辛永容(2009)等基于G-C-D组合模型计算出资本产出弹性为0.51~0.62,且随着时间的推移,产出弹性呈下降趋势。在这里,水污染行业属于环保行业,且在目前污染已较严重的情况下,资本产出弹性会低于总体平均水平。同时,黑龙江省是重工业大省,环境产业的资本产出弹性会低于全国平均水平。因此,我们a将界定在[0.23,0.56]是合理的。结合(1)式,我们得到,水污染税率上限需满足:

3.3.2 水污染税税率下限

水污染税收是替代水污染收费的规范做法,为符合财政收入原则,水污染税的下限需满足水污染治理成本。我们在确定水污染税率下限时,需要考虑近期水污染治理成本,更要从水资源整个生命周期考虑。

3.4 纳税环节

纳税环节的确定主要需考虑的是征税的行政效率,因此要求税源比较集中,征收方便,便于加强税收的征收管理和监督。一般采用源头纳税是较好的选择。对于水污染税来说,选择源头纳税更是非常必要。源头纳税可要求纳税人在污染源头安装水污染排放物自动检测设备,从而保证污染一产生就纳税。

3.5 减免税、纳税期限、纳税地点

水污染税在征税目的上类似于消费税和资源税,其意在减少该类产品的生产和消费,征收水污染税的主要目的也是减少水污染行为,因此,一般不存在减免税问题。水污染行为更多是连续行为,对于工业排污来说,只要生产经营活动在进行,排污就会发生,因此一般采用按期纳税较合理。为了污染单位能更直观的计算出污染和税收的关系,节约税收成本,控制污染,纳税期限和会计期一致是更为合理地选择。为保证源头纳税,水污染税的纳税地点应为排污行为发生地。

3.6 征收管理

水污染是具有外溢性的产品,尤其是一些水域外溢性涉及许多地区,但同时,各地区的水资源又具有不同的特性,因此水污染税适合中央和地方共享。中央从全国范围内的水污染情况出发,统一制定幅度差别税率,界定税率的范围,各地区根据当地水污染的情况和水资源的特征,从既定的税率范围内选取适合本地区的税率。

4 结论与建议

根据以上分析,庇古税是水污染税的基本理论依据,从根本上说,特定单位水污染税的税额应等于该单位水污染带来的边际外部成本。然而,水污染的边际外部成本无直接的市场价格,因此只能找到准庇古税。

准庇古税的确定需符合税收的基本原则。一方面,水污染的费改税要求税收收入能满足水污染治理的支出需求;另一方面,作为具有固定性特征的税收不宜确定过高的税率,税率的确定需在纳税人负税能力范围之内,否则无法实现环境的改善和经济持续发展的良性循环。另外,由于我国水资源种类较多,特征多样,一刀切确定税率的方式显然不合理,宜采取差别幅度税率。