机构投资者对内部控制抑制盈余管理行为的影响研究

2015-05-30郑琪田丽娜

郑琪 田丽娜

[摘 要]内部控制抑制盈余管理行为已经成为当前重要的一个研究课题,但是从机构投资者角度考察却少有涉及。本文选取2010—2014年深沪A股上市公司为研究样本,先验证了内部控制能够抑制盈余管理行为,进而以机构投资者持股变量为视角,深入探讨机构投资者对内部控制抑制盈余管理行为的影响。结果显示,良好的内部控制能有效抑制盈余管理;机构投资者持股比例能提高内部控制质量,对内部控制抑制盈余管理行为有积极促进作用,且“压力抵制型”机构投资者作用强于“压力敏感型”。

[关键词]盈余管理;内部控制;机构投资者;“压力抵制型”机构投资者;“压力敏感型”机构投资者

10 13939/j cnki zgsc 2015 51 060

1 引 言

一直以来,上市公司的盈余管理问题都是学术界和实务界关注的重要问题。

盈余质量对财务报表的使用者具有重要的意义,而公司管理者往往为了自身的利益进行盈余管理。盈余管理主要包括应计盈余管理和真实活动盈余管理两类。应计盈余管理主要通过会计手段,运用会计估计和政策等选择性处理方法进行。而真实活动盈余管理主要通过构造交易活动,并对其性质、时间及内容进行刻意筹划。尽管盈余管理行为有其存在的必然性和合理性,但是过度盈余管理行为会影响财务信息质量的真实性、可靠性,从而给投资者决策造成一定的影响。上市公司出于各种动机的盈余管理行为是普遍存在的,尤其是金融危机以后,整个资本市场环境更加不确定,上市公司面临的经营风险越来越高,促使公司管理层更有动机利用盈余管理操纵业绩。从盈余管理的目的和行为主体来看,它不仅是一个会计问题,而且是涉及一系列企业内部更深层次的问题,盈余管理的操作会给上市公司带来低质量的盈余信息。然而,内部控制可以对这些自利的行为进行监督和防范,是影响盈余管理的一个重要因素。

内部控制作为一项制度安排,能确保实现董事会对管理者的有效监督与董事会对股东受托责任的履行,其核心目标之一就是提高财务报告盈余信息真实完整性,能够平衡和制约企业各利益相关者的权益。管理层能进行盈余管理,其根本原因是委托代理关系产生的信息不对称。有效的内部控制可以缓解委托人与代理人的利益冲突,弥补契约的不完全性、减少信息不对称,压缩代理人实施盈余管理的空间,从而有效地抑制管理层的盈余管理行为。健全有效的内部控制体系可以提高会计信息的可靠性,为抑制企业的盈余管理程度提供支持。

近年来,机构投资者已在我国快速发展成为了证券市场的主要力量。机构投资者是指个人投资者以外的投资者。在我国,机构投资者主要包括证券投资基金、保险公司、基金管理公司、信托公司、券商、养老基金、社保基金、企业年金、商业银行和合格境外机构投资者等。机构投资者相比于一般投资者具有专业的投资管理、规范的投资行为和组合的投资方式等特点,能够在一定程度上改善上市公司的内控治理环境、维护资本市场的稳定发展等。因此,机构投资者在上市公司治理结构中的治理效果受到了学者们的广泛关注。其中,机构投资者是否会对内部控制抑制盈余管理行为产生影响的问题,国内外对此少有研究。本文将以内部控制抑制盈余管理行为研究为基础,从机构投资者持股变量视角出发,通过实证分析来探讨其在内部控制抑制盈余管理过程所起的作用。[1]

2 理论分析与研究假设

内部控制有效性与盈余管理的关联一直都受到广泛的关注。企业所有权和经营权的分离,导致了委托人和代理人的代理冲突。为了实现自身的特定利益,代理人往往会通过会计选择的方法或真实活动盈余管理的手段对公司的盈余进行操控,但是这种行为往往加剧了代理冲突。近年来,伴随着应计盈余管理的空间越来越小,利用真实活动操控盈余的方式也愈发普遍(Roychowdhury,[2]2006;Gunny,[3]2010),上市公司管理层通常通过操控销售行为、生产成本、费用支出等途径对公司的盈余进行操控,以满足自身利益。内部控制的目的在于改善经营管理、提高经济效益。作为企业财务报告真实可靠的有力保障,覆盖企业运行的全过程,包括销售、资金活动等各个环节,能促使企业长远发展。高质量的内部控制可以有效地减少会计误报、制盈余管理的操纵空间,从而提高会计信息的质量。张军和王军只[4](2009)发现内部控制能够提高会计盈余质量,减少盈余管理行为。方红星等[5](2011)研究发现高质量内部控制能够抑制公司的应计盈余管理和真实活动盈余管理。刘启亮等[6](2012)研究发现,内部控制的完善有助于抑制公司的盈余操纵空间、提高公司的会计信息质量。范经华等[7](2013)研究发现,高质量的内部控制有助于抑制公司的应计盈余管理行为,但对真实盈余管理的抑制作用较小。综上,提出如下假设。

假设1:上市公司高效的内部控制能够抑制盈余管理,两者之间负相关。

近年来,机构投资者逐渐受到学术界与实务界的共同关注。与普通投资者相比,机构投资者拥有专业化的团队,具有资源的优势以及丰富的经验,既能对上市公司的经营运作进行持续监控,及时发现上市公司经营管理中可能存在的问题,又能通过行使投票权、与管理层和董事会进行沟通,参与上市公司的经营决策。随着机构投资者的迅速发展,关于此类的研究也越来越多。Chung,Firth[8]和 Kim(2002)发现机构投资者的持股比例与企业的盈余管理水平呈负相关的关系,随着持股比例的增加,公司的可操作性应计利润会降低,表明机构投资者抑制了上市公司的盈余管理。程书强[9](2006)发现机构投资者持股能够改善公司的治理结构,机构持股比例越高,越能够抑制公司的盈余管理水平,从而保证了盈余信息的真实性。高雷、张杰[10](2008)在对公司治理和机构投资者的盈余管理进行研究时,发现在上司公司治理过程中,机构投资者都有所参与,而机构投资者持股较高者,公司治理的水平也较好;机构投资者持股比例越高,越能有效地监督管理层的盈余管理行为。吴益兵等[11](2009)的研究结果表明机构投资者持股比例正向影响上市公司内部控制质量。曹建新、陈志宇[12](2011)认为引入机构投资者能够改善上市公司治理结构,增强上市公司的内部控制有效性。Hadani 等[13](2011)研究发现,当机构投资者存在监督的动机时,股东积极主义可以有效抑制公司的盈余管理行为。机构投资者具有雄厚的资金、专业的技能、强大的信息挖掘能力及丰富的管理经验,能够克服中小股东治理动机不足的问题,所以机构投资者有动力参与公司治理,对上市公司进行监督,进而提升内部控制有效性。然而,也有一部分学者认为,大部分的机构投资者更加注重短期利益,而且机构投资者是一个理性的经济人,他们不会关注公司的长期利益,也没有对投资公司实施监督的动力。综上提出如下假设。

假设2:机构投资者持股比例能够有效提升上市公司内部控制质量,积极促进内部控制对盈余管理的抑制作用。

目前我国机构投资者主要包括证券投资基金、合格境外机构投资者(QFII)、社保基金、综合类券商、信托公司、保险公司、企业年金和一般法人等。已有研究大都把机构投资者当作是同质的,很少关注其异质性,然而不同类型的机构投资者由于投资理念和自身特点的差异,对公司治理发挥的作用和效果也不尽相同。借鉴伊志宏、李青原等[14](2010)的分类方法,根据机构投资者与被投资公司之间是否存在商业关系,将机构投资者分为“压力抵制型”和“压力敏感型”两类,前者包括证券投资基金、QFII、社保基金,后者包括综合类券商、信托公司、保险公司、财务公司、企业年金、银行、一般法人。“压力抵制型”机构投资者和被投资公司只存在投资关系,是较为独立的机构投资者,会对上市公司的“内部人”和管理层进行监督,使经营管理更加规范、有效,进而提升上市公司内部控制有效性。而“压力敏感型”机构投资者和被投资公司除存在投资关系外还存在商业关系,由于这种商业关系的存在,如果机构投资者质疑或反对管理层的行为,管理层可以利用商业手段对其进行打压,机构投资者会权衡保持中立的收益与關系恶化的损失,为了维持与被投资公司之间的商业关系,它们有可能采取顺从管理层的做法,消极参与上市公司的治理,不能有效发挥监督作用,因而对内部控制有效性的提升作用相对较小。因此提出如下假设。

假设3:与“压力敏感型”机构投资者持股比例相比,“压力抵制型”机构投资者持股比例更能有效提升上市公司内部控制质量,积极促进内部控制对盈余管理的抑制作用。

3 研究设计

3 1 样本选择

本文以2010—2014年深沪A股上市公司为研究样本,并且对其样本进行筛选:一是由于金融保险类行业的特殊性与非金融行业存在很大差异,故将其剔除;二是剔除ST、*ST和S*ST类公司;三是剔除数据缺失的公司。在剔除所有不合格样本后,最终保留6190个样本。

所有的样本数据主要来自于Wind数据库,部分来自CSMAR和RESSET。内部控制指数数据来自于DIB内部控制与风险管理数据库。所有数据经过手工整理,运用Excel、SPSS17 0及Stata19 0处理获得。

3 2 变量设定

3 2 1 被解释变量

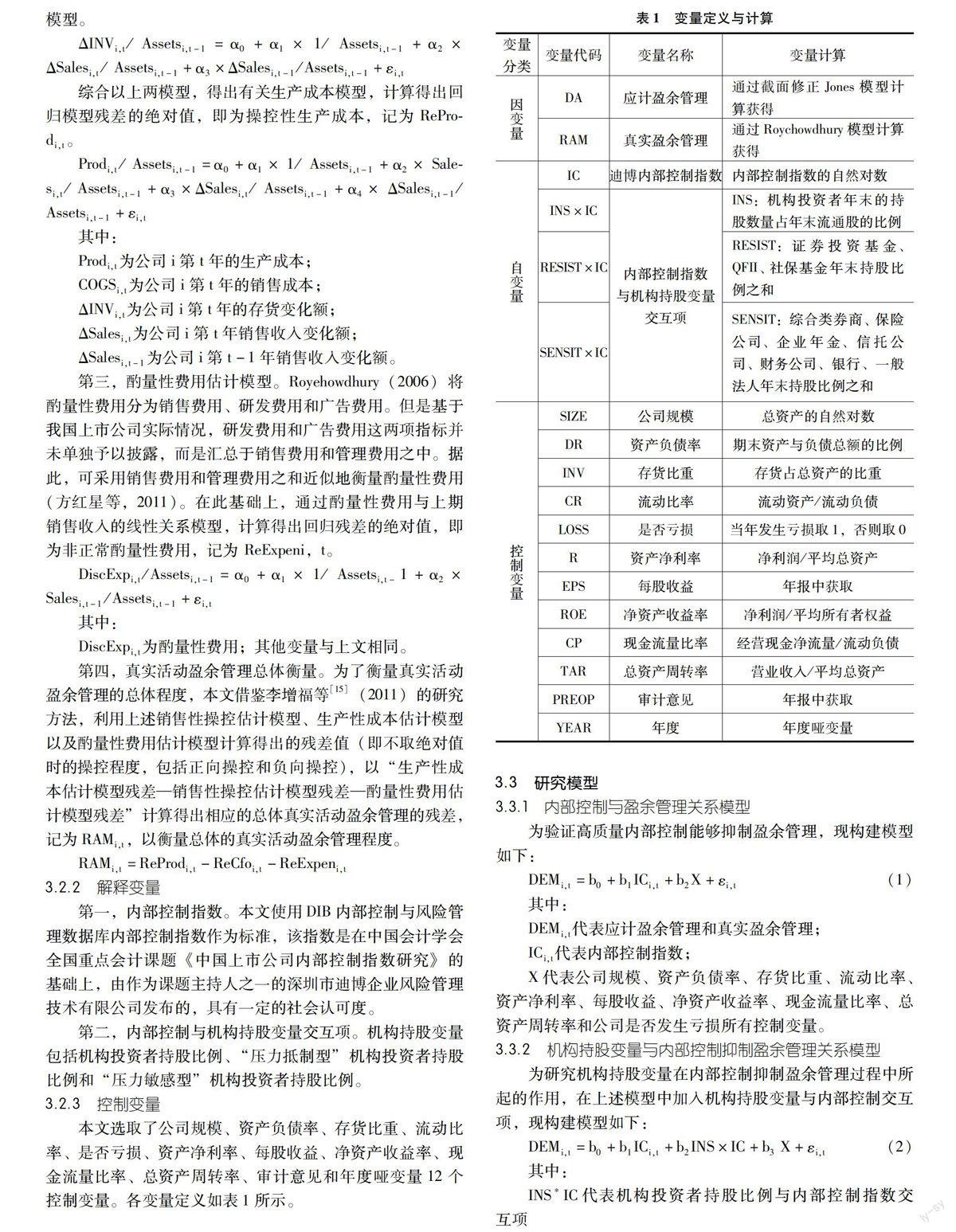

3 2 2 解释变量

第一,内部控制指数。本文使用DIB内部控制与风险管理数据库内部控制指数作为标准,该指数是在中国会计学会全国重点会计课题《中国上市公司内部控制指数研究》的基础上,由作为课题主持人之一的深圳市迪博企业风险管理技术有限公司发布的,具有一定的社会认可度。

第二,内部控制与机构持股变量交互项。机构持股变量包括机构投资者持股比例、“压力抵制型”机构投资者持股比例和“压力敏感型”机构投资者持股比例。

3 2 3 控制变量

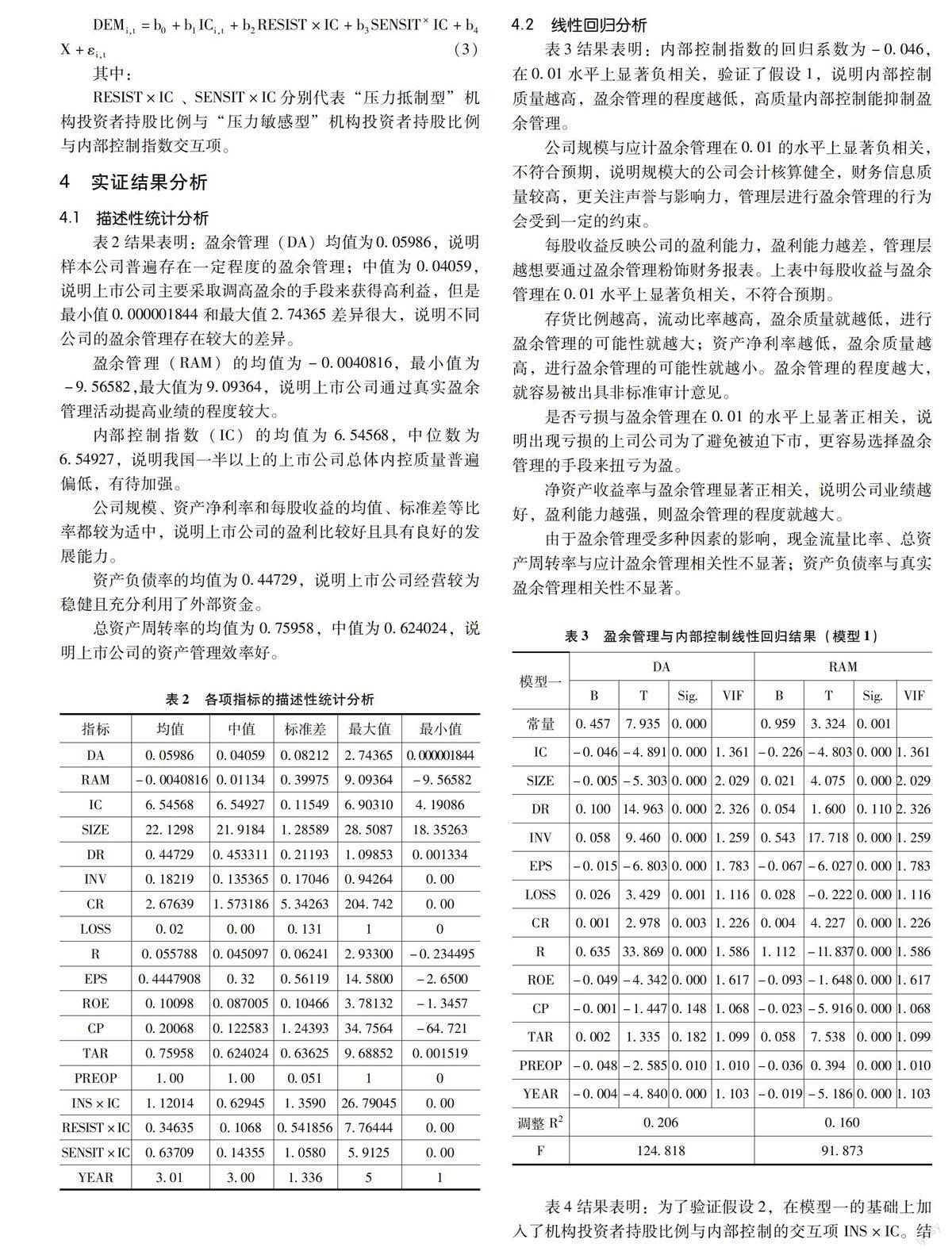

本文选取了公司规模、资产负债率、存货比重、流动比率、是否亏损、资产净利率、每股收益、净资产收益率、现金流量比率、总资产周转率、审计意见和年度哑变量12个控制变量。各变量定义如表1所示。

X代表公司规模、资产负债率、存货比重、流动比率、资产净利率、每股收益、净资产收益率、现金流量比率、总资产周转率和公司是否发生亏损所有控制变量。

3 3 2 机构持股变量与内部控制抑制盈余管理关系模型

为研究机构持股变量在内部控制抑制盈余管理过程中所起的作用,在上述模型中加入机构持股变量与内部控制交互项,现构建模型如下:

DEMi,t=b0+b1ICi,t+b2INS×IC+b3 X+εi,t(2)

其中:

INS*IC代表机构投资者持股比例与内部控制指数交互项

DEMi,t=b0+b1ICi,t+b2RESIST×IC+b3SENSIT×IC+b4 X+εi,t(3)

其中:

RESIST×IC 、SENSIT×IC分别代表“压力抵制型”机构投资者持股比例与“压力敏感型”机构投资者持股比例与内部控制指数交互项。

4 实证结果分析

4 1 描述性统计分析

表2结果表明:盈余管理(DA)均值为0 05986,说明样本公司普遍存在一定程度的盈余管理;中值为0 04059,说明上市公司主要采取调高盈余的手段来获得高利益,但是最小值0 000001844和最大值2 74365差异很大,说明不同公司的盈余管理存在较大的差异。

盈余管理(RAM)的均值为-0 0040816,最小值为-9 56582,最大值为9 09364,说明上市公司通过真实盈余管理活动提高业绩的程度较大。

内部控制指数(IC)的均值为6 54568,中位数为6 54927,说明我国一半以上的上市公司总体内控质量普遍偏低,有待加强。

公司规模、资产净利率和每股收益的均值、标准差等比率都较为适中,说明上市公司的盈利比较好且具有良好的发展能力。

资产负债率的均值为0 44729,说明上市公司经营较为稳健且充分利用了外部资金。

总资产周转率的均值为0 75958,中值为0 624024,说明上市公司的资产管理效率好。

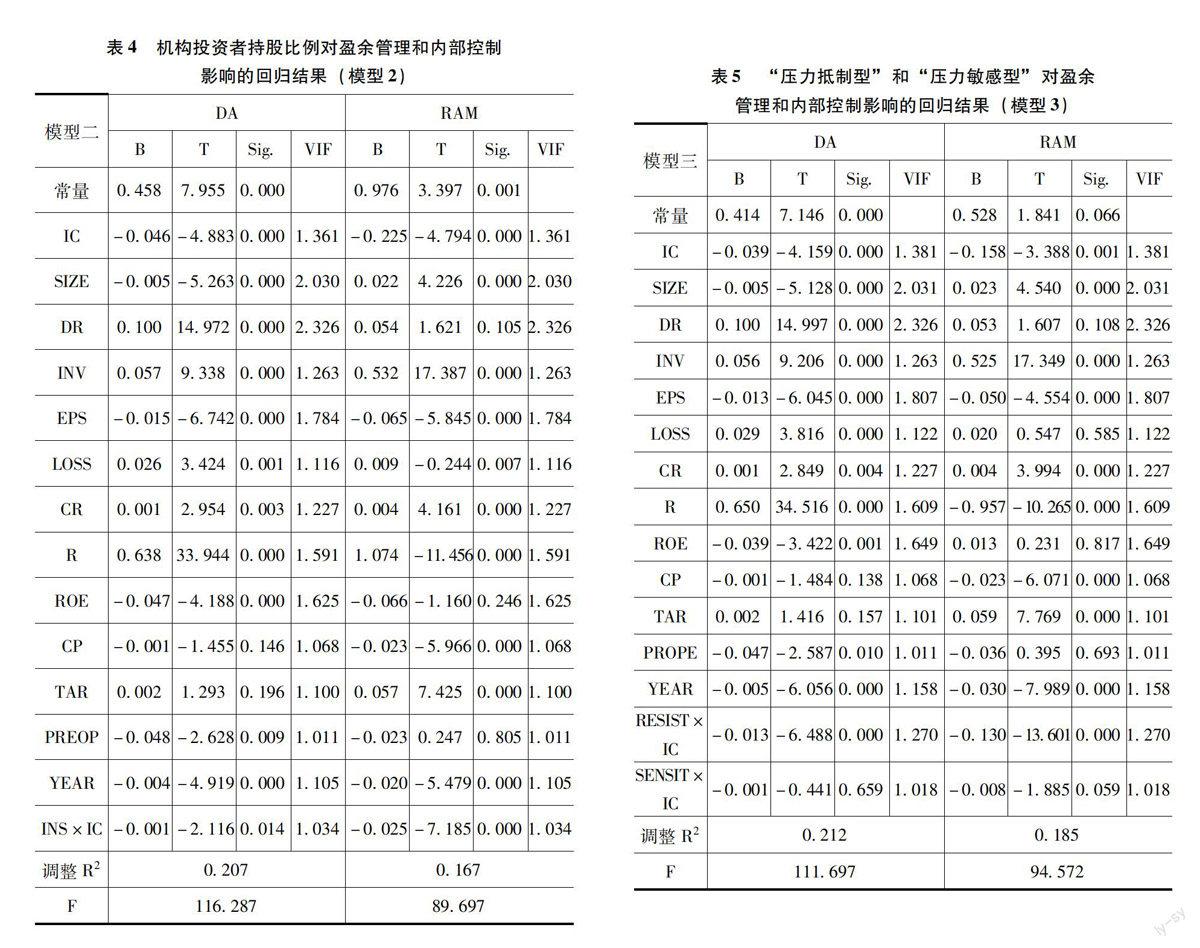

4 2 线性回归分析

表3结果表明:内部控制指数的回归系数为-0 046,在0 01水平上显著负相关,验证了假设1,说明内部控制质量越高,盈余管理的程度越低,高质量内部控制能抑制盈余管理。

公司规模与应计盈余管理在0 01的水平上显著负相关,不符合预期,说明规模大的公司会计核算健全,财务信息质量较高,更关注声誉与影响力,管理层进行盈余管理的行为会受到一定的约束。

每股收益反映公司的盈利能力,盈利能力越差,管理层越想要通过盈余管理粉饰财务报表。上表中每股收益与盈余管理在0 01水平上显著负相关,不符合预期。

存货比例越高,流动比率越高,盈余质量就越低,进行盈余管理的可能性就越大;资产净利率越低,盈余质量越高,进行盈余管理的可能性就越小。盈余管理的程度越大,就容易被出具非标准审计意见。

是否亏损与盈余管理在0 01的水平上显著正相关,说明出现亏损的上司公司为了避免被迫下市,更容易选择盈余管理的手段来扭亏为盈。

净资产收益率与盈余管理显著正相关,说明公司业绩越好,盈利能力越强,则盈余管理的程度就越大。

由于盈余管理受多种因素的影响,现金流量比率、总资产周转率与应计盈余管理相关性不显著;资产负债率与真实盈余管理相关性不显著。

5 结论与建议

结论:一是内控质量与应计盈余管理和真实盈余管理都显著负相关,说明高质量的内部控制能够很好地抑制上市公司盈余管理行为,提高盈余质量;二是机构投资者作为一项外部治理机制,其持股比例有助于促进上市公司治理的改善,从而对上市公司内部控制抑制盈余管理行为起到积极促进作用;三是将机构投资者分为“压力敏感型”和“压力抵制型”两类进行分析,结果发现“压力抵制型”机构投资者的作用强于“压力敏感型”机构投资者,这说明“压力抵制型”机构投资者更有动力和能力参与上市公司的经营管理,发挥良好的治理作用。

建议:一是从内部控制能抑制盈余管理方面着手,上市公司应完善内部控制制度,培养良好的内部控制环境,减少盈余管理对经营业绩的副作用;政府应促进内部控制的贯彻实施,健全外部监督机制,加强内部控制的外部监督。二是我国政府在加大股权改革的同时,应该大力发展机构投资者,使其在资本市场和公司治理中发挥更好的作用。

参考文献:

[1]赵惠芳,向桂玉,张璇 机构投资者对内部控制有效性的影响[J].华东经济管理,2015,29(3)

[2]Roychowdhury S Earnings Management through Real Activities Manipulation[J].Journal of Accounting and Economics,2006,42(3)

[3]Gunny K The Relation between Earnings Management Using Real Activities Manipulation and Future Performance[J].Contemporary Accounting Research,2010(27)

[4]张龙平,王军只,张军 内部控制鉴证对会计盈余质量的影响研究——基于沪市 A 股公司的经验证据[J].审计研究,2010(2):83-90

[5]方红星,金玉娜 高质量的内部控制能抑制盈余管理吗——基于自愿性内部控制鉴证报告的经验研究[J].会计研究,2011(8)

[6]刘启亮,罗乐,张雅曼,陈汉文 高管集权、 内部控制与会计信息质量[J].南开管理评论,2013(1)

[7]范经华,张雅曼,刘启亮 内部控制、审计师行业专长、应计与真实盈余管理[J].会计研究,2013(4)

[8]Chung R ,Firth M ,Kim J B Institutional Monitoring and Opportunistic Earnings Management[J].Journal of Corporate Finance,2002,8(1)

[9]程书强 机构投资者持股与上市公司会计盈余信息关系实证研究[J].管理世界,2006(9):129-136

[10]高雷,张杰 公司治理、机构投资者与盈余管理[J].会计研究,2008(9):64-72

[11]吴益兵 内部控制的盈余管理抑制效应研究[J].厦门大学学报,2012(2)

[12]曹建新,陈志宇 机构投资者对上市公司内部控制有效性的影响研究[J].财会通讯,2011(6)

[13]Hadani et al Institutional Investor Type,Earnings Management and Benchmark Beaters[J].Journal of Accounting and Public Policy,2007,26(3):267-299

[14]伊志宏,李青原 市场化进程、机构投资者与薪酬激励[J].经济理论与经济管理,2011(10)

[15]李增福,郑友环,连玉君 股权再融资、盈余管理与上市公司业绩滑坡——基于应计项目操控与真实活动操控方式下的研究[J].中国管理科学,2011(2)