基金持有者配置动向分析

2015-05-30上海证券

上海证券

从历史数据来看,2011年年底至2014年间,中国A股市场经历了剧烈的行情转变,整个公募基金市场也经历了创新求突破的大发展。在这个大起伏、大转折的过程中,机构和个人投资者做出了怎样的选择,最终的效果如何?

1 基金持有者主体分析

在过去几年里,个人投资者主导了基金行业的快速发展,但同时机构投资者的话语权也在不断提升。2011~2014年个人及机构投资者基金持有比例见图1。

从图1可以看出,过去3年里,个人投资者一直是基金产品的主要持有人,个人投资者持有占比长期在70%以上。机构投资者虽然占比相对较小,但总体呈现上升趋势。机构投资者占比在2011年年底和2012年年中均在25%以内,自2012年年底提升至29%,随后虽有小幅波动,但直至2014年年底连续保持在25%以上。

持有规模方面,个人和机构投资者均大幅增长,其中机构投资者增幅更大。个人投资者的持有规模在2014年年底达到30190亿元,较2011年年底增长14934亿元,增长98%;机构投资者持有规模在2014年达到13114亿元,较2011年年底增长8175亿元,增长166%。机构投资者持有规模的大幅上升,使2014年年底机构持有占比升至30%,达到近3年的高点。

数据显示,个人投资者一直是基金的主要持有人,因此对基金公司来说,在主流产品设计中不应过于追逐短期热点、加杠杆和集中投资,在创新型产品的发行过程中也应更充分地向投资者揭示风险。

过去几年,基金公司在发行困难的背景下,开始迎合短期市场热点、加杠杆、追求集中主题投资。这类产品数量的增加有悖于公募基金分散投资、风险管理、长期投资的初衷,变相增加了个人投资者不必要的风险。因此,基金公司应该加强持续性的投资者教育,将专业的工具性产品更多提供给机构投资者,为个人投资者提供更多专注于提升专业投资能力、分散风险的基金。

2 基金持有者偏好分析

2.1 权益类

股票型基金和混合型基金中,个人投资者占比显著高于机构持有者。股票型基金中个人投资者占比在近3年内平均在85%左右,混合型基金中个人投资者占比近3年平均在87%,均大幅高于在全部类型基金中的持有比例。2011~2014年个人及机构投资者股票及混合型基金持有比例见图2、图3。

机构持有者在指数基金中的占比较高,并在2014年年底超过个人投资者。机构持有者在指数型基金中的占比近3年内平均为44%,大幅超过股票和混合型基金中的占比。其中,自2012年年底以来,机构占比显著提升,并在2014年年底达到近3年来的新高,为52%,超过了个人投资者。尽管机构持有混合型基金规模在2014年增长迅速,但相比而言,指数基金仍是机构投资者持有规模最大、占比最高的权益投资品种。2011~2014年个人及机构投资者指数型基金持有比例见图4。

2.2 固定收益类

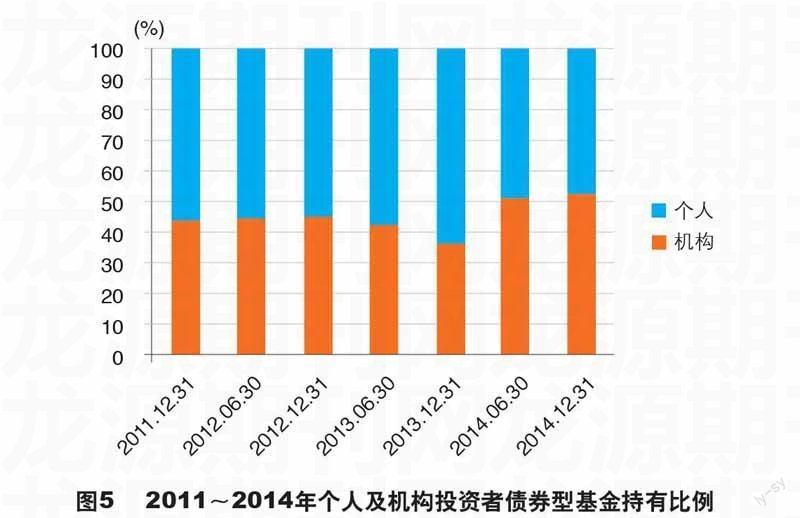

债券型基金中,机构投资者持有比例相对较高,并在2014年大幅提升,超过了个人投资者。债券基金机构持有比例近3年均值为45%,为平均占比最高的种类。2013年机构投资者在债券基金中占比小幅下滑,主要受个人投资者大幅增持债券基金,以及2013年下半年债市震荡下跌机构减持的双重影响。2014年机构投资者在债券基金中的占比超过了个人投资者,达到52%左右。2011~2014年个人及机构投资者债券型基金持有比例见图5。

货币基金方面,自2013年下半年以来,个人投资者持有规模飞升,彰显了余额宝等互联网理财产品对个人理财市场潜力的激发。2013年上半年,余额宝等互联网理财产品大规模出现之前,货币基金中机构投资者持有规模与个人投资者相当。而自2013年下半年开始,个人投资者持有货币基金规模出现数量级的飞跃,从1768亿元跃升至2014年年底的15560亿元,规模增长7.8倍。尽管机构投资者对货币基金的持有规模自2013年年中以来增长了近3倍,但与个人投资者的增量相比相形见绌。2011~2014年个人及机构投资者货币型基金持有比例见图6。

2.3 基金持有者偏好小结

2.3.1 机构投资者青睐基础工具型基金产品

综上,指数基金、债券基金和货币基金是机构投资者持有比例较高的产品,体现机构对基础工具型基金产品的青睐。尤其在权益类投资中,股票、混合基金总规模远大于指数基金,而机构投资者持有的指数型股票基金规模却高于股票、混合型基金。可见,深挖基础工具型基金产品将更有利于提升机构投资者对基金的配置比例。

2.3.2 低风险个人投资需求具有广阔市场

余额宝的出现迅速搅动了基金市场,推动货币基金赎回“T+0”成为常态,并通过更人性化的用户体验设计、每日收益率播报等方式,以及在2013年短期收益率飙升的推动下,使基金理财深入到更广阔的人群中。这对基金业有着深远的影响:一方面将大量个人储蓄资金通过货币基金这个入口转入至基金市场,为基金市场规模的进一步提升夯实基础;另一方面互联网以用户为中心、做到极致、破坏性创新等思维,应用到理财市场中所激发的潜力,让整个基金业受到震动,加快了其服务创新、引入互联网金融的步伐。相信经历这些震动和改进,基金将能与时俱进,进一步发掘和满足更广阔的个人理财需求。

2.3.3 债券基金后续发展空间可期

目前债券基金中个人投资者占比、持有规模均相对不高。在个人投资者通过货币基金进入基金市场后,债券基金作为风险等级较货币基金高、比权益类投资低的产品,将有可能成为要求更高收益的投资者的首要选择。

3 投资者配置变动解构

3.1 权益类基金

机构投资者对市场大趋势有较好的把握:在2012年年底即开始保持了对权益类基金较高的配置,并对2014年牛市行情有较强的信心,随市场行情予以大量增持。

自2012年下半年开始,机构投资者在权益类投资中持有规模升至3000亿元左右,并在2013年基本保持了这一水平。2014年下半年以来,随着牛市行情的发展,权益类基金持有规模升至4000亿元以上,创近3年新高,较2011年底增长68%。

机构投资者青睐的指数基金,顺势增仓的行为更显著。机构投资者持有指数基金规模自2012年下半年以来有较显著的上升趋势。尽管2013年至2014年年中有所下滑,但在2014年年底规模达2346亿元,较2011年年底的929亿元增长152%。

个人投资者落袋为安的情况仍较为明显,且在3000点之前对股市行情信心不足。2013年和2014年权益类基金普遍收益丰厚,个人投资者持有规模却总体呈现下降趋势。直到2014年下半年牛市行情再起,个人投资者持有规模才有较大幅度的回升,但总持有规模仍未超过前期高点。在基金净值不断增长、新基金持续发行的背景下,老基金的持有人开始在基金获利后不断赎回落袋为安。

个人投资者持续出现落袋为安的行为,意味着大多数个人投资者并没有将基金作为长期配置工具,而是不断根据市场预期进行积极主动的调整。事实上,落袋为安对投资者来说有利有弊:对于风险偏好稳健的投资者,在基金收益达到预期后,将部分份额赎回,可以将风险头寸保持在承受范围之内,有利于投资者控制投资风险;对于风险偏好较高的投资者,在缺乏较强的专业支持情况下,频繁的择时操作更可能带来投资损失。事实证明,个人投资者整体对2013年和2014年的股市行情反应滞后,参与的力度也较弱,频繁落袋为安削弱了获取的收益。

3.2 债券类基金

机构投资者在中长期趋势上较好把握了近3年债市行情,对大的阶段性风险应对快速,风险偏好较稳定。机构投资者对债券基金的投资总体持续增长,仅在2013年下半年有较大幅度减持。2012年以来债券市场总体震荡走强,债券基金收益丰厚,在这个过程中机构对债券基金持有规模持续增长。2013年下半年债券市场大幅震荡下跌,机构投资者持有规模也急速下滑。而2014年开始,机构投资者重新增持债券基金,并在2014年年底创近3年新高,规模较2011年年底增长174%。这或许意味着投资于债券基金的机构投资者主要是较低风险偏好者,并不会因为股市的超高收益而将债券基金资产转移至权益类投资中。

个人投资者债券基金持有规模受市场行情影响波动较大,对市场行情反应较滞后。经历2012年债券牛市,个人投资者持有债券基金规模在2013年实现大幅增长,并全年保持在较高水平。随后经历2013年股市高收益的吸引后,2014年上半年债券基金规模大幅回落。尽管2014年股债双牛,个人持有债券基金规模有所回升,但仍然没有回复至2013年的高位。对比时间节点上,个人投资者债券基金配置容易受到股、债行情影响,但受限于专业能力,配置较主要行情趋势变动滞后较多。

3.3 货币类基金

在近两年权益类基金收益突出的背景下,个人和机构投资者的货币基金持有规模仍持续、大量增长,显示出这批增量资金较稳定的低风险偏好。2013年和2014年权益类基金取得了非常突出的收益,而个人和机构投资者的货币基金仍呈现持续增长,并不断创规模新高,到目前为止并没有因为高风险市场的收益吸引而出现“资产大搬家”。

这或显示出2014年以来,机构和个人均有大量的稳定低风险偏好资金转入基金市场。个人投资者方面,余额宝等互联网金融产品的大量涌现,引发银行存款搬家行为,带来大量低风险偏好资金进入货币基金。机构投资者方面则可能是如今大量流动性资金寻求相对安全性资产的大环境的一个缩影。

从近3年大行情转折中基金持有人的选择及其效果可以看到:高风险投资中,个人投资者原则上是托付于基金的主动管理能力,对主动管理类基金较为青睐。然而在实际行情变化中,个人投资者却较容易受市场情绪影响,积极主动地进行择时操作。从效果来看,这样的择时操作不仅反应滞后,而且长期来看不利于获取较高的投资收益。从整体上来看,机构投资者经常能较好地把握市场的趋势变化,对优质基金的配置也相对稳定,体现了较强的专业投研能力。参考机构的投研能力,个人投资者应更加信赖基金的专业管理能力,长期持有将获益更多。

此外,值得欣喜的是,在互联网金融的推动下,更多个人投资者通过以宝类产品为代表的低风险的货币基金进入到基金市场,或将成为未来基金市场较低风险品类发展的新基础。个人投资者的理财需求也有较大的挖掘空间。

4 机构投资者持有动向

分析得出,机构投资者在对市场的把控和配置上显示出了较强的专业投资能力。因此,受机构投资者青睐的基金公司和产品信息,对个人投资者选择及配置基金具有一定参考意义。

4.1 机构投资者青睐的基金公司

2014年年底的数据显示,机构投资者青睐的基金公司中既有华夏、嘉实、易方达等规模大、产品全的大型基金公司,也有兴业全球、华商基金、长盛基金、宝盈基金、中欧基金等近两年业绩突出、有所专长的中小型基金公司。2014年年底机构投资者持有总规模、平均机构持有比例均居前的基金公司情况如表所示。

4.2 机构投资者青睐的股票型基金

获得机构投资者较高认可的股票型基金,通常能够连续数年在机构投资者的持有比例中保持较高水平,这个结果或许表明了机构投资者对所看好基金的长期持有态度。

其中,机构投资者对部分风格鲜明、主题具有特色的基金的持有比例会随行情波动,且时机较为精准。如天虹周期策略,在2011年和2012年中,机构持有比例高达63%,而2013年却被很多机构投资者放弃,2014年下半年再次获得大幅增持。

2014年年底大盘价值风格与成长风格均获得增持。2014年年底机构持有比例较高的股票型基金中,既有成长风格基金、大盘周期型基金,也有主题行业基金。2014年年底时大部分机构的持有比例出现大幅增长,这种变化或许反映了机构投资者对后续行情中价值与成长共舞的较乐观态度。

收稿日期:2015-04-21