国际避税影响因子分析

2015-05-30陈玉新

陈玉新

[摘 要]随着国际经济交往的扩大和国际分工的细化,跨国公司投资经营活动日益增多,这已成为经济全球化的重要特征。关联企业间内部交易的定价问题也越来越受到各方面的注意。转移价格具有避税作用,通过特定的转让定价政策,跨国公司可以节省交易成本,实现税后利润最大化目标。但是,转移价格还要受到关税等其他因素的影响。关税对跨国公司通过转让定价转移利润的影响有较多方面。反避税措施主要有提高税务人员素质,加强税务征收管理,完善转让定价税制,加强国际税收协调与合作。

[关键词]跨国公司 转移价格 关税 避税 反避税

[中图分类号] F275[文献标识码] A[文章编号] 2095-3437(2015)07-0185-02

20世纪90年代以来,跨国公司成为外国直接投资的主要力量。由于跨国公司中母公司对子公司的操纵,使得跨国公司不依国际市场供求关系而通过内部交易进行价格转移成为可能。转让定价问题成为国际税收领域中的一项重要研究课题。

一、相关概念

(一)关税的含义

关税是指一国海关对出入本国关境的货物和物品征收的一种税,通常属于国家最高行政部门指定税率的高级税种。在对外贸易发达的国家,关税是国家财政税收的主要收入。关税完税价格是关税的征税基础。关税应税额的计算公式为:应纳税额=关税完税价格×适用税率。

(二)转让定价的含义

所谓转让定价(transfer pricing),是指跨国公司为了获取企业集团的整体最大利益,在关联企业之间的交易中,采用低于或高于市场正常交易价格的行为。利用关联企业间转让定价转移收入和费用,是跨国公司国际避税采用的最常见方法。跨国公司常常用这种手法来转移高税负国家中关联企业的利润,借以减少集团的总体税负,提高跨国企业集团的整体利益。

(三)避税的含义

避税是指纳税人利用税法漏洞及不足之处或税法允许的办法,进行适当的税收策划或财务安排,在不违反税法规定的前提下,达到减轻或解除税负的目的。其必然导致国家税收收入的减少,扩大了利用外资的代价,破坏了公平、合理的税收原则,致使一国乃至国际社会的收入和分配发生扭曲。

二、跨国公司集团利用转让定价避税实证分析

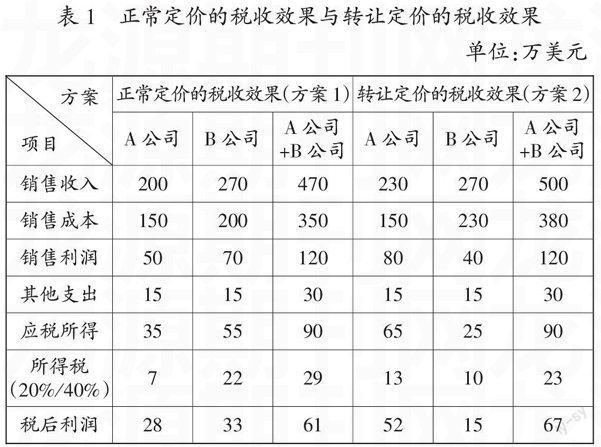

假定A和B是跨国关联公司,A所在国的公司所得税税率为20%,B所在国的税率为40%。在某一纳税年度,A公司生产一批产品10万件,全部要出售给关联的B公司,再由B公司向外销售。如果A公司按照每件20美元的价格将这批产品出售给B公司,B公司然后再按每件27美元的市场价格将这批产品出售给一个非关联的客户(方案1),则A,B两企业的纳税总额为29万美元,税后利润61万美元。

如果A公司按每件23美元的价格向B公司出售这批产品,则A公司的销售利润就会增加30万美元,B公司的销售利润则会相应下降30万美元(方案2)。由于A公司位于低税国,而B公司位于高税国,因此A公司提高对B公司的转让价格会使两个公司的纳税总额下降6万美元,税后利润总额则从原来的61万美元增加到67万美元,相应也提高了6万美元。

三、关税对转让定价避税的影响实证分析

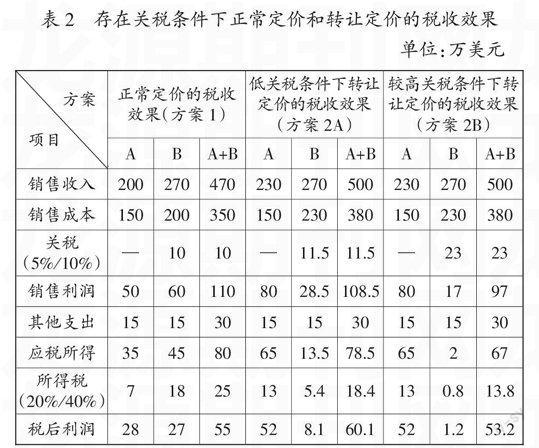

跨国公司在安排关联企业的交易价格时不仅要考虑有关国家的公司所得税税率,还要考虑进口企业所在国的关税。如果进口国的关税税率过高,那么用很高的转让价格向该国的关联企业出售产品就不一定有利。

上例表明,在存在关税的情况下,跨国公司向所得税适用税率低的关联企业销售产品并不是转让价格越高越有利,必须考虑进口国的关税税率。在进口国关税税率过高的情况下,用很高的转让价格向该国的关联企业出售产品不一定有利可图,避税的效果可能事倍功半。

四、加强对转让定价避税的防范

(一)完善转让定价税制

1.规范税收行为,加强对转让定价调整的操作性。针对转让定价的调整方法,要结合中国实际,在传统的转让定价调整方法基础上,增强对转让定价调整的操作性。目前我国对转让定价调整方法的使用顺序加以机械的规定,调整方法也具有多样性和难确定性。所以,应采用实用灵活的原则来决定调整方法,摒弃对各种方法机械地规定优先使用顺序。对于集团内部劳务提供和无形资产转让等方面也要分别作明确的规定。同时强调正常交易原则,扩大转让定价税制的适用范围。

2.强化转让定价避税处罚措施,加重转让定价处罚力度。结合各国轻罚纳税人未按期提供关联申报资料,较重罚纳税人少报应纳税额的做法,我国对转让定价处罚力度的规定应分情况处理:就纳税人未按期报送关联申报资料的,责令限期报送,情况严重的处以固定金额的罚金;严重虚报应纳税额的,依照其虚报税额的严重程度处以虚报应纳税额一定比例的罚金。只有在立法上加重对转让定价避税的处罚力度,才能使企业的避税成本加大,进而打击其利用转让定价转移企业集团利润的行为。

(二)加强税务征收管理

1.强化税务申报。强化国际税务申报制度十分必要。首先要求对转让定价情况填写特定表格向税务局申报。跨国纳税人除按一般规定进行税务申报外,还要另写税务专项报表,说明与转让定价有关的业务概况,如美国、澳大利亚和加拿大等国;其次要求跨国纳税人对税收案件有关的国外事实必须负举证的责任。

2.加强税务审计。首先,提高对账证资料的管理要求。跨国纳税人必须及时提供调查定价所需的一般账证资料,并对转让定价业务另行提供特定的账证资料,而且企业的各类税务报表都要切实经过相关注册会计师的审核验证,而不是在执行规定时走过场。除不经审核的报表不予承认外,如发现会计师审核验证过的报表存在不实,也要追究其相应责任。其次,对于不能提供准确的成本费用凭证,或者每年所得数额较小的纳税人,实行评估所得税制度,采取评估所得征税的办法。

(三)提高税务人员素质

1.建立一支高素质的反避税队伍,成立转让定价工作组,专门负责转让定价反避税管理;建立转让定价专家库。吸引精通税收、财务、审计、英语、国际金融、国际贸易的相关行业人员,组成复合型专业税务人才专家库参与转让定价反避税调查,提高转让定价调查的效率。

2.加强对转让定价反避税专门人员的培训,提高税务人员的业务水平。对税务人员的培训是反避税工作一个长期且艰巨的任务。由于跨国公司转让定价避税手段隐蔽,而且关联企业难以确认,因此对税务人员素质要求较高。税务机关应不定期的开办一些有针对性的培训课程,尽可能采用案例教学,使税务人员全面掌握和通晓转让定价避税惯用的手段及相应的防范措施。同时对税务人员定期进行继续教育,改善其知识结构,提高其专业胜任能力和职业水平,并注重各地税务机关的经验交流,进而提高整体反避税工作能力。

(四)加强国际税收协调与合作

随着跨国公司全球经营方式的不断变化,以及电子商务等新的交易形式的进一步发展,转让定价避税越来越成为一个全球性的问题,只有积极参与国际税收合作,并形成共同遵守的有效国际规范,才能得以有效解决。因此,我国应与世界上更多的国家签订国际税收协定及国际反避税协定,同时与缔约国家和地区加强情报交流,建立税务情报收集和交换的专门机构,在情报交换等方面提供协助。各国还应建立适合本地反避税工作需要的信息库,拓宽信息来源领域,共同实现转让定价国际反避税。

[ 参 考 文 献 ]

[1] 刘耘疆,廖东华.转让定价的避税性质探析[J].现代商贸工业,2008(2):247-248.

[2] 马桂莲,尤为龙.关联企业转让定价偷税剖析[J].税收征纳,2008(7):26-27.

[3] 王志强,李骏.跨国公司转让定价逃避海关税收的实证研究[J].税务研究,2007(10):82-85.

[4] 何玉润,张妍.我国外商投资企业转移定价影响因素分析——基于因子分析方法[J].涉外税务,2006(5):25-29.

[5] 王金辉.我国转让定价税制改革的现状及对策[J].经济研究导刊,2007(2):161-162.

[责任编辑:钟 岚]