融资约束与资本结构波动关系的探讨

2015-05-09王明虎王小韦

王明虎,王小韦

(安徽工业大学 商学院, 安徽 马鞍山 243002)

融资约束与资本结构波动关系的探讨

(安徽工业大学 商学院, 安徽 马鞍山 243002)

融资约束与资本结构的研究一直是理论界研究的重点,文章从资本结构波动的角度来考察企业资本结构动态调整情况,构建资本结构波动模型,利用2003-2012年沪深两市A股上市公司主板数据为依据,试图揭示企业规模、融资约束对资本结构波动的影响。研究表明:融资约束与资本结构波动负相关;不同产权性质条件下,企业规模、融资约束对资本结构波动影响存在明显差异;国有企业的规模和融资约束因素对资本结构波动的影响都小于民营企业。

企业规模;融资约束;资本结构波动

一、引言

资本结构选择是各种因素综合影响的结果,随着市场经济中不确定性因素的发展,资本结构动态调整(Dynamic Capital Structure Choice)成为财务理论研究的重要领域。现有文献对资本结构动态调整的研究主要关注两个方面,一是资本结构动态调整的速度,二是资本结构的调整路径和方向。随着资本结构动态调整研究的深入,有学者开始关注资本结构调整中实际资本结构和目标资本结构的偏离程度,比如Korajczyk 和Levy发现,企业实际资本结构与目标资本结构偏离度与发行或回购的证券类型有关[1];姜付秀等发现公司所在产品的市场竞争激烈程度与资本结构偏离目标资本结构之间呈负相关[2]。

已有的研究奠定了资本结构动态调整理论的基础,为后续研究提供了良好的基础,但对资本结构动态调整过程中的资本结构波动关注不足,如资本结构波动是否与企业的个体特征有关;对于不同约束程度的公司,资本结构波动是否存在差异等有待进一步研究。本文利用中国2003-2012年期间全部A股上市公司主板数据为基础,深入考察融资约束对资本结构波动的影响。

二、理论分析与研究假设

(一)资本结构波动的概念及计量

根据资本结构动态调整理论,企业资本结构调整可以用图1表示。

图1 资本结构波动示意图

图1中曲线A-B-C-D-E描述了企业从T0到T4两个完整的资本结构动态调整周期,T0到T2以及T2到T4时间的长短,反映了资本结构调整速度;而从L1到L*,以及L2到L*的方向差异,反映资本结构调整方向,这些是现有文献已充分研究的问题。然而在不断调整过程中,实际资本结构与目标资本结构距离连续发生变动,形成资本结构的持续波动,这种资本结构波动尚未引起学术界注意。在本文中,将企业实际资本结构随着时间推移围绕目标资本结构上下波动的程度,定义为资本结构波动。

资本结构波动反映了在一定时期内企业随着时间推移实际资本结构与目标资本结构距离的变动。从数学角度说,资本结构波动可以用实际资本结构随时间变动的曲线与目标资本结构线所围成图形的面积来衡量,面积越大,则波动性越大,反之,波动性越小。若把企业某一定时期内实际资本结构随时间变化而变化的关系用函数关系L=f(t)表示,则图1中企业从T0到T4期资本结构波动可以用以下公式衡量:

从理论上说,引起资本结构波动有两种情况,一是目标资本结构变动,引起实际资本结构调整,从而带动实际资本结构波动;二是企业短期内资本总量调整,引起增量资本或减资,当企业在短期内不能按目标资本结构进行资本总量调整时,就有可能使实际资本结构偏离目标资本结构,引发资本结构波动。

(二)融资约束与资本结构波动

企业融资约束在发展中国家是普遍存在的。Fazzari,Hubbard和Petersen[3]首次提出融资约束概念,并验证了融资约束的存在,认为在不完全的资本市场中,由于税收、信息不对称、交易成本等各种因素的存在,相对于内部融资,外部融资则需多支付一定的成本,这就会造成外部融资成本高于内部融资成本。当内外部融资成本存在较大差异时,企业将会依赖于成本较低的内部融资,这样就产生了融资约束问题。从根本上说,融资约束就是企业进行外部融资的成本大小问题。公司受到融资约束程度高,说明公司进行外部融资成本较高,反之,融资约束程度低,公司进行外部融资的成本较小。民营企业、中小企业在银行借款和资本市场融资方面都存在一定的劣势,其融资约束程度相对国有企业和大规模企业较高,说明不同类型企业融资约束有差异[4-6]。

融资约束对资本结构波动的影响有两个不同的方向。首先,融资约束助推企业资本结构波动,这是因为当企业面临的融资约束较低时,企业进行外部融资时融资成本较低,企业在进行融资决策时考虑的约束问题就相对较少,进而就更容易以企业价值最大化为目标进行资本结构调整[7];反之,如果企业存在融资约束,就不能够按目标资本结构规定的各种融资渠道比例筹集资本,而只能在单一或受限的融资渠道融资,导致其他融资渠道的资本占总资本比例逐步减少,这样实际资本结构就会逐步偏离目标资本结构。其次,融资约束也可能会制约资本结构波动,因为融资约束较低的企业融资较方便,可能会更频繁筹集资本,而按融资优序理论或考虑到融资活动中交易成本的存在,在频繁的资本增减变化中企业不可能完全按照目标资本结构要求进行决策[8-9],资本结构发生波动的可能性更大;此外,高融资约束企业一方面有强烈的资金需求,另一方面又无法从外部筹集资金,导致其在进行融资决策时对成本的关注度较低,即使融资成本很高,高融资约束企业也会从银行取得贷款;反之,非融资约束企业由于融资渠道宽,融资方式更具灵活性而在进行融资决策时更加注重成本效益原则,而不是按照最优目标资本结构来进行资本结构的调整,导致实际资本结构与目标资本结构的偏离,引起资本结构较大的波动。因此,本文提出对立备择假设:

假设1a:融资约束较高的企业,其资本结构波动程度较高。

假设1b:融资约束较高的企业,其资本结构波动程度越低。

三、研究设计

(一)样本的选择

本文选取我国在2003-2012年沪、深两市上市公司A股的财务数据进行分析,并按照下列原则进行筛选:①剔除金融业的上市公司;②剔除PT、ST、*ST公司;③剔除数据缺失的公司。上市公司的财务数据来自CSMAR数据库和Wind咨询数据库,对于有些变量数据不全的公司,本文逐个查阅年报获取数据将其补齐。为减少异常值对研究结论的影响,本文利用STATA9.0和SAS9.1对所有连续性变量进行了1%水平的Winsorize处理。

(二)模型设定和变量定义

1.研究模型设计

为检验研究假设1a和1b,建立以下模型一:

LEVD=β0+β1FCCOV+β2Tang+β3SIZE+β4Growth+β5ROE+β6NDTS+β7Brisk+β8Liquid+β9TP1+β10State+β11Age+β12Ind+β13Year+ε

2.变量定义和计量

(1)因变量的定义和计量

用前文公式来对企业实际资本结构波动进行计量显然不现实,用某企业在一定时期内资本结构的标准差来衡量具有数据的可获得性和计量的可行性。本文用公司某年度资产负债率四个季度末和年初资产负债率的标准差来衡量资本结构波动,即LEVD=σ(LEVt)。

(2)解释变量定义和计量-融资约束(FCCOV)

Guariglia[10]指出,外部融资成本与利息保障倍数之间呈现递减的关系。利息保障倍数比例越高,说明该公司有较高的盈利能力和支付能力,债权人获得企业还本付息越有保障。从资金的安全性考虑,投资者将会选择这类公司,所以该公司受到的融资约束较低。本文用利息保障倍数作为衡量上巿公司外部融资约束大小的替代性变量。本研究模型变量定义表如表1。

四、实证分析

(一)描述性统计

表2展示了本文所选取的8 881个样本的描述性统计结果。从表2中可以看出变量LEVD的平均值为0.030 6,最小值为0.003 5,最大值为0.154 8。说明我国上市公司资本结构波动幅度并不高。变量融资约束(FCCOV)最小值为-0.187 8,最大值为3.152 1,最大值与最小值之间的振幅较大,标准差为0.401 1,说明上市公司融资约束存在很大的差异。

(二)相关性分析

表3是变量之间的相关性分析。在表3中,解释变量之间的相关系数均没有超过0.60,这表明各自变量之间的多重共线性较小,可以进行线性回归分析。LEVD与FCCOV的相关性系数为0.06,并在1%的水平下显著,这表明企业利息保障倍数越大,融资约束越低,资本结构波动幅度越大。

表1 变量定义表

表2 主要变量的描述性统计

(三)多元回归与结果分析

模型多元回归结果见表4,模型回归的F检验值为30.57,对应的概率小于0.000 1,说明模型有效性较好。除年度、行业哑变量外,其它各变量VIF值均不超过10,模型变量不存在严重的多重共线性问题。

表3 主要变量的相关系数表

表4 模型多元回归分析表

由表4可知,融资约束(FCCOV)的系数为0.005 1,表明公司盈利能力越强,其融资约束越低,资本结构波动越大,公司实际资本结构围绕目标资本结构上下波动的幅度越大,证明假设1b是正确的;SIZE系数为负并且显著性水平小于0.001,说明资产规模对资本结构波动有显著抑制作用;此外,ROE、Tang、State、Age与资本结构波动的显著负相关,说明企业业绩越好,有形资产比例越多,经营和财务风险越小,国有产权比例越高,上市时间越长,企业资本结构波动越小;Growth和Liquid系数显著为正,说明成长性和流动性对资本结构波动有明显推动作用。

(四)进一步研究

1.按企业规模进一步研究

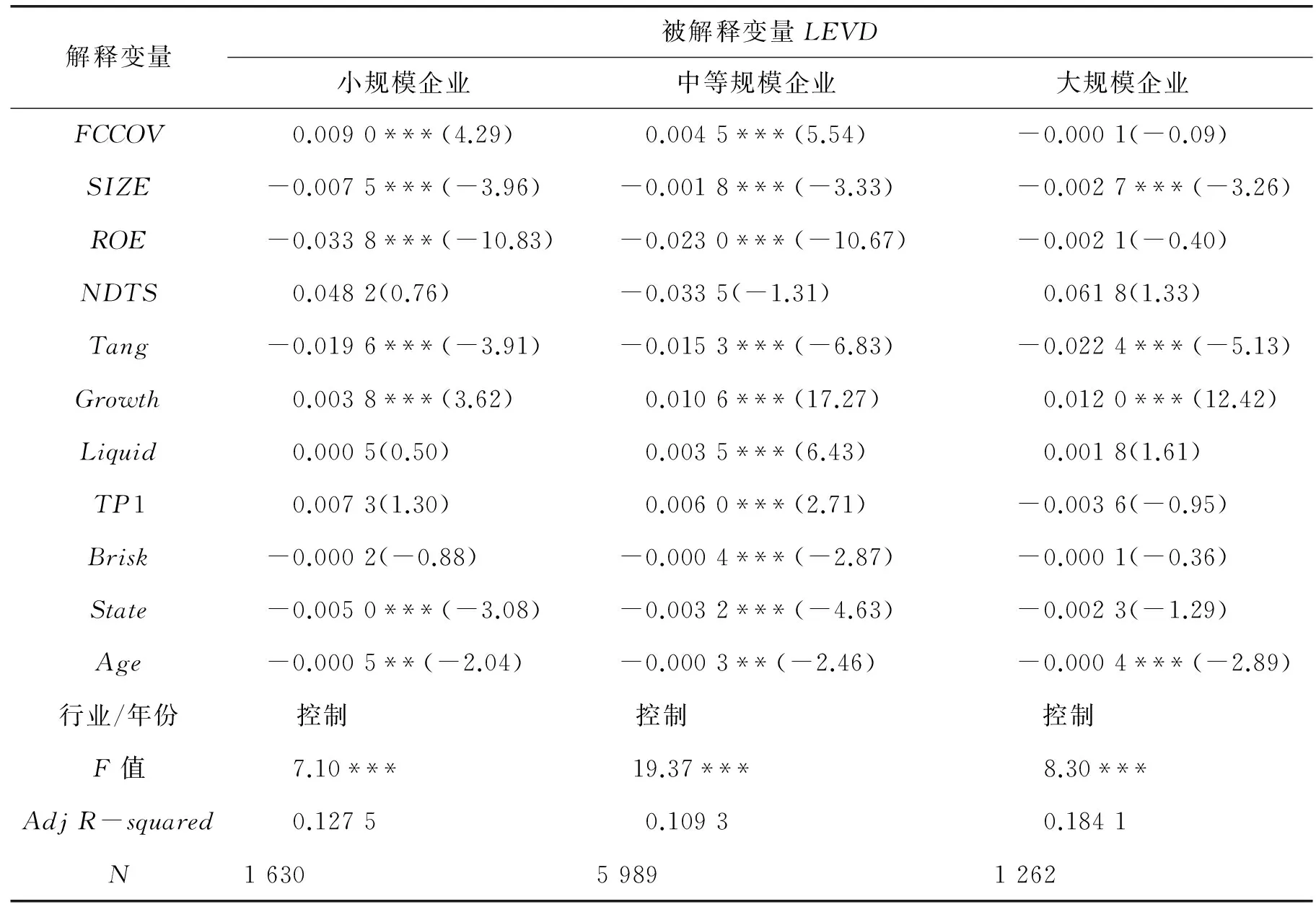

根据模型变量的要求,本文按照《中华人民共和国中小企业促进法大中小企业划分标准,将企业的规模按大、中、小对样本数据进行分组。即把ln(size)≥23.05的企业归为大规模的企业,20.7≤ln(size)<23.05的企业归为中等规模的企业,ln(size)<20.7的企业归为小规模的企业。对模型进行回归,回归结果如表5所示。由表5可知,大、中、小三种规模的企业融资约束(FCCOV)系数分别为-0.000 1、0.004 5、0.009,说明在中小企业融资约束对资本结构波动有抑制作用,而在大企业中融资约束有驱动作用但不显著。

2.产权性质进一步研究结果

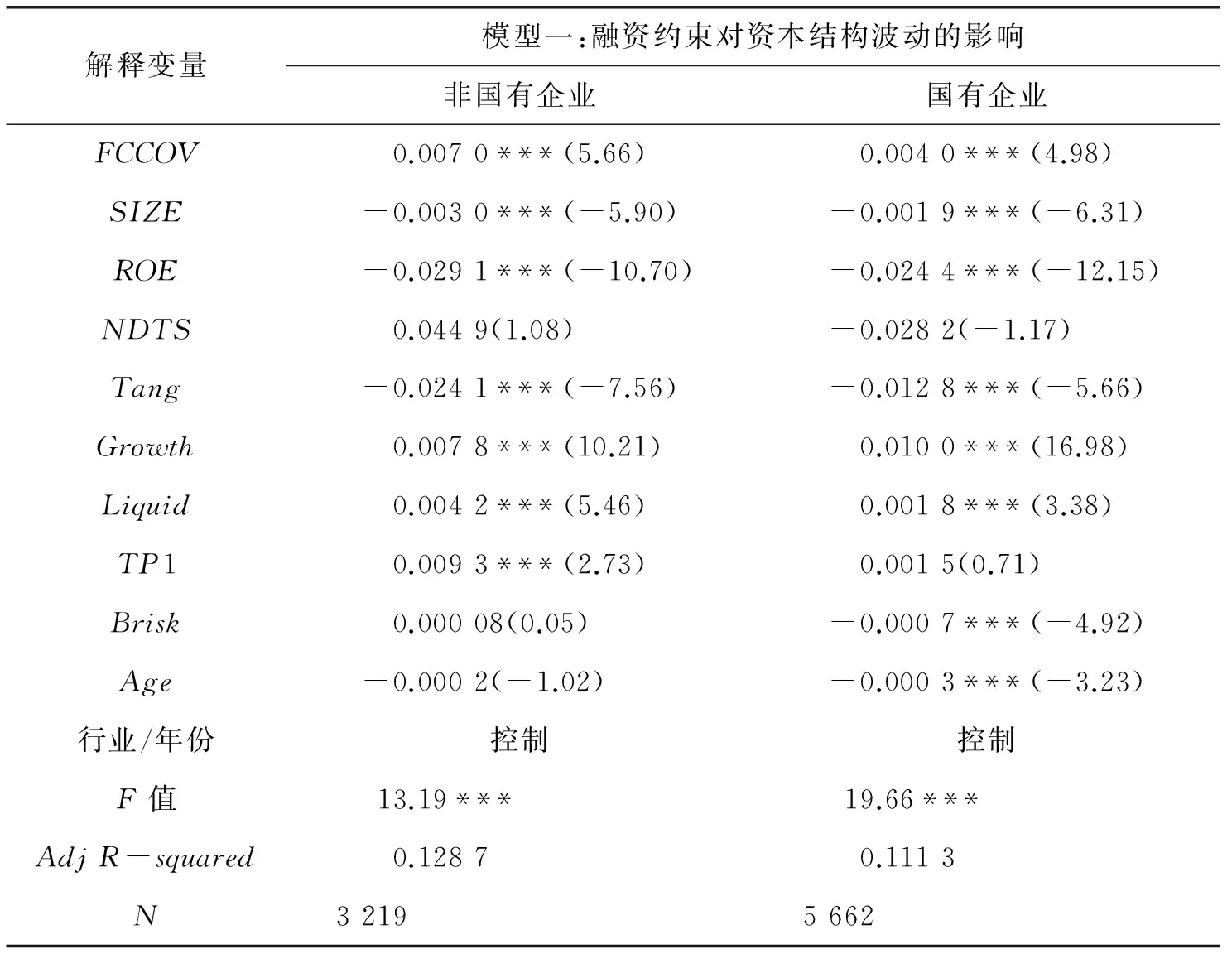

为了检验融资约束对不同所有者性质企业资本结构波动的影响是否具有差异,本文将总样本根据产权性质细分为国有企业和非国有企业,并对模型进行回归(见表)。由表6可知,非国有企业融资约束(FCCOV)系数为0.007 0,国有企业的融资约束(FCCOV)系数为0.004 0,并且均在1%水平上显著,表明我国上市公司资本结构波动都受到融资约束水平的影响,但不同产权性质的企业存在差异。我国非国有上市公司的融资约束对资本结构波动的抑制作用较大,而国有企业融资约束对资本结构波动的抑制作用较小。对其可能的解释是我国非国有企业受到的融资约束比国有企业受到的融资约束大,无论在债务融资还是股权融资方面都受到更多的体制性歧视[11-12]。

表5 模型多元回归分析表

表6 按产权性质不同分样本回归分析表

(五)稳健性分析

为了验证结果的稳健性,本文分别用单一指标-股利支付率(Div)与综合指标(ZFC1和ZFC2))来刻画融资约束,具体构造方法如下:(1)借用Cleary(1999)[13]构造融资约束的方法:选用流动比率(Current)、固定利息保障倍数(FCCOV)、财务松弛(Slack/K)、净利润率(NI%)、主营业务收入增长率(Sgrowth)和资产负债率(Debt)6个财务变量作为影响公司融资约束波动的相关变量,利用SAS软件进行主成分分析,构造融资约束指数(ZFC1),对假设1b进行检验。(2)根据我国金融巿场的实际情况,借用汪强等(2008)[14]用股利支付率(DIV)、资产规模(size)、财务松弛(slack)、现金流量(CF)、现金存量(CL)、收入增长率(Sgrowth)、资产负债率(LEV)等7个变量构造融资约束的综合指数(ZFC2),对模型进行回归的结果如表7所示。

由表4和表7可知,对比Div、ZFC1、ZFC2作为融资约束的衡量指标与利息保障倍数作为融资约束的衡量指标,其回归结果除了数值差异外,其它基本一致。

表7 利用融资约束指多元回归分析表

五、结论

利用2003-2012年沪深两市A股上市公司主板数据为依据,以资产负债率的年度标准差衡量企业资本结构波动,研究融资约束对资本结构的影响,并进一步研究了不同产权性质的企业和不同规模大小的企业资本结构波动受融资约束水平以及其他因素的差异性影响。实证研究表明:(1)融资约束抑制企业资本结构波动,融资约束越高,企业资本结构波动越小,且随着企业规模的增大,融资约束对资本结构波动的抑制作用变小。(2)不同产权性质条件下,企业规模、融资约束对资本结构波动影响存在明显差异。国有企业的规模和融资约束因素对资本结构波动的影响都小于非国有企业,说明了政府支持对资本结构波动的抑制作用。

[1]Korajczyk R,Levy A. Capital Structure Choice, Macro-economic Conditions and Financial Constraints[J].Journal of Financial Economics,2003(68):75-109.

[2]姜付秀,屈耀辉,陆正飞,等.产品市场竞争与资本结构动态调整[J].经济研究,2008 (4):99-111.

[3]Fazzari M,Hubbard Glenn,Petersen C. Financing Constraints and Corporate Investment[J].Brookings Papers on Economic Activity,1988(19):141-206.

[4]罗党论,甄丽明.民营控制、政治关系与企业融资约束——基于中国民营上市公司的经验证据[J].金融研究,2008(12):164-176.

[5]王明虎.银行业竞争、信贷规模歧视和上市公司银行借款融资差异[J].经济经纬,2010(4):139-143.

[6]吴卫华,万迪昉,吴祖光,等.我国中小企业直接融资市场金融契约选择的实验研究[J].金融监管研究,2013(9):25-45.

[7]李宁.实际税负、融资约束与资本结构调整——来自我国上市公司的实证分析[D].合肥:安徽工业大学,2011.

[8]Myers,Stewart C. Capital Structure Puzzle[J].Journal of finance,1984,39(3):575-592.

[9]Flannery M J,Rangan K P. Partial adjustment toward target capital structures[J].Journal of Financial Economics,2006,79(3):469-506.

[10]Guariglia A. The Effects of Financial Constraints on Inventory Investment: Evidence from a Panel of UK firms[J]. Fxonomica,1999(66):43-62.

[11]孙铮,李增泉,王景斌.所有权性质、会计信息与债务契约[J].管理世界,2006(10):100-102.

[12]孙铮,刘凤委,李增泉.市场化程度、政府干预与企业债务期限[J].经济研究,2005(5):52-55.

[13]Cleary S. The Relationship between Firm Investment and Financial Status[J].Journal of Finance,1999,54 (2): 673-692.

[14]汪强,林晨,吴世农.融资约束、公司治理与投资-现金流敏感性——基于中国上巿公司的实证研究[J].当代财经,2008(12):104-109.

Financing Constraints and Capital Structure Fluctuation

WANGMing-hu,WANGXiao-wei

(SchoolofBusiness,AnhuiUniversityofTechnology,MaAnshan,Anhui243002,China)

Financing constraints and capital structure research has always been the focus of theoretical research. The article researches dynamic capital structure from the respect of Capital Structure Fluctuation. It constructs a Capital Structure Fluctuation model, based on the examples of firms listed on from Shanghai and Shenzhen Securities Exchange (2003-2012) in an attempt to disclose the affect of firm scale and financing constraints on capital structure fluctuation. It is found that financing constraints have a negative relation with capital structure fluctuation. Different equity nature can lead to different extent of firm scale and financing constraints affecting capital structure fluctuation, while the effect of firm scale and financing constraints affecting capital structure fluctuation in a state owned firm is less than that of a private firm.

Firm Scale;Financing Constraints;Capital Structure Fluctuation

2014-11-19

王明虎(1972-),男,安徽当涂人,教授,主要从事企业融资理论研究; 王小韦(1987-),女,安徽安庆人,安徽工业大学商学院硕士研究生,主要从事公司治理和财务研究。

F121

A

1672-934X(2015)01-0100-08