银行董事会与风险承担行为

2015-04-28应芥舟

应芥舟

摘 要:公司治理与银行风险承担的关系是当前国内外重要的研究课题,但国内相关方面的研究却很有限。本文基于面板数据(Panel Data)回归模型,选取中国15家上市银行为研究样本,研究期间为2007-2013年,以不良贷款率和加权风险资产占比为被解释变量,探讨了董事会、独立董事、监事与银行风险承担之间的关系。研究发现,董事会规模、董事长是否兼任CEO与银行风险承担显著正相关;董事持股、董事会成员变动、董事会召开次数与银行风险承担的关系不显著,方向也不明确;独立董事比例和监事人数都与银行风险显著负相关。

关键词:公司治理;董事会;风险承担;商业银行

一、引言

随着全球金融朝着一体化,自由化方向发展,银行业务也越发趋向自由,这使得金融市场的竞争性愈发激烈,再加上跨国金融集团的进入,导致体制不佳的金融企业生存状况恶化,金融风险不断加剧。自2008年金融危机的爆发以来,全球大量银行破产倒闭,银行风险管理中存在的种种问题日益凸显。从国内看,目前经济中结构性问题仍然很突出,不少领域存在产能过剩,重复建设问题,产业的核心技术水平和自主创新能力普遍不高。这些因素将加大银行业经营的难度,使银行风险管理面临新的挑战。

公司治理是商业银行一项非常重要的制度安排,对防范银行风险以及促进稳健高效的运营都有着不可替代的基础性作用。近年来,银监会、证监会先后出台了一系列公司治理的法规和指引,目的在于提高公司治理水平,防范风险提高效绩。在商业银行的公司治理中,董事会具有“决策与控制”的职能,居于公司治理结构中的核心位置。风险管控和不断完善银行公司治理是董事会的主要职责之一,也是董事会的工作重点。对银行而言,公司治理是风险管控的基础,董事会是公司治理的核心,充分发挥董事会作用是增强风险管理能力的关键。因此,研究董事会与银行风险承担的关系,据此提出政策建议,提升董事会的风险管理的理念和能力,发挥董事会在风险管控中的指导作用是很有必要的。

二、文献综述

国外学者对于董事会与银行风险承担关系的研究起步较早,且多集中与实证研究,台湾的学者也对此课题进行了一些研究。近年来,国内学者也在这方面展开了研究,但相比国外来说还有很多不足之处。

Amihud and Lev (1981) 从“道德风险假设”来考虑,认为存款人不能全面地监督与控制股东的行为,这就有可能造成银行的超额风险承担。但当管理者持股比率较低时,管理者会偏向于保护自己的工作和声誉,而承担较低的风险。银行风险与董事持股应呈U型关系。但从“公司控制假设”的角度来思考,则会得出相反的结论。Gorton and Rosen(1995)认为当管理者持股比率较低时,会让银行承担超额风险;但当持股比率增加时,为了考虑自身安全,会考虑降低风险。因此,董事会持股与银行风险呈倒U型关系。何喜将(2005) 对33 家台湾上市银行1997至2003年的数据研究证实了这一观点。

在董事会执行力方面,一般认为董事长与CEO由同一人担任能对董事会的决策和执行施加更有力的影响,降低对CEO的有效监督,从而加剧了传统的代理问题(Jenson,1993)。

Laeven and Levine(2009)通过对48个国家270家银行的实证分析发现,有影响力的所有者所在的银行愿意承担更高的风险。此外Pathan(2009)以1997-2004年美国212家大型银行控股公司的数据作为研究样本(共1534个观察样本),考察了董事会结构对银行风险承担的影响。结果发现:强有力的银行董事会(指董事会更多地代表银行股东的利益)与银行风险行为正相关。国内方面,曹艳华、牛筱颖(2009)的对我国上市银行的实证分析表明银行董事长(或副董事长)与行长(CEO)的二职合一在一定程度上倾向于增加银行的风险承担;同时也指出聘任独立董事能够?低企业经营者道德风险的问题。

此外,董事会规模也与风险承担有一定联系,但结论存在分歧。台湾学者何喜将(2005)的实证结果表明董事会规模与贷存比率呈显著负关系,即董事会规模越大时,银行之贷存比率反而越小。而李艳虹、贺赣华(2009)利用我国2007年14家上市银行年报数据进行的实证研究结果表明:较小的董事会规模有利于提高银行的风险控制能力。

三、实证分析

(一)变量选择

1、被解释变量

本文选取风险加权资产与总资产的比值和不良贷款率来衡量商业银行的风险承担行为。风险加权资产/总资产不单局限于某种资产风险,它可以反映银行的偏好、投资组合决策动机,因此被视为事前的风险指标,该指标越高,表明单位资产风险暴露值越高,银行承担更大风险行为的倾向越明显。不良贷款率指金融机构不良贷款占总贷款余额的比重,多被用作银行信用风险承担的衡量指标,在各项贷款期末余额一定的情况下,不良贷款率越高说明不良贷款余额越大,银行风险承担越大。关于模型中各被解释变量释义与标识具体见表1:

表1 被解释变量说明表

2、解释变量与控制变量

本文的解释变量包括董事会规模、董事持股、董事长是否兼任行长、董事会变动比率、董事会执行强度、独立董事比例;控制变量包括监事会规模、股权集中度、银行规模、资本充足率、净资产收益率、贷存比。表2所示的是本文所用的解释变量名称与对应的标识。

表2 解释变量、控制变量标识对照表

(二)模型建立

本文的研究涉及银行董事会与风险承担行为的关系,采用

2个风险衡量指标作为被解释变量,7个董事会治理衡量指标与5个控制变量作为解释变量,建立面板数据回归模型。实证分析所用的模型如下:

模型一:

模型二:

其中,各变量下标i表示第i家商业银行,样本共有15家银行;t表示年份,研究期间为7年。至于上述模型是采用固定效应模型还是随机效应模型,本文将采用豪斯曼(Hausman)检验来进行模型的检验和筛选。

(三)样本选择与数据来源

本文的研究样本为我国15家上市银行,具体为北京银行、工商银行、光大银行、华夏银行、建设银行、交通银行、民生银行、南京银行、宁波银行、浦发银行、平安银行、兴业银行、招商银行、中国银行、中信银行。由于上市时间较晚数据较难获得,本文未将农业银行纳入研究样本。本文数据来源于各银行2007-2013年年报和Bankscope数据库。

(四)回归分析

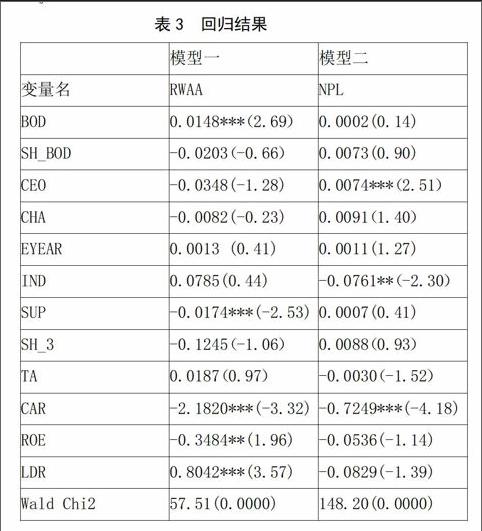

本文用STATA软件对数据进行回归,将回归结果列示在表3中。经过对2个模型进行Hausman检验,所有模型都采用随机效应。

样本回归结果分析如下:

1、董事会规模。在以RWAA为因变量的模型一中,z检验值在1%的统计值下显著,相关系数为正,说明拥有大规模董事会的银行承担的风险相对较大。这个结果与一些国外学者以及台湾学者的实证结果相反,但与李艳虹、贺赣华(2009)以我国14家上市银行为样本的实证分析得出的结果一致。当董事会人数较多时,董事之间的利益协调就越困难,与管理者的沟通和监督就越弱, 管理者就有机会做出有利于自己利益的行动, 从而可能提高银行的风险承担。

2、董事持股。回归结果显示SH_BOD与RWAA负相关,与NPL正相关,但是两个模型的结果都不显著。15家银行中,只有两家银行的董事持有银行股份,其余的银行在任何年份都没有董事持股,董事持股过少也许是造成结果不显著的原因之一。

表3 回归结果

注:系数括号内为z检验值, ***、**、*分别表示z检验值在1%、5%、10%的统计水平上显著;Wald chi2括号内为Wald chi2的P值。

3、董事会执行力。变量CEO与风险资产占比负相关,但不显著;而与不良贷款率显著正相关,这与曹艳华、牛筱颖(2009)的结果相同。说明由董事长兼任CEO,提高董事长的执行力和影响力,会使代理问题凸显,增加银行风险承担。董事会成员变动(CHA)与银行风险承担指标正向相关,一定程度上说明了董事会成员变动过多会增加银行的风险承担。但两个模型的结果都没有通过显著性检验,董事会成员的频繁变动到底对银行的风险控制有多大的影响还有待考察。董事会会议次数与银行风险衡量指标正相关,表明执行力度更强的强力董事会会给银行带来更高的风险。但结果并不显著,结论的可靠性还有待检验。

4、独立董事比率。IND在模型二中与NPL负相关,并通过了5%条件下的显著性检验。与Pathen (2009)所得出的结论:“独立董事能减少银?的风险承担”相一致,说明独立董事确实能在董事会中起到制衡的作用,增加独立董事可以加强对董事会行为的监督,并且还可以提出建议意见,从而有效降低银行风险。

5、监事会规模。监事规模(SUP)在模型一中通过了1%的显著性检验,结果显示,监事人数与银行风险资产占比呈显著的负相关。这个结果说明,大规模的监事会确实能够更有效地监督董事会的行为,从而达到降低银行风险的作用。

五、结论

本文选取了中国15家上市银行作为研究样本,将加权风险资产占比和不良贷款率作为银行风险承担行为的衡量指标,并根据中国银行业公司治理的实际情况选择了12个公司治理衡量指标,构建了以银行风险承担行为衡量指标为被解释变量,公司治理衡量指标为解释变量的面板数据回归模型,来分析董事会治理结构对银行风险承担的影响。

本文研究发现,董事会规模与银行风险显著正相关,说明小规模的董事会在风险控制上比大规模的董事会更有效。董事持股与银行风险承担的关系不显著,且方向不明确。这可能是由于我国商业银行董事持股较少,导致结果的不显著。董事会执行力方面,董事长是否兼任CEO在模型二的回归结果中与不良贷款率显著正相关,说明当董事长与CEO二职合一,会使

CEO对董事会的决策和执行施加更有力的影响,降低对CEO的监督,加剧银行风险。实证结果显示,独立董事人数占董事会总人数的比例与不良贷款率显著负相关。说明增加独立董事比例,有助于控制银行风险。此外,增加独立监事人数,能够监督董事成员,有助于消除代理问题,因此在公司治理结构中强调监事会的作用也是很有必要的。

参考文献:

[1] 陈晓蓉.台湾银行业公司治理机制与风险承担行为之关系[J].风险管理学报(台),2003年,第3期:363-391.

[2]曹艳华、牛筱颖.上市银行治理机制对风险承担的影响(2000~2007)[J].金融论坛,2009年,第1期:43-48.

[3] 何喜将.公司治理机制与银行风险承担之实证研究[D].铭传大学(台)硕士论文,2005年.

[4] 李文惠.公司治理的角度看银行风险承担问题之研究[D].国立中山大学(台)硕士论文,2002年.

[5] 李艳虹、贺赣华.商业银行公司治理与风险控制——传导机制与数据检验[J].南方金融,2009年,第5期:21-26.

[6] Amihud and Lev.Risk Reduction as a Managerial Motive for Conglomerate Merger[J]. Bell Journal of Economics,1981,12:605-617.

[7] Gary Gorton and Richard Rosen. Corporate Control, Portfolio Choice, and the Decline of Banking [J].Journal of Finance, December 1995,Volume 50, Issue 5, pages 1377–1420.

[8] Luc Laeven and Ross Levine. Bank Governance,Regulation and Risk Taking[J]. Journal of Fi-nan?cial Economics 2009,93:259–275.

[9] Micheal C. Jensen.The Modern Industrial Revolution, Exit, and the Failure of Internal Control Systems[J]. Journal of Finance,1993, 48:831-880.

[10] Shams Pathan. Strong Boards, CEO Power and Bank Risk-Taking[J]. Journal of Banking & Finance,2009,33:1340–1350.