我国制造业上市公司高额现金持有动因

2015-04-13陶启智廖恒崔思佳

陶启智+廖恒+崔思佳

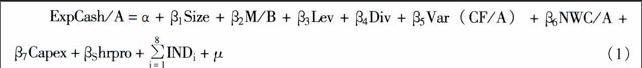

[内容摘要]如何合理配置自由现金流一直是公司金融领域的核心问题。近年来,上市公司高额的现金持有在制造行业似乎已经成为一种趋势,从理论上对此类现象的动因进行分析,委托理论和优序融资理论均可以从不同角度对其进行阐释。为进一步探究当前我国制造业上市公司高额现金持有动因的理论趋向,本文通过实证分析,以2008—2013年拥有完整财务数据的836家制造业上市公司为研究对象,对其所持有的现金额及高现金额度对公司经营绩效的影响进行了研究。研究结果表明,制造业上市公司高额现金持有量与其后续三年经营绩效显著负相关,且该类公司处于过度投资状态,从而验证了我国制造业上市公司目前持有大量现金的行为更符合委托代理理论。本文的研究为上市公司现金流的合理分配提供了一定的科学决策,公司以解决委托代理问题取代单一的持有高额现金,更有助于公司的长远发展。

[关键词]高额现金持有动机;委托代理理论;优序融资理论

一、引言

截至2013年2月,美国苹果公司持有的现金已达到980亿美元,相当于公司4150亿美元市值的1/4,或加利福尼亚州2012—2013年的预算总额。面临着公司所持有的大量现金流,公司CEO蒂姆·库克需就其流向做出合理决策。类似的现象在中国上市公司中也并不鲜见,如何配置公司现金流是公司金融中的一个重要议题,向投资者分红是其中一个选择。现金分红是投资者获得回报的重要途径,然而我国上市公司的分红实践存在着明显的问题,主要体现在部分公司分红机制不健全、分红预期不明确、股利支付率不理想。2001—2011年期间,我国上市公司平均股息率仅为1.33%,远低于同期银行定期存款收益率。据上海证券交易所统计,截至2001年年底,沪市上市公司中仅有347家公司连续三年对其股东派发现金红利,而这还不到上市超过三年的公司数量的40%。其中有20家上市超过十年的公司从未发放现金股利;此外工业类与公用事业等比较成熟且有稳定现金流行业的上市公司现金分红水平低于平均值。与此相比,美国市场早已形成长期稳定现金分红的制度体系。为更有效地监管和引导沪市上市企业分红行为,强化对上市公司现金分红的外部约束机制,以促进资本市场稳定健康的发展,上海证券交易所于2013年1月颁布了《上市公司现金分红指引》(以下简称《指引》)。

由此可见,上市公司的高额现金持有现象已经引起了学者、媒体、监管层等各界人士的关注。在理论界,对企业持有高额现金的解释主要依据两种理论基础:优序融资理论(Pecking Order Hypothesis)和委托代理理论(Agency Problem)。在我国,制造业占据了国民经济中的重要份额,那么该类型的上市公司持有大量现金的动机是什么呢?是基于委托代理理论下的管理层或控股股东自利行为,还是符合优序融资理论下企业最大化自身价值的行为?高额现金持有又如何影响公司决策和价值呢?这些都是本文试图回答的问题。

相比既存的文献,本文的改进之处主要有:第一,采用最新的研究数据。选取2008—2013年制造业上市公司的财务数据进行实证,结果更具有说服力以及现实意义;第二,以往文献多未考虑股东保护程度对公司管理层滥用现金的约束,本文引入了股东保护程度变量并将其量化,从而深化了对高额现金持有领域的研究;第三,本文的研究结论为投资者更好地评估公司价值提供了启示和参考,对公司所有者正确认识管理层现金持有行为也具有现实指导意义,同时,本文对金融监管机构合理制定相关政策具有一定参考价值。

二、文献综述及研究假设

目前,学术界对于公司持有高额现金的现象存在两种解释,即委托代理理论和优序融资理论。

(一)自由现金流与委托代理理论

Jensen在研究公司代理问题时引入了自由现金流的概念,根据其观点,委托代理问题表明由于公司管理层和所有者存在利益分歧,在对待自由现金流时管理层并非完全忠实地追求公司价值最大化,而是选择最大化自身利益。由于管理层和所有者的利益分歧,管理层有动机尽可能增加自己能够控制的资源,利用自由现金流做出诸如在职消费、构建企业帝国等一系列损害公司价值、侵占股东利益的行为。管理者还可能会将自由现金流投向NPV<0的项目,导致“过度投资”。因此,高额现金被看作管理层没有为股东利益服务的一个信号。自由现金流除了用于投资外,还可以通过派发股利或回购股票流向投资者,这能够有效约束公司“过度投资”。

Jensen的观点得到了一些实证支持。如Harford发现高自由现金流的企业更倾向于进行一些使公司价值减少的并购活动。Opler等发现风险高、规模较小、高成长性的公司出于粉饰损失而非投资需求的动机,通常持有较多现金。Nikolove等通过建立动态模型研究代理问题对公司现金流的影响,研究发现金持有量与管理者的特权消费之间有较高的弹性,股东对于特权消费的默认度越大,公司的自由现金流就会越高。此外,Dittmar等研究了来自45个国家,超过一万家公司的投资者保护程度与现金持有规模的关系,发现投资者保护程度较高的国家相对于保护程度低的国家而言,其公司现金持有量规模约为后者的一半。这是由于保护机制欠缺时,投资者无法迫使公司的管理层(或控股股东)交出其持有的超额现金。

在国内,姜宝强、毕晓方通过研究企业价值与高额自由现金流持有的关系,发现当代理成本(管理层懈怠、过度投资)较高时,超额现金与企业价值负相关;反之,则正相关。刘银国、张琛研究发现自由现金流越高,管理层防御越严峻,企业业绩表现随之越差。李鑫引入投资现金流敏感系数,结合现金持有量、股利政策验证企业经营业绩,发现现金红利并未降低上市公司投资现金流的敏感系数,现金红利发放无法有效约束中国企业过度投资。Hugonnier亦提出上市公司开展的投资与股利支付针对内外部融资的顺序并不严格的按照优序融资理论。

(二)信息不对称与优序融资理论

优序融资理论认为信息不对称导致资本市场存在摩擦。发行债券或者股票给企业带来的成本包括直接支出,如承销费用、法律费用;还包括由于信息不对称引致的间接支出。选择外部融资时,由于外部投资者在购买证券时因为信息不对称进行折价,从而推高了企业的融资成本;股东和债权人由于利益分歧也会产生相应成本。但这类成本对拥有大量积累现金的企业则影响甚微。此外,企业还可以将现金及时投入到好项目中。此时,管理层为了避免错失优良投资机会、降低外部融资成本,持有大量现金是在对自由现金流的收益及持有成本进行权衡的基础上做出的理性决策。