投资乘数影响因素的扩展研究

2015-04-13史代敏安康谷安平

史代敏 安康 谷安平

[内容摘要]本文在凯恩斯投资乘数理论的基础上,将投资乘数的影响因素由边际消费倾向、边际税率和边际进口倾向三个因素扩展到包含企业边际投资倾向和边际货币需求率在内的五个因素。首先推导了边际消费倾向、边际税率、边际进口倾向对投资乘数的影响大小及方向;然后从理论上分析了企业边际投资倾向和边际货币需求率对投资乘数产生影响的原因及传导机理;最后推导了包含五个影响因素的投资乘数公式,进而得出企业边际投资倾向和边际货币需求率影响投资乘数的大小及影响方向。

[关键词]投资乘数;影响因素;边际投资倾向;边际货币需求率

一、文献回顾及述评

投资对刺激经济的作用到底有多大,主要取决于投资乘数作用的大小,而投资乘数的大小又与其影响因素息息相关。凯恩斯投资乘数理论认为,投资乘数的影响因素主要包含边际消费倾向、边际税率和边际进口倾向三个方面。在凯恩斯理论基础上,国内外学者纷纷对投资乘数理论进行了发展。国外方面,Dowdell(1940)系统地考虑了乘数的特点、假设条件及其合理使用的范围。Chipman(1950)计算投资乘数时,将经济分为很多部门,如国家、区域、行业、个人、公司和政府等,并考虑了不同部门的不同边际消费倾向。Turvey(1953)则推导了静态乘数计算公式。Leontief(1961)用求解联立方程组的方法来计算投入产出乘数。Goodwin(1949)和Bear(1963)则发展了投入产出乘数,利用矩阵算法对动态矩阵乘数的算法做出了重要贡献。国内方面,我国学者侯荣华等(1998)以马克思的扩大再生产理论为基础,采用增量分析方法,认为社会再生产过程是乘数发生作用的本质。刘起运(2006)借用投入产出技术将凯恩斯乘数理论推广为结构式乘数模型,提出了二阶段投入产出分析方法。这种宏观经济结构分析方法使凯恩斯乘数增添了结构分析的功能。柳建光等(2006)讨论了投资乘数及边际消费倾向的计算方法。郭庆旺等(2004)利用凯恩斯学派的IS-LM模型选取2004年以前的近几年数据测算了我国财政政策乘数。李生祥等(2004)选取了1985-2000年的时间序列为样本数据,通过建立宏观经济模型,分别测算了我国的理论财政政策乘数和实际财政政策乘数。唐浩等(2010)利用凯恩斯投资乘数理论计算了2008年金融危机后我国政府4万亿元投资乘数效应和通胀效应。许宪春等(2011)基于2007年的投入产出表对我国固定资产投资乘数、凯恩斯投资乘数和投入产出投资乘数三种投资乘数进行了测算分析。

从国内外研究文献可以看出,国外学者多致力于丰富投资乘数的计算方法,而国内学者除侯荣华运用马克思扩大再生产理论从本质上对乘数理论进行了研究外,其他学者基本上是运用现有的乘数理论模型对投资乘数效应进行测算,对投资乘数影响因素的研究还不深入。本文在凯恩斯投资乘数理论的基础上,将投资乘数的影响因素从三个方面扩展到五个方面,即边际消费倾向、边际税率、边际进口倾向、边际投资倾向和边际货币需求率,试图丰富凯恩斯的宏观投资乘数理论。

二、影响投资乘数的扩展因素分析

凯恩斯理论认为,边际消费倾向、边际税率和边际进口倾向是影响投资乘数大小的重要因素,它们分别反映了消费、税收和进口在投资拉动收入增加中的作用。本期消费的增加会刺激下期生产消费品企业投资的增加;本期税收的减少会使本期用于消费的收入漏出减少,从而使下期的企业投资增加;进口漏出增加会促使国内消费增加从而拉动本国企业投资增加。从上面三个影响因素的作用机制可以看出,消费、税收和进口发挥作用都要通过企业投资来进行。企业投资行为在投资乘数作用过程中发挥着重要作用,如果没有企业投资,也就是说企业家没有投资意愿或者投资倾向很低,无论前面三个因素有多大作用,投资乘数都会很小。特别是在现代经济中,要想通过投资拉动收入增加,更应该考虑企业投资倾向的问题。因此,在投资乘数的影响因素中不可忽视企业投资倾向。

(一)边际投资倾向对投资乘数的影响

1 边际投资倾向辨析

由于政府投资多数是相机抉择,根据经济变化反经济周期行事,不受市场控制,因而此处边际投资倾向是指企业边际投资倾向。这里的企业投资倾向是指企业投资于经济实体中的资金,不包括虚拟的金融投资。与边际消费倾向相比,边际投资倾向的计量更加复杂。

首先,某一时点的总量投资难以计算。因为假设社会中各个经济群体具有相同的边际消费倾向就可以求得总体边际消费倾向。而投资与消费的区别就在于投资计划具有分阶段实现的特点。某一时点确定的投资计划在短期内或长期内分段实施,而实施的过程中有可能发生改变。特别是在短期内,生产成本的变化及消费倾向的变化都会使投资收回,发生非意愿投资。结果总量投资难以在短期内确定。

其次,总量投资不能准确地反映企业家的投资倾向。投资计划的确定到实施需要企业制定和发出订单,从订单制定到执行需要一段时间,即使在订单执行期企业家想改变投资计划也无能为力,只能从下一个订单开始才能执行新的投资计划。如果在订单执行期,企业家有改变投资计划的倾向,那么这时,总量投资就不能真实反映企业家的投资倾向。与边际消费倾向的计量相比,边际投资倾向的计量更加复杂和不可实现。

最后,边际投资倾向与边际消费倾向的关系。边际消费倾向与边际投资倾向不是孤立的,边际消费倾向会对边际投资倾向产生影响。在政府投资的传导过程中,投资是上期总需求的函数,本期投资随上期总需求的增加而增加,与上期总需求呈正比例变化;但本期投资却与本期总需求呈反方向变化。其原因在于:如果本期总需求提高意味着本期消费倾向的提高,这样用于消费的货币增加而用于投资的货币就会减少。因为投资等于储蓄,储蓄是收入中减去消费的部分,在收入一定的情况下,用于消费的收入增加用于投资的收入就会减少,当期消费和当期投资呈现此消彼长的关系。

边际投资倾向不同于边际消费倾向,边际消费倾向在短期内具有稳定性,边际投资倾向在短期内是变化的。正是由于边际投资的这种性质,边际投资倾向具有动态变化特征,上一期的投资乘数与下一期的投资乘数不同。

2 边际投资倾向对投资乘数影响的传导机理

边际投资倾向是企业家的意愿投资,反映企业家感到满意并且愿意投资的数量,是投资乘数能够顺利传导的重要决定因素。我们知道,投资是经济发展的重要推动力,依靠投资乘数效应的政府投资推动收入增长需要一个有保证的企业投资倾向,政府投资之所以能够产生拉动收入增长的倍增的乘数效应,很大程度上取决于能否实现这个有保证的企业投资倾向,也就是政府投资能够在多大程度上拉动民间投资的增加。如果只是政府投资带动就业增加,而民间企业投资增加有限甚至很小,那么政府投资的投资乘数效应不具有持续性,投资乘数也会非常小,带动经济持续增长的潜力有限;整个社会完全依靠政府投资带动经济增长是不可能的,必须依靠民间投资的增长,充分带动民间投资,才能使投资乘数变大,持续时间变长,经济持续增长。所以,企业家的意愿投资倾向很大程度上决定了投资乘数能否及时顺利传导。如果企业家的意愿投资倾向低于整个社会需要的有保证的投资倾向,那么投资乘数的效果就会缩小。

从政府投资的传导机制上看,整个社会投资量增加影响就业人口的增加,而就业人口的多少决定了收入增长的大小,本期收入的增量又通过本期消费影响下期投资,而下期投资多数应当是企业投资,不应当是政府投资。如果企业意愿投资倾向低,那么下期投资增长很少甚至不增长,政府投资在下期的传导就会终止,乘数效应只能在一期实现;如果还要继续实现投资传导就必须在下期继续注入政府投资,经济循环也会陷入僵化和畸形。所以,要使投资乘数效果变大,必须有很高的企业意愿投资倾向才能真正支持政府投资持续传导,投资乘数才会不断变大。如果要实现政府投资的投资乘数最大化,必须使企业家的意愿投资倾向大于等于社会需要的有保证的投资倾向,这说明了企业投资倾向在投资乘数中的重要作用。

企业投资倾向在每一个投资时期是可变的,上一期企业投资倾向大小决定了上一期投资乘数的大小。假设在其他条件不变的条件下,如果本期企业家的投资倾向不变,本期投资乘数就会不变;相反,如果本期企业家的投资倾向发生变化,本期投资乘数就会发生变化。

(二)边际货币需求率对投资乘数的影响

1 边际货币需求率概念的引入

有关货币数量能否影响产量是古典经济学派和凯恩斯学派争论的主要问题,古典学派认为货币是中性的,即货币数量的变动只能导致价格水平的变化而不能影响实际变量,如产出和就业的变化。凯恩斯学派认为,货币是非中性的,货币供给和需求在充分就业条件下和非充分就业条件下都对产量和就业起着非常重要的作用。经过长期争论,货币是否中性的观点最后由货币学派解决。货币学派认为,货币数量在短期内主要影响产量,部分影响价格,而在长期内不能影响产量和就业,只决定价格水平,货币数量在短期内是非中性的,长期是中性的。多数学者认为,投资乘数的作用是在短期内发生的,短期内政府投资拉动民间投资,由投资带动就业增加和收入增长,可支配收入的增加又进一步促进消费,消费带动下期投资的增长,如此循环往复,政府投资的拉动效应逐期递减,最后形成政府投资拉动收入增长的倍增的乘数效应,这种投资乘数的作用过程一般在短期或中短期内能够完成。因此,在短期内,货币数量能够对投资乘数的作用过程产生影响,有必要考虑货币数量对投资乘数的影响。边际货币需求率表示收入y每增加一单位引起的货币需求的增加量,也反映了人们心理上的对流动性的偏好。边际货币需求率的大小直接影响货币的交易需求和预防需求数量的多少。

2 货币需求对投资乘数影响的传导机理

货币需求量是如何影响产出和就业的呢?货币是通过利率对产出和就业发生作用,利率在货币需求量对投资乘数的影响中起着关键作用。在中央银行货币供给量一定的条件下,货币需求的变化使利率上升或下降;而在流动性偏好一定的条件下,中央银行可以通过货币供应量的变化使利率上升或下降。

在可贷资金市场中,实际利率是可贷资金供给和需求的价格,货币市场中利率的变化通过实际利率影响可贷资金的供给和需求,储蓄构成可贷资金的供给,投资构成可贷资金的需求。当利率降低时,可贷资金的需求上升。特别是当利率降到资本边际效率以下时,储蓄更容易转化为投资。在货币供给不变的情况下,货币交易需求和预防需求的减少使人们用来购买债券的投机性货币增加,债券需求的增加使债券价格提高,债券价格与利率呈反向变动关系。债券价格提高,利率下降,刺激投资增长,从而促进就业,提高收入和消费,使就业量和国民收入成倍增长。这就是货币需求量(流动性偏好)对投资乘数的影响机理。

三、扩展后投资乘数计算公式的推导

(一)边际投资倾向对投资乘数的影响

1 投资函数的形式

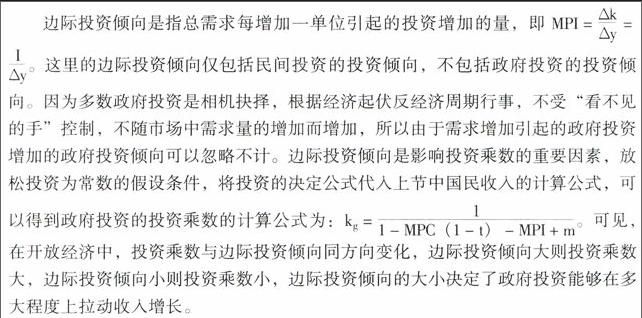

前文推导投资乘数的计算公式时将投资看成不变常数,现实中投资并不是不变的,决定投资的因素很多,如总需求、实际利率、资本品的边际效率、投资调整成本、投资风险、税收、资本的可获得性和变化的生产成本及预期因素等。在研究投资乘数的过程中,总需求是决定投资增加的主要因素。在经济社会中,总需求包括对家庭对消费品的需求、企业对投资品的需求、政府对消费品和投资品的需求及国外部门对国内投资品和消费品的需求。用支出法计算总需求的公式表示为y=GDP=C+I+G+X-M,四部门对消费品和投资品总需求的增加决定了生产消费品企业和生产投资品企业投资增量的大小。投资乘数中投资的决定用公式表示为I=I0+MPI×y,其中,I0是自发投资,MPI表示边际投资倾向。实际上,本期投资应该是上期总需求的函数,为了方便表示边际投资倾向对投资乘数的影响,这里假定可以计算某一时点的总量投资和边际投资倾向,且投资是当期总需求的函数。投资函数用图形可以表示为:

上图中,横轴y表示总需求,即国民收入GDP,纵轴I表示企业投资,投资曲线是向右上方倾斜的,投资随着总需求的增加而增加,曲线斜率是边际投资倾向MPI。从图中可以看出,投资是总需求的函数,总需求是影响投资的唯一因素。前面提到的实际利率等因素也是影响投资的重要因素,实际利率的上升或下降能够使投资减少或增加,引起图中投资曲线截距或斜率的变动。但实际利率等因素对投资乘数不产生直接影响,是外生因素,它们的变动只能通过边际投资倾向影响投资乘数的大小。

2 边际投资倾向在投资乘数公式中的作用

(二)边际货币需求率对投资乘数的影响

1 货币需求函数形式

在经济运行中,货币需求受收入和利率的影响,用函数形式表示货币的需求函数为:M1=ky+hr。其中,M1表示货币需求数量,k表示货币需求对产出或收入的敏感度(本文将其称为边际货币需求率),y表示产出或收入,h表示货币需求的利率弹性,r表示利率。前半部分表示人们对货币的交易需求和预防需求取决于收入y,是人们对货币的实际需求;后半部分表示人们对货币的投机需求。

2 边际货币需求率在投资乘数公式中的作用

引入货币市场后,为了考虑货币需求数量对投资乘数作用的影响,需要进一步放松假设,由于利率是货币市场和产品市场联系的桥梁,所以在投资方程中加入利率。将含有利率的投资方程I=I0+MPI×y+d×r和出口方程X=n×E×Pf/P等代人四部门国民收入y=C+I+G+X-M的计算公式中,可以得到包含货币市场影响的国民收入计算公式:

从包含货币市场影响的新的政府投资乘数计算公式中可以看出,投资的利率敏感度、边际货币需求率与投资乘数呈相反方向变化,投资的利率敏感度越高,边际货币需求率越高,投资乘数越小;反之亦然。货币需求的利率弹性与投资乘数呈相同方向变化,货币需求的利率弹性越低,投资乘数越小;反之亦然。

从乘数计算公式的变化中可以看出,引入边际货币需求率后,投资乘数的作用进一步缩小,同税收和进口相似,货币需求数量对政府投资的传导过程来说也是一种漏出。

四、结论

由公式我们可以得出,边际消费倾向与投资乘数呈现正相关,边际消费倾向越大,投资乘数越大;而边际税率和边际进口倾向则相对国内消费来讲是一种漏出,二者与投资乘数是反向关系,边际税率越高,投资乘数越小,边际进口倾向越大,投资乘数越小。本文认为企业边际投资倾向和边际货币需求率同样会影响投资乘数,企业边际投资倾向与投资乘数之间是同向关系,边际货币需求率与投资乘数之间呈反向关系。然而,上述影响因素与投资乘数的影响方向仅是静态的情形,投资乘数本身是动态变化的。其原因有二:一是投资乘数的影响因素本身是变化的;二是影响因素对投资乘数的影响存在滞后效应。如果考虑投资乘数的动态变化,需要理解影响因素对投资乘数影响的传导机制。

进一步的研究应该把对投资乘数影响因素的研究从短期扩展到中长期,包括投资对经济增长及危机的影响上,也可以将实体经济中发挥作用的投资乘数扩展到包括虚拟经济的作用中。

责任编辑:陈健生