投资组合模型下的担保风险

2015-04-13黄涛

【摘要】投文章从中国上海股票市场A股日收益率数据之中,选取2005年以前上市的,七个主要行业中规模较大,流动性较好且具有代表性的七支股票,分析其投资效益与证券市场风险之间的关系,并探讨CAPM投资组合模型在股票市场中运用限制因素,以更好的提升我国当下资本市场的完善。

【关键词】CAPM 股票 资本市场 证券市场风险

一、投资组合模型

投资组合模型假定影响投资决策的主要因素为期望收益率与风险两大项,投资风险仍用投资收益率的方差或标准差来衡量;同样投资者风险确定的情况下,投资者期望获得最大收益;而在收益一定的情况下,投资者希望风险最小。相对于CAPM模型而言,投资组合模型增加的假定条件为:所有投资者具有相同的投资期限,且均为单期;投资者是理性的,所有投资者对投资组合的预期收益率、资产间的协方差和投资风险(标准差)的预期都是一致的;市场信息是透明的,并不考虑交易成本与税负的问题;所有的投资标的都可以无限细分,在任何一个投资组合(不管规模大小)都是可行的;不存在通货膨胀,市场存在无风险利率,投资者可以按无风险利率无限制地借入或借出资金。由此也就意味着投资者可以借助于模型本身最大限度的实现自身利益的最大化,并且有效降低由此所带来的潜在投资风险。

在以上一系列假定条件下,投资组合模型(CAPM)表述为:

该投资组合模型下的证券市场风险公式中,E[γi]表示资产的预期收益率;γf代表市场无风险收益率;βim是指该资产i的系统性风险,也就是我们常说的Beta系数;E[γm]表示市场m的预期回报率;E[γm]-γf是预期市场收益率与无风险收益率之差,代表市场风险溢价。

二、实证研究

为了能够充分保证研究过程中对于各个数据以及股票选择过程中的收益率计算的合理性,并且由此进一步了解其后续投资活动的可持续性收益率,要对其进行合理的魔性检验与实证研究,通过回归检验结果,了解各个股票具体实际数值,并由此分析我国当下的整体证券风险。

(一)实际数据的回归检验

1.股票样本数据选择。样本数据的选择主要是考察各股票自身是否具有较好的流动性,并且在行业中具有良好的代表性,无论是经营业绩、利润还是规模都在行业前列。所有数据均来自各股公开数据以及WIND数据库。具体包括:王府井(600859)、上实发展(600748)、青松建化(600425)、金瑞科技(600390)、上海汽车(600104)、中船股份(600072)、中信证券(600030)。其中每日收益率=(当日收盘价-前日收盘价)/前日收盘价。(以下回归分析均通过Eviews6.0统计软件完成)

2.市场组合指数的选择。对于我国现有市场投资数据的整合与分析,本文呢选择目前在市场中较为具有典型意义的各类指数,包括:沪深300指数、A股指数、上证180指数,由此与股票数据进行对比分析,从而能够进一步明确其背后的证券分析。其具体模型如下:

其中,Rit为证券i在t时刻的实际收益率,Rmt为市场指数在t时刻的收益率,αi为截距项,βi为证券i收益率变化对市场指数收益率变化的敏感度指标,它衡量的是系统性风险,εit为随机误差项。

以中信证券(600030)为例,选取沪深300指进行回归分析得出回归方程为:

Y=0.001094+0.528167X

(0.643339)(6.485984)

R2=0.150206 F=42.06798

由上述结果可知,市场收益率变化1个单位,中信证券的收益率便增长0.527167个单位。并且t为6.485984,具有显著性(P<0.05),由此说明了研究结果具有统计学意义。

选上证180指数回归得:

Y=0.001157+0.531470X

(0.681809) (6.547007)

R2=0.152613 F=42.86330

同理,选A股回归结果如下:

Y=0.001184+0.576845X

(0.692521) (6.509544)

R2=0.151134 F=42.37416

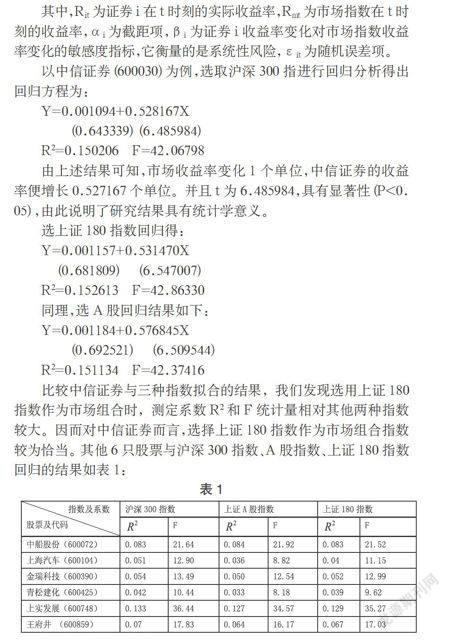

比较中信证券与三种指数拟合的结果,我们发现选用上证180指数作为市场组合时,测定系数R2和F统计量相对其他两种指数较大。因而对中信证券而言,选择上证180指数作为市场组合指数较为恰当。其他6只股票与沪深300指数、A股指数、上证180指数回归的结果如表1:

(二)回归结果结论

从上述各股和各个指数的数据比较可以看到,选用沪深300指数下其和F统计量较大,残差较小。且回归效果要远远好于其他指数。其主要在于沪深300指数所选各股业绩优良,均是大盘股因此走势较为理性。总体而言,各股价格的波动均能够较为真实的体现他们自身的业绩,可以较好地去指导与帮助投资者选择较为合适的投资组合方式,更好地去规避投资风险。可以比较准确地判定各个资产价格波动的方向及可能的幅度,帮助投资者了解不同市场以及指数之间的关联性,由此最大限度的实现投资收益与风险的平衡性。

三、总结

综上,当下的证券市场投资风险而言,其整体的投资收益率并不符合人们的与其,与投资组合模型理论下的预期收益率存在一定的差距,无法获得超额收益率。由此也意味着投资组合模型本身并不能够较为完全的解释和剖析当下中国股市投资过程中的证券风险,β系数对中国股市的平均收益不具有解释能力。其原因在于中国现有证券市场监督与管理制度尚不完善,投资者自身的投资并不完全符合理性人的行为习惯,更多的是一种投机倾向。另一方面也在于中国证券市场本身的弱效性,造成了各股的走势并不完全与其自身的业绩以及预期相匹配。

因此,为了提高投资组合模型在实际中的适用性,不仅仅是要进一步规范现有的资本市场,建立完善的外部监督与管理机制,同时也要不断优化现有的二级市场,让股市投资真正回归理性,回归价值投资,合理引导消费者理性投资,减少市场中的投机性与盲目性,从而更好地实现投资者与上市公司的双赢。

参考文献

[1]李罗,赵霞.CAPM在中国股票市场的实证研究[J].现代商贸工业.2008(04).

[2]丁志国,苏治,杜晓宇.CAPM跨期悖论:β系数时变存在性理论研究[J].吉林大学社会科学学报.2008(01).

作者简介:黄涛(1990-),男,安徽合肥人,合肥市源泉融资担保有限公司客户经理,研究方向:金融。