控制权转移中大股东持股与利益侵占行为研究*

2015-04-11陈文婷李善民

陈文婷, 李善民

控制权转移中大股东持股与利益侵占行为研究*

陈文婷, 李善民

在控制权转移中,大股东在不同持股比例下如何调整利益侵占行为,是我国资本市场投资者保护的重要课题。建立控制权转移中大股东利益函数进行理论推导,选取2001—2008年中国上市公司控制权转移事件作为实证研究样本,并根据控制权转移后公司业绩变化区分为劣质收购和优质收购两组样本,得出结论:(1)对于劣质收购样本,新的大股东未能改善公司治理和公司经营绩效,大股东持股比例与利益侵占表现为“N”型关系;(2)对于优质收购样本,新的大股东的经营改善了公司的业绩,大股东持股比例与其利益侵占呈倒“N”型关系。

控制权转移; 持股比例; 利益侵占

一、引 言

由于所有权和经营权的分离,在以往有关公司治理的文献中,人们更多关注管理者与股东之间的代理问题(Jensen and Meckling,1976)。事实上,公司控制权和现金流要求权的分离,使得大股东能够以较小的现金流要求权获得上市公司的控制权,从而有可能实现控制权私有收益(Grossman and Hart,1988)。施莱弗和维什尼(Shleifer and Vishny,1997)研究发现,所有权和经营权的分离情况下根本的代理问题不是投资者和管理者之间的代理问题,而是外部投资者和大股东之间的代理问题。拉珀塔等(La Porta, Lopez-de-Silanes, Shleifer and Vishny, 以下简称为LLSV,2002)也指出,在大多数国家,公司治理的代理问题是大股东与中小股东之间的代理问题,即大股东侵占中小投资者利益的问题。莱蒙和林斯(Lemmon and Lins,2003)强调,在控制权远远大于现金流要求权的时候,相对于经济繁荣时期,大股东在经济衰退时期更有动机去剥削中小投资者。

在我国,大股东侵占行为屡见不鲜(李增泉等,2004),因此,研究大股东的持股比例与其利益侵占行为之间的关系,对提高我国投资者的保护水平以及制定相应的监管措施具有重要的指导意义。刘等(Liu et al.,2007)认为,中国上市公司大股东利益侵占主要表现为企业向控股股东贷款以及关联交易,并通过“其他应收款”科目的企业贷款来占用上市公司资金。彭等(Peng et al.,2011)指出,在1998—2004年期间,关联交易也是中国上市公司控股股东利益侵占的一种表现形式。特别地,在控制权转移的背景下,大股东面临着攫取私有收益的机会,出于自身利益最大化的考虑,大股东对其自身的持股比例以及对公司的利益侵占行为如何权衡将会更加慎重。刘少波(2007)提出了超控制权收益的新概念,并强调大股东利益侵占的实质是攫取超控制权的收益。石水平(2010)研究表明,控制权转移以后,大股东的利益侵占行为与其控制权、超控制权正相关,与其现金流要求权显著负相关。渡边真理子(2011)研究发现,股权分置改革削弱控股股东的侵占能力,但中国上市公司依然存在大股东利益侵占。巴布拉和黄(Bhabra and Huang,2013)通过研究1997—2007年中国企业兼并收购活动,指出中国控制权市场发展迅速,并将持续、显著地影响中国资本市场的发展。陈玉罡、陈文婷和李善民(2013)通过研究1999—2009年被收购公司的掏空行为,发现控制权市场的并购活动能够抑制目标公司的掏空行为。因此,在控制权发生转移的背景下,研究大股东的持股比例与其利益侵占行为之间的关系不仅有助于厘清两者之间的关系,也可以从侧面反映我国的控制权市场是否有效。

从上述文献可以看出,国内外学者采用了多种直接或间接的方式来测量大股东的利益侵占,但是在衡量这种利益侵占与大股东的持股比例两者之间的关系上,现有的国内外文献并没有定论。虽然普遍认为在大股东控制的企业,大股东行为可能对公司产生利益侵占效应或者利益协同效应,但这种行为与其持股比例之间的关系并不稳定,可能会受到公司经营绩效等因素的影响。同时,控制权转移过程中大股东获取控制权私有收益的动机与其持股比例密切相关,并且将对控制权转移后公司的价值产生重要的影响。因此,在控制权转移的背景下,探讨上市公司大股东的持股行为、利益侵占及企业绩效三者的关系是有意义的。

二、理论模型与研究假设

(一)理论模型

约翰逊等(Johnson et al.,2000)以及LLSV(2002)建立了大股东利益侵占模型的基本理论分析框架。

(1)

LLSV(2002)认为当公司目前现金资产I,准备投资于一个收益率为R的项目,而α为大股东的现金流要求权,s代表其利益侵占的能力,k为投资者法律保护程度,故c(k,s)为大股东进行利益剥削的成本函数,满足cs>0,ck>0,css>0,cks>0。则大股东的效用函数为:

F=α(1-s)RI+sRI-c(k,s)RI

(2)

陈等(Chan et al.,2003)也在LLSV(2002)模型基础上增加了公司未来的投资机会,当投资机会NPV大于零时,大股东的利益侵占随着股权比例的增大而减少,同时股权集中度对企业价值的正效应也逐渐减弱。吕长江和肖成民(2007)也进行了模型拓展。克拉森等(Claessens et al.,2002)研究发现,公司价值随着大股东持股比例的增大而增大,但公司价值随着控制权与现金流权分离值的增大而下降,这两种不同的效应通常被称为“利益协同效应”和“堑壕效应”。法乔等(Faccio et al.,2002)以及林斯(Lins,2003)也发现了类似的研究结论。

大股东的效用函数为:

(3)

(4)

讨论:

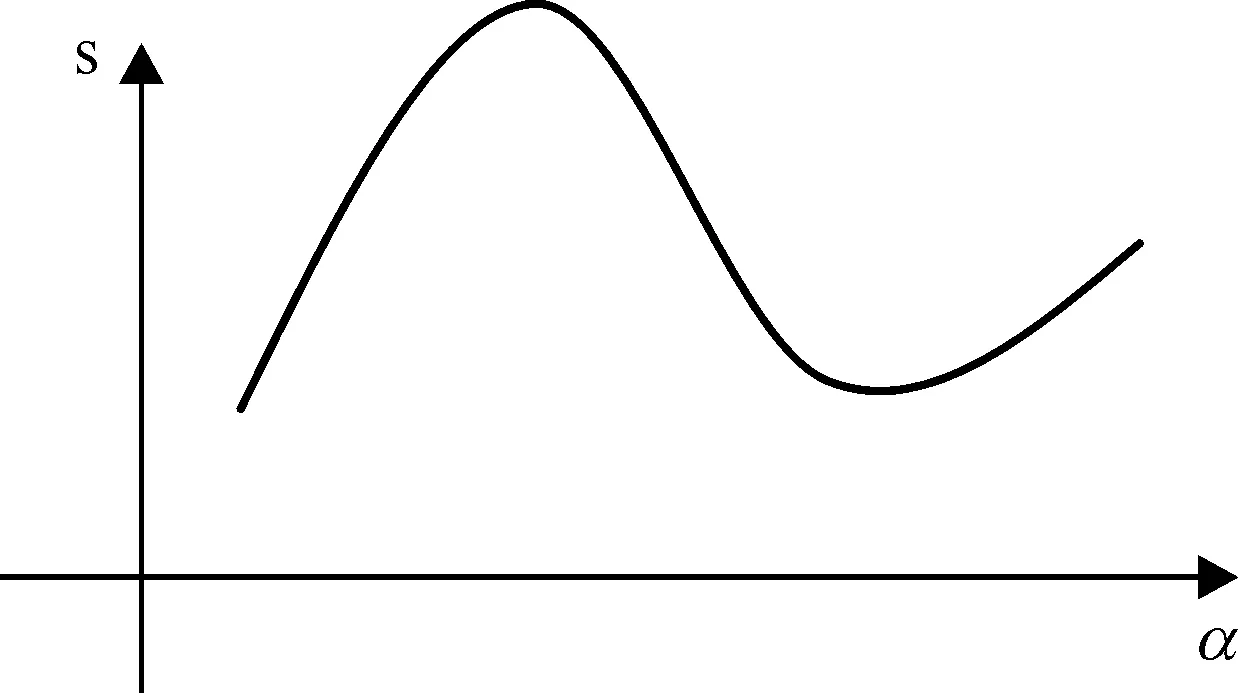

推论1:对于劣质收购样本,大股东持股比例与其利益侵占呈倒U型的关系(如图1-A所示)。

推论2:对于优质收购样本,大股东持股比例与其利益侵占呈U型的关系(如图1-B所示)。

图1 大股东持股比例与其利益侵占的关系

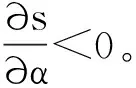

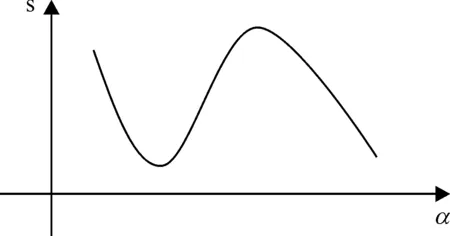

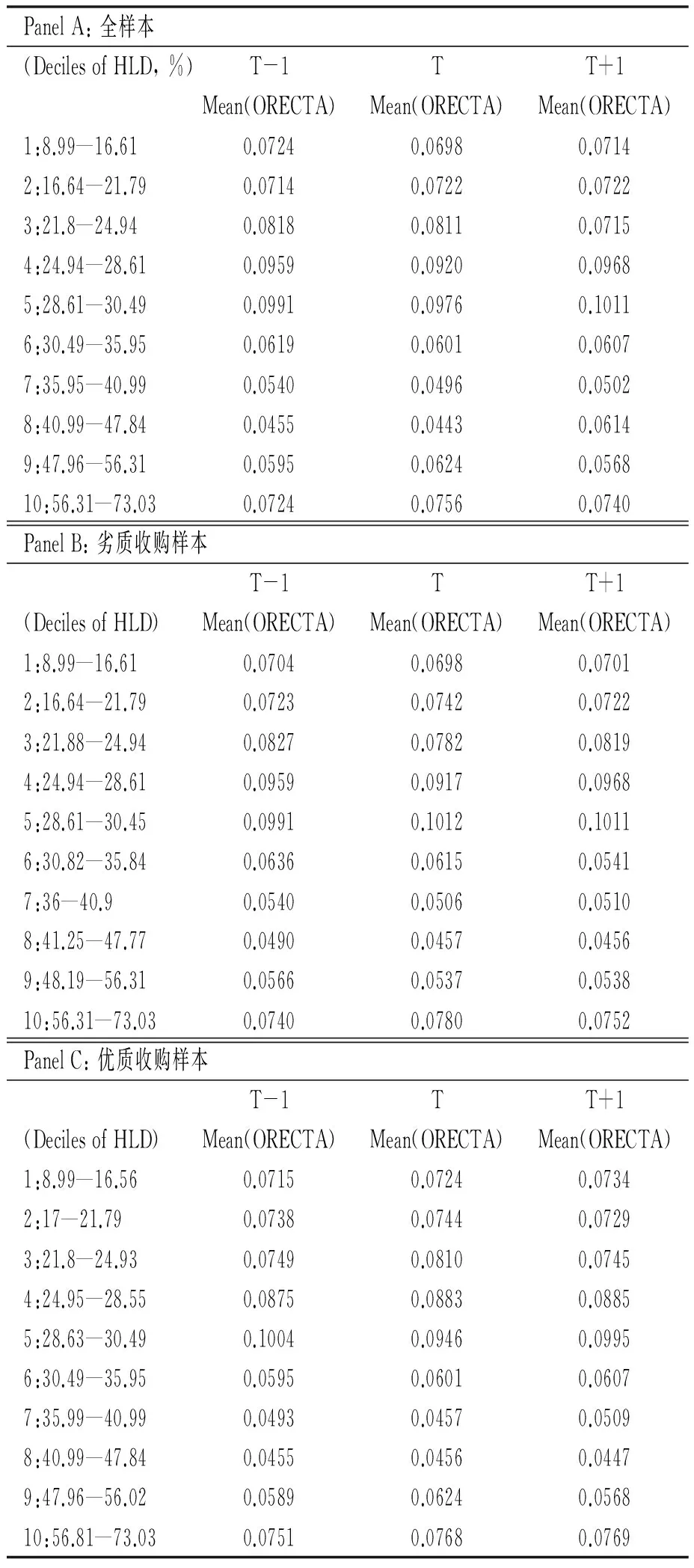

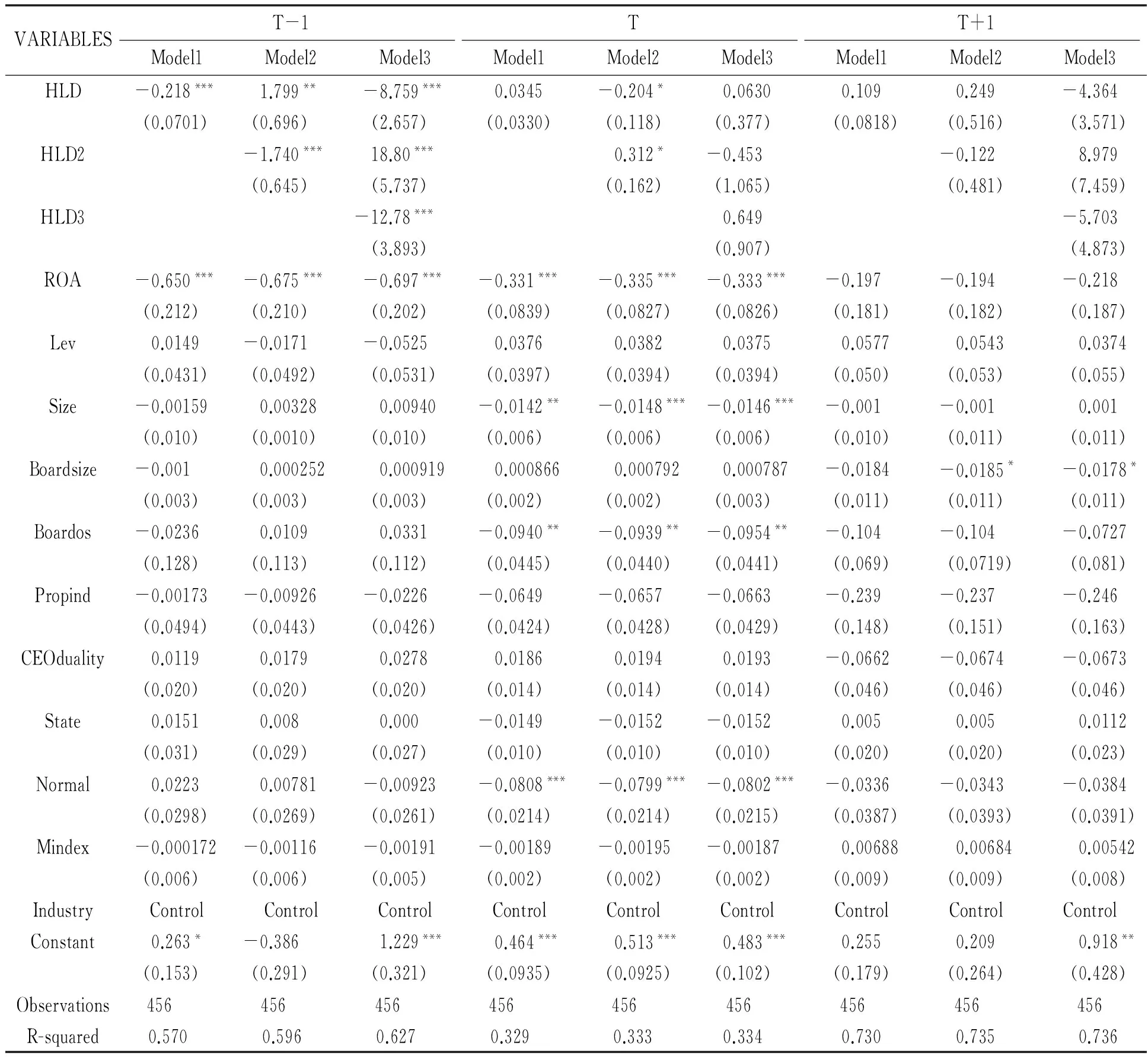

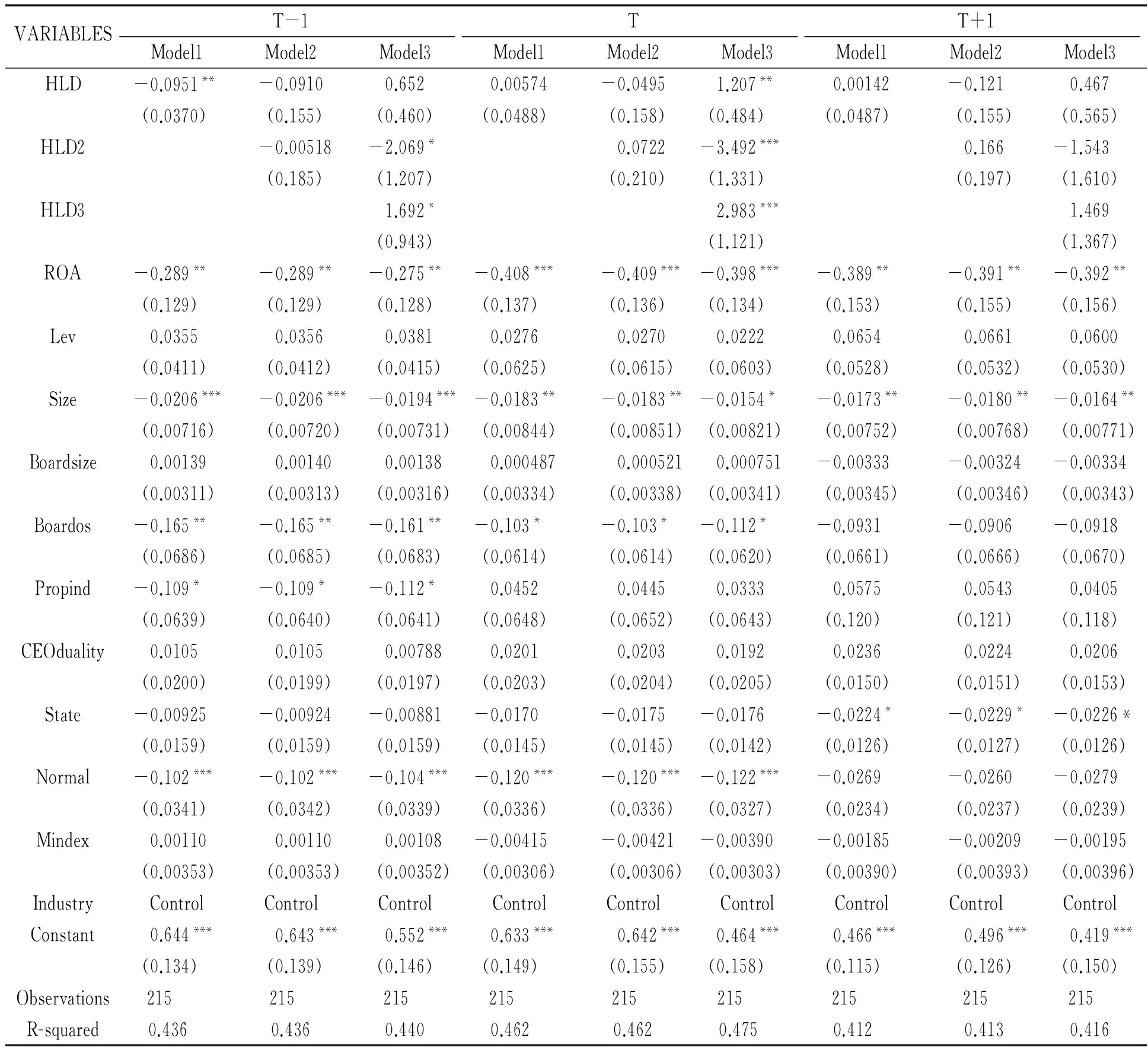

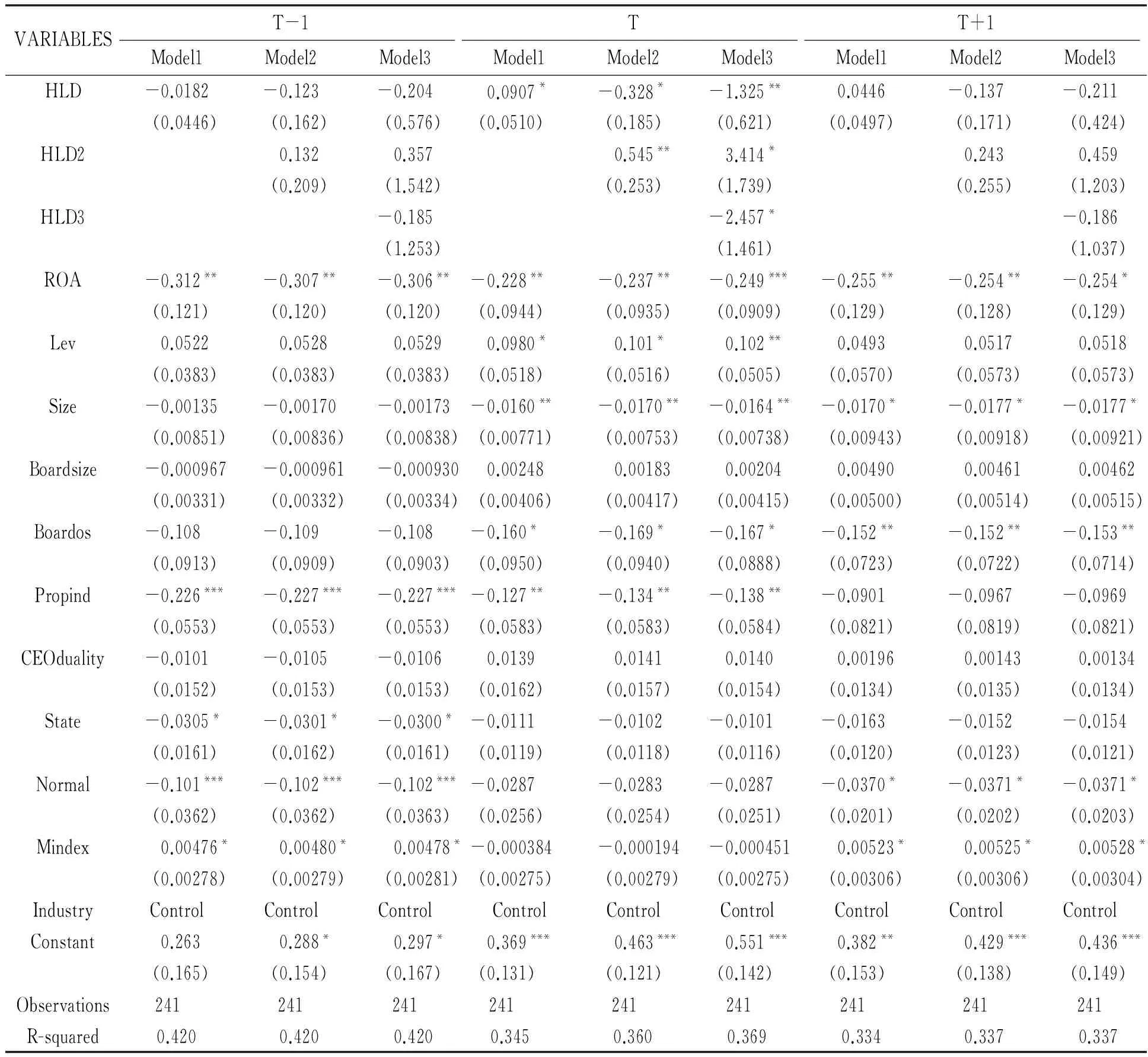

① 本文使用其他应收款作为侵占收益s的替代变量,用其他应收款/总资产(ORECTA)作为利益侵占程度,0 (5) (6) 讨论: 推论3:考虑制度环境的影响,对于劣质收购样本,大股东持股比例与其利益侵占存在N型关系(如图2-A所示)。 图2-A 大股东持股比例与其利益侵占的N型关系 推论4:考虑制度环境的影响,对于优质收购样本,大股东持股比例与其利益侵占存在倒N型关系(如图2-B所示)。 图2-B 大股东持股比例与其利益侵占的倒N型关系 (二) 研究假设 通过上述文献回顾与理论推导,本文提出如下假设: 这种以原型意义为基础,运用隐喻认知机制分析英语词汇引申意义拓展过程的教学活动,可以让学生构建词汇原型意义与引申义之间的理据性联系。Boers和Lindstromberg认为,这种注重理据性的教学可以帮助学生深化对词义的理解并有利于第二阶段的巩固。通过这种洞察性学习,学生在老师的启发下,更快、更深入地理解和记忆词汇的多层含义,在提高学生推理能力的同时增强学生的自主学习能力。 H1:对于劣质收购,大股东持股比例与其利益侵占呈倒U型的关系。 H2:对于优质收购,大股东持股比例与其利益侵占呈U型的关系。 H3:控制权转移后,大股东持股比例与其利益侵占存在三次型关系。 (一) 样本描述与变量说明 本文选取了CSMAR中2001—2008年中国上市公司控制权转移事件作为数据样本。选取CSMAR“中国上市公司并购重组研究数据库”、“中国上市公司治理结构数据库”以及“中国上市公司股东研究数据库”进行控制权转移数据的整理,并抽样与上市公司公布的年度报告进行核对和更正。数据筛选标准包括:第一,选取第一大股东发生改变的上市公司;第二,对于三年内发生两次或者两次以上控制权转移的上市公司,只选取最后一次事件作为样本,以排除多次发生的控制权转移给公司带来的叠加影响;第三,剔除控制权转移发生在母子公司或兄弟公司的样本公司;第四,剔除金融类的上市公司;第五,剔除交易还未完成或已经终止的公司;第六,样本中剔除交易方式为无偿划拨的公司;最后,剔除数据样本中个别数据发生缺失以及出现异常极值的样本公司。为了更好地考察大股东持股比例与其利益侵占行为之间的关系,我们将样本区间分为发生控制权转移当年、控制权转移前一年以及控制权转移后一年。与模型中的财务、公司治理等控制变量匹配后,我们共得到456个控制权转移事件样本,在研究区间前后3年共得1368个观察值。样本公司的财务数据以及公司治理数据皆来源CSMAR数据库,数据处理软件为Stata10.0。 考虑利益协同效益和利益侵占两种效应,本文认为对于控制权转移后公司业绩变化不同的目标公司,其大股东持股比例与利益侵占的关系是不一样的。米切尔和列恩(Mitchell and Lehn,1990)将收购事件导致公司价值下降的收购方称为“劣质收购公司”(Bad bidders)。本文采用CAR作为公司价值的代理变量,并定义如果收购当年的CAR<0,那么该收购事件为劣质收购(Bad bids),否则为优质收购(Good bids)。本文参照施沃特(Schwert,1996)①*施沃特(Schwert,1996)发现所有交易组的CAR在并购交易公告日前42天开始上涨,并在公告后126天内维持在20%以上水平。关于CAR的计算方法,使用事件研究法对控制权转移的456个控制权转移样本进行研究*本文利用CAPM对股票正常收益率进行估计。,窗口期为(-42,+126)。所有观察值均通过剔除奇异值数据(Winsorize)的处理。 表1 基本变量定义 表2-A是全样本主要公司特征的描述性统计结果。本文参考姜国华等(Jiang et al.,2010)的研究方法,使用“其他应收款/总资产”(ORECTA)来衡量大股东的利益侵占程度。其他公司特征变量定义参见表1。 表2-B分别是劣质收购和优质收购样本中ORECTA等主要变量在不同研究期间的均值变化。ORECTA的均值在控制权转移后逐渐减少,这种趋势在劣质收购和优质收购样本中是一致的,并且优质收购样本中ORECTA均值较小。 表2 描述性统计 表3是以大股东持股比例十分位分组,检验利益侵占样本在控制权转移前后共三年期间的均值变化情况。由分组检验结果可知,不论是全样本、劣质收购以及优质收购样本,大股东利益侵占(ORECTA)在大股东持股比例(HLD)十等分区间上的变化十分相似,特别地,在第五等分区间上,大股东利益侵占都渐进取得极大值。对于全样本、劣质收购以及优质收购样本,大股东持股比例的第五等分区间分别为[28.61%,30.49%]、[28.61%,30.45%]以及[28.63%,30.49%]。可见,在中国上市公司控制权转移样本中,大股东利益侵占出现在持股比例为28%—31%区间内的均值最大,并且大股东持股比例与其利益侵占的关系在此区间出现拐点,从递增趋势转变为递减趋势。 由表3数据分析可知,大股东持股比例与其利益侵占的关系在全样本区间内呈现“增—降—增”趋势,大致为“N”型关系。这种关系与已有文献研究结果并不一致:克拉森等(Claessens et al.,2002)通过实证研究,发现上市公司价值与大股东持股比例有先增后降的关系;而李增泉等(2004)也发现中国大股东占用上市公司的资金程度与第一大股东的持股比例具有先上升后下降的倒U型关系。由此可见,中国控制权转移样本中大股东持股比例与其利益侵占的关系也可能是三次型关系,如N型关系。 (二) 模型设计 姜国华等(Jiang et al.,2010)、李增泉等(2004)的研究结果表明,大股东的利益侵占行为还可能受到公司的董事会规模、独立董事占董事会的比例等公司治理特征的影响。因此,为了更好地控制公司的治理特征对研究结果的影响,本文将以上公司治理特征作为回归模型中的控制变量。为了考察中国控制权转移样本中大股东的持股比例与其利益侵占行为之间的关系,根据已有文献研究设计模型1和模型2,以验证本文研究假设H1和H2,并设计模型3以验证本文研究假设H3,因此,得到以下多元回归分析模型(模型中变量的具体定义参见表1): 表3 分组检验 模型1: ORECTA=α0+β1HLD+β2ROA+β3Lev+β4Size+β5Boardsize+β6Propind+β7Boardos+β8CEOduality+β9Normal+β10State+β11Mindex+βiIndustry+ε (7) 模型2: ORECTA=α0+β1HLD+β2HLD2+β3ROA+β4Lev+β5Size+β6Boardsize+β7Propind+β8Boardos+β9CEOduality+β10Normal+β11State+β11Mindex+βiIndustry+ε (8) 模型3: ORECTA=α0+β1HLD+β2HLD2+β3HLD3+β4ROA+β5Lev+β6Size+β7Boardsize+β8Propind+β9Boardos+β10CEOduality+β11Normal+β12State+β13Mindex+βiIndustry+ε (9) 表4 大股东持股比例与其利益侵占的多元回归分析 注:1.括号内数值为标准误差;2.***为p<0.01,**为p<0.05,*为p<0.1;3.多元回归分析使用了Huber-White稳健标准差HC2。 表4中在控制权前一年(T-1)和控制权转移后一年(T+1)期间样本的多元回归分析结果是WLS回归结果,而控制权转移当年(T)样本的OLS回归不存在异方差,因此报告为OLS回归结果。对于T-1期间,中国控制权转移样本中大股东持股比例与其利益侵占呈现“降—增—降”趋势,大致为倒“N”型关系。此回归结果与前文推断一致,中国控制权转移样本在控制权转移前大股东持股比例与其利益侵占的关系,存在三次型关系。在控制变量中,ROA、Size、Boardos以及Normal在不同样本期间中分别与大股东利益侵占显著负相关。在控制权转移前一年以及控制权转移当年,中国上市公司经营状况越差,大股东利益侵占越严重。在控制权转移当年,当中国上市公司处于特殊处理状态时(非正常交易,如ST等),大股东更多地会选择转移所剩无几的优质资产或者利润,加速上市公司价值下降,从而损害中小投资者利益。从控制权转移样本上看,T期处于非正常交易的上市公司(63家)比T-1期的非正常交易的(60家)多。其中包括一些从正常交易转变为特殊处理状态的上市公司,如ST宝利来(000008),也包括一些控制权转移前一年为特殊处理状态,但控制权转移后转变为正常交易的上市公司,如中润投资(000506)。 表5 劣质收购中大股东持股比例与其利益侵占的多元回归分析 注:1.括号内数值为标准误差;2.***为p<0.01,**为p<0.05,*为p<0.1;3.多元回归分析使用了Huber-White稳健标准差HC2。 表5为劣质收购中大股东持股比例与其利益侵占的OLS回归结果,无异方差存在。在T-1期与T期,劣质收购中大股东持股比例与其利益侵占呈现“增—降—增”趋势,大致为正“N”型关系,较好地验证了研究假设H3。在控制变量中,ROA、Size、Boardos、Propind以及Normal在不同样本期间中分别与大股东利益侵占显著负相关。在控制权转移前后三年间,劣质收购中的中国上市公司经营状况越差,大股东利益侵占越严重。在控制权转移前一年以及控制权转移当年,当中国上市公司处于特殊处理状态时(非正常交易,如ST等),大股东利益侵占更为严重,这与全样本的回归结果(见表4)一致。可见,在劣质收购中上市公司的公司治理水平越高,大股东侵占被抑制的可能越大。综上所述,在劣质收购样本中,公司绩效下降(CAR<0),新大股东未能改善公司治理、改善公司经营绩效,反而进行了一些损毁公司价值的行为,例如利益侵占。在控制权转移后,大股东持股比例与其利益侵占的关系先遵循先增后降的关系,但当大股东完全掌握公司控制权后,会选择转移优质资产和利润,其过度侵占的行为将加速公司价值的下降,这时大股东持股比例与利益侵占将表现为“N”型关系。 表6 优质收购中大股东持股比例与其利益侵占的多元回归分析 注:1.括号内数值为标准误差;2.***为p<0.01,**为p<0.05,*为p<0.1;3.多元回归分析使用了Huber-White稳健标准差HC2。 表6为优质收购中大股东持股比例与其利益侵占的OLS回归结果,不存在异方差。在控制权转移当年,能够获得市场正面评价(CAR>0)的收购样本,其公司大股东持股比例与其利益侵占呈现“降—增—降”趋势,大致为倒“N”型关系,较好地验证了研究假设H2和H3。在控制变量中,ROA、Size、Boardos、Propind、State以及Normal在不同样本期间中分别与大股东利益侵占(ORECTA)显著负相关。在控制权转移前后三年间,优质收购中的中国上市公司经营状况越差,大股东利益侵占越严重。可见,对于优质收购样本,新大股东的经营使得公司的业绩获得改善(CAR>0),随着大股东持股比例的增大,其分享公司业绩改善带来的股权收益也越大。当大股东持股比例进一步增加,会增加其利益侵占的能力,表现为利益侵占效应,大股东持股比例与利益侵占成正比;当持股比例达到大股东能够完全掌握公司控制权时,持股比例的增大会削弱其进行利益侵占的动机,表现为利益协同效应,大股东持股比例与利益侵占成反比。因此,优质收购中大股东持股比例与其利益侵占呈倒“N”型关系。 首先,考虑到本文样本期内(2001—2008年),中国上市公司经历了股权分置改革事件,这可能会对大股东持股比例以及利益侵占收益产生影响,从而干扰本文推论的数据检验的显著性。因此,本文对中国控制权转移样本关于2005年(股权分置改革的起始年份)前后进行分组检验。检验结果与前文相符,可见本文所报告的回归分析结果是比较稳健的。 其次,本文使用Fama-French-Cohart四因子模型计算CAR,并据此划分优质收购与劣质收购样本。检验结果与前文相符。本文还使用PBC作为利益侵占的替代变量,对论文模型进行回归检验,其结果与前文相似。其中PBC的计算是以控制权转移前三年净资产收益率的加权平均值来反映公司未来增长的预期。 最后,本文对大股东持股比例与其利益侵占数据进行核密度回归,包括全样本数据的核密度回归、劣质收购样本的核密度回归以及优质收购样本的核密度回归。由结果看,大股东持股比例与其利益侵占的关系基本符合本文的研究假设,说明中国控制权转移样本中大股东持股比例与其利益侵占的关系是三次型关系。 在中国控制权市场中,大股东的行为具有两面性,既可能产生堑壕效应,也可能产生利益协同效应。对于中国控制权转移样本的大股东持股比例与其利益侵占的关系,本文通过文献回顾和理论推导,发现:与已有文献中的倒U型关系不同,我国控制权转移样本中大股东持股比例与其利益侵占的关系是三次型关系。对于劣质收购样本,新大股东未能改善公司治理、改善公司经营绩效,而选择进行过度掏空上市公司资源、转移利润,进而加速了公司价值的下降(甚至发生资不抵债的情形),因此大股东持股比例与利益侵占表现为“N”型关系。对于优质收购样本,新大股东的经营使得公司的业绩得到改善,随着大股东持股比例的增大,其分享公司业绩改善带来的股权收益也越大,因此大股东倾向于增大持股比例同时减少利益侵占。当大股东持股比例进一步增加,利益侵占效应突显,大股东持股比例与利益侵占成正比;当持股比例达到大股东能够完全掌握公司控制权时,利益协同效应成为主导,大股东持股比例与利益侵占成反比。因此,优质收购中大股东持股比例与其利益侵占呈倒“N”型关系。这在一定程度上说明控制权转移能够提高公司治理水平,提高公司价值,并且能够约束大股东过度侵占行为,反映了中国控制权市场是有效的,是能够保护中小投资者利益的。因此,我们可以通过制定公司治理机制和完善法律体系来规范并鼓励控制权市场的发展,这将有助于减少大股东的利益侵占行为,从而维护中小投资者的利益。 同时,研究结果表明,上市公司中大股东的利益侵占行为具有普遍性,并且与公司的经营状况密切相关。在中国上市公司控制权转移样本中,大股东利益侵占在持股比例为28%—31%区间内的均值最大,并且大股东持股比例与其利益侵占的关系在此区间出现拐点,从递增趋势转变为递减趋势。对于劣质收购样本,公司经营绩效越差(甚至被特殊处理),大股东过度侵占行为更严重(N型关系)。因此,此类型公司应该是有关部门监管的重点,也应该为投资者们所警惕。对于优质收购样本,企业的长期盈利质量与获利能力越高,大股东利益侵占越少,利益协同效应占主导,大股东会减少利益侵占行为(倒N型关系)。 本文建立的检验模型中直接选取大股东持股比例作为现金流所有权的代理变量,对于具有交叉持股的集团公司而言可能会存在偏差,因此将在后续研究中加以改进。 Bhabra, Harjeet S.,Huang, Jiayin, An empirical investigation of mergers and acquisitions by Chinese listed companies, 1997—2007, Journal of Multination Financial Management, 2013, (23):186—207. Chan,K., S.Y.Hu and Y.Z.Wang, When will the controlling shareholder expropriation the investors? Cash flow rights and investment opportunity perspective,Academia Economic Papers, 2003, 31,(3):301—331. Claessens Stijn, Simeon Djankov, Joseph Fan, and Larry Lang, Disentangling the incentive and entrenchment effects of large shareholdings,Journal of Finance, 2002, 57,(6):2741—2771. Faccio, M. and Larry H. P Lang, The ultimate ownership of Western European Corporation, Journal of Financial Economics, 2002, 65:365—395. Grossman, Sanford, and Oliver Hart, One-share-one-vote and the Market for Corporate Control.Journal of Financial Economics, 1988, 20(Jan.—Mar.):175—202. Jensen, M., W. Meckling, Theory of the Firm:Managerial behavior, agency costs, and ownership structure,Journal of Financial Economics, 1976, 3,(4):305—360. Jiang, Guohua, Charles M. C. Lee, Heng Yue,Tunneling through intercorporate loans: The China experience,Journal of Financial Economics, 2010, 98,(1):1—20. Johnson, S., P. Boone, A. Breach, and E. Friedman, Corporate governance in the Asianfinancial crisis,Journal of Financial Economics, 2000, 58, 141—186. La Porta, R., F. Lopez-de-Silanes, A. Shleifer, and R.W. Vishny, Investor Protection and Corporate Valuation,Journal of Finance, 2002, 57,(3):1147—1170. Lemmon, M. and K. Lins. Ownership Structure, Corporate Governance and Firm Value: Evidence from the East Asian Financial Crisis, Journal of Finance, 2003, 58:1445—1468. Lins, K., Equity ownership and firm value in emerging markets. Journal of Financial and Quantitative Analysis, 2003, 38,(1):159—184. Liu Qiao, Lu Zhou. Corporate governance and earnings ma-nagement in the Chinese Listed Companies: A Tunneling Perspective, Journal of Corporate Finance, 2007, 13:881—906. Mitchell, M. and K. Lehn, Do bad bidders become good targets?, Journal of Political Economy, 1990, 98: 372—398. Peng, W. Qian., Wei K.C. John, Yang Zhishu, Tunneling or propping: Evidence from connected transactions in China, Journal of Corporate Finance, 2011, 17,(2): 306—325. Schwert G., Markup Pricing in Mergers and Acquisitions, Journal of Financial Economics, 1996, 41:153—192. Shleifer, A. and R. W. Vishny, A Survey of Corporate Go-vernance, Journal of Finance, 1997, 52,(2):737—783. 陈玉罡,陈文婷,李善民. 并购能降低目标公司的掏空行为吗?. 管理科学学报,2013,(12). [日]渡边真理子. 国有控股上市公司的控制权、金字塔式结构和侵占行为——来自中国股权分置改革的证据. 金融研究, 2011, (6). 樊纲,王小鲁,朱恒鹏.中国市场化指教——各地区市场化相对进程2009年报告.北京:经济科学出版社,2010. 李增泉,孙铮,王志伟.“掏空”与所有权安排——来自我国上市公司大股东资金占用的经验证据.会计研究,2004,(12). 刘少波. 控制权收益悖论与超控制权收益——对大股东侵害小股东利益的一个新的理论解释. 经济研究, 2007, (2). 吕长江,肖成民.最终控制人利益侵占的条件分析——对LLSV模型的扩展.会计研究,2007, (10). 石水平. 控制权转移、超控制权与大股东利益侵占——来自上市公司高管变更的经验证据. 金融研究, 2010, (4). 【责任编辑:许玉兰;责任校对:许玉兰,杨海文】 2014—08—02 国家自然科学基金资助项目(71402034;70972074;71372149);广东省自然科学基金博士启动项目(S2013040015892);广东省教育厅科研项目(育苗工程)(2013WYM_0065);2013年广州市哲学社会科学“十二五”规划课题(13Y30) 陈文婷,广州大学经济与统计学院讲师(广州 510006); 李善民,中山大学管理学院教授(广州 510275)。 F276.6 A 1000-9639(2015)03-0189-11

三、 研究设计

四、实证结果及分析

五、 稳健性分析

六、结论与研究展望