财务能力与企业价值相关性的实证研究

2015-04-10苗露

苗露

[摘 要] 通过构建财务能力指标体系将财务能力分解为财务战略能力、财务活动能力和财务表现能力,并以沪深300指数中的267家公司在2013年数据为样本,从实证角度分别对财务能力指标体系各部分与代表企业价值的托宾Q进行了相关性分析。通过分析可知企业的财务战略能力、投资能力、筹资能力、经营能力都会对企业价值产生重要影响。

[关键词] 财务能力;企业价值;相关性;实证研究

[中图分类号] F272 [文献标识码] B

一、引言

研究财务能力与企业价值之间的关系是很必要的。随着社会的进步,企业逐渐步入了以财务能力为导向的阶段,企业应关注财务能力与企业价值的关系,准确识别显著影响企业价值的主要财务能力因素,努力通过改善这些财务能力因素来提升企业价值,实现企业价值的持续、稳定增长。尽管目前有关企业价值方面的研究很多,但是从财务能力角度分析其与企业价值之间相互关系的研究尚不多见。

本文对财务能力与企业价值的相关性问题展开研究。首先构建财务能力指标体系,以实现对企业财务能力进行更全面的评价;然后借助所构建的财务能力指标体系,以我国上市公司数据为样本,从实证角度探讨企业财务能力与企业价值之间的相关性,运用相关分析和回归分析来识别企业财务能力中影响企业价值的有利因素和不利因素,进而为企业通过财务能力来提升企业价值提供理论依据,促进企业的持续、稳定、健康发展。

二、企业财务能力指标体系的构建

财务能力的评价是研究企业财务能力的一项关键问题,目前有关财务能力评价的研究很多是从定性的角度进行的,即使有部分学者构建了财务能力评价的指标体系,但是其不足主要表现在:一是考虑问题不够全面,很多财务能力指标体系仅从偿债能力、营运能力、盈利能力和发展能力四个方面来进行构建,这忽略了影响财务能力的其他重要因素,例如财务战略能力和财务活动能力等;二是对企业外部利益相关者来说,财务能力指标体系中的一些指标数据是无法获取,因而也就失去了实际意义的。

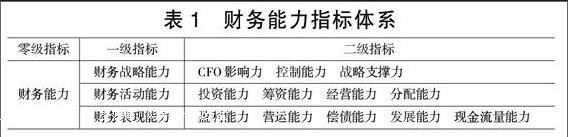

本文试图克服上述不足,将站在企业外部利益相关者的角度,运用可获得的公开信息来评价上市公司财务能力。由于企业的财务过程可以概括为在财务战略的引领下实施财务活动最终实现财务目标,因而本文将以财务战略—财务活动—财务表现这一逻辑线索来构建财务能力指标体系(如表1所示),这样构建出来的财务能力体系能够更全面地反映财务能力。

其中,二级指标中的CFO影响力的取值方法为若CFO进入董事会,取值为1,否则取值为0;控制能力的具体指标为注册会计师审计意见和股权制衡,如果是无保留意见,注册会计师审计意见设为1,其他设为0,股权制衡的测算方法为第2-5大股东持股比例之和/第一大股东持股比例;战略支撑能力的具体指标为EVA回报率和财务杠杆;投资能力的具体指标为投资活动现金流入与流出比、投资收益率、投入资本回报率以及长期资本收益率;筹资能力的具体指标为利息占带息负债比、股权扩展能力、资产负债率以及筹资活动现金流入与流出比;经营能力的具体指标为利润成本率、总营业成本率和经营活动现金收入与流出比;分配能力的具体指标为每股税前现金股利、现金股利保障倍数和每股股利变动比率;盈利能力的具体指标为总资产净利率、净资产收益率和营业毛利率;营运能力的具体指标为应收账款周转率、存货周转率、营运资本周转率和总资产周转率;偿债能力的具体指标为流动比率、速动比率、现金比率、权益乘数和长期资本负债率;发展能力的具体指标为资本积累率、净资产收益率增长率、净利润增长率和可持续增长率;现金流量能力的具体指标为营业收入现金含量、现金周转率和净利润现金净含量。

表1 财务能力指标体系

三、实证分析

(一)样本选取

为了对财务能力和企业价值的关系进行实证研究,本文选择来自沪深300指数的300家公司的2013年数据为样本。样本数据来源于国泰安CSMAR数据库。在剔除金融类企业及财务指标存在异常的企业后,样本数量为267个。

(二)相关性分析

为了识别财务能力中能够显著影响企业价值的因素,本文选择托宾Q值作为衡量企业价值的指标,以各财务能力为独立单位,引入皮尔森相关系数,首先进行各财务能力与企业价值的相关性分析,所应用的统计分析软件为spss22。

表2 财务战略能力与企业价值相关性分析结果

从表2可以看出,审计意见、CFO进入董事会情况、财务杠杆与托宾Q的相关性不显著,说明三者与托宾Q不具有相关性,而股权制衡、EVA回报率与托宾Q的相关系数分别0.153、0.275,而且相关系数均显著,说明股权制衡、EVA回报率与托宾Q具有一定的正相关关系,因而企业应更多地关注财务战略能力中的这两项指标,进而提升企业价值。

表3 投资能力与企业价值相关性分析结果

从表3可以看出,在投资能力中,只有一个指标(投资活动现金流入与现金流出比)与托宾Q相关性没有通过检验,其他指标均与企业价值具有正相关关系。由此可以判断,投资能力与企业价值具有正相关性,提升投资能力有利于企业价值的创造。

表4 筹资能力与企业价值相关性分析结果

从表4可以看出,在筹资能力中,除了利息占带息债务比没有对托宾Q产生影响,筹资活动现金流入与流出比、股权增长率与托宾Q具有正相关性,相关系数达到0.311和0.285,而代表筹资风险的资产负债率与托宾Q有负相关性,系数高达-0.602,说明筹资风险的提升会大大降低企业价值。由此可以判断,提升筹资能力有利于企业价值的创造。

表5 经营能力与企业价值相关性分析结果

从表5可以看出,在经营能力中,除了利润成本率没有对托宾Q产生影响,经营活动现金流入与流出比与托宾Q具有正相关性,相关系数为0.157,而代表经营成本的总营业成本率与托宾Q有负相关性,系数为-0.140,说明经营成本的变大不利于企业价值的提升。由此可以判断,提升经营能力有利于企业价值的创造。

表6 分配能力与企业价值相关性分析结果

从表6可以看出,分配能力指标与托宾Q不具有相关性,每股税前现金股利、每股股利变动比率、现金股利保障倍数与托宾Q的相关性系数均不显著,这也说明企业的分配能力一般不会对企业价值产生影响。在接下来的回归分析中,分配能力指标也不会作为解释变量参与分析。

表7 盈利能力与企业价值相关性分析结果

从表7可以看出,盈利能力整体指标与托宾Q具有明显的正相关性,特别是营业毛利率、总资产净利润率与托宾Q值的相关系数达到了0.474、0.444,而净资产收益率与托宾Q值相关系数为0.248。由此可以判断企业获利能力对企业价值的贡献很大,企业应该重视盈利能力培养,而投资者也应该重视投资对象的盈利能力。

表8 营运能力与企业价值相关性分析结果

从表8可以看出,营运能力指标与托宾Q不具有相关性,应收账款周转率、存货周转率、营运资本周转率、总资产周转率与托宾Q的相关性系数均不显著,这说明企业的营运能力对企业价值不具有显著影响。在接下来的回归分析中,营运能力指标也不会作为解释变量参与分析。

四、结论

本文构建了财务能力指标体系,在此基础上分别对财务能力指标体系各部分与代表企业价值的托宾Q进行了相关性分析。通过分析可知企业的财务战略能力、投资能力、筹资能力、经营能力都会对企业价值产生重要影响;企业偿债能力对企业价值的影响情况有所不同,其中短期偿债能力有利于企业价值提升,长期偿债能力不利于企业价值的提升,可能是由于筹资成本过高的原因造成的;而分配能力与营运能力不会企业价值产生影响。

[参 考 文 献]

[1]陈晶璞.论企业财务能力[J].技术经济,2005(7):60

[2]陈玉珍.财务风险控制与企业财务核心能力的提升[J].会计之友,2007(6):86-87

[3]魏江,叶学锋.基于模糊方法的核心能力识别与评价系统[J].科研管理,2001(2):96-102

[责任编辑:王凤娟]endprint