技术进步方向、要素收入分配不平等和政策非对称冲击

2015-02-25董直庆

董直庆,宋 伟,蔡 啸

(1.吉林大学 数量经济研究中心,吉林 长春130012;2.华东师范大学 商学院,上海200241)

一、前 言

学术界对收入分配不平等问题的关注由来已久,从帕累托(Pareto,1897)对收入分配不平等问题进行了开创性的研究以来,大量文献已经对不平等的测度、产生的原因及其与经济增长的关系等问题,进行了系统的研究[1]。近期关于不平等问题的研究,更多关注不平等持续性与初始分配的关系以及不平等持续性的动态特征。Caselli&Ventura(2000)发现,在特定形式的储蓄函数假定下,如果经济中不存在个人能力差异和随机冲击且市场完善,那么经济中存在一个稳定的完全平等状态[2]。随着时间推移,收入和财富分配的不平等最终会趋于消失,初始财富分配不平等和一次性财富分配的冲击将不影响收入和财富分配的持续性不平等。王弟海和龚六堂(2006)结合新古典内生经济增长模型框架,建立起一个无增长且代际相联的理论模型,讨论在存在遗产机制的作用下,由个人偏好与能力差异进而产生资本收入和劳动收入的持续不平等及其动态的变化特征[3]。模型演绎结果发现,在竞争性和完善市场的假定下,存在收入和财富分配不平等的稳定状态,而这种不平等水平主要归结于个体偏好、个体劳动能力以及随机收入的差异。特别地,稳定的不平等水平与真实不平等程度无关。

然而,这类收入分配不平等的研究并未涉及技术进步的影响,直至20世纪90年代以来,发达国家出现了工资不平等逐渐加剧的现象,这一现象诱使学术界重新关注技术进步偏向性的影响。Acemoglu(1998)引入研究部门(R&D)来内生化技术进步偏向性形成过程[4]。模型结果发现,劳动力中高技术工人比例的不断提高,与高技术工人劳动呈现出互补性技术会有更大的市场,进而引导研发部门提高对与高技术工人互补技术的研发,结果是,不同类型劳动工资差距短期内先呈现出下降、而后上升甚至可能超过其期初值的现象。因为研发部门对于与高技术工人相互补的技术研发需要时间,且这种研发中出现的技术选择性偏向,会导致生产技术的技能偏向,进而改变技能和非技能劳动的工资差距。Kiley(1998)构造了一个不同于Acemoglu(1998)的内生化模型,将技术进步对技能劳动和非技能劳动偏向性内生化,得到与Acemoglu模型基本一致的结论,即与技能劳动和非技能劳动相对应的技能的“数量”与两种劳动力的数量成正比,而技能劳动“数量”需要对技能劳动投入数量进行调整来实现,在调整期中会暂时降低劳动工资差距[5]。当调整完成后工资差距不仅不会缩小而且会超出原值,新调整的技术组合导致总产出增速放缓。Galor和Moav(2004)将技能劳动与非技能劳动对新技术的适应时间引入到内生模型中,当新技术出现时技能劳动显示出更低的调整成本并以更快的时间去适应新技术,当技能劳动已完全适应新技术并开始有效地投入生产时,非技能劳动仍然处在过渡阶段,生产率差异使二者的工资差距扩大[6]。但当非技能劳动也掌握了新生技术,工资差距会下降。表明技术进步方向对工资差距的影响,可能并不会使非技能劳动的分配地位永久变化。董直庆、蔡啸和王林辉(2014)构建内生经济增长模型探讨教育选择、技术进步和技能溢价三者关系,通过数值模拟方法分析技能偏向型技术进步对我国劳动力结构以及技能溢价的作用强度[7]。技能劳动内生化选择结果发现,技术进步方向可以通过改变个体对劳动属性的选择,进而改变不同性质劳动报酬[8]。

当然,工资收入只是个体收入的一个组成部分,但文献易关注工资收入不平等,忽视资本收入对总收入的作用,而技术进步方向的研究也局限在技术进步在技能工人和非技能工人间的偏向,没有考虑技术进步在劳动和资本的偏向程度会对收入分配不平等带来什么样的影响。在现代收入分配过程中,资本已成为最为重要的生产要素并参与社会财富分配,忽视资本收入将使收入分配问题判定出现偏误。本文与其他文献的区别有二:一是将资本增进型技术进步与劳动增进型技术进步引入CES生产函数,从模型角度数理演绎探讨两种不同类型技术进步的变化对不平等的影响。二是引入政府行为,考虑技术进步外生和内生两种情况下,不同政策强度如何改变不平等及稳态不平等特性。本文的剩余结构安排如下:第二部分构建包含政府政策以及技术进步偏向性的理论模型。第三部分根据我国宏观数据对模型参数进行校准,用数值模拟的方法对模型结果进行推演和分析。第四部分基本结论。

二、理论模型

假定总量生产函数仍为不变替代弹性系数的CES生产函数:

其中Yt、Kt和Lt分别为t期总产出、资本和劳动,A表示中性技术进步,φ为资本增进型技术进步。生产要素处于自由市场环境中,政府征收资本和劳动报酬所得税,税率分别为ηk和ηl。

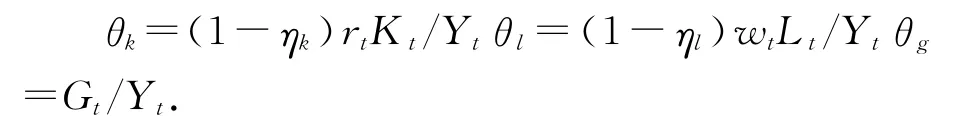

那么,收入法表示经济产出为:

其中rt和wt为无所得税时的资本和劳动的边际报酬,Gt为政府总收入,上式将经济总产出分成三部分:税后资本收入、税后劳动收入与政府收入。其在总产出中对应的比例即为资本、劳动与政府的收入份额,用公式表示为:

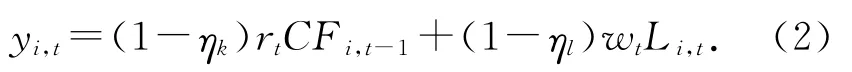

个体i在第t期的总收入为:

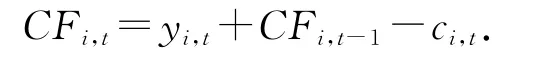

其中yi,t代表t期个体i的总收 入,CFi,t-1代表个体i在t-1期消费后的剩余收入,其作为财产继承到t期,并在t期进行投资,(2)右侧第一项为t期个体的财产性收入。Li,t为个体i提供的有效劳动,(2)右侧第二项为个体t期的劳动收入。上式说明个体收入来源于税后劳动收入和个体继承的财产在当期的收入。依据王弟海和龚六堂(2007)的研究思路,假定个体资产满足如下积累过程:

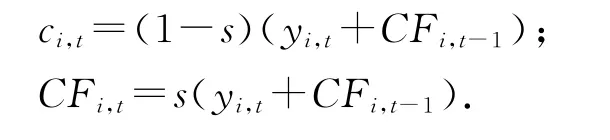

其中,ci,t为个体i在第t期的消费支出,假设个体i的储蓄率为s(固定为常数),则:

假设个体劳动供给Li,t服从正态分布Li,t~N(1,σ2L),且与财产分布不相关,则:

(3)式E(CFt)表征财产的均值,(4)式表示财产在个体间不平等程度。(4)式右侧第一项代表由投资带来的收入不平等,第二项代表个体劳动能力差异引发的收入不平等。

用变异系数来表征全社会不平等的程度,公式如下:

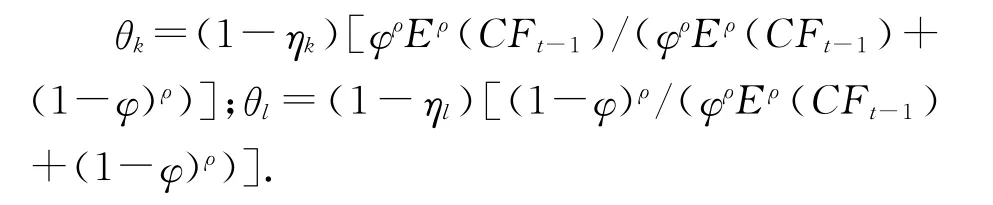

那么资本劳动收入份额分别为:

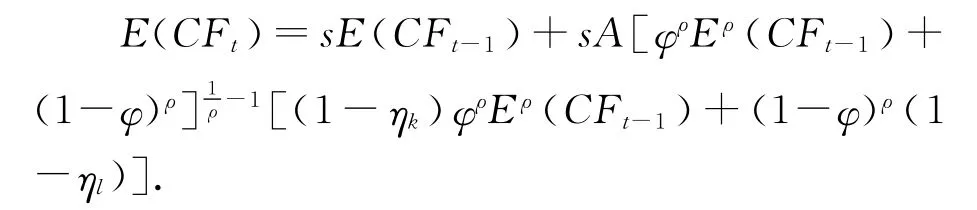

资本和劳动的边际报酬rt和wt可由(1)式对资本和劳动求导得到,带入(3)式,有

在一定条件下E(CFt)会收敛至稳定值,记为,满足如下函数:

此时,对应稳定资本和劳动收入份额为:

稳定状态的收入相对不平等程度为:

将(7)式带入(6)式,消去可得函数:

(9)式隐函数暗示,稳态时资本收入份额受中性技术进步、资本偏向型技术进步和政府税收水平共同影响。下面我们将分析技术冲击和政府税收政策变化对稳态资本收入份额和相对不平等水平的影响。首先分析技术冲击的影响。(9)式对A和φ求偏导,有

表明,中性技术进步和资本偏向型技术进步对资本增进型技术进步的作用方向一致,其取决于政府收入份额的大小,若政府收入份额较小,则中性和资本增进型技术进步的增加都会引起稳态资本收入份额的减小;反之,当时,两种技术冲击会增大稳态资本收入份额。在实际中接近于1,而政府收入份额不会太大,所以一般情况下成立,即技术冲击会降低稳态时资本的收入份额。将(6)式和(7)式带入(8)式得:

由(9)式可知,[(ηl-ηk)+(1-ηk)(1-ηl)]>0,所以当升高时,Ω下降,即下降,资本收入份额与相对不平等水平成反向变化。即资本增进型技术进步对稳态时收入平等性水平的作用方向与其对资本收入份额的作用方向相反。

结论1:当经济处于稳态而税率不变时,中性和资本增进型技术进步对资本收入份额的作用方向一致。若政府收入份额较小,则这两种技术进步会降低资本份额并加剧收入不平等,反之则相反。

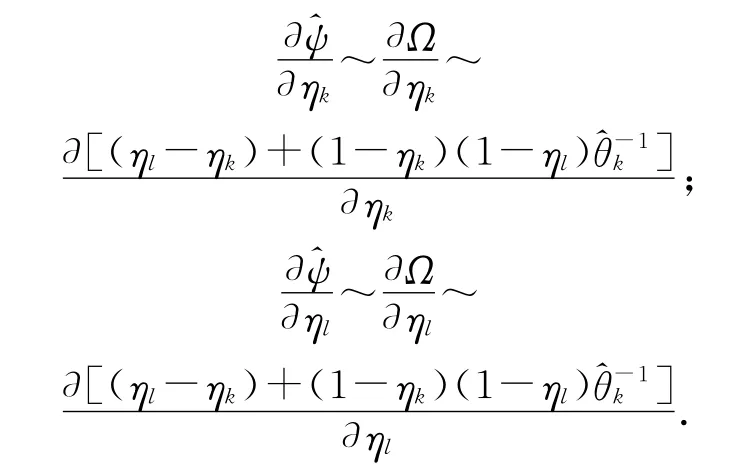

下面分析政府税收政策变化对稳态资本收入份额和相对不平等水平的影响。

(9)式两边对ηk和ηl求导有

根据(10)式有:

将(11)式和(12)带入上两式,整理可得:

可知两种税率对收入平等的作用方向相同,其方向取决于两种税率和政府收入份额:

结论2:在无技术冲击的稳态环境中,资本收入份额受政府税收政策影响,若政府收入份额较小,提高资本和劳动税率将有助于降低收入不平等水平,劳动税率的提高会提升资本收入份额;若政府收入份额较大,则继续增加税率会扩大相对不平等水平。

上述分析建立在增进型技术进步外生条件下,在现实经济发展过程中,政府支出大部分来自税收,通常政府税收收入和支出越多,研发支出比例将越高。而政府研发和补贴强度及技术与产业政策差异,将改变技术研发水平和技术创新方向,进而影响永久收入的积累速度和要素收入分配格局。为此,我们进一步考察增进型技术进步内生条件下,政府决策对资本收入份额和收入平等性的影响。

假定政府税收总水平为G,将政府支出分为科研支出和非科研支出,科研支出中用于提升资本增进型技术的投资比例为τk,用于提升劳动增进型技术进步的比例为τl,非科研支出比例为(1-τk-τl)。技术进步表现为知识积累、新技术和新工艺的创新及应用,假设技术创新主要源于政府的研发投入,用公式表示为:{k,l},其中ξ为单位投入的研发成功率,Ak和Al分别代表两种要素的生产效率,对应于生产函数(1)式中,应有Ak=Aφ,Al=A(1-φ)。

政府通过税收政策和科研投入两类途径,转变技术进步方向改变要素收入份额和收入平等性。假定税收政策对资本收入份额的影响有二:一是要素收入税率改变直接影响资本收入份额,二是税率变化通过影响政府收入G改变政府科研投入水平,投向增进型技术进步方式影响资本收入份额。

与前述分析相同,对隐函数(7)式求导,此时有:

在(15)式与(16)式中,将政府税收对资本收入份额的影响分解为税收政策的直接作用,以及税收政策通过改变技术进步进而改变资本收入份额的间接作用两部分。不过,通过(15)式和(16)式直接判断两种税率的作用方向比较困难。同样,可以推导出税率对相对不平等水平的影响模型,不过,也难以判断其作用方向。为此,本文将在下一节用数值模拟的方法来判断税收政策的作用效果。

结论3:在技术进步内生和技术进步方向可变约束下,政府税收政策对资本收入份额的影响方式主要有二:一是通过税率政策本身直接影响资本收入份额,二是税率通过影响政府收入水平,改变政府技术研发投入方向和力度,投向增进型技术进步改变资本收入份额和收入平等程度。

三、数值模拟结果与评价

前述模型分析表明,技术进步方向对社会不平等和要素收入分配结构都将产生直接影响。在数据值模拟时,我们与前述部分关于总量生产函数的假定一致,即设定为不变替代弹性系数的CES生产技术:经济产出和生产要素如资本和劳动数据取自《中国统计年鉴》,1978—1992年资本和劳动报酬的数据来自《中国国内生产总值核算历史资料:1952—1995》;1993—2004年数据来自《中国国内生产总值核算历史资料:1952—2004》,2005—2010年数据分别来自2006—2012年《中国统计年鉴》,产出和资本均以1978年为基期平减处理。在统计资本和劳动收入份额时,需要对政府税收净额部分数据进行处理,不过,如何将政府税收净额划归为资本或劳动报酬,不同文献处理思路不同。我们认为,如果将政府税收净额从生产利润视角考察,也来自于资本和劳动报酬,依据资本和劳动对经济产出的贡献将政府税收净额,按比例分别划归到资本和劳动要素。

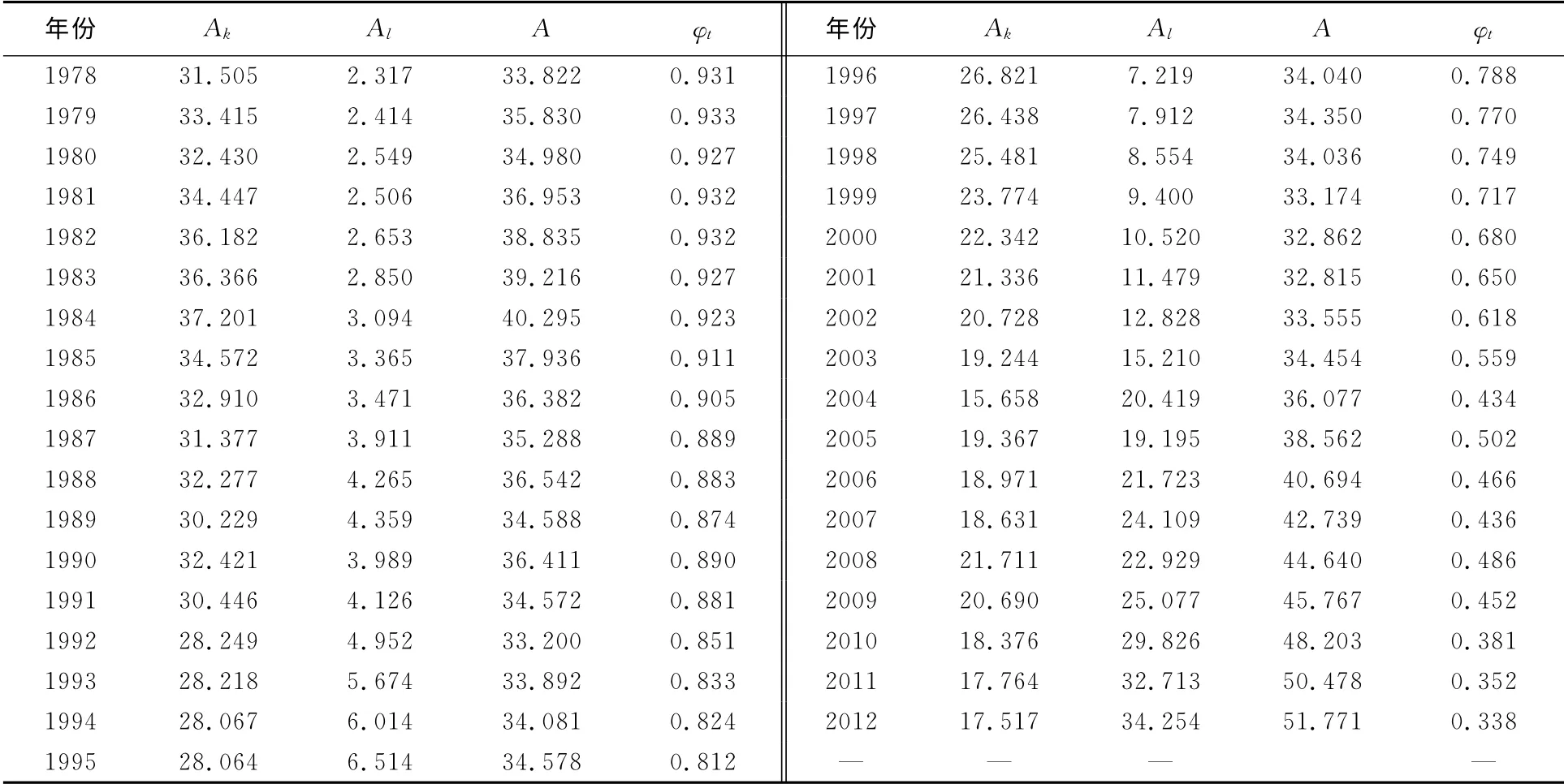

参考 Klump(2007)、戴天仕和徐现祥(2010)、Dong et al.(2012)和董直庆等(2013)对技术进步方向的估计方法,将要素效率增长率设定为Cox-box型,对CES生产函数进行标准化处理,利用非线性似无关相关模型估计参数。结果显示,资本和劳动要素替代弹性参数ρ=-0.562 5,与上述文献的结果相似,即要素替代弹性σ<1,其中A=Ak+Alφ=Ak/A。

表1数据显示:(1)要素替代弹性小于1,表明我国资本和劳动呈现互补关系,资本投资增长将拉动劳动投入增加即吸纳就业,这与相关文献对资本和劳动替代弹性估计相吻合。(2)两种要素的生产效率表现出明显的差异性。其中资本生产效率Ak呈现出不断下降趋势,从1978年31.505降至2012年的17.517,在30余年时间内下降将近50%。而劳动生产效率Al呈现递增趋势,1978年劳动生产效率仅为2.317,到2012年增长到34.254提高了近15倍。1999年以前,中性技术进步A在(33.174,40.295)区间内波动,2000年后中性技术进步由32.862以年平均增长3.8%的速度增至2012年的51.771。而资本增进型技术进步φ在样本期内不断下降,从0.931下降至0.338,降幅达64%。由此断定,我国技术进步总体呈现劳动相对增进型,在要素替代弹性小于1的情况下,技术进步偏向于资本。

表1 我国增进型技术进步及技术进步方向的变化趋势

根据上述估计结果,可知我国2012年资本生产效率Ak=17.517,劳动生产效率Al=34.254,中性技术进步水平为A=51.771,资本增进型技术进步水平为φ=0.338。以2012年数据作为下面模拟的基础数据。为保持模型前后的一致性,我们用2011—2012年新增固定资产投资除以2012年总产出度量储蓄率,计算得s=0.337 0。用2012年全国总税收除以当年总产出计算平均税率0.195 2,由于我国没有直接统计针对投资的税种数据,参考企业所得税率25%,近似认为资本税率为ηk=0.250 0,根据2012年资本以及劳动数据计算得到劳动税率为ηl=0.154 7。我国全要素生产率年均增长率约为3%,假定技术进步的自然增长率为1%,若剩余部分完全为政府研发投入的结果,即假定政府研发投资引发的全要素生产率增长2%,除以研发总支出得到ξ=0.809 6。政府研发支出比例,即τk+τl,用2013年国家财政教育支出与科学技术支出占财政总支出的比例度量,τk+τl=0.192 8。由于缺少政府科研投入的具体用途,多大比例用于促进何种技术研发的投资难以判断,观察表1数据可知,我国劳动增进型技术进步在1978—2012年间稳步增长,而资本增进型技术进步处于下降趋势,猜测政府对劳动增进型技术进步的投资较大,令两类技术 投 入 比 为2 即τk=0.128 5 和τl=0.064 3。

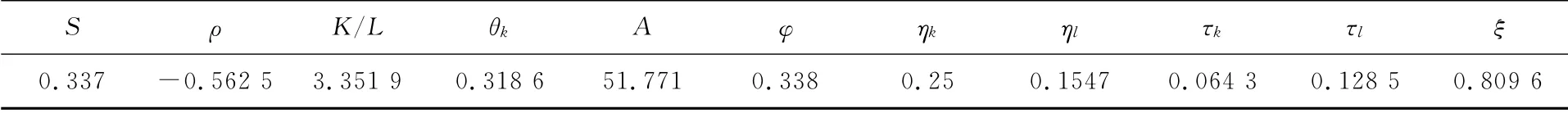

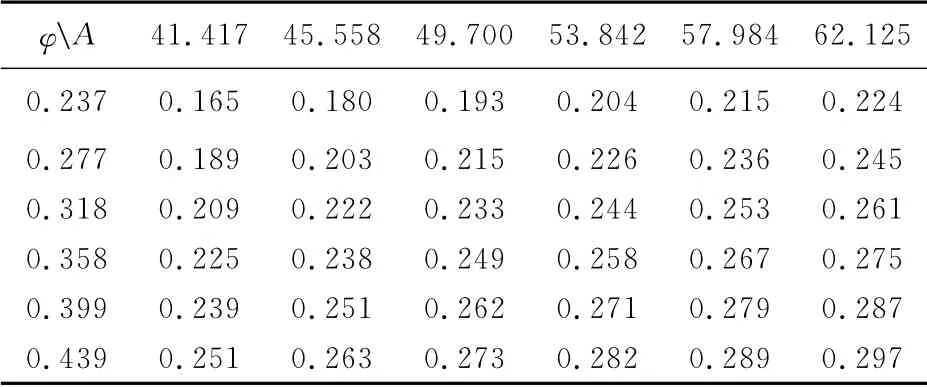

表2为所有参数的校准结果。首先验证税收政策与技术进步相互独立时,技术冲击对稳态变量的影响,此时政府研发投入比例τk=τl=0。令中性技术进步在其2012年值处上下浮动20%,即中性技术进步在(51.771*0.8,51.771*1.2)内变化,资本增进型技术进步在其2012年值处上下浮动30%,即资本增进型技术进步变化范围为(0.338*0.7,0.338*1.3)。数值模拟中性技术进步和资本增进型技术进步对资本收入份额、收入平等性的影响,结果分别见图1—2和表3—4。

表2 数值模拟参数的校准结果

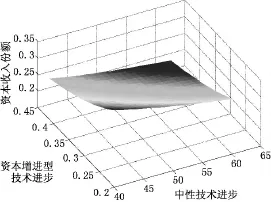

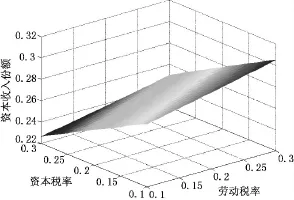

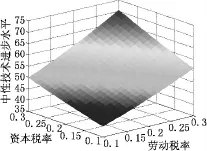

图1 技术进步对资本收入份额的影响

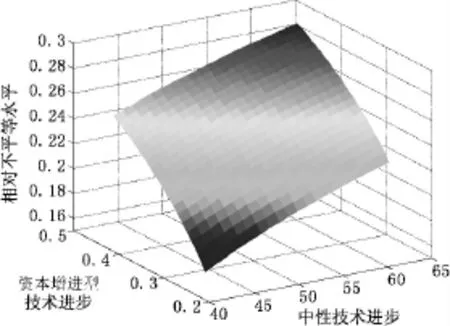

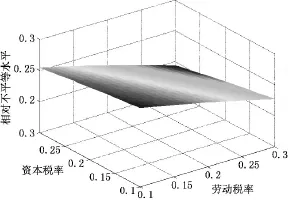

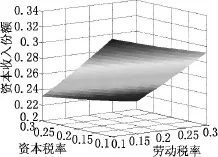

图2 技术进步对收入不平等水平的影响

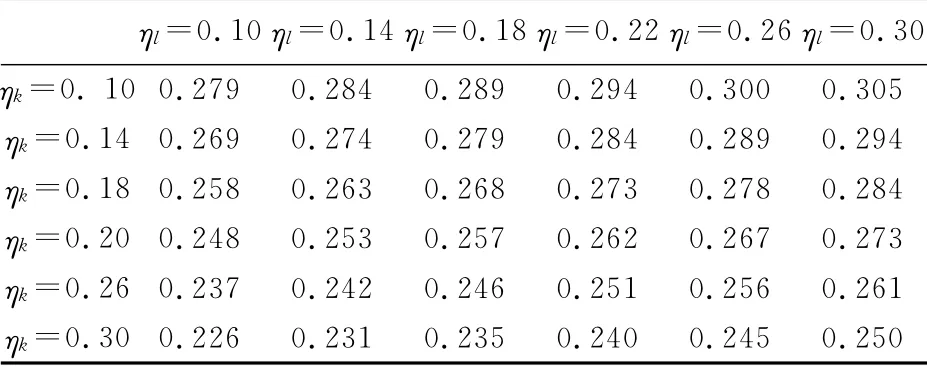

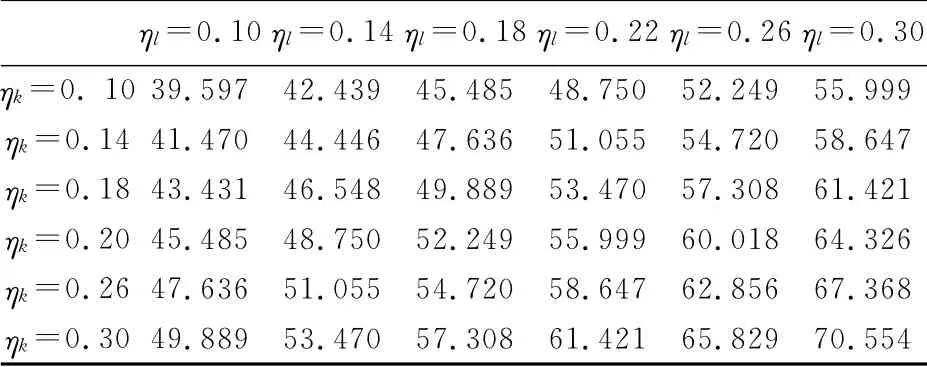

表3 技术进步对资本收入份额的影响趋势

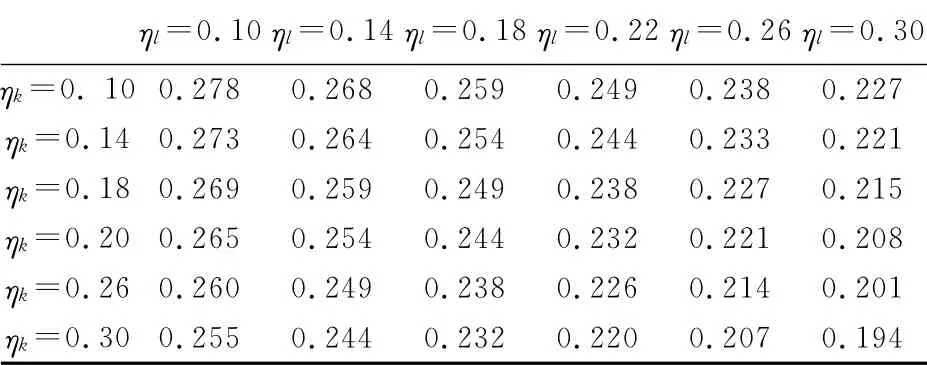

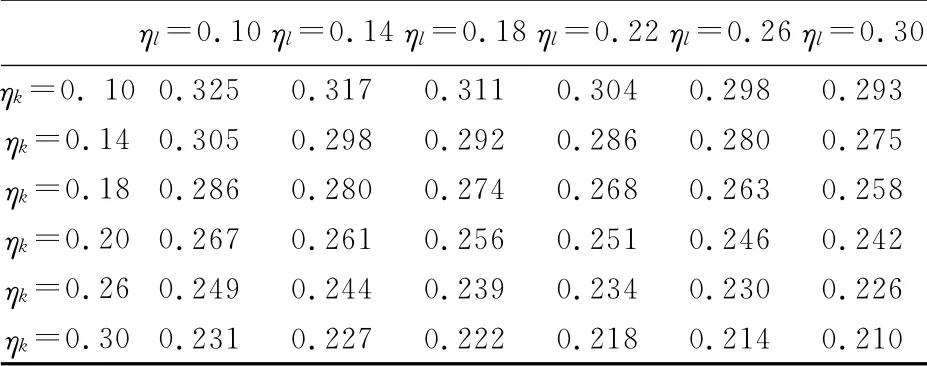

表4 技术进步对不平等的影响趋势

模拟结果基本吻合了理论模型推断,其中图1—2及表3—4中数据显示:

(1)技术进步对要素收入分配的影响。表3数据显示,无论资本增进型技术进步在何种水平下,中性技术进步的提高都会减少稳态资本收入份额。例如资本增进型技术进步为0.237时,中性技术进步从41.417增至62.125,资本收入份额由0.344 降至0.272。固定中性技术进步水平,资本增进型技术进步的增加将降低资本收入份额,这与理论模型结论一致。在实际经济生产过程中,资本和劳动互补,资本增进型技术进步同时也是劳动偏向型,这会提高劳动收入份额而引致资本收入份额的下降。中性技术进步同比例地提高了资本和劳动报酬,在稳态时,劳动收入的提高意味着未来预期收入的增加,这使得人们将更少的资金用于投资,所以资本收入份额降低。另外,结合表1,我国1978—2012年的技术进步方向为中性技术进步增加和资本增进型技术进步的减小,对应表3中的次对角线数据(左下角至右上角),可以看到,模型结果与实际数据相似,资本收入份额在这种变化下略有上升。

(2)技术进步对收入分配平等性的影响。表4数据显示,中性技术进步或资本增进型技术进步的增加都加剧了社会不平等水平,结合技术进步方向对要素收入分配的影响可知,两种技术冲击降低了资本收入份额,引发社会不平等。主要原因是由于资本收入份额变低时劳动收入份额增加,在异质性劳动生产率差异作用下使不同类型劳动报酬分化,引发收入不平等。

图3 税收政策对资本收入份额的影响

结合税收政策不变时技术进步方向转变对要素收入分配的影响,我们进一步模拟政策对资本收入份额和社会不平等的影响方向和作用强度,其中资本和劳动收入税率的变化范围均为(0.1,0.3)。

图4 税收政策对收入不平等水平的影响

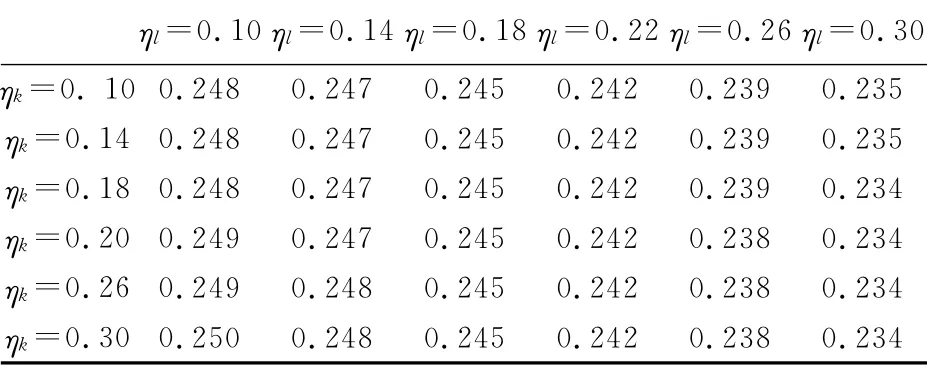

表5 税收政策对资本收入份额的影响

表6 税收政策对收入平等性的影响

由图3—4和表5—6数据可知:

(1)不同税收政策可以有效调节要素收入分配结构。首先,若在劳动收入税不变时征收资本收入税,将降低资本收入份额,如当劳动收入税分别处于0.1 到0.3 水平时,资本收入税率从0.1增加到0.3 时,资本收入份额分别下降了0.05左右。其次,若在劳动收入税可变的情况下,从表格对角线数据可以看出,在劳动和资本收入税共同作用下,资本收入份额下降趋缓,在同等降幅内资本收入份额仅下降0.02。表明,劳动收入税抵减了资本收入税对资本收入占比的影响。再次,若资本收入税率保持不变,提高劳动收入的税率,伴随劳动收入所得税率增加则资本收入占比上升,即提高劳动收入税率,有利于提高资本的收入份额。这与前述预期判断相符,因为对提高劳动税率相当于降低了劳动的收益,同时也降低了劳动供给的积极性,因而总体上会降低劳动的收入份额提高资本的收入占比,这也是西欧许多发达国家劳动者不愿过量供给的原因。

(2)不同税收政策对收入不平等水平产生非对称影响。首先,在劳动收入税率保持不变时,资本收入税率的提升降低了收入不平等水平,表明征收资本收入税有利于提高社会平等程度,这可能源于资本和劳动在收入分配过程中不平等地位,资本强势地位的减弱有利于劳动收入水平和收入分配地位的提高。其次,若资本收入税率不变,劳动收入税率提高也明显有利于抑制社会不平等,且其作用明显优于资本收入税,这主要是劳动收入所得税更有利于平衡异质性劳动报酬分化,尤其是控制高收入者与低收入者收入分配差距。第三,不同劳动收入税率点对社会收入不平等的抑制效应不同,在较低的劳动收入税率上,社会相对收入不平等水平下降较慢。劳动收入税率越大,越有利于降低不平等水平。第四,若同时征收资本和劳动收入税,则对社会不平等的作用最大,从资本和劳动收入税率结构为(0.1,0.1)时收入不平等程度为0.278,到收入税率结构为(0.3,0.3)时收入不平等程度为0.194,使社会相对收入不平等程度下降30%。

当然,政府税收政策可以在短期内直接通过改变要素收入水平方式调节社会收入分配。但我们应该看到,在现实经济发展过程中,政府税收政策在改变要素收入分配结构的作用有限,长期要素收入分配结构的转变最终将依靠技术进步。为此,模拟政府税收政策转变技术进步方向,考察税收政策如何通过改变技术进步方向,影响要素收入分配结构和收入不平等。政府税收政策变化对稳态收入分配结构和社会相对收入不平等水平的影响结果见图5—7和表7—9所示。

图5 税收政策对中性技术水平的影响

图6 技术进步内生时税收政策对资本收入份额的影响

图7 技术进步内生时税收政策对相对不平等水平的影响

表7 税收政策对中性技术进步的影响

表8 技术进步内生约束下税收政策对资本收入份额的影响

表9 技术进步内生约束下税收政策对收入不平等的影响

数据显示:

(1)表7数据显示,在技术进步内生的情况下,资本和劳动税率的提升都会增加中性技术进步的水平,不过两种税率对于中性技术进步的作用强度不同。同样,从所得税结构(0.1,0.1)出发,当劳动税率增至0.3 时,中性技术进步由39.579增至55.999;同样从(0.1,0.1)出发,资本税率增至0.3时,中性技术进步仅为49.889。表7说明在任何所得税结构上,劳动税率对中性技术进步的作用都强于资本税率,其原因为稳态时资本收入份额小于劳动收入份额,所以对劳动征税的政府收益较大,同样的政府的研发投入也会变多,所以中性技术进步对劳动税率更加敏感。

(2)技术进步内生与外生的情况相比,两种税率变化对资本收入份额的作用方向相似但作用强度有明显变化。当政府政策诱发技术创新时,劳动收入税率对资本收入份额的作用被明显弱化,而资本收入税率仍然能降低资本收入份额,主要体现出两个特点:一是资本收入税率的作用强度远大于上一种情况的结果。这是因为技术进步内生时,资本收入税率提高会通过政府科研投入使资本增进型技术进步增强,在要素替代弹性小于1时技术进步越偏向于劳动,二者共同对资本收入份额产生负向影响,叠加作用强化了这种效果。如所得税结构为(0.1,0.1)时,资本收入份额为0.325,而当所得税结构为(0.3,0.1)时,资本收入份额迅速降至0.231,降幅高达29%。二是劳动收入税率变化对资本收入税率的影响有限。数据显示,劳动收入税率从0.1变化到0.3时,资本收入份额平均只下降9%,降幅小于资本税率。这表明在技术进步内生环境下,资本收入份额的下降更多来自资本收入税,政府可以通过税收政策调整研发投入增加资本增进型技术创新,将有效减少资本收入份额。同时,值得关注的是通过税收政策调整技术进步方向其效果明显优于纯税收政策对收入分配的影响。

(3)在技术进步方向内生可变环境下提高劳动收入税率将明显有利于收入平等性。无论在何种资本收入税率水平下,劳动收入税率增加都将显著缩小不平等水平,当劳动收入税率从0.1提高到0.3 时,社会不平等程度平均下降了5.8%。同时,资本税率的增加在不同劳动税率水平上对不平等的作用方向不同,在劳动税率为0.1时,资本税率从0.1升至0.3使得不平等水平增加了0.9%,而在劳动税率为0.3处,资本税率由0.1 升至0.3 使得不平等水平下降了0.8%。原因可能是无论资本税率还是劳动税率,其直接作用都是降低收入不平等,但由于中性技术进步同时提高了资本和劳动的边际生产效率,这使得由财富差距和劳动能力差距产生的不平等水平扩大了。由于劳动税率对不平等的直接作用要大于资本税率,所以劳动税率对不平等的负向作用大于中性技术进步的作用。资本税率的作用依赖于劳动税率的水平,在较高的劳动税率下,资本税率的作用大于中性技术进步的作用,不平等水平缩小;而在劳动税率较小时,资本税率的作用小于中性技术进步的作用,不平等水平扩大。

假定政府科研投入比重τk和τl发生变化,由模型和前述分析可知,此时政策变化通过改变资本或劳动增进型技术进步方式而改变资本收入份额和社会相对收入不平等水平。这与单纯模拟技术进步变化影响二者的情况类似,因而没有单独列出这一模拟结果。综合上述数值模拟的结果可知,在要素替代弹性小于1时,资本增进型技术进步即为劳动偏向型,有助于降低资本的收入份额,而通过政府税收政策调整研发投入增加资本增进型技术创新其效果明显优于纯税收政策的作用,同时搭配劳动收入税收政策,又能有效降低社会收入不平等,使我国的收入分配结构趋于平衡。

进一步用数值模拟方法研究何种税收组合可以使不平等最小。前面模拟结果看出,提高资本或劳动税率都可以有效降低不平等程度。但是,税赋水平不可能没有限制,若一直提高税率,显然,当政府对两种要素收入全额征税时,个体收入为0,不存在收入不平等。这种“最优”是以政府收入剥夺个体收入形式实现的,这显然有悖于常理。所以此处在寻求社会不平等水平的最小值时,需要对税赋整体水平做一限制。前述数据已计算得到我国2012年平均税率为0.195 2,资本税率为0.250 0,劳动税率为0.154 7。为此,保持当期政府收入份额不变,由于在技术进步内生的环境下,θg完全取决于资本和劳动税率,所以θg为固定常数也就得到了ηl关于ηk的如下方程:

进一步模拟劳动与资本税率按(17)式所示的函数变化时,资本收入份额、中性技术进步和相对不平等水平的变化规律。其中ηk的变化范围为其2012年取值的±30%,ηk∈(0.175,0.325)。

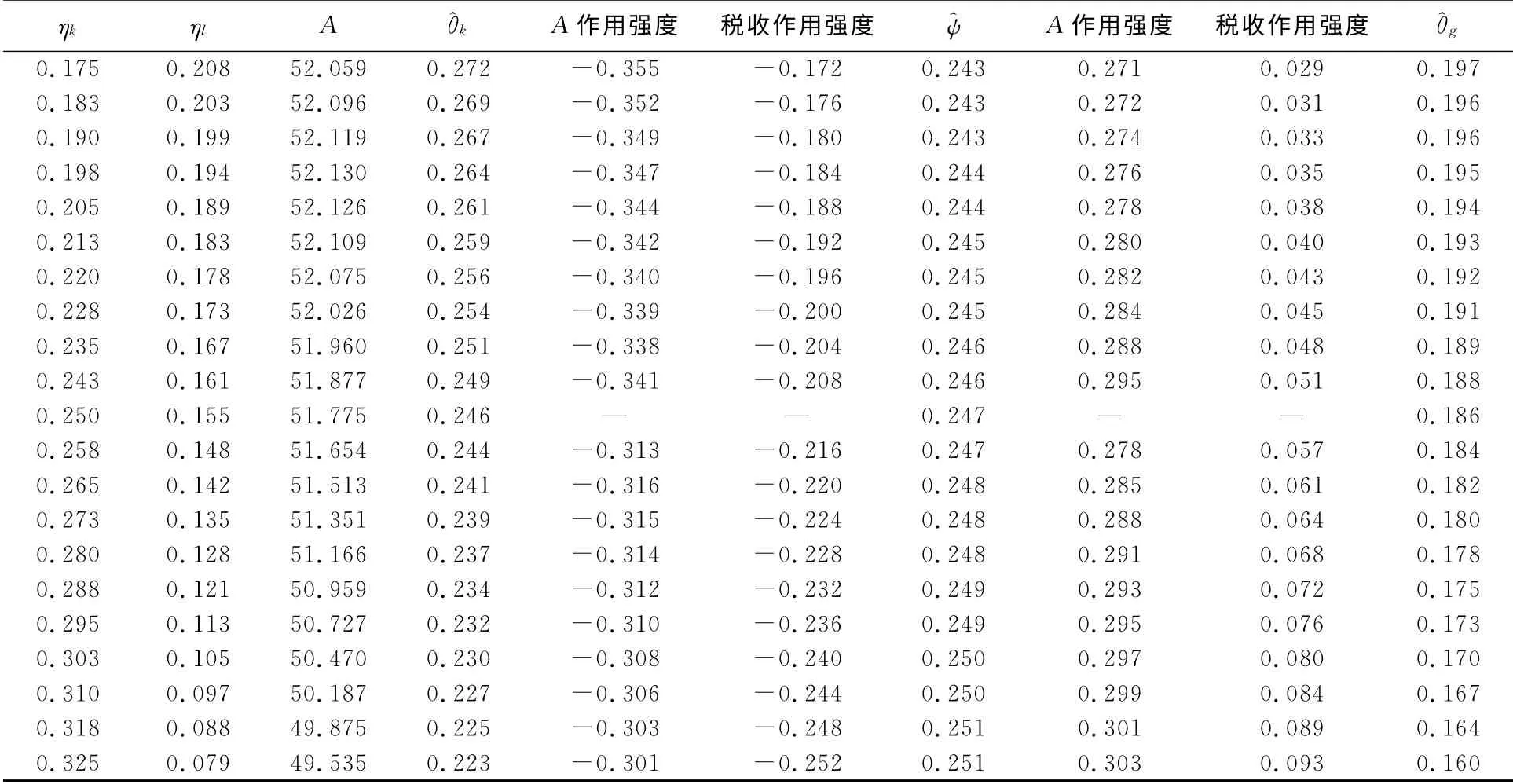

表10 适宜性税收政策的模拟结果

表10数据显示:当资本税率不断升高时,劳动税率不断下降。由于固定了当期政府收入份额,二者必然成反向变化,这与(17)所示的公式一致。中性技术进步与资本税率反向变化,前述模拟验证了劳动税率对中性技术进步的影响更大,所以在资本税率提高而劳动税率降低的过程中,中性技术进步水平不断下降。随着资本税率的提升,稳态资本收入份额下降,相对不平等水平不断增加,这与前述模型的结论保持一致。其中,税率直接作用和间接作用的方向都是负向。就强度而言,技术进步的作用强度要大于税率的作用强度,税率直接作用强度随着资本税率的增加而提升,中性技术进步的作用强度则随着中性技术进步水平的降低而减小。稳态相对不平等水平在资本税率增加的过程中不断上升,其中中性技术进步的作用强度要强于税率的作用强度。税率直接作用强度呈现不断增强的趋势,而中性技术进步作用强度则与其水平值的变化方向相反。值得注意的是,若改变税率,那么稳态政府收入份额也会随着资本税率的增加而减少。也就是说,若政府通过降低资本税率同时提高劳动税率以降低稳态的收入不平等水平,这种行为同时也能提升稳态时政府的收入份额。

四、基本结论

大量经验研究关注非技术因素对于短期要素收入占比和收入分配不平等的影响,并未重视不同类型技术进步对长期收入分配和收入不平等的作用。本文构建了包含技术进步方向和政府政策选择的理论模型,在技术进步外生和内生两种情况下讨论了技术进步以及政府政策对长期收入分配以及收入不平等的作用机制,利用我国1978—2012年宏观数据,结合数值模拟方法,考察不同税收强度下均衡收入分配和收入不平等的演化规律。结果显示:(1)资本收入份额以及由个体收入的变异系数表示的社会不平等水平,在一定的税率和技术水平下会趋于稳定。一般的,若政府收入份额较小,则外生的中性技术冲击和资本偏向型技术冲击均会降低资本收入份额,加剧社会不平等程度。(2)对资本和劳动两种要素收入征税对资本收入份额和收入不平等的作用可分解为税率直接作用与税率间接作用。税率直接作用体现在政府收入的变化导致研发投入的调整,影响技术水平继而改变均衡状态。其中税率直接作用方向同样依赖于政府收入份额,较小的政府收入份额使得两种税率与相对不平等水平呈反向变化。而税率间接作用取决于研发成功率以及技术进步本身的作用强度。(3)在保持即期政府收入份额不变的前提下,降低资本税率同时提高劳动税率会提升资本收入份额,降低相对不平等水平,而且当经济处于稳态时,这类政策也会使政府收入份额得到提升。

[1] Pareto V.Cours d'Economique Politique[M].Macmillan Press,London,1897(2).

[2] Caselli F,Ventura J.A Representative consumer theory of distribution[J].American Economic Review,2000(4):909-926.

[3] 王弟海,龚六堂.新古典模型中收入和财富分配持续不平等的动态演化[J].经济学,2006,5(3):777-802.

[4] Acemoglu D.Why do new technologies complement skills?Directed technical change and wage inequality[J].Quarterly Journal of Economics,1998(4):1055-1089.

[5] Kiley M.The Supply of Skilled Labor and Skill-biased Technological Progress[J].Economics Journal,1998(109):708-724.

[6] Galor O,Moav O.From Physical to Human Capital Accumulation: Inequality and the Process of Development[J].Review of Economic Studies,2004(71):1001-1026.

[7] 董直庆,蔡啸,王林辉.技能溢价:基于技术进步方向的解释[J].中国社会科学,2014(10):42-60.

[8] 王林辉,董直庆,刘宇清.劳动收入份额与技术进步偏向[J].东北师大学报:哲学社会科学版,2013(3):33-39.