我国金融与实体经济共生关系的实证研究

2015-02-18周建亮鄢晓非

周建亮,鄢晓非

(中国矿业大学 力学与建筑工程学院,江苏 徐州 221116)

0 引言

处于转型时期的中国经济要实现持续发展,必须正确把握金融发展与经济增长的关系。一方面,作为发展中国家,需要加快金融产业发展,建立起与经济快速增长相适应的现代金融体系,这不仅关乎金融体制改革乃至整个经济体制改革的成败,也关系到创新驱动发展战略的最终成败。另一方面,我国要借鉴发达国家金融危机的教训,在发展金融产业的同时注意其与实体经济的良性互动和协调发展。因此,从理论和实践上深入研究金融业与实体经济的良性互动关系这一问题有着十分重要的意义。本文试图引入共生理论,在向量自回归模型(VAR)的基础上考察我国金融与实体经济之间的共生关系问题,为金融与实体经济关系研究提供新的理论视角和方法。

1 金融与实体经济的共生关系

共生关系是指共生单元之间在特定的共生环境下,以某种共生模式形成的关系,共生的三要素包括共生单元、共生环境和共生模式。很显然,在金融与实体经济形成的共生系统的两个共生单元分别是金融和实体经济。共生单元以外的影响因素则组成共生环境,如经济环境、社会环境、自然环境等。金融和实体经济这两个共生单元之间相互作用的方式则是其共生模式。

金融与实体经济共生的行为模式包括寄生、偏利共生、非对称互惠共生和对称性互惠共生四种情况。

寄生是金融业与实体经济之间一种特殊的、本身不会产生新的价值的共生形式,寄生单元金融的生存和发展依靠的是“食取”寄主实体经济的收益,而实体经济因收益下降而不断降低生存能力。在寄生模式下,如果实体经济收益降低幅度超过其自身盈利能力,作为寄主的实体经济将会衰亡,作为宿主的金融业也将失去了生存条件。因此,这种共生方式只是一种理论抽象,在市场经济中很少存在。

偏利共生从寄生向互惠共生转换的中间类型。与金融业与实体经济之间的寄生相比,偏利共生关系产生新价值,但这种新价值一般只向金融业与实体经济之中的某一方转移。对另一方则没有影响。一般来说,这种“利人不利己”的交易难以产生持续的共生作用,这是由理性的市场主体的性质所决定的。

非对称性互惠共生是最常见的一种也是影响最广泛的一种共生模式。在金融业与实体经济之间非对称性互惠共生关系中,金融业与实体经济分工合作而产生新的价值,但这些新价值往往由于共生界面的作用而形成非对称性分配。在现实中,由于金融业往往具有垄断地位,因此金融业与实体经济的共生界面往往有利于金融业,从而使得金融业在利益分配中占有优势地位。

对称性互惠共生模式是指共生单元之间达成紧密合作关系,彼此获得其应有的收益。在金融业与实体经济之间对称性互惠共生关系中,通过金融业与实体经济的分工与合作能够提高双方的效率,获得更多的新价值,且这些新价值能够通过共生界面在共生单元之间实现对称分配。对称性互惠共生是金融业与实体经济之间所有共生关系中最理想的类型,而且也是最有效率且最稳定的共生方式。

金融业与实体经济共生系统的共生行为发展模式主要表现为从寄生、偏利共生到非对称性互惠共生,再到对称性互惠共生的发展演变过程。这个过程展现了金融和实体经济由不平等共生到平等共生、由不稳定共生到稳定共生的发展变化过程。当然,由于金融和实体经济的内在性质差异,使得它们在共生体中的地位是不同的,很难做到绝对的共生利益分配均衡,因此,从长远看,非均衡才是长期的和经常的状态,均衡是暂时的。

2 金融与实体经济的VAR模型

从理论上的分析,我们可以知道金融与实体经济的共生关系有四种,但我国的金融与实体经济到底是哪一种共生关系呢?这一点可以根据贡献程度的差异来进行区分。若实体经济对金融业的贡献程度远大于金融业对实体经济的贡献程度,则说明二者在发展过程中属于Patrick(1966)所提出的实体经济需求跟进模式;若金融业对实体经济的贡献程度远大于实体经济对金融业的贡献程度,则说明二者在发展过程中属于Goldsmith(1969)提出的金融拉动型增长模式,金融在实体经济的发展过程中起到核心作用。下文将具体通过脉冲响应模型计算金融发展与实体经济增长之间的贡献程度的大小。

VAR模型不以经济理论为基础,在模型的每一个方程中,内生变量对模型的全部内生变量的滞后值进行回归,从而估计全部内生变量的动态关系(Sims,1980)[1]。VAR模型强调让数据自己说话,这是其与建立在传统经济理论基础上的结构化模型最大的不同之处,这种特性使得VAR模型避开了结构化模型中内生变量建模滞后期问题。VAR模型的一般表达式为:

式(1)中,Yt为因变量向量,Xt为自变量向量,A1,A2…,Ap和B1,B2,…,Bq为待估计参数矩阵,εt为随机扰动项向量,因变量和自变量的滞后期分别为p和q,一般根据AIC和SC信息量取值最小的准则确定。

为了避免非平稳时间序列所产生伪回归问题,在回归之前,必须先对模型多涉及到的时间序列变量进行单位根及协整检验。如果单位根检验表明时间序列存在单位根,则需要经过差分后才能平衡(Dickey和Fuller,1979)[2]。为了避免用差分后的序列进行建模时产生的长期调整信息丢失的问题,还需要用协整检验来考察非平稳经济变量间蕴涵的长期均衡关系。

协整分析只是说明各变量之间在结构上的因果关系和长期关系是否均衡,至于各变量的单位变化通过其内在联系对整个系统的扰动,则需要通过脉冲响应分析来得到。脉冲响应函数(Impulse Response Function)是用来衡量随机扰动项的一个标准差冲击对其他变量当前和未来取值的影响。脉冲响应函数虽然能够比较直观地刻画出变量之间的动态交互作用及效应,但由于该函数正交化变换的结果严重依赖于各变量的顺序。为了克服这一缺陷,Koop(1996)等提出广义脉冲响应函数[3],Pesaran和 Shin(1998)随后进行了改进[4],将广义脉冲响应函数定义为:

式(2)中表示在t-1时刻已知的信息集,δk表示来自第k个变量的冲击。n是该冲击响应的时期数。Pesaran和Shin(1998)证明广义脉冲响应是唯一的,并且考虑了观测到的不同形式冲击和它们之间的相关性。因此,利用广义脉冲响应函数得到的结果更具稳定性和说服力。

3 实证研究

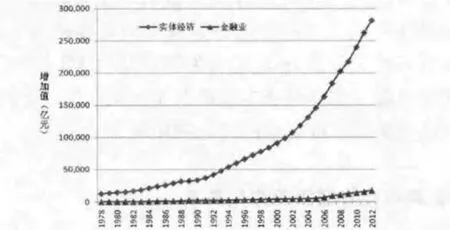

金融业是个复杂的系统,包括银行业、保险业、信托业、证券业和租赁业。作为一个国家或地区金融业发展的衡量指标也是多方面的,如金融业增加值、货币供应量、社会融资规模、金融业从业人员等。这些因素都能在一定程度上反映金融业的发展。本文选取金融业增加值作为衡量金融业发展的标志,这是因为相比其他指标而言,金融业增加值作为一个综合性的指标能比较全面反映一个国家或者地区金融业发展水平。实体经济是指物质的、精神的产品和服务的生产、流通等经济活动,不仅包括农业、工业、交通通信业、商业服务业、建筑业等物质生产和服务部门,也包括教育、文化、知识、信息、艺术、体育等精神产品的生产和服务部门。实体经济并不是一个严格的经济学概念,与之相关联的是除去房产市场和金融市场之外的部分,因为本文采用GDP除掉金融业和房地产业增加值的那部分作为衡量实体经济发展的指标进行分析。数据分析的样本期间选择在1978~2012年间,数据来源于各年份的《中国统计年鉴》。1978~2012年我国金融业与实体经济增加值(2000年不变价)见图1。

图1 1978~2012年我国金融业与实体经济增加值(2000年不变价)

3.1 单位根检验与协整分析

为了保证模型的有效性,首先应用ADF单位根检验对金融业与实体经济增加值时间序列数据的稳定性进行检验。经过多次尝试,选择最佳滞后期和检验形式,得到单位根结果如表1所示。

表1 金融业与实体经济增加值时间序列的单位根检验结果

从表1可以看到,检验结果表明,金融业与实体经济增加值水平时间序列的ADF检验值均大于5%显著性水平的临界值,所以接受单位根假设,因此它们都是不平稳的单位根过程,但其一阶差分是平稳的,即金融业与实体经济增加值时间序列具有相同的协整阶数——均为一阶单整序列,可以检验它们之间的协整关系。

表2是金融业与实体经济之间的Johansen(1988)协整检验结果[5]。在5%的临界水平下,轨迹统计量16.03大于12.32,表明应该拒绝不存在协整关系的原假设,应接受“至少存在一个协整关系”;而轨迹统计量5.23大于4.12表明“最多存在1个协整关系”不成立,也即在95%的置信水平下,金融业发展和实体经济增长之间存在2个协整关系,这说明两者之间存在着一种长期均衡。

表2 金融业与实体经济增加值Johansen协整检验结果

3.2 VAR模型以及脉冲函数响应路径

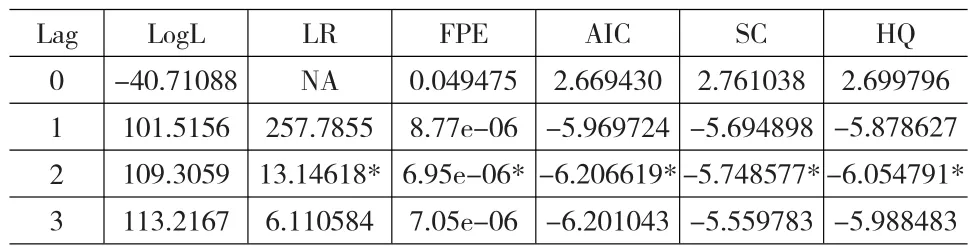

确定变量的滞后期是VAR模型建模的关键。本文根据LR(似然比检验统计量)、FPE(最终预测误差)、AIC信息准则、SC信息准则及HQ信息准则等五个常用指标确定最佳滞后阶数,VAR滞后期选择的标准如表3所示。

表3 VAR滞后期选择的标准

从表3不难看出,五个准则都倾向选择2阶滞后模型,在综合考虑模型拟合度、残差的异方差性、自相关性和正态性后,本文最终选择滞后2期为最优水平。

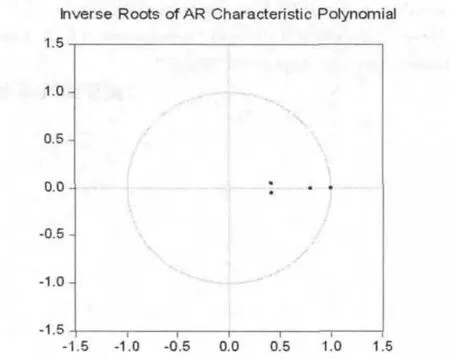

对VAR(2)模型进行稳定性检验结果见图2,每个特征方程的特征根均位于单位圆内表明VAR(2)模型是稳定的,可以作为脉冲响应函数分析的依据。

图2 VAR模型稳定性检验结果

由上面所得到的VAR(2)模型,基于广义脉冲响应函数式,可以得到金融发展与实体经济增长之间的相互冲击动态响应路径,见图3和图4。

图3 金融发展对其自身以及实体经济增长的脉冲响应

图3中纵坐标是变量对扰动项一个标准差冲击的响应程度,横坐标是广义脉冲响应函数的未来响应基数。金融发展对其本身的一个标准差扰动长期而言具有负效应,但该负效应产生有一个滞后期。从图3可以看出,金融发展对其本身的一个标准差扰动在第1期表现为正效应,这种正效应在第2期上升到最大,随后正效应影响逐渐下降,从第7期以后正效应消失逐渐产生负效应,且负效应逐渐增大。

金融发展对实体经济增长的一个标准差扰动的反应整体是正向效应,在第1期接近零,而在随后正效应不断上升,并在第8期达到最大,之后正效应影响逐渐趋于平稳。对比来看,金融发展受到自身标准差的冲击短期为正向效应长期为负向效应,而金融发展受到实体经济增长标准差的冲击为正向效应,且金融发展受到实体经济发展标准差的冲击超过金融发展受到自身的冲击。在考察期内金融发展受到实体经济增长冲击的累计反应值为2180,金融发展受到自身冲击的累计反应值则为1393。

金融发展对其自身以及实体经济增长的脉冲响应结果所揭示的经济含义如下:金融业发展水平对其本身短期为正向影响但长期为负向影响,表明实体经济是金融存在的基础,金融业的发展不能建立在自身“空中楼阁”之上。抛开实体经济来单独强调金融的发展,便会造成金融资本泛滥,导致资源配置的扭曲。金融脱离了实体经济,金融资本便会流向投机市场,扰乱商品市场秩序,甚至给整个实体经济带来危机。实体经济对金融业的发展呈现出正向影响,且该正向影响超过金融业受其自身的负向影响,表明了我国实体经济发展对金融发展的正向推动力量超过了其他制约金融业发展的力量,正向推动了金融业的发展。这表明我国金融与实体经济的关系属于Patrick(1966)所提出的实体经济需求跟进模式。

从图4可以看出,实体经济增长对其本身的一个标准差的冲击在第1期就显示出很高的正向效应,且这种正向效应一直在上升,只是上升幅度逐渐减小;实体经济增长对金融发展的标准差新息反应在第1期和第2期均为零,从第3期开始逐渐显现出负向效应,之后逐渐增大。在考察期内实体经济增长受到本身冲击的累计反应值为26233,实体经济增长受金融发展冲击的累计反应值却为-32018,对比可以看出实体经济增长受金融发展的负向影响超过实体经济增长受其自身的正向影响。

图4 实体经济增长对其自身以及金融发展的脉冲响应

实体经济增长对其自身以及金融发展的脉冲响应结果揭示出这样的经济含义:金融部门与实体经济部门既存在合作也存在竞争。金融部门在发挥其为实体经济部门提供资金支持的同时,也在谋求自身利益膨胀,榨取实体经济部门的财富。我国实体经济发展更多来自自身的循环累积,金融业对实体经济的扶持在短期内具有没有明显的推动作用,但从长期来看反而还制约了实体经济发展。只是因为我国实体经济本身的规模远超金融业,我国实体经济整体上处于上升状态。总之,我国实体经济的发展更多来自实体经济本身的正效应。

总的看来,我国金融业与实体经济之间是一种非对称性互惠共生关系。在我国由于金融业具有垄断地位,因此实体经济往往在与金融业共生的过程中处于弱势地位,受金融垄断盘剥。有统计数据表明,2012年中国500强企业中5家国有商业银行收入仅占比为6.2%,利润却占到35.6%,而500强企业中268家制造业企业收入占比为41.1%,而利润却仅占20.2%。这表明,实体经济和金融业之间存在悬殊的利润差距,企业利润向金融业集中。金融业的高利润意味着实体经济不仅融资难,而且融资成本高,这也影响了实体经济的发展。

4 结论与政策建议

本文从理论上探讨了金融与实体经济的共生关系,并建立金融发展与实体经济增长的脉冲响应模型考察金融发展与实体经济增长之间的贡献程度的大小,进而对我国金融与实体经济的共生模式进行判断。研究结果表明我国金融业与实体经济之间是一种有利于金融业的非对称性互惠共生关系,属于Patrick(1966)所提出的实体经济需求跟进模式。

我国的金融业呈现出高度的垄断性,主要包括两个方面:一是利率没有市场化,国家垄断资金价格的定价权;二是金融市场没有放开,国家垄断市场准入权,在金融领域中缺少市场最活跃的一支重要力量——民间资本。在这种情况下,金融对实体经济的服务效率和效果都较差,同时它自身还积淀了很多风险,甚至还会拖累实体经济的发展,所以必须推动中国金融体系的变革,推动金融业与实体经济向对称性互惠共生模式发展。中国金融体系的变革最重要的一点时要打破目前金融业的高度垄断,开放民间金融,大力扶持民营中小银行发展,对金融体系实施一次具有重大战略意义的变革。我们很高兴地看到,互联网金融的出现和发展加速了这种变革。为防范风险,对互联网金融适当规范是必需的,但从长期战略来看,还是要鼓励发展,因为无论是建立普惠金融,还是推动金融改革、结构调整,互联网金融对中国都是“历史性机遇”。

[1]Sims C.Macroeconomics and Reality[J].Econometrica,1980,(48).

[2]Dickey D A,Fuller W A.Distribution of The Estimatorsfor Autoregressive Time Series With A Unit Root[J].Journal of The American Statistical,1979,(74).

[3]Koop G.Parameter Uncertainty and Impulse Response Analysis[J].Journal of Econometrics,1996,(72).

[4]Pesaran M H,Shin Y.Generalized Impulse Response Analysis in Linear MultivariateModels[J].Economic Letter.1998,(58).

[5]Johansen S.Statistical Analysis of Cointegrationvectors[J].Journal of Economic Dynamics and Control,1988,(12).