寿险公司产品多元化经营对绩效影响的实证分析

2015-02-13郭洪川,徐传谌

郭 洪 川, 徐 传 谌

(1.吉林大学 经济学院,吉林 长春130012;2.吉林大学 国有经济研究中心,吉林 长春130012)

一、引 言

我国寿险公司的鲜明特征是产品多元化经营。从人身保险三大类别看,几乎所有寿险公司都经营寿险、健康险、意外伤害保险。从更细的保险产品划分看,2012年经营个人分红寿险、团体意外险、团体健康险的保险公司最多,均达90%以上;而经营团体分红险、团体万能险的公司最少,经营公司均不超过10家,团体投资连接保险则无公司经营;大多数保险公司经营的险种(即产品类别)数量在8个左右。各保险公司所经营的险种不仅存在数量差别,而且业务分布也存在差异,有的公司业务集中于少数几个险种,而有的公司业务较为分散。这些现象可以归结为寿险公司的产品多元化经营存在差异,那么这种差异对保险公司的经营绩效有何影响,是值得探讨的问题。

20世纪90年代以来,许多国外学者对保险公司多元化经营与绩效的关系进行了实证研究,但并没有一致性的结论。Teyssier研究表明,寿险公司和非寿险公司均存在产品多元化带来的经济性[1];Hoyt和Trieschmann研究表明,财产险公司或寿险公司的资产收益和市场回报高于多元化经营的公司[2];Elango等研究表明,财产险公司产品多元化与公司业绩存在非线性关系[3];Liebenberg和Sommer研究表明,财产险公司专业化经营的业绩胜过多元化保险公司[4];Luhnen研究表明,财产险公司专业化与成本效率存在显著的负向关系[5];Shim研究认为,财产险公司集中化经营的表现要好于产品多元化的保险公司[6]。

近年来,国内学者也开始关注保险公司多元化经营问题。高海霞对我国保险公司多元化经营模式进行了分析,认为多元化经营有助于保险公司分散风险[7];喻罗林对国内8家保险公司的研究发现,产品多元化与绩效存在微弱的正向关系[8];李瑞红对甘肃省财产险公司的研究表明,产品多元化与承保利润存在非线性关系[9];许莉等对我国财产险公司的研究发现,产品多元化与公司绩效存在非线性关系[10]。总体来看,国内对保险公司多元化经营问题的研究主要集中于财产保险领域,且研究结论并不一致。本文针对现有研究存在的不足,利用2003~2012年我国48家寿险公司的非平衡面板数据,对保险公司多元化与绩效的关系进行实证分析。

二、数据、模型和方法

1.样本与数据

虽然本文的研究对象为寿险公司,但包含经营寿险产品的其他类型保险公司。为了保证较长的时间跨度,并尽可能扩大观察个体的数量,本文将样本起始时间定为2003年,样本的截止时间为2012年,样本期间为10年。保险公司成立之初,业务基数小、波动大,许多变量的指标不具有可比性,因此样本中保险公司均从成立的第3年(或以上)开始。同时,由于解释变量需要滞后1期,且部分变量需要3年均值,部分成立时间较短的保险公司可进入样本的年限很短,因此仅纳入2008年(含2008年)以前成立的保险公司,这样样本中每家保险至少有4年以上数据。样本中共有48家保险公司,这些公司2003年的市场份额达99.69%,虽然逐年略有下降,但2012年仍达97.48%,具有很强的代表性。本文的数据主要来源于历年《中国保险年鉴》,以及根据中国保监会及各保险公司官方网站披露的信息或资料整理计算。

2.变量选择

被解释变量。公司绩效可采用资产收益率(ROA)、净资产收益率(ROE)等账面指标或股票市场价值指标衡量[11]。本文样本公司中直接上市公司仅有中国人寿、新华人寿两家,其余上市公司为母公司或控股公司为上市公司,无法计算其市场价值;同时,考虑到一些样本公司的净资产为负而无法计算净资产收益率,因此采用资产收益率(ROA)作为被解释度量。国外一些研究在采用ROA作为被解释变量的同时,一般把风险调整后的资产收益率(AROA)也作为被解释变量,目前尚未发现我国此类研究中将该指标作为被解释变量。因此,本文将该指标也作为被解释变量,考察多元化对平滑收益率波动后的影响。该指标以公司资产收益率除以最近3年资产收益率的标准差来衡量。

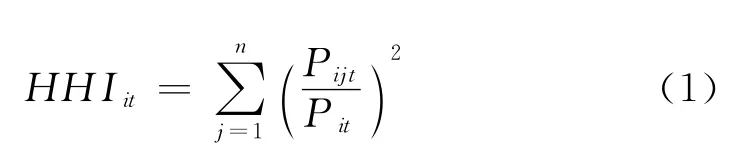

解释变量。衡量保险公司多元化经营的量化指标有“调整的赫芬达尔指数”(adjusted herfindahl index)和熵指数(entropy measure)。本文分别以这两个指标衡量产品多元化程度,作为解释变量。按照我国保险行业统计和监管对寿险公司险种类别的划分,将每一险种类别作为1条产品线,共12条产品线,考察各保险公司对12类产品的多元化经营程度。这12类产品分别为个人健康险、个人意外伤害险、个人普通寿险、个人分红寿险、个人万能寿险、个人投资连接寿险、团体健康险、团体意外伤害险、团体普通寿险、团体分红寿险、团体万能寿险、团体投资连接寿险。第i家公司第t年第n条产品线的赫芬达尔指数(HHI)可以表示为:

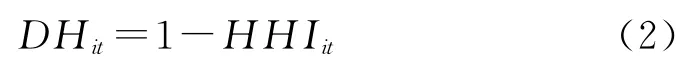

产品多元化程度表示为:

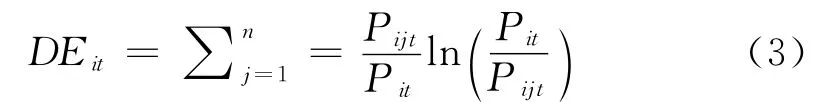

如采用熵指数来衡量,则产品多元化程度表示为:

控制变量包括:(1)区域多元化。一些研究表明,地区多元化对保险公司绩效有显著影响[3],其中有的研究表明地区多元化与产品多元化对绩效的影响存在交互作用[10]。为了控制这方面的影响,本文将区域多元化及其与产品多元化的交叉项作为控制变量。区域多元化以各保险公司在我国大陆31个省(市、自治区)保费收入的“调整的赫芬达尔指数”衡量。(2)险种行业集中度。将保险公司所经营险种的加权行业集中度作为控制变量,计算方法为保险公司各险种保费比重与对应险种的行业集中度(赫芬达尔指数)相乘并求和。(3)险种行业规模。将保险公司所经营险种的加权行业规模作为控制变量,计算方法为保险公司各险种保费比重与对应险种行业保费占人身险公司总保费比重相乘并求和。(4)险种行业增速。将保险公司所经营险种的加权行业增速作为控制变量,计算方法为保险公司各险种保费比重与对应险种行业保费年增速相乘并求和。(5)公司业务增速。将保险公司总保费增速作为控制变量。控制其对经营绩效的影响。(6)公司运营成本。设定公司运营成本为控制变量,该变量以保费费用率衡量,计算方法为保险公司的手续费(含佣金)支出与营业费用之和占当年保费收入的比率。(7)公司规模。采用资产总额的对数作为控制变量,来控制保险公司大小对绩效的影响。(8)保险资金运用率。将保险公司投资运用性资产所占比重作为控制变量,保险公司资产负债表中与投资相关的科目有可供出售金融资产、买入返售金融资产、债权计划投资、持有至到期投资、交易性金融资产、投资性房地产、定期存款、存出资本保证金等。保险资金运用率为这些科目之和除以年末资产总额。(9)资本结构。采用公司资本结构作为控制变量,考察其对保险公司的绩效影响,衡量指标为年末公司所有者权益占总资产的比重。(10)中资公司。设置中资保险公司的虚拟变量,中资公司为1,外资公司为0。(11)集团公司。设置为虚拟变量,集团化经营的保险公司为1,否则为零,到2012年底,我国保险集团公司有中国人保、中国人寿、中国再保险、太平、平安等9家保险集团公司。(12)上市公司。设置虚拟变量,上市公司为1,其余为0。

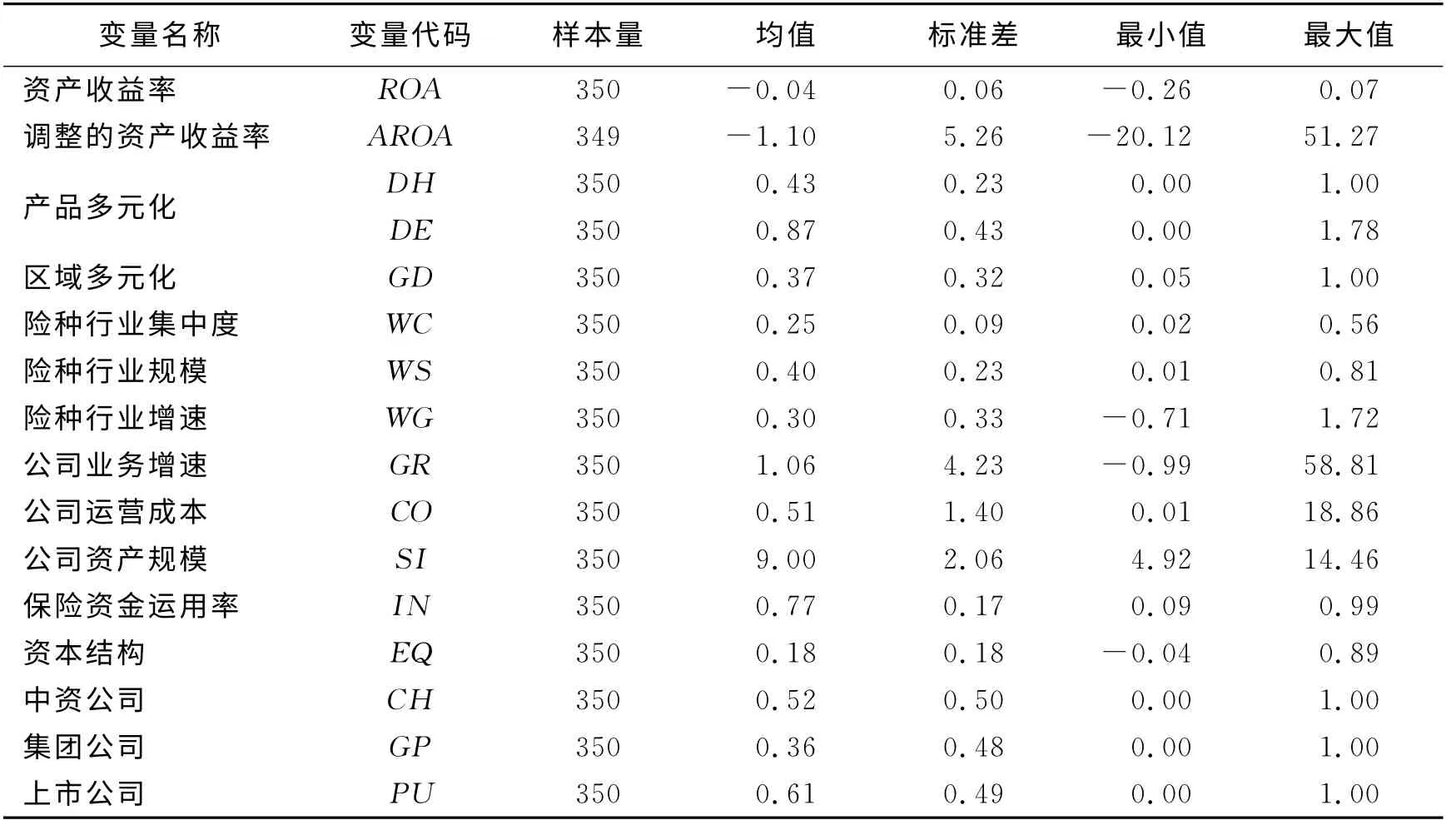

各变量的统计性描述见表1。

表1 变量的性描性统计

3.模型与方法

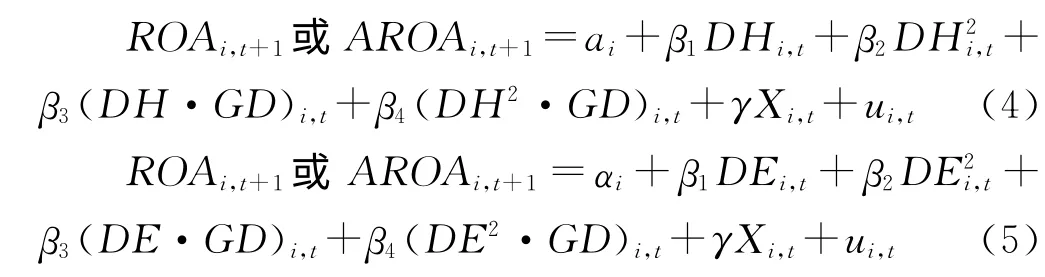

针对财产保险公司产品多元化与绩效关系的研究表明,二者存在非线性关系[3],一些实证分析模型均将产品多元化的二次项、产品多元化与地区多元化的乘积项、产品多元化的二次方与地区多元化的乘积项作为变量[10]。本文认为,不能排除寿险公司产品多元化与绩效之间存在非线性关系,同时,考虑到地区多元化与产品多元化的交互关系,设定含有解释变量二次项、交叉项的模型。

解释变量可能存在内生性是模型必须考虑的问题。在本文中产品多元化可能与扰动项相关,从而存在一定的内生性。可以采用工具变量的方法来处理,也可以采用分布滞后结构的办法。相对而言,模型采用分布滞后结构比采用工具变量法,更为简洁、可靠。为此,本文采用被解释变量比解释变量滞后一期的模型,其表达式为:

其中,i代表公司,t代表时间,αi代表公司特质性的截距项,ui,t为随公司和时间而改变的扰动项。ROAi,t+1为资产收益率,AROAi,t+1为调整的资产收益率,DHi,t为产品多元化程度,GD为区域多元化程度,Xi,t为包括GD在内的控制变量。假定u、t为独立同分布,且与αi不相关。尽管假定为独立同分布,但实际上不能排除扰动项存在异方差。解决这一问题,最简单、通用的办法是采用稳健标准差。因此,模型的参数估计和假设检验均采用稳健标准差。

Spearman相关分析表明,除解释变量的一次项、二次项及其与区域多元化变量的交叉项外,其余变量之间的相关系数均在0.8以下。尽管解释变量的一次项、二次项等存在较高的相关系数,并可能产生较为严重的多重共线性问题,但考虑到本文研究需要,且计量软件仍可进行系数估计,因此仍设定公式(4)、(5)所表达的模型。

在模型的估计方法方面,面板数据混合回归的基本假设是不存在个体效应,而检验表明本文模型存在个体效应,不应使用混合OLS。同时,本文对各模型分别采用固定效应和随机效应方法计算,并应用豪斯曼检验(Hausman)固定效应与随机效应方法的适宜性,选择最优的方法。其中,固定效应模型采用单向(one-way)虚拟变量最小二乘法(LSDV)。

三、实证结果分析

1.以资产收益率(ROA)为被解释变量的结果

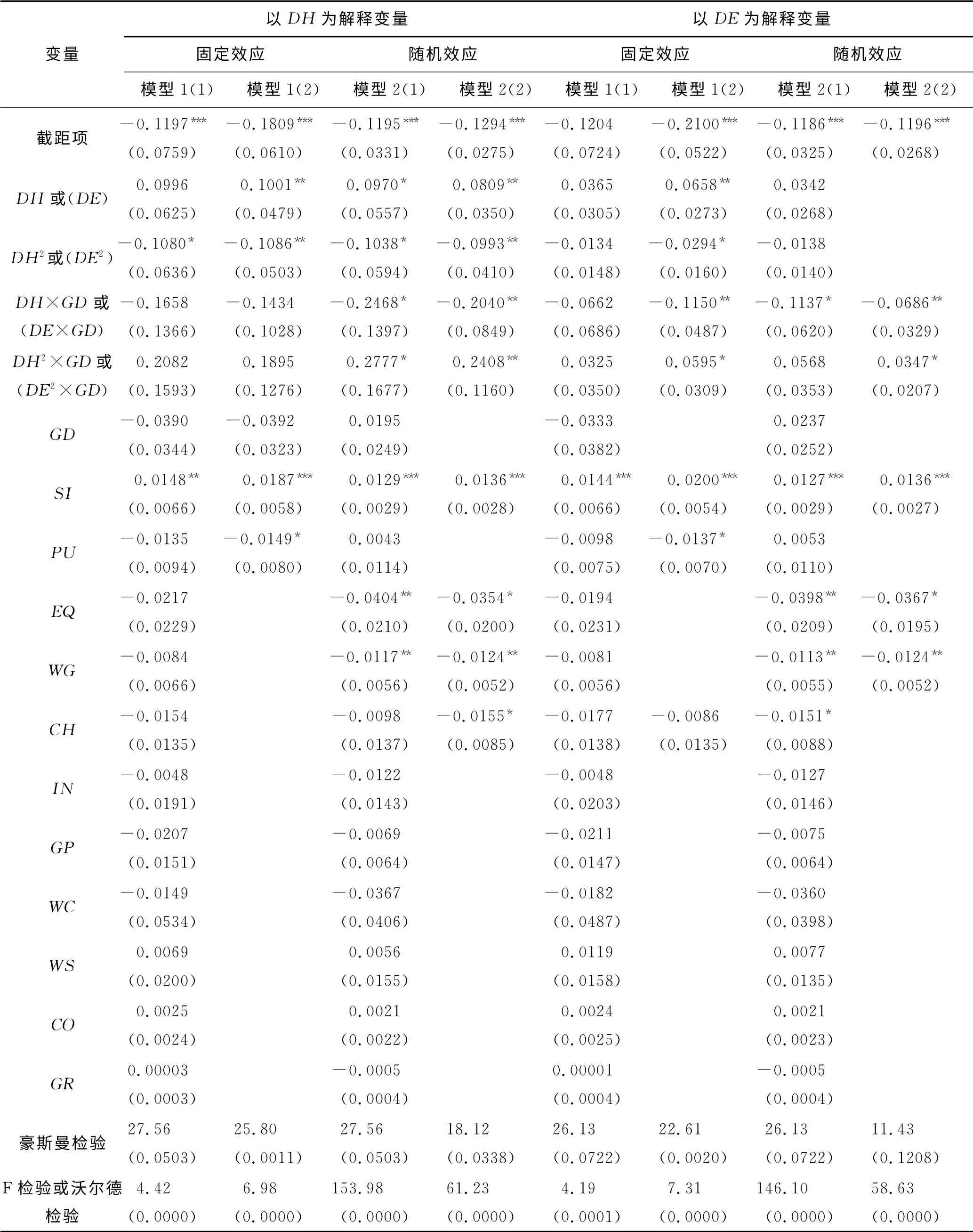

表2列出了以调整的赫芬达尔指数、熵指数衡量产品多元化程度的模型(分别简称“赫芬达尔指数模型”、“熵指数模型”)回归结果。其中,模型1(1)、2(1)分别为包含所有变量的固定效应模型、随机效应模型。去掉1(1)、2(1)模型中不显著的变量,并保留解释变量等关键变量后,形成模型1(2)、2(2)。F检验或Wald检验表明,这些模型总体估计都是显著的。

在赫芬达尔指数模型方面,从豪斯曼检验的结果看,1(1)、1(2)是较为适宜的模型,即包含这些变量的模型均应采用固定效应的方法。虽然模型2(2)中产品多元化及其与区域多元化的交叉项、二次项、二次项与区域多元化的交叉项均显著,但豪斯曼检验结果表明,包含这些变量的模型应采用固定效应方法,而采用固定效应的方法时,这些变量中的许多变量不显著。虽然豪斯曼检验表明模型1(1)是适宜的,但该模型结果中仅解释变量的二次项和1个控制变量显著,因此总体上看,模型1(2)是最适合的。

模型1(2)的结果表明,产品多元化程度与资产收益率存在非线性关系,产品多元化变量一次项的系数为正,二次项系数为负,且具有显著性,区域多元化变量及其与产品多元化的交叉项均不具有显著性。如果不考虑其他变量,产品多元化程度对公司经营绩效是二次函数关系,且是开口向下的抛物线,大体上经营绩效随着产品多元化程度的变化有一个先升后降的过程。这一结果表明,从提高经营绩效的角度看,人身保险公司产品多元化程度并非越高越好,而存在一定的最优值。

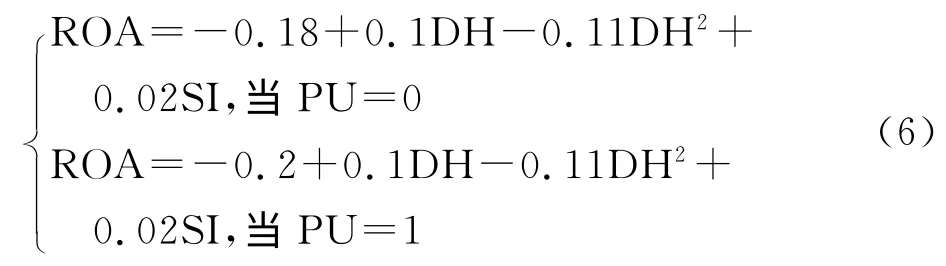

模型1(2)估计的回归方程为:

对式(6)求极值可得,当DH=0.45时,ROA取得最大值,表明在不考虑其他变量的情况下,如果人身保险公司的产品多元化程度超过0.45,反而不利于提高公司经营业绩。

控制变量方面,仅有公司资产规模、上市公司等2个变量的估计具有显著性。其中,上市公司变量与资产收益率变量存在负向关系,表明上市不能促使人身保险公司提高经营效益,原因可能在于我国人身保险公司中,直接上市的仅有中国人寿和新华人寿,其中样本中新华人寿仅上市1年时间,对结果的影响很小,其余均为境内外的母公司是上市公司,这些公司除友邦外均为中外合资公司,而中外合资寿险公司一般为中外方各占50%的股权结构,由于治理结构、水土不服等方面的原因,合资寿险公司发展并不顺畅,盈利状况也不佳,当然也不排除存在境外上市母公司为整体利益而影响我国境内公司效益的做法。公司资产规模变量与资产收益率变量存在显著的正向关系,表明规模越大的人身保险公司效益越好,在竞争力、规模经济方面越具有优势。

表2 对资产收益率(ROA)的回归结果

表3 对调整的资产收益率(AROA)的回归结果

区域多元化、业务增速、集团公司、中资公司、资金运用、资本结构、运营成本,以及所经营险种的行业集中度、增速、规模等变量的系数估计,均不具有显著性。这些估计结果可能与我国寿险公司的实际经营状况一致。如区域多元化变量系数估计的符号为负,这可能是由于寿险公司一般在总公司层面核算利润,而对于省级分公司仅以规模、费用等指标考核,从而导致寿险公司区域多元化经营更重规模扩张而非盈利,但由于中外资公司等公司异质性差异,致使估计结果在统计上不具有显著性。再如,集团化对寿险公司绩效有负面影响,但不显著。这可能是由于我国多数保险集团较为松散,且成立时间不长,尚处于内部磨合期,由此增加的成本高于带来的收益,同时由于样本公司集团化经营的差异性较大,导致结果不显著。

熵指数模型的结果与赫芬达尔指数模型结果存在较大差异。从豪斯曼检验的结果来看,包含所有变量的模型,采用固定效应即模型1(1)合适;包含部分变量的模型1(2)、2(2)均合适。其中,模型1(2)与赫芬达尔指数模型1(2)结果一致性较强,前者中显著的变量,在后者中均显著,且系数符号一致,同时前者中交叉项变量也显著。模型1(2)的结果仍支持人身保险公司产品多元化与资产收益率存在非线性关系的结论,所不同的是这种非线性关系更为复杂,其中受到区域多元化对产品多元化的交叉影响,而不再是较为简单的二次函数关系。模型2(2)变量的显著性与模型1(2)明显不同,解释变量具有显著性的仅为产品多元化一次项与区域多元化、二项与区域多元化的交叉项,产品多元化一次项、二次项本身不具有显著性。这一结果仍支持产品多元化与资产收益率存在非线性关系的结论。

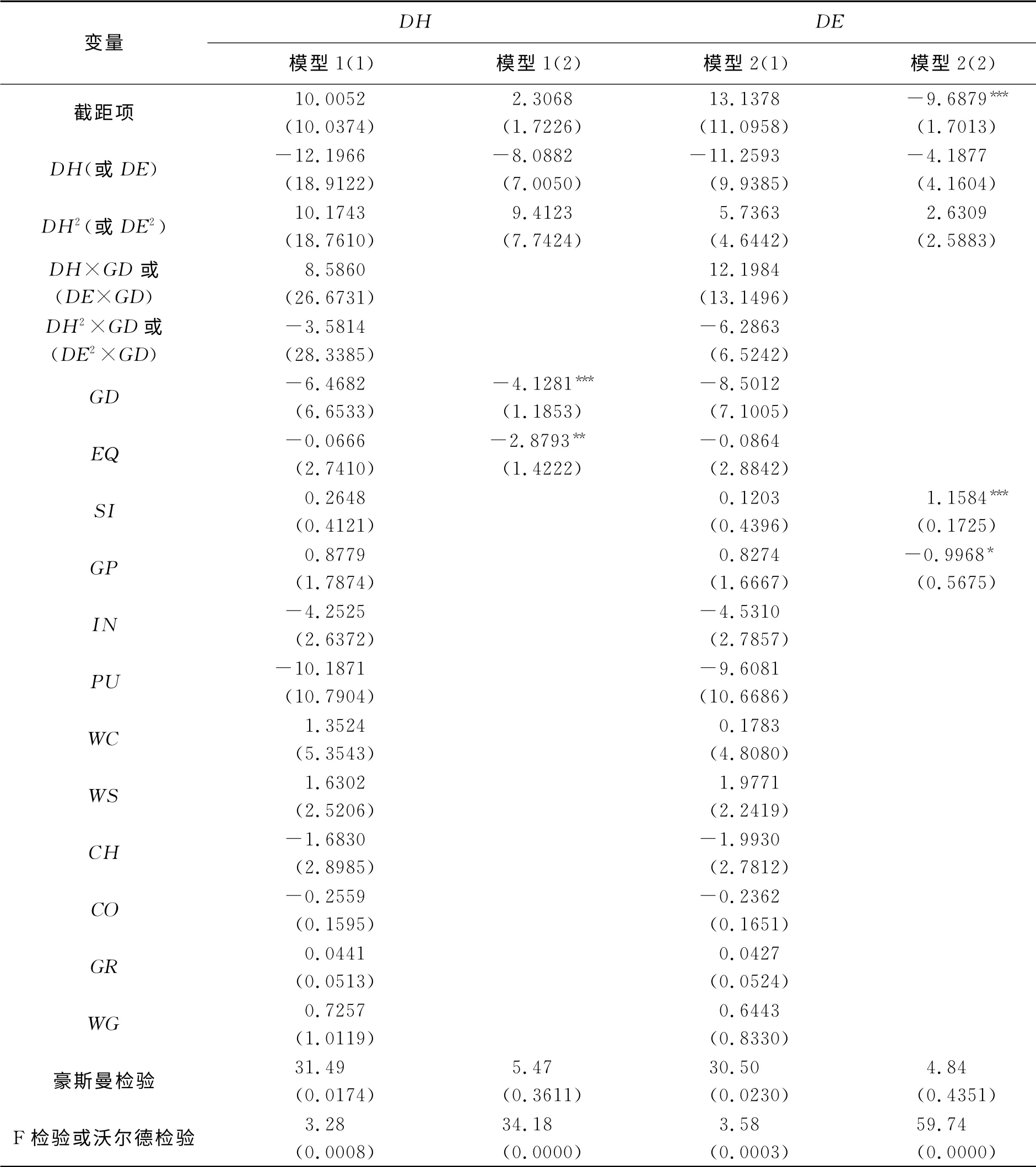

2.以调整的资产收益率(AROA)为被解释变量的结果

表3列出了以调整的资产收益率作为被解释变量的回归结果。模型1(1)、1(2)为采用调整的赫芬达尔指数衡量产品多元化程度的模型,模型2(1)、2(2)为采用熵指数衡量产品多元化程度的模型。其中,模型1(1)、2(1)包含了所有解释变量和控制变量,模型1(2)、2(2)仅包含部分变量。豪斯曼检验表明这些模型是合适的,同时Wald检验表明模型的总体估计均显著。

从各模型的回归结果看,不管是以调整的赫芬达尔指数还是熵指数衡量产品多元化程度,解释变量均不显著。这表明产品多元化程度对调整的资产收益率没有显著影响。从控制变量看,资本结构、区域多元化、资产规模、集团公司等变量的系数估计在有的模型中具有显著性,表明变量对波动调整的资产收益率存在一定影响。

四、结论及建议

我国寿险公司产品多元化经营与绩效存在显著的非线性关系。在不考虑其他变量影响的情况下,寿险公司经营绩效是产品多元化的二次函数,且为上凸函数,随着产品多元化程度的变化,经营绩效先上升后下降。因此对于寿险公司而言,并非多元化程度越高越好,而是存在最优值,以调整的赫芬达尔指数衡量,当产品多元化程度为0.45左右,公司经营绩效最好。在以熵指数衡量产品多元化程度的情况下,产品多元化与绩效之间存在复杂的非线性关系,区域多元化与产品多元化交互影响公司经营绩效。经3年波动性调整后的资产收益率替代资产收益率作为被解释变量后,产品多元化程度与波动调整后的经营绩效没有显著关系。为此,建议我国寿险公司应采取适度的产品多元化经营战略,并坚持以利润绩效为目标来确定多元化经营的险种与程度,在达到利润最大化后,不宜继续增加产品多元化程度,以免对公司的盈利状况带来损害。

[1]TEYSSIER R.Economies of scale and economies of diversification in insurance business:some elements of valuation[J].The Geneva Papers on Risk and Insurance,1991,16(60):327-338.

[2]HOYT R E,TRIESCHMANN J S.Risk/return relationships for life-health,property-liability,and diversified insurers[J].Journal of Risk and Insurance,1991,58(2):322-330.

[3]ELANGO B,MA Y,POPE N.An investigation into the diversification-performance relationship in the U.S.property-liability insurance industry[J].Journal of Risk and Insurance,2008,75(3):567-591.

[4]LIEBENBERG A P,SOMMER D W.Effects of corporate diversification:evidence from the property-liability insurance industry[J].Journal of Risk and Insurance,2008,75(4):893-919.

[5]LUHNEN M.Determinants of efficiency and productivity in german property-liability insurance:evidence for 1995~2006[J].The Geneva Papers,2009,34:483-505.

[6]SHIM J.Mergers &acquisitions,diversification and performance in the U.S.property-liability insurance industry[J].Journal of Financial Services Research,2011,39(3):119-144.

[7]高海霞.中国保险公司多元化经营及其模式研究[D].成都:西南财经大学,2008.

[8]喻罗林.我国保险公司多元化经营的绩效分析[D].长沙:湖南大学,2010.

[9]李瑞红.甘肃省财产保险公司多元化经营程度及其与经营绩效关系的实证研究[D].兰州:兰州大学,2011.

[10]许莉,樊小平,张宁.我国财产保险公司多元化经营与绩效的实证研究[J].保险研究,2010,(5):10-18.

[11]孙海洋,李延喜,陈克兢.中国装备制造业发展绩效实证研究——基于2003~2010年面板数据[J].大连理工大学学报(社会科学版),2013,34(3):36-46.