家族企业公司治理、税收规避与企业价值

——基于代理理论框架的分析

2015-02-08浙江工商大学颜淑姬

●浙江工商大学 颜淑姬

家族企业公司治理、税收规避与企业价值

——基于代理理论框架的分析

●浙江工商大学 颜淑姬

本文基于代理理论框架分析家族上市公司税收规避问题,首先从成本收益角度分析了家族企业避税偏好,实证发现家族企业存在一定的避税偏好,但不显著。接着从公司治理的三维:所有权结构、董事会结构、薪酬结构寻找影响家族上市公司避税行为的因素。研究发现两权分离度与避税程度显著正相关;两职合一与避税程度正相关但不显著;股权分散、独立董事与避税程度正相关,说明并没有发挥预期的权力制衡及监督的作用;董事会规模与避税程度正相关,说明大规模的董事会反而导致监督乏力;高管高薪酬没有发挥利益协同效应,长期机构持股及股票期权激励在一定程度上弱化了避税程度。最后观察了家族企业避税与企业价值的关系,发现避税程度与企业价值负相关,可能源于家族企业突出的代理问题。

家族企业 公司治理 税收规避 代理理论

一、引言

对于企业而言,营业利润的四分之一将作为税收支出上缴给国家,是一项重要的成本开支,因此企业有强烈动机通过各种途径去减少税收支出。但是在我国,国有企业实现的利润总额以及上缴的所得税额均是高管业绩考核的衡量指标,高管并没有合理避税的现实压力;而对于家族企业而言,所得税支出直接参与家族企业的财富分配,给企业带来现实的现金流出,相比国有企业而言他们会有更强烈的动机去寻求避税。国内外的一系列案例均已说明家族企业的避税偏好。

贝因美屡次因非合理避税被追缴税款。2011年4月12日,贝因美以高新技术企业名义在中小板上市,同年9月披露因不符合高新技术企业资格条件补缴税款5892万多元;2012年5月再次公告因前三年研发费用归集不合理,补缴税款2785万元;同年还被查出存在销售业务少缴税收和会计核算不规范等问题,需补缴552万税款及滞纳金。2011年8月15日据 《第一财经日报》报道青岛亨达集团皮业发展有限公司在2007至2011这5年间假充外资企业享受“两免三减半”的优惠政策,据披露在2008至2010年期间涉嫌偷漏税2631.38万元。2008年韩国三星董事长李建熙因逃税丑闻辞去董事长职务等。

避税作为企业与国家之间的博弈活动,是财富在国家与企业之间又一次再分配过程,是以减少国家税收收入为代价来获得企业的节税收益。而我国家族上市公司由于特殊的公司治理结构,导致控股股东与中小股东之间的利益冲突尤为突出 (陈德球等,2012;雷星晖,2011;贺小刚,2011等),避税给企业带来节税收益的同时也会增加代理成本,如控股股东的寻租成本。对于控股股东而言,由于其较高的持股比例能分享更多的节税收益,也因高控制权有能力利用避税交易的复杂性及模糊性进行利益寻租,从而给广大中小股东造成侵害。同时,由于控股股东的高持股比例、长持股期限及投资的非多元化使得其将承担更多的因避税失败可能带来的处罚、声誉损失及股价下跌。理性的家族控股股东会权衡避税的边际收益与边际成本,只有当边际收益超过边际成本时,才会采取激进的税收行为。那么,家族企业避税是否是普遍现象?是否比非家族上市公司避税程度更大呢?家族上市公司不同的治理结构是否会导致避税差异?是什么因素在影响家族上市公司的避税行为?避税到底是提升了企业价值还是减损了企业价值?本文试图基于代理理论框架从公司治理角度探寻避税动机的个体差异及避税对企业价值的影响。

二、文献回顾及理论分析

(一)基于成本收益的避税偏好分析。税收是企业的一项重要的成本开支,会影响企业的现金流,出于企业价值最大化的考虑,企业往往会聘请税务顾问、进行外部税务咨询或内设税务部门来进行税收规避活动。避税给企业带来节税收益的同时也会产生相应的成本,比如进行税务咨询的费用、制定筹划方案的人力物力成本、筹划方案可能产生的风险成本等以及管理层机会主义行为导致的非税成本 (Scholes,Wolfson,Erickson, Maydew和Shevlin,2005)。但是对于家族上市公司而言,最大的还是因突出的第二类代理问题(陈德球等,2012;雷星晖,2011;贺小刚,2011等)而产生的非税成本。

Desai等(2007)开辟了基于代理理论框架研究企业避税行为的新纪元,其指出在税务研究中考虑企业代理成本具有重大的理论及现实意义。是否避税取决于企业对避税产生的节税收益与隐藏在其后的包括代理成本在内的非税成本的权衡。对于企业而言,最大的收益在于节税收益,控股股东因高持股比例可分享较多的节税收益,控股股东还可能利用避税交易的复杂性及模糊性获取寻租收益。而非税成本包括为避税构造复杂交易的时间及努力成本,以及伴随避税交易的代理成本,避税寻租被中小股东洞察而带来的股价下跌成本,由避税风险可能带来的监管处罚成本及声誉损失成本。

避税主要通过对管理层寻租的反哺作用产生代理问题,引起代理成本。避税交易因其自身的复杂性及模糊性难以被审计师和税收监管当局发现,避税交易越多,自利行为就越容易被掩盖和实施,高管就能获取更多的私利;而高额的寻租利益又会进一步激发高管层的避税冲动。Dyrent等(2010)研究发现高管层一方面可以通过真实交易进行操纵性盈余管理来降低应税收益,以达到减少税收支出的目的;另一方面为降低应税收益的交易背后可能隐藏着管理层的利益侵占行为。Desai等(2004)对Tyco公司、Cheng等(2005)对安然公司利用避税交易操纵利润进行了案例分析,均发现管理层确实通过避税获取了私利。

在一个有效的资本市场,当广大中小股东发现高管层利用避税进行利益寻租,则可以通过“用脚投票”来拉低公司股价,这对于代理冲突严重的家族企业也是致命的打击,控股股东因高持股比例损失也将更大。控股股东持股期限长,投资非多元化,他们将为避税风险长期买单,避税如果被监管部门认定为违法,将带来处罚成本以及由此而造成的声誉损失,这将影响企业的后续融资。因此,控股股东因避税获取高收益的同时也将承担高风险成本,只有当边际收益超过边际成本时。避税才是纳税人的理性选择。

(二)企业避税偏好的影响因素分析。公司治理会影响企业税收行为(Desai等,2007),公司的管理和内部控制是税收规避的重要影响因素(Shackelford和Shevlin,2001)。那么到底是哪些因素在影响家族上市公司的避税行为呢?

所有权结构对避税有重大影响 (Desai和Dharmapala, 2008)。Chen等(2010)研究发现家族上市公司由于股权高度集中,其避税程度更为严重,因为其从避税的节税收益中分享的比例也更高,但同时也可能因高持股比例,长持股期限而承担高比例的成本而降低避税程度。Brad A.等(2013)研究发现所有权与控制权的分离与公司避税行为紧密相关,当所有权和决策权集中在少数人手中时,这些管理者会变得更加风险厌恶而不愿去投资于高风险的项目,而避税活动往往存在很大风险,因此高股权集中度的公司税收规避程度反而更低。机构持股会产生监管功能(Goergen和Renneboog,2001),但高的机构持股比例也会产生利益侵占行为(Hart,1995),机构持股是否会影响避税行为则有待实证检验。

董事会是公司治理的核心,家族上市公司董事会中家族股东往往占有重要位置及比例,而家族控股股东往往又是决定避税行为的重要人物,因此董事会结构必然会对公司避税产生影响。Florackis(2008)认为独立董事比例、董事会规模、两职是否合一都会影响股东与管理层之间的关系。董事会规模对公司治理影响正反面结论都有,正面观点认为,董事会规模越大,其所拥有的技能、经历、资源就越丰富,越能发挥对CEO的监管作用。但是,大规模的董事会也容易导致沟通、协调、决策的低效率。Zahra和Pearce(1989)研究发现独立董事因其自身的独立性以及专业知识及经历能发挥假设性作用,有助于缓解代理问题。Conyon和 Muldoon(2006),Haniffa和Hudaib(2006)基于社会网络理论认为多席位董事会增强有效性,因为他们能接触更多的社会资源,因在多处任职及多重背景容易带来知识溢出。但是否会影响公司避税有待实证检验。

薪酬激励尤其是股票期权及绩效工资将管理层的利益与广大股东及公司的利益紧密联系起来(Florackis,2008)。但是其是否有利于降低代理成本有待更多实证研究的进一步检验 (Fifth,Tam和Tang,1999)。只有 Desai和Dharmapala (2006)用非正常的税会差异对绩效报酬回归后发现,在股东权益低及机构持股比例低的公司,两者之间存在负相关关系。

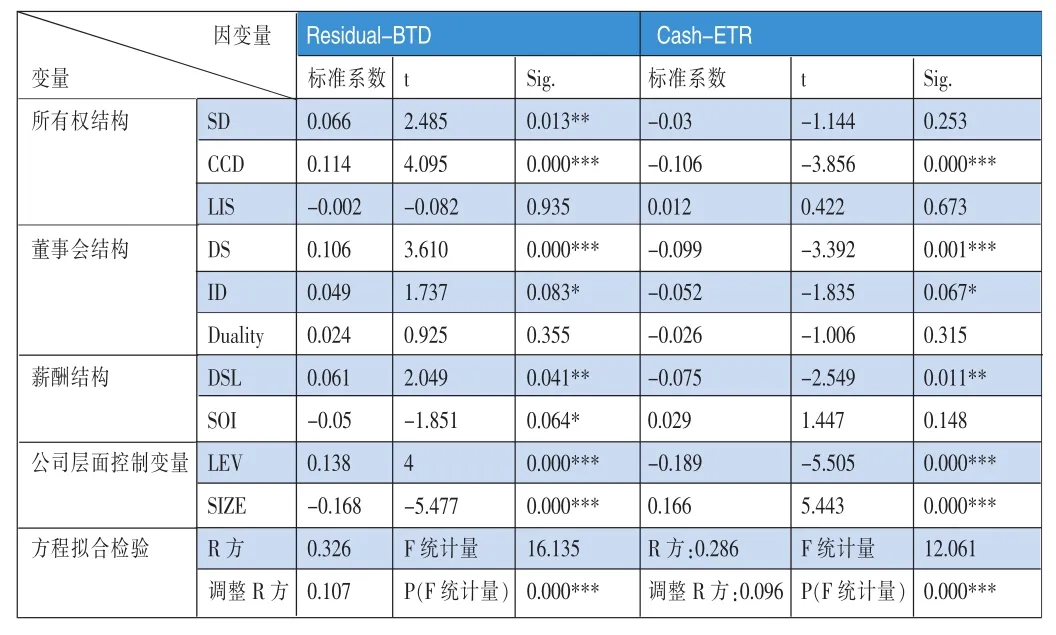

因此,综合文献研究,本文从三个维度来衡量家族上市公司的公司治理,分别是所有权结构、董事会结构、薪酬结构。所有权结构方面选择股权分散度、控股股东控制权与现金流权分离度、长期机构投资者持股比例来衡量;董事会结构方面选取董事会规模、独立董事比例、两职是否合一来衡量;薪酬结构方面选取高管工资水平、是否实施股票期权激励两个指标来衡量。

(三)避税与企业价值关系的研究。税收负担的减少就一定能提升企业价值吗?按照传统理论,避税给企业带来节税收益的同时减少对政府的税收支出,从而可以提升企业价值。但随着委托代理理论被引入企业税收行为研究,情况就变得更为复杂。高管层在进行税收规避的过程中,为了不被税务当局或审计部门发现,往往会采取一系列复杂的交易活动来掩盖其避税行为,在节税的同时也由于交易的复杂及不透明性,加强了内外信息的非对称性。这就为公司高管层利用信息非对称性进行一些机会主义行为大开方便之门,比如:操纵性盈余管理、非公允关联交易等等。在控制权与现金流权分离的情境下,高管层不能完全分享筹划所带来的节税收益,导致其开展税收筹划的动机并不与所有者完全一致。反倒激发了其利用税收筹划开展机会主义行为的动机(Chen等,2005;Desai等,2007)。从这一角度分析,税收筹划确实带来了节税收益,但也增加了代理成本。那么到底税负的降低是提升了企业价值还是降低了企业价值,两者关系并不明朗。理论上,只有当高管层的机会主义行为得到有效抑制的时候,代理成本才会下降,税收筹划给企业带来税收支出减少的同时提升了企业价值;否则,过高的代理成本掩盖了节税收益,反而导致企业价值的减损。

Desai和Dharmapala(2009)基于美国资本市场的数据研究发现,平均而言,公司采取激进的纳税筹划行为并没有提升公司的价值,只有那些公司治理质量较好的公司,税收支出的减少才提升了公司的价值。Halon和Slemrod(2009)的研究结论基本上与此一致,他们研究发现市场对企业激进的税收行为反应显著为负,只有在公司治理较好的企业中,这种负面反应才稍微缓和一些。

对于我国的家族企业而言,由于其特殊的治理结构导致其控股股东与广大中小股东的利益冲突比较剧烈,代理成本相对较高,节税收益是否能超越代理成本,给企业带来真正的盈利增长,尚有待实证的进一步检验。

三、样本选取及避税程度的衡量

(一)数据来源。本文所使用的数据大部分来自国泰安CSMAR数据库及色诺芬数据库,重叠部分对两者进行了比对检验。因避税效果具有相对滞后性及较长期影响性,加上我国于2008年起实施新企业所得税法,因此样本选取为2008-2010年所有A股主板上市企业。剔除金融企业、PT和ST样本、当年IPO或SEO的公司、当年净资产为负及主营业务收入为零的样本、数据缺失的样本。共得到公司——年份的面板数据样本2329个,其中家族上市公司(所选样本家族上市公司其实际控制人均为家族自然人及其一致行动人)1364个,民营非家族上市公司(根据国泰安民营上市公司数据库中去除自然人及家族控股以及国有控股)81个,国有上市公司884个。数据处理及回归分析采用SPSS21.0统计分析软件。

(二)企业避税程度的衡量。根据Michelle Hanlon(2010)的综述,主要有四种衡量指标:所得税费用负担率(ETR),现金所得税费用负担率(Cash-ETR),税会差异(BTD),税会差异的残差项(residual-BTD)。

所得税费用负担率=所得税费用/税前利润,该指标反映了税会差异的永久性差异部分(如坏账准备、优惠税率等),但无法反映暂时性差异,比如固定资产折旧的加速折旧法,只是使税负前后期转移,总额是不变的,那么从较长期来考虑,是不会影响ETR的。

现金所得税费用负担率=现金支付的所得税费用/税前利润,该指标同时反映了永久性差异和暂时性差异,不受应计制会计影响,因此可以在一定程度上避免盈余管理的成分,避免前者对有效税率的高估。

税会差异是指会计利润总额与应纳税所得额之间的差异,应纳税所得额=(所得税费用+递延所得税资产增加额-递延所得税负债增加额)/名义所得税税率。随着国内会计准则的国际趋同,会计利润与应纳税所得额由于所遵循的法律依据不同,由制度差异带来的永久性差异成分不断扩大。税会之间的差异除了有管理层避税筹划的部分,还包括了会计准则与税法差异的制度性差异成分,以及管理层盈余管理的成分。用该指标来衡量避税筹划导致的操纵性差异存在一定的误差。

税会差异的残差项是Desai和Dharmapala(2006,2009)提出的计量指标,其将税会差异对总应计项目进行回归,回归的残差视作无法被盈余管理行为所解释的部分,当做避税所导致的税会差异部分,因此跟现金所得税费用负担率有异曲同工之妙。具体计算如下:应计项目总额(本文将会计利润分为应计项目和现金流量,国外文献中,常用的应计利润计量通常借鉴Sloan(1996)等的 “折旧后经营利润”以及Bath等(1999)的“非常项目前利润”。本文借鉴上述第二种做法,根据数据取得的便利性,用扣除非经常性损益后的净利润/名义所得税税率作为非常项目前利润)=非常项目前利润-经营活动现金流量净额。非常项目主要包括减值、投资净收益及营业外收支净额。建立回归模型,取值为回归残差项。

综上,本文选取税会差异的残差项作为避税程度的衡量指标,该指标越大,说明企业避税程度越高。同时用现金所得税费用负担率做稳健性检验,与前相反,该指标越小,企业的避税程度越高。考虑到避税效果具有相对滞后性及较长期影响性,用后续三年平均值来加以衡量,即现金所得税费用负担率=3年现金所得税费用之和/3年税前利润之和。

四、家族企业避税偏好分析

(一)描述性统计分析。从表1、表2统计结果可见,所得税费用负担率的均值及中位数都是家族上市公司最低,非家族民营上市公司其次,国有上市公司最高,符合预期。税会差异及税会差异的残差项都是家族上市公司最高,其次是非家族民营上市公司,最低是国有上市公司,与预期一致。但在统计上均不显著。说明在我国家族上市公司确实存在一定的避税偏好,但是两者差异不明显。这跟Chen等(2009)研究结论相反,他们通过美国家族上市公司的样本研究发现,美国的家族上市公司并不比非家族上市公司采取更为激进的税收政策,他们更看重避税遭受处罚带来的家族声誉损失以及由此带来的股价下跌。这跟他们较完善的税收征管体系及更为严厉的税收处罚密切相关。而我国税收体系尚在不断完善过程中,执行不力、处罚不严导致企业避税的非税成本相对较低,而避税收益较为丰厚,基于成本收益比较,才会有如此偏好。

表1 三类企业不同避税指标比较表

表2 三类企业不同避税指标的差异检验表

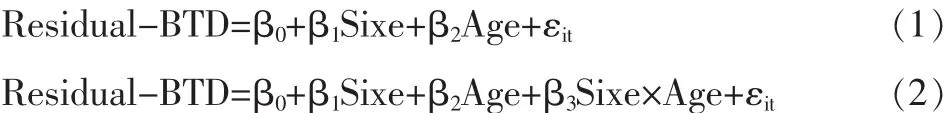

(二)基于公司成熟度的解释。公司越成熟,对于所处行业越熟悉,对行业及相关法规政策的了解也越透彻,相对而言对税收政策及法规的利用会更加自如,从而会采取更为激进的税收行为,笔者将公司规模及公司年龄作为成熟度的代表变量,公司规模取公司总资产,公司年龄取公司自上市开始到样本年间的年数。用税会差异回归应计项目的残差项作为因变量,用上述家族上市公司样本构建如下模型:

从表3回归结果分析,模型(1)显示公司规模与公司避税程度显著正相关,说明对于家族上市公司而言,规模越大,避税越严重;公司年龄虽与避税程度正相关,但统计上不显著。模型(2)加入规模跟年龄的交乘项后发现,规模跟年龄均与避税程度显著正相关,在一定程度上说明处于成长期的家族上市公司更偏好避税,因为节税带来现金流的增加,而现金流的增加对于一个发展中的公司是何等的重要。但两者的交叉影响却是显著负相关,说明规模越大公司年份越长的公司反而避税程度越轻,可能这种处于成熟稳定期的家族上市公司更注重基业长青,会更多地去顾虑避税失败给企业声誉造成的玷污及价值减损。

表3 成熟度解释回归结果

(三)CEO年龄对避税的影响。新兴起的关于CEO个人背景特征对公司政策影响的研究表明前者对后者存在重大的影响。比如有研究发现CEO越年轻,越倾向于选择激进的企业战略(Peng和Wei,2007)。Yin(2013)发现CEO年龄影响着企业并购行为。按此逻辑越年轻的CEO,可能更富有冒险精神,更偏向于采用激进的税收政策,避税程度会更严重。那么事实是否如此呢?根据世界卫生组织2010对老中青年龄界限的新划分,44岁以下为青年人,45-59为中年人,60岁及以上为老年人。我们将上述家族上市公司根据CEO年龄老中青分成三类样本,青年组样本316个,中年组样本865个,老年组样本183个。

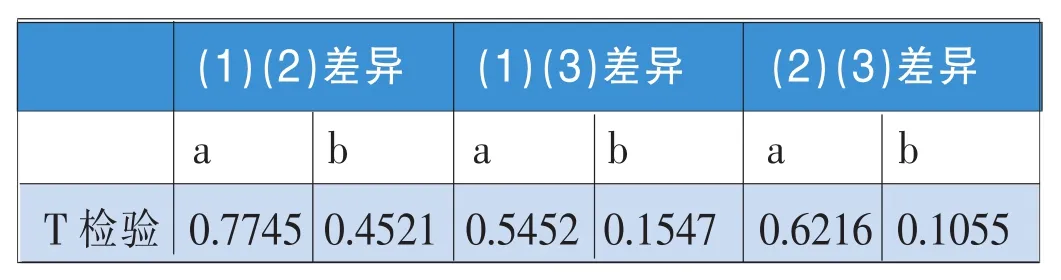

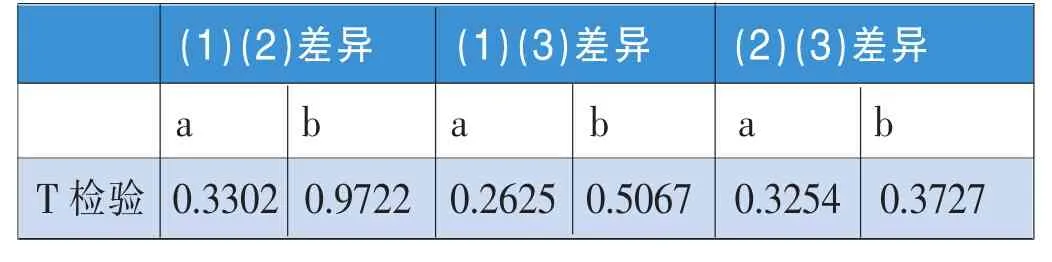

从表4、表5的统计结果分析,总体而言青年CEO所在家族上市公司的所得税费用负担率要比中年和老年CEO所在样本公司来的低,而税会差异及税会差异回归应计项目的残差要比后两者来的高,说明越年轻的CEO越偏好于采用激进的税收行为,避税程度相对较高。但三者之间差异不明显,统计不显著。

表4 不同CEO年龄样本组避税差异比较表

表5 差异显著性检验表

五、基于公司治理角度的家族企业避税偏好影响因素分析

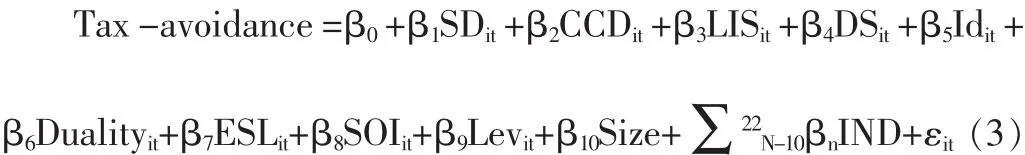

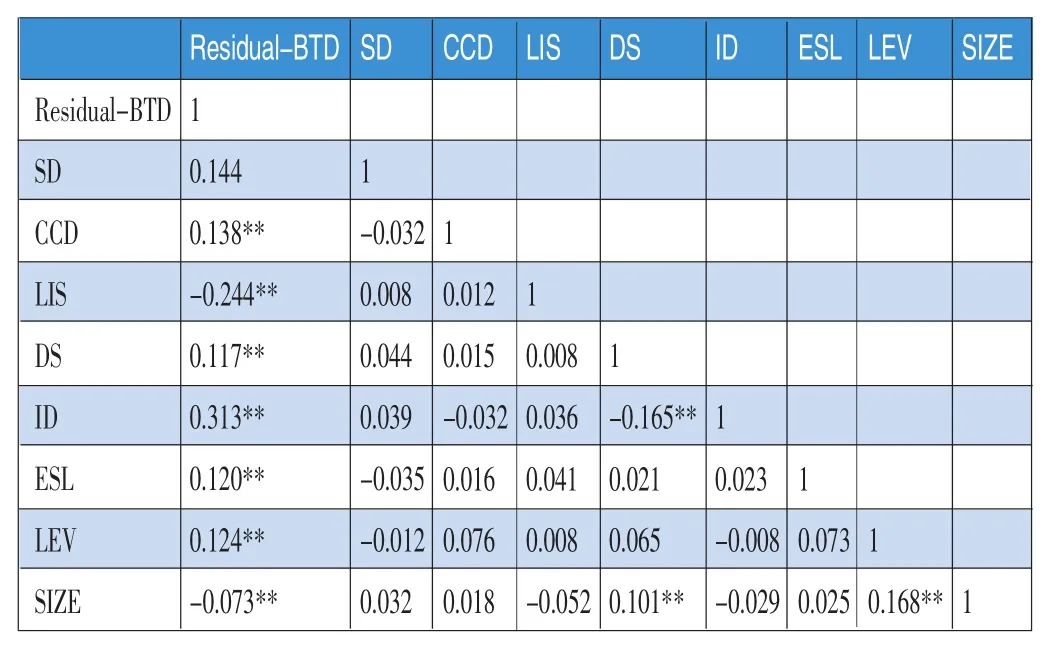

(一)模型设计及变量解释。本文拟设立如下模型来观测公司治理因素对家族上市公司避税行为的影响:

股权分散度(SD):纵观文献研究有不同度量方法,国内研究者一般的分类方法为:第一大股东持股比例超过20%,前五大股东持股比例之和超过50%即为股权分散,反之则为股权集中(杜莹、刘立国,2002;苏武康,2003;刘运国、高亚男,2007等)。Jacquemin和Berry(1979)曾提出用熵的方法来测量高管团队内部的股权分散度。继之Kroll等(2007),陈闯、刘天宇(2012)等相继采用过该方法。笔者也更偏向于用连续变量来度量股权分散度,因此借鉴后者来度量家族上市公司的股权分散度。该方法计算公式为:为股权分散度,Si为第i个大股东的持股比例,取前五大股东。股权越分散,越有利于权力制衡与民主决策,非合理避税的概率会越低。

控制权与现金流权分离(CCD):主要有两种方法,一是比率法,即控制权与现金流权的比值,比值越大两权分离度越大;另一个是差额法,即控制权与现金流权的差,差值越大两权分离度越大。本文研究中用CSMAR数据库中的差值法。

长期机构投资者持股比例(LIS):长期机构投资者作为有效的外部监管组织,能降低管理层的机会主义行为(Chen等, 2010)。

董事会规模(DS):董事会规模会影响公司治理效率,但正反结论都有。正面观点认为董事会规模越大,意味着拥有更多的资源、信息、技能及对CEO的有效监管,同时大规模的董事会也会导致沟通、协调、决策效率的降低(Florackis,2008)。

独立董事比例(ID):鉴于董事的独立性、专业知识及经验会有效地降低公司的代理成本问题(Zahra和Pearce,1989)。

两职是否合一(Duality):两职合一容易导致权力垄断,加剧代理问题。因而设立虚拟变量,两职合一的为1,反之为0。

表6 变量描述表

高管工资水平(ESL):用CSMAR数据库中金额最高的前三名高管薪酬之和来表示,取自然对数。

股票期权激励(SOI):股票期权激励将决策层的利益与公司、股东的利益紧密相连,利益的趋同性有利于缓解代理问题,考虑到实施股票期权并非家族上市公司的普遍现象,样本公司中有相当一部分未实施股票期权,因此用虚拟变量来表示,已实施的为1,未实施的为0。

另外根据相关文献,为控制公司基本面因素,引入资产负债率(Lev)、公司规模(Size)(取公司总资产的自然对数)、行业(Ind)作为控制变量。it表示第i个公司第t期的样本数据。

(二)实证结果分析

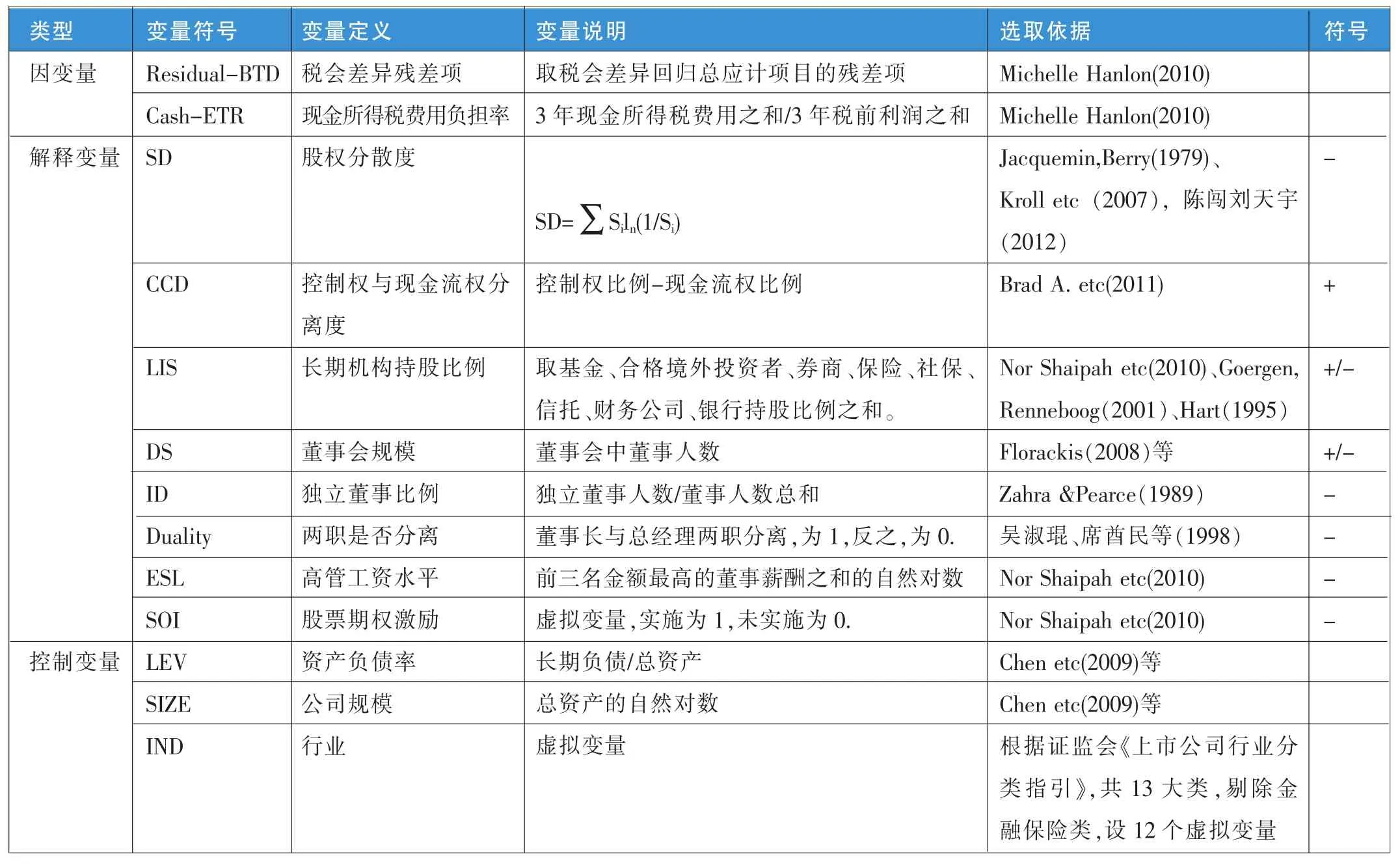

1.描述性统计。为控制异常值,所有变量均在样本下1%和上99%分位数的位置做了极值截尾处理。从表7的描述性统计可见:税会差异残差项的均值及中位数分别为27535678元和6224215元,说明家族上市公司普遍进行了避税管理,但低于均值的公司占多数,税收激进的公司相对较少。从表8的皮尔森相关系数分析,因变量与各自变量之间高度相关,各自变量之间基本不存在多重共线性问题,变量选取合理。

表7 变量的描述性统计

表8 Pearson相关系数表

2.多元回归结果及分析。从表9回归结果分析,模型(1)拟合优度为0.326,且在1%水平上统计显著。股权分散度与税会差异的残差项成正相关,且在5%水平上统计显著。与预期结果相反,说明股权分散并未取得预料的权力制衡及民主决策的效果,可能由于股权过于分散,导致各个股东都缺乏足够的能力和动力参与企业的管理和监督管理层的行为,这在很大程度上导致了投资者对管理层的监督乏力,反而助长了控股股东的机会主义行为,为控股股东提供寻租便利,当寻租收益大于代理成本损失时,强化了其避税动机,从而使避税程度提高。至于怎么样的分散程度是合理的,有待后续实证的深入研究。

控制权与现金流权分离度与税会差异的残差项正相关,且在1%水平上统计显著,说明控股股东仅凭较少的现金流权就能获得绝对的控制权时,寻租将更加便利,在获取控制权私利的同时因较少的现金流权而分担较少的代理成本损失,因此容易采取更为激进的税收政策,避税程度更大。印证了Fama和Jenson(1983)的理论。

长期机构投资者持股比例与税会差异残差项负相关,但统计上不显著。说明长期机构投资者在一定程度上发挥了监督功能,在抑制控股股东的机会主义行为方面发挥了一定的监督作用,降低代理成本的同时也大大降低了其可能获取的寻租收益,从而使其避税动机大大减弱,避税程度也相对较低。支持了Goergen和Renneboog(2001)的观点。

董事会规模与税会差异残差项正相关,且在1%水平上统计显著,说明对于家族上市公司而言,董事会规模越大,反而避税程度越高,支持了Florackis(2008)的观点:大规模的董事会会导致沟通、协调、决策效率的降低。最终反而容易成为控股股东的“一言堂”,起不到有效的监督和制衡作用,为控股股东寻租提供便利,增强其避税动机,从而提高避税程度。

独立董事比例与税会差异残差项正相关,在10%水平上显著。说明独立董事比例越高,反而没有发挥应有的监督作用,在质疑独立董事独立性的同时也可能存在搭便车心理,没有很好地履行监督职能,便利了控股股东的机会主义行为,方便其获取寻租收益,增强其避税动机,导致高的避税程度。

董事长与总经理两职是否合一与税会差异残差项正相关,但统计上不显著。说明两职合一的家族上市公司避税程度更高。公司引入董事会机制意在发挥监督总经理等经营层的职能,如果董事长与总经理两职合一就意味着自己监督自己,这会使董事会制度流于形式也不符合人的自利性假设。两职合一只会使总经理的权力过于膨胀,也会削弱董事会监督高层管理人员的有效性,作为家族上市公司的控股股东往往担任着董事长等要职,这就为其攫取私利大开方便之门,大大增强其避税动机,导致其较高的避税程度。

高管工资水平与税会差异残差项成正比,且在5%水平上统计显著。与预期结果相反,高管薪酬越高,避税程度也越高。说明“高薪并未达到养廉的效果”,因为对于家族上市公司而言,所有者与经营者之间的利益冲突并不是其主要问题,其主要问题在于控股股东与广大中小股东之间的利益冲突,高管层很多都是家族控股股东,对于高管层的高薪激励并不能起到缓解代理问题的作用。

是否实施股票期权激励与税会差异残差项成反比,在10%水平上统计显著。说明股票期权激励在一定程度上捆绑了高管层与广大中小股东及公司的利益,利益的趋同性使得他们会更加关注股价的波动。避税存在风险,如因避税丑闻导致股价下跌,在损害公司利益的同时也会影响到高管层自身利益。因此会弱化高管层的避税动机,从而影响避税程度。

表9 以税会差异残差项为因变量的多元回归结果

用现金所得税费用负担率作为因变量做多元线性回归,表9显示的回归结果与用税会差异残差项回归的结果基本一致。只是股权分散度及是否实施股票期权激励这两个变量在统计上不显著,进一步增强了结论的可靠性及说服力。

六、家族企业避税与企业价值分析

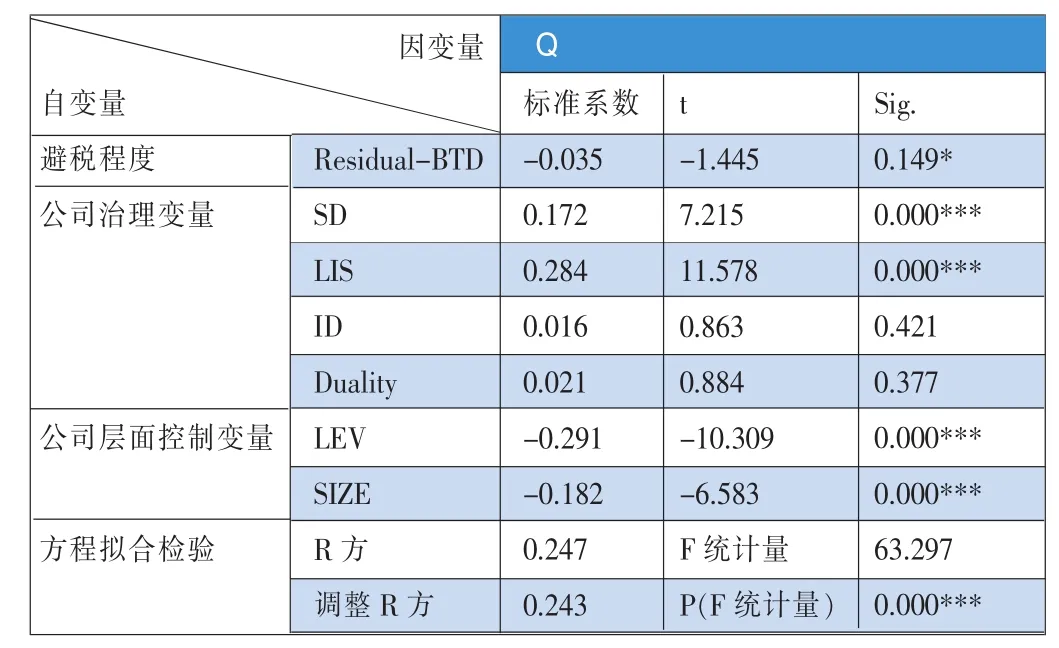

(一)研究设计。本文借鉴已有文献中广泛应用的托宾Q值来衡量企业价值,Q=(每股价格×流通股份数+每股净资产×非流通股份数+负债总额)/总资产。用上文分析的税会差异残差项(Residual-BTD)作为自变量。另外借鉴Chen等(2010),选取企业规模(Size)、资产负债率(Lev)作为公司基本面的控制变量,还选取股权分散度(SD)、长期机构投资者持股比例(LIS)、独立董事比例(ID)、两职是否合一(Dualiry)作为影响企业价值的公司治理变量,同时还加入行业(Industry)作为控制变量,以第三部分选取的家族上市公司为样本建立如下模型:

(二)回归结果分析。从表10的回归结果分析,税会差异残差项与企业价值负相关,但统计上不显著,说明家族企业避税程度越高,企业价值越低,避税并未提高企业价值,反而造成价值下跌,可能在于过高的代理成本掩盖了节税收益。那么好的公司治理机制是否能够提高企业价值呢?股权分散度、长期机构持股与企业价值正相关且在1%水平上统计显著,说明股权分散及机构持股改善了公司治理状况,有效促进了企业价值。独立董事比例、董事长及总经理两职分离与企业价值正相关,但统计上不显著,说明独立董事及两职分离有利于改进公司治理提升企业价值,但效果不明显。资产负债率、企业规模与企业价值均负相关,且在1%水平上统计显著。说明负债水平越高,企业价值越低,并未发挥理论上的治理效应;企业规模越大,价值越低,可能源于规模递减效应。

表10 避税与企业价值回归结果

七、总结及展望

本文将企业税收规避的研究专门聚焦于家族上市公司,从成本收益角度分析家族上市公司税收规避行为,并结合代理理论将代理成本等非税成本考虑进避税决策,首先分析了家族企业的避税偏好,将家族上市公司与非家族民营上市公司及国有上市公司比较后发现,家族上市公司较后两者存在一定的避税偏好,但差异不显著。附加分析发现,成熟度影响家族上市公司避税,处于成长期的家族上市公司较成熟期的家族上市公司有更强的避税偏好。CEO的年龄差异对家族上市公司避税也存在一定影响,总体而言CEO越年轻,该公司税务行为就越激进,但统计上差异不显著。

接着从公司治理的三维:所有权结构、董事会结构、薪酬结构探寻影响家族上市公司避税程度的主要因素,研究发现,两权分离及两职合一导致避税较为严重,股权分散及独立董事未能有效发挥权力制衡及监督作用,高管的高薪酬并没有发挥利益协同效应。长期机构持股及股票期权激励在一定程度上弱化了避税程度。

最后分析了家族企业避税的经济后果,理论上认为节税可以提升企业价值,但将代理问题引入税务行为研究后发现,家族企业避税程度越高,企业价值反而下滑,说明在家族上市公司中,企业避税过程中的代理成本超越了节税收益,也进一步突显了家族上市公司严重的第二类代理问题,家族上市公司治理有待改进和完善。

基于以上研究发现,建议家族上市公司在所有权结构上股权应适度分散,增加长期机构持股以便更好发挥监督作用;董事会规模不宜过大,过大的董事会规模反而导致决策效率低下及最终垄断,应提高独立董事的独立性以便有效发挥监督制衡作用,董事长与总经理两职分离以达到权力制约;在薪酬结构上应更多地实施绩效工资及股权激励等方式,使高管层的利益与广大中小股东及公司的利益捆绑以减少其机会主义行为。

本文丰富了家族上市公司税务研究的理论文献,将代理成本等非税成本引入企业税收决策,从公司治理角度分析了家族上市公司避税影响因素,为改善家族上市公司治理提供了可借鉴的经验证据。但本文未能有效区分合理避税与非合理避税的成分,有待后续研究的深入;什么样的股权分散程度能更好地发挥权力制衡及民主决策的作用也有待后续研究的深入。另外,避税是企业的内涵增长,而投资则是企业的外延增长,企业是否存在合适的投资机会、投资规模等都会对避税决策造成影响,有待后续进一步研究。■

(本文受到国家社科重点基金 〈14AGL009〉“中国家族企业代际传承的财务安排研究”的资助。)

1.陈冬、唐建新.2012.高管薪酬、避税寻租与会计信息披露[J].经济管理,5:114-122。

2.陈闯、刘天宇.2012.创始经理人、管理层股权分散度与研发决策[J].金融研究,7:196-206。

3.孙刚.2012.家族企业、税收稽查治理与企业避税行为[J].税务与经济,3:67-75。

4.王静、郝东洋、张天西.2014.税收规避、公司治理与管理者机会主义行为[J].山西财经大学学报,3:77-89。

5.吴淑琨.2002.董事长和总经理两职状态的实证检验[J].证券市场导报,3:26-30。

6.曾燕芳、郑家喜.2005.股权结构对家族上市公司治理的影响[J].中南财经政法大学学报,5:75-79。

7.Andrei Shleifer,and Robert W.Vishny.1997.A Survey of Corporate Governance[J].Journal of Finance,2-52):P737-783. 8.Brad A. Badertscher,Sharon P.Katz,Sonja O. Rego,2013. The separation of ownership and control and corporate tax avoidance[J].Journal of Accounting and Economics,56:P228-250.

9.Chen S.,X.Chen,Q.Cheng.2010.Are family firms more or less tax aggressive than non-family firms[J].Journal of Financial Economics,95(1):P41-61.

10.Desai,M.,Dharmapala,D.2006.Corporate tax avoidance and high-powered incentives[J].Journal of Financial Economics,79: P145-179.

11.Desai,M.,Dyck,I.,Zingales,L.2007.Theft and taxes[J]. Journal of Financial Economics,84:591-623.

12.Desai,M.,Dharmapala,D.2009.Corporate tax avoidance and firm value[J].Review of Economics and Statistics,91:P537-546.

13.Hanlon,M.,Slemrod,J.2009.What does tax aggressiveness signal?Evidence from stock price reactions to news about tax shelter involvement[J],Journal of public economics,93:126-141. 14.Hanlon,M.Heitzman,S.2005.A review of tax research[J], Journal of accounting and economics,50:P127-178.

15.Hanlon,M.2005.The persistence and pricing of earnings,accruals,and cash flows when firms have large book-tax differences[J].The Accounting Review,80:P137-166.

16.Jensen M.,Meckling,W.1976.Theory of the firm:managerial behavior,agency costs and ownership structure[J].Journal of Financial Economics,3:305-360.

17.Kroll M.,B.A.2007.W alters and S.A.Le,The impact of board composition and top management team ownership structure on post-IPO performance in young entrepreneurial firms[J]. Academy of Management Journal,50:1198-1216.

18.Jeong-Bon Kima,1,Yinghua Lib,Liandong Zhanga.2011. Corporate tax avoidance and stock price crash risk:Firm-level analysis[J].Journal of Accounting and Economics,100:639-662.

19.Scholes,M.,Wolfson,M.1992.Taxes and business strategy:A planning Approach,first ed Pearson Prentice-Hall,Upper Saddle River,NJ.

20.Wilson,R.2009.An examination of Corporate tax shelter participants[J].The Accounting Review,84:969-999.