研发支出、公司绩效与股权结构

——来自中国国有上市公司的经验证据

2015-01-16东北财经大学金融学院

●东北财经大学金融学院 邹 靖

研发支出、公司绩效与股权结构

——来自中国国有上市公司的经验证据

●东北财经大学金融学院 邹 靖

股权结构包括股权集中和股权制衡两个方面。运用中国国有上市公司2009-2013年的财务数据,以股权结构为门槛变量,实证分析了中国上市公司研发支出与公司绩效之间的关系。实证结果显示:以股权集中度和股权制衡度为表征的股权结构是影响公司研发绩效的门槛变量。当第一大股东持股比例位于0.226到0.346之间时,研发支出对公司绩效影响系数达到5.7059。当股权制衡度超过0.199时,研发支出对公司绩效影响系数达到0.1736。本文的政策建议是:保持一定的股权集中度;增加股权融资,实现股权制衡;优化财务结构,提高资金的使用效率。

研发支出 公司绩效 股权集中度 股权制衡度

一、引言

企业的发展依赖于技术创新(Nakahara,1997),企业在市场上是否拥有持久的竞争力,能否充分获得经济效益往往取决于企业的R&D(Research and Development)投入1。一般来说,企业利润增长的潜力和创新技术的动力都与企业的R&D投入有关。创新是企业竞争力的源泉,从某种意义上讲,它关系到企业的生死存亡。自改革开放至今,我国的R&D活动往往是由国家层面自上而下执行的,随着全球经济发展模式的转变,R&D活动执行的主体正逐步由政府转变为企业。在许多发达国家,企业R&D活动的自主权早已下放到企业层面。据2012中国科技统计年度报告的数据显示,2011年中国R&D经费规模超过8687亿元,折合为1344亿美元(2011年当年汇率:1美元=6.461元)。企业R&D支出费用稳步上升,并保持良好的增长态势。2008-2011年,我国企业R&D支出年均增长率达到了29.1%,成为了当今世界R&D支出增长速度最快的国家之一。进入二十一世纪以来,我国企业R&D经费投入强度不断攀升。2005年,我国R&D经费投入强度为1.32%,到2011年,这一数值达到了1.84%,六年内上升了0.53个百分点,这在一定程度上表明我国企业的R&D经费支出进入了一个前所未有的快速增长时期。

虽然R&D活动是企业一项不可或缺的环节,但它也存在一些缺陷。企业的业绩相当大的程度上受到R&D活动执行效率的影响,但R&D活动内在的代理问题却成为阻碍企业效益提升的巨大障碍,因为这些代理问题最终将会影响R&D活动的投资经费以及执行效率。导致R&D活动出现严重代理问题的原因主要来自于以下三个方面。

首先,R&D活动的投资回报是不确定的,具有较大的风险。R&D活动是企业技术创新的源泉,是经济发展的推力。在企业微观层面上,它使企业能够在激烈的市场竞争中保持固有的市场地位,是维持企业绩效的保证。在宏观经济层面上,它推动着我国创新经济发展范式的进程,起到提升我国产业质量的作用。但是,R&D项目本身是否能产生创造性的研发成果是不确定的,因为科研人员素质、项目的难度以及内部环境等都是影响研发成果的重要因素,这些进一步增大了研发投资项目的风险性。R&D项目除了受到这些内部因素的影响外,还会受到外部风险的影响,常见的外部因素如经济因素、政治因素、法律因素和社会因素等,都关系到研发活动的成败。

其次,R&D活动的收益周期较长。在当期,R&D活动的投入不会马上获得回报,而企业的其他投资活动如资本投资或技术改造等往往就能获得当期回报。企业R&D的投入通常在远期才能够收益。职业经理人往往会规避较大的职业风险,尤其是倾向于规避由于投资决策失利所面临的失业风险,所以,职业经理人更看重短期收益,而与之不同的是,企业所有者更喜好长期收益 (Hansen&Hill,1991)2。R&D活动经费的多寡同时受到职业经理人和企业所有者不同风险偏好的影响,对于风险偏好较低的职业经理人来说,他们不愿意投资风险性较大的R&D项目(Mansfield,1968)3。由于职业经理人的委托代理关系期限相对较短,而R&D项目投资的获益周期较长,这就无法避免一些为他人做嫁衣的情况。因此,相对于企业其他的投资活动,职业经理人对R&D活动的投资意向是非常低的。

最后,R&D活动中存在较为严重的信息不对称问题。与企业其他投资活动相比,R&D活动存在更为严重的信息不对称问题。一般而言,企业许多的投资活动都可以通过成形的市场机制来表现其资产价值。但是,由于缺乏成形的市场调节机制,R&D活动在市场上无法用价格来衡量,这使得R&D活动背后的价值具有随机性。这种随机性和不确定性使得投资者更难以获得R&D活动精确的价值信息。部分投资者希望通过对比来获知R&D活动的内在价值,但结果往往不尽人意,因为R&D活动通常围绕企业特定目标开展(Aboody& Lev,2000)4。另一方面,由于R&D活动是一项针对知识的投资,对专业技术人员的依赖性较大,如果技术人员采取技术转移或技术隐匿行为,很容易造成技术人员与投资者之间严重的信息不对称,投资者将会面临较高的投资风险。

二、文献综述

纵观国内外学者关于企业研发投资效果的研究,发现不少学者在企业股权结构、企业技术创新投入和企业经营效益方面都取得了一定的成绩,但较多研究均是围绕其中两者的相关关系展开,较少对三者关系进行专门的研究。国外研究成果表明,研发投资与公司绩效存在显著的相关关系,其中大部分研究结果表明二者呈现正相关关系。Chauvin和Hirschey(1993)的实证研究发现,规模较大的公司进行研发投资往往能获得较好的市场预期,企业的研发支出有助于提升公司的市场价值5。Sougiannis(1994)对公司研发投资与收益关系进行实证研究,发现每增加1美元的研发投资,在7年内研发投资所带来的收益就会增加2美元6。Hu.A.G和Jefferson(2004)研究发现,企业规模与研发投资不存在显著的相关关系,但研发支出与公司经营效益存在显著正相关关系。研发支出对公司经营效益的影响在不同行业中存在差异,且随着时间的推移,公司绩效受到研发投资的影响会越来越小7。

但是,就公司绩效与研发支出之间的关系而言,也有学者提出了不同的观点。Anne Cazavan J.和Thomas J.(2006)的实证研究表明,在研发初期,公司股价在股票市场的表现和回报率与研发支出呈现显著的负相关关系8。Oswald(2008)的实证结果表明,无论会计账目上通过费用化还是资本化的方式处理研发投入,都不会影响研发支出价值实质的关联性9。

在研发投入与公司业绩方面,薛云奎、王志台(2001)通过分析我国1996-1999年上市公司的财务数据发现,与无形资产相比,固定资产对企业经营效益的贡献率更低10。何玮(2003)通过追踪大中型企业十年的数据,发现在3年内,企业产出受到研发投入的影响是显著为正的11。梁莱欲、张焕凤(2005)对科技技术成长型企业的财务数据进行考察研究后得出如下结论:在对企业产出进行滞后一期的处理下,企业的科技技术投资与高科技技术成长型企业的市场经营效益、市场经营表现以及其长期发展潜力之间存在显著相关关系。但是,对于企业核心竞争力的形成,企业的科技创新投入并不能对其产生有效的激励12。许玲丽、周亚虹(2007)对民营公司进行实证考察,发现在一年内民营企业的经营绩效受到了研发投入的正反馈作用,且两者的关系呈现出“倒U型”关系,即当企业科技创新投资较多或较少时,企业的经营绩效相对较好;而当企业的科技创新投资位于中等水平时,企业的经营效益会相对较低13。王淑芳、王君彩 (2008)考察了电子信息产业公司层面的相关数据,其研究结果表明,没有证据显示公司经营绩效与研发投入在当期存在显著的正相关关系,两者存在正相关的关系在滞后几期才被发现14。吕媛、黄国良(2009)对高科技成长型产业上市公司财务报表中的研发费用的数据进行了考察,发现企业的股票价格与企业科技创新投资水平存在相关关系,规模较大的高新技术企业,研发投入会带动股价的上涨,相对而言规模小的企业研发投入并不能带来股价的上涨15。张济建、李春香(2009)对71家高新技术企业2003-2007年的财务数据进行了研究,发现企业的科技技术创新投入与企业经营绩效的正相关性仅表现在企业进行创新投资的当年,企业创新科技投资对企业经营效益的影响不存在显著的滞后性16。董静、苟燕楠(2010)对医药生物制品和机械设备制造业进行了实证研究,她们主要研究了研发资金与研发人员对公司经营效益的影响。董静和苟燕楠的研究结果表明,公司绩效深受研发资金与研发人员的影响,但在不同的行业有不同的表现17。

在股权结构与研发投入方面,Hill和Snell(1988)研究发现,企业的股权越集中,企业研发投入往往也越大。大股东在研发投入方面通常是风险偏好的,希望通过加大研发投资获得较高的收益18。也就是说,如果企业外部大股东是风险偏好者,那么他们更倾向于加大企业的研发投入。Francis和Smith (1995)研究发现,股权分散的企业较为不重视企业研发投资活动,内外部股东往往会通过监察机制降低职业经理人委托代理成本,从而为企业节省开支,所节省下来的开支一部分可用于增加企业科技创新投资19。股权集中有利于提升公司绩效是这些学者的一致观点。Hosono和Miyagawa(2004)在考察日本制造业企业的数据后,发现研发投入活动与企业大股东的持股份额呈正相关关系,持股比例越大的大股东越愿意开展企业研发活动,他们认为研发创新能给企业带来更多的经营利润,公司的回报率也会因此提高20。

国内也有相当一部分有关研发投资与股权结构的文献。虽然这些研究成果没有得出统一的结论,但是总体上给出了研发投入与股权结构之间可能呈现的相关关系类型,其中典型的相关关系有:负相关、正相关、N型、倒U型、U型的关系。刘小玄等(2000)指出,国有企业相比于私营企业,研发投入较少,这本质上是由于国有企业科研创新对企业经营效益提升的程度不高造成的21。吴延兵(2006)研究表明,从激励效果上看,不同类型的股权结构对科研投入的刺激作用存在着显著的不同,企业科研投入的强度随着企业股权结构的清晰度提高而上升22。胡国柳和黄景贵(2006)认为,研发投入强度受到股权的集中程度制约,科技创新投资的大小与职业经理人所占有的股权份额呈正相关23。杨建君、盛锁(2007)从股东风险偏好程度的角度切入,研究了研发强度与股权集中度之间的关系,其研究表明,企业的科研投入强度与股权的集中程度呈负相关关系。拥有企业控制权的股东的收益与股权集中程度呈正相关,股东收益越高,越能促进企业的科技创新投入24。冯根福、温军(2008)的实证研究发现,企业所有权集中度在非常高和非常低的水平下,研发投入水平较高;企业所有权集中度处于中高状态下,研发投入水平较低,企业所有权集中度和研发支出呈现出“倒U型”关系25。白艺听、刘星、安灵(2008)认为,企业现金流与企业科技创新投资大小呈正相关关系;持股份额最大的股东对于研发投资的意愿呈先增加后下降的趋势;没有充分证据证明,所有权较为分散对企业科技创新投入有促进作用;国有企业相对于私营企业,研发投资强度较小26。文芳(2007)从委托代理的角度开展研究,其研究结果表明,企业股权分散程度与企业科技创新投入强度呈“N型”关系27。刘胜强、刘星(2010)对我国制造业上市公司2002-2008年的财务数据进行实证考察,实证结果表明,公司技术创新投入与第一大控股股东的股权份额呈 “U型”关系;对于第一大股东的科技创新投资决策,第二至第五大股东的联合股权能起到显著的制衡作用28。任海云(2010)通过考察A股上市公司的相关数据,发现公司科技创新投资强度随着股权集中度的上升而增强;然而,过高的公司股权集中度也会对企业科技创新投资产生不利影响,随着公司股权制衡水平的提升,第一大股东受到第二至第五大股东的股权牵制,这有利于防止第一类代理问题的现象发生,股权制衡有利于公司的生存与发展29。

综合上述文献可知,不同的学者在研发支出对企业绩效的影响上持有不同的观点。研发支出对公司绩效具有正向促进作用,但也有少部分学者证明了研发支出与公司绩效存在不确定性,甚至有个别学者认为研发支出不利于公司绩效的提升。造成这一现象的原因可能在于学者们在研究研发支出与公司绩效的关系时忽略了股权结构的影响。

权变理论认为,应在公司内外环境因素的约束条件下开展企业技术创新投入对企业经营效益影响的相关研究。因为公司持股者与企业经营者在多数情况下并不是同一人,二者代表的利益集团不一致,委托代理人有可能因为私人利益而损害股东权益,这种利益分配问题是公司治理中的一大热点问题。企业创新活动有其自身特殊性,由此会衍生出较多的代理问题,代理问题的严重程度直接关系到企业科技创新活动的投资水平以及对企业产出效率的影响,这种影响最终会反映到公司经营效益上面。

由委托代理理论可知,为了减少职业经理人作出损害公司利益的决策,可以通过设定相关的公司治理机制进行防范。对职业经理人的代理问题实施适当的控制后,可以把公司的科技创新投入控制在与企业内外部环境因素相符的水平上。加强对剩余股权的控制,采取适宜的股权分置方式,并在此基础上作出正确的公司战略选择,将有助于提高公司经济产出以及经营效益。由此可见,股权结构的分置方式是解决职业经理人代理问题的有效方法之一。

以往的研究中已经有少数研究者考虑到了在控制企业股权结构因素的条件下,对企业研发支出与公司经营效益的关系进行研究。例如,在计量模型中把股权结构作为控制变量,将其与研发投入作为交乘项加入模型中进行计量分析。本文认为,在对股权结构严格单调的假定下,才能将构造的交乘项作为控制变量加入到计量模型当中,但由于严格单调的假设比较苛刻,与现实状况不吻合。因此,单一地把股权结构与研发投资的交乘项作为控制变量不能反映股权结构对企业研发支出的调节作用。企业研发支出的决策会随着企业不同的股权结构而发生显著的变化,这种差异造成了企业研发支出对企业经营绩效影响的不确定性。基于已有研究存在的不足之处,我们将考察在不同的股权结构下,研发支出对公司绩效的影响。把面板门槛模型应用于检验研发支出与股权结构的关系是一次全新的尝试,本文的研究结果是对公司治理类研究文献的有益补充。

三、理论分析与研究假设

企业能否在激荡的市场中保持其固有地位及竞争力,在很大程度上依赖于公司的技术创新能力。Johnson和Pazderka研究表明,为了形成公司的核心竞争力,企业必须通过研发支出来获得新技术,从而屹立在激烈的竞争市场中,保证企业获得较高的经营利益30。过去的研究成果表明,企业研发支出影响企业经营效益的主要原因在于,企业的科技创新投入有能力促使企业开发具有市场差异性的新产品,改良企业生产技术链,提高新产品的生产效率,从而形成区别于同行业其他企业的核心竞争优势,继而推动公司经营业绩的稳步上升。已有学者的研究结论显示,企业的研发支出与企业的经营绩效存在正向影响关系。Hirschey和Weygandt的实证研究发现,无论是耐用品还是非耐用品,不管是全样本统计还是抽样统计,企业研发活动的强度对企业的市场价值与资本重置成本之比(Tobin's Q)均存在明显的正反馈作用31。从根本上来说,企业研发支出属于企业资源配置的战略之一。但是,研发投入却能够比其他形式的资产能产生更高的效益,有证据显示,研发支出对公司绩效的影响大约是固定资产投资的两倍。基于上述文献回顾,我们提出如下研究假设:

H1:企业研发支出对公司经营效益有显著的正向影响。

为了形成股东之间的有效监督,企业内部通常需要制定股权制衡机制,即企业内的控制权由几个大股东共同拥有,因此企业决策通常由几个拥有控制权的股东一起作出,相互监督机制由此形成。这种监督机制既能保证公司股权不至于过于分散,也能避免严重的第一类代理问题产生。在企业内保持合理股权制衡度,有利于提升企业的市场价值。股权制衡度能对公司业绩起到调节作用,在降低大股东与小股东的代理问题、弥补法律缺失、抑制企业内部人员过高的控制权和监督决策程序等方面发挥了良好的作用。

合理的股权结构控制能有效监督股东,形成有序的公司治理机制,使企业能够作出科学合理的经营决策。合理的股权结构既能帮助企业有效控制技术创新投入强度,又能有效降低由企业研发支出所带来的风险。企业往往需要在变幻莫测的市场环境下作出决策,但是复杂的市场运营环境使得个人难以作出正确的决策,企业决策风险由此提高。相比单个主体作出的决策,集体决策能形成更为保险的方案。集体决策有助于规避研发投资所带来的风险,而企业股权制衡程度越强,越有助于形成股东的集体决策。所以,企业研发支出决策深受股权制衡的影响,股权制衡能够有效地使企业股东作出折中决策,避免极端方案的出台,有利于企业作出科学和行之有效的决策方案。

股权制衡能避免内部人对企业的控制权力过大。由于法律制度缺失,不能完全保证外部股东的利益,企业通过少部分股东分权制衡,能够有效限制内部人对其他外部股东的利益侵犯。本文认为,当公司内其他大股东拥有了公司的部分控制权时,就会激发他们监督公司管理层经营活动的愿望。由于他们拥有公司部分的控制权,因此他们也有能力对此类行为进行监督。股权制衡能够有效遏制职业经理人滥用剩余控制权的现象,能在一定程度下替代股东对职业经理人的监督,减少此类代理问题对企业经营效益的损害。股权制衡对内部人实施有效的控制,有利于企业建立有序的公司治理机制,规避职业经理人为私人利益所进行的研发投资,从而提升公司经营效益。因此,本文的第二个研究假设如下:

H2:股权制衡能有效调节企业研发支出与企业经营效益之间的正向关系。

综合上述文献研究,发现上市公司股权集中现象较为普遍。在集中程度较高的公司中,较少出现委托人与代理人之间的利益分配矛盾,由于股权过于集中,大股东拥有公司高度的控制权,大股东便有条件侵犯和损害其他中小股东的利益,由此形成的第一类代理问题变得较为普遍,这需要引起企业的高度重视。对国有企业而言,股权集中能有效地负向调节企业内部经理人的决策、内部人员控制和隧道效应等。

与法国、德国等国家一样,中国也属于大陆法系。大陆法系的一大缺点是,相比于普通法系国家,它对股东以及债权人缺乏严谨的保护条款。因此,股权集中较容易产生第二类代理问题,这种代理问题会严重损害部分小股东的利益。部分外国学者认为,企业研发支出所带来的企业绩效提升,深受企业所处国家的法律环境以及其股权集中度的影响。我国实行以公有经济为主导的经济体制,对于国有企业,第一大股东往往是政府,而政府的目标往往不是追求利润最大化,因此企业在进行R&D活动决策时,作为第一大股东的政府行为是会高度影响企业的创新投资活动的。由于R&D活动往往存在着较高风险,对投资额度的要求一般较高,而国有企业往往还会承担类似充分就业的政治目标,这一目标是与企业管理层所追求的经营效益最大化背道而驰的,所以风险规避型的国有企业管理层缺乏对企业技术创新投入的意愿。由此可见,R&D活动与公司经营效益的关系受企业股权结构的负向调节。

H3:股权集中负向调节研发投入与公司绩效之间的关系。

四、模型建立与数据说明

(一)企业样本来源与数据处理。本文以2009-2013年五年期间沪深两市国有公司的财务数据为样本,考察其股权结构与企业绩效的关系。参照已有相关文献的做法,本文对原样本进行了如下处理:(1)剔除金融、证券类公司;(2)剔除新三板和发行B股的公司;(3)剔除当年净利润为负的公司;(4)剔除ST、*ST等出现极端值的特殊样本公司;(5)删除所选变量所在年度为空值的上市公司。经过以上筛选后,本文共得到108笔样本数据。文中所有数据都来自国泰安CSMAR数据库。

(二)相关变量的选择

1.公司绩效。在公司绩效代理变量的选取上,不同学者的选取结果不尽相同。相当一部分学者选择托宾Q值来作为公司绩效的代理指标,也有部分学者把总资产收益率(ROA)或者净资产收益率(ROE)作为衡量公司绩效的代理指标。虽然大部分国外研究者选择托宾Q值来测度企业经营效益,但对于中国国情而言,市场发展程度不够成熟,托宾Q值并不能真实地反映出我国上市公司经营效益。基于此种考虑,本文选用会计绩效指标来衡量公司经营效益,将总资产收益率(ROA)和净资产收益率(ROE)作为衡量公司绩效的代理指标。根据以往学者的经验,使用净资产收益率(ROE)不利于资本市场资源的优化配置,容易导致股票市场风险的积累,而使用总资产收益率(ROA)衡量企业经营效益能够在很大程度上避免这种指标选取的风险。

2.股权集中度。根据股权集中度的含义,本文使用第一大股东持股比例(CR1)、前十大股东持股比例之和(CR10)两个指标共同代表企业的股权集中度。

3.股权制衡度。参考陈德萍、陈永圣(2011)的研究成果,本文将直接选用z指标来衡量企业股权制衡度32,z指标等于第二到第十大股东持股比例之和除以第一大股东持股比例。

4.公司规模。考虑到控制不同企业所产生的规模效应,本文将使用企业年末总资产的自然对数数据来测度公司规模。本文认为,规模较大的企业在面对企业内外部环境的风险时,有较大的抵御风险能力,能够适应环境的波动,且其融资活动相对活跃,企业资金相对充足,因此经营绩效也相对较好。对此,本文预期此控制变量与企业经营效益存在正相关关系。

5.资产负债率。在相关会计指标中,资产负债率反映了企业面临的财务风险程度。已有研究成果表明,资产负债率较高的企业,有可能会面临资不抵债的问题,从而造成无法偿还债务的风险。拥有较高资产负债率企业的信用等级评级往往不高。较高的资产负债率可能带来现金流不足、融资成本加剧等问题,这些问题很有可能成为降低企业经营效益的重要原因。因此,我们预期资产负债率与企业绩效负相关。

6.公司成长性。本文选用主营业务增长率考察企业的成长性。企业的成长性代表着企业有可持续发展能力和获得持续增值的能力,体现出了企业的长期价值。主营业务收入增长率较高的企业,意味着其经营效益较好,也意味着这种企业具有很好的成长性。因此,本文预期该变量与企业经营效益存在正相关关系。本文选取的各指标的具体情况如表1所示。

表1 变量符号及其释义

五、计量方法与实证检验

(一)计量方法。Hansen(1999)提出门限回归模型,该方法不同于一般非线性回归模型,在不确定其非线性模型具体形式的情况下,模型门槛值及其个数完全由样本数据本身所决定,是采用数据进行统计计量的一种模型。门限回归模型通过建立一个渐进分布理论来确定待估计参数的置信区间,运用bootstrap方法来估计门槛值的显著性系数。基本模型如下所示:

其中,i表示上市公司,t表示时间。Yit为因变量,Nit为受门槛变量影响的解释变量,Xit为除Nit外对因变量具有影响的其他解释变量即控制变量,qit为门槛变量,γ为未知门槛值,λ1和λ2分别为门槛变量在qit≤r与qit≥r时解释变量Nit对因变量Yit的影响系数。I(·)为示性函数,εit为随机干扰项。

根据Hansen(1999)的门限回归理论,若给定门槛回归模型中的门槛值γ,则可以对模型的参数进行估计,得到各解释变量的系数值,从而得到残差平方和S(γ)=ê(γ)'·ê(γ)。如果回归中γ越接近门槛水平,则残差平方和S(γ)就越小,因此,可以通过连续给出模型的候选门槛值γ,观察模型残差的变化,或通过最小化S(γ)来获得γ的估计值,即γ*=argminS(γ)。

基于上述门槛回归模型,为考察股权结构是否影响研发投入绩效,即股权结构对公司经营效益的影响是否存在“门槛效应”,根据研究需要和数据可得性,本文选用股权集中度和股权制衡度两项指标来验证本文可能存在的门槛效应。

(二)实证结果

1.变量的描述性统计。我国国有上市公司2009-2013年相关变量的描述性统计结果如表2所示。

表2 企业股权结构、经营绩效以及股权集中度变量的描述性统计

从表2的数据描述性统计可得,中国国有上市公司总资产收益率(ROA)均值达到2.36%,净资产收益率(ROE)均值高于1%,最大值高达44.10%,体现了较好的企业经营效益。研发支出强度(RD)均值仅为1.30%,最大值不到1%,说明中国上市公司的研发支出强度普遍偏低。公司规模(ASSET)的均值 154.2949亿元,最大值为 1292.93亿元,标准差为275.9052,说明中国上市公司规模较为悬殊。资产负债率(LEV)值最高为96.95%,均值集中在57.07%,说明债务融资仍然是公司进行融资的重要手段。主营业务收入增长率(GROWTH)值较高,所有的主营业务收入增长率的平均值达到3.17%,说明中国的上司公司具有持续的增值能力,企业经营效益较好,具有较好的成长性。在考察企业股权集中度的指标中,CR1值(第一大股东持股比例)最高为62.60%,均值为35.59%,说明大部分中国上市企业具有较高的股权集中度水平,第一大股东拥有公司较多的控制权。而CR10值(前十大股东持股比例)的最大值达到 95.17%,均值为49.92%,表明中国上市公司有较好的企业股权集中度,企业内部其他大股东能拥有部分的企业控制权,有可能促使企业内部形成良好的股东之间的监督机制。企业内几大股东之间的股权制衡度(Z)的平均值达到0.17,说明中国上市公司各个大股东之间的股权制衡程度一般。

2.逐步回归结果。在进行门槛回归之前,本文先进行逐步回归,以考察各控制变量和门槛变量对公司绩效的影响。表3显示的是研发支出对各国有上市公司企业绩效的逐步回归结果。回归结果表明,无论是否加入控制变量,表现企业技术创新投资的指标对企业经营效益的影响均是显著的,表明企业的研发支出对企业的经营效益是相当重要的。企业的生存与发展依赖于企业的研发支出,这也验证了本文的假设1。在回归模型之中逐步加入相关的控制变量以及门槛变量之后,企业研发支出对公司经营效益的影响系数发生了明显的变化,组内可决系数逐步增加,这在一定程度上说明股权结构具有调节公司研发绩效的作用。

表3 逐步回归结果

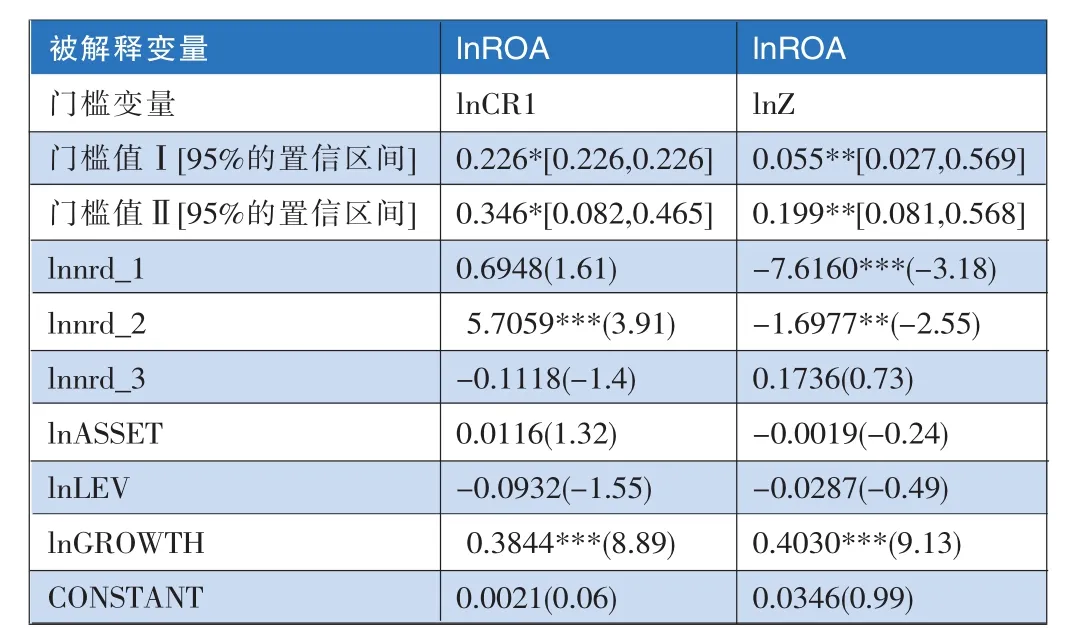

3.门槛回归结果。首先,我们进行门槛效果检验,以确定门槛个数。本文依次设定了不存在门槛、一个门槛和两个门槛进行估计,得到F统计值和采用Bootstrap方法得出的P值(见表4),表内的统计指标检验值说明,第一大股东持股比例、股权制衡度都通过了5%的显著性下双重门槛检验,所以本文认为股权结构对公司研发绩效可能存在单双重门槛效应。对模型内的单双重门槛估计值进行显著性检验,得到模型的门槛估计值和95%置信区间(见表4),第一大股东持股比例的两个门槛值分别为0.226和0.346,股权制衡度的两个门槛值分别为0.055和0.199(见表5)。

表4 门槛效果的自抽样检验结果

由表4可知,无论是以股权集中度为门槛变量还是以股权制衡度为门槛变量,门槛效果的自抽样检验结果都更加倾向于双重门槛。因此本文选取双重门槛模型进行建模分析,门槛回归结果如表5所示。

由表5可知,当股权集中度低于0.226%时,研发支出对公司绩效的影响系数为0.6948,而当跨过这一门槛时,该项系数上升至5.7059,当股权集中度跨越第二个门槛0.346时,该项系数下降为-0.1118。这说明股权集中度对研发绩效存在明显的门槛效应,过高或过低的股权集中度都不利于正向调节研发支出对公司绩效的影响,这与本文理论分析的预期基本一致。当股权制衡度低于0.055时,研发支出对公司绩效的影响系数为-7.6160,而当跨过这一门槛时,该项系数上升至-1.6977,当股权制衡度跨越第二个门槛0.199时,该项系数上升为0.1736。这说明股权制衡度对研发绩效存在明显的门槛效应,股权制衡度越高越利于正向调节研发支出对公司绩效的影响,这也与本文理论分析的预期一致。

表5 门槛回归结果

六、结论与政策启示

本文运用2009-2013年中国国有上市公司的财务数据,实证检验研发支出对公司绩效的影响及其差异,并验证了股权结构在企业科技技术创新投入与企业经营效益上的调节作用的门槛效应。本研究发现,不管是以ROA还是ROE为表征的公司绩效,研发支出对公司绩效的影响都是显著的①。在加入了股权结构因素的约束条件后,公司的研发支出对公司绩效的影响系数出现了明显的变化。门槛回归分析发现,中国上市公司研发绩效的差异很大程度上受制于该公司股权结构的差异,即当股权集中度和股权制衡度跨过了各自的门槛时,研发支出对公司绩效的影响会出现显著的变化,说明股权结构具有调节研发支出对公司绩效的作用。

基于本文的研究结论,针对中国上市公司的股权结构提出以下建议:

(一)中国上市公司应适当保持公司股权集中。本文对2009-2013年中国上市公司的研究与Shleifer A.(1986)结论基本一致:股权集中度与企业绩效正相关,企业股权集中度能正向调节企业的经营效益33。由此可得,中国国有上市公司应保持与公司内外部环境相适应的股权集中度。在企业进行股权分置改革过程中,国有企业的国有股份减持应尤为注意。适度的股权集中能够有效地激励大股东对经理层进行监督,并提高其监督水平,防止第二类代理问题的出现。这有利于保障股东的利益,有效减少代理成本,提升企业经营绩效。

(二)增加股权融资,实现适度的股权制衡。本文回归分析发现,企业的股权制衡度与企业经营绩效存在显著正相关关系。由此可得,中国国有上市公司应建立适当的企业治理机制,适当分配各大股东对企业的控制权,形成企业内部股东之间的制衡关系,使得大股东之间达到一种相互监督、相互牵制的效应,以防止企业产生的第一类代理问题,使企业绩效能有效地稳步提升。

(三)合理优化企业财务结构,提高资金使用效率。根据财务杠杆效应理论,由于我国上市公司净资产收益率与资产负债率呈显著的正相关关系。因此为了充分发挥财务杠杆效应,促进我国上市企业经营效益的提升,本文建议各公司可根据自身所处的市场环境,结合公司的发展战略目标,适当提高企业内负债额,进一步提高资产负债比例,获取充分的财务杠杆效用,从而来提高企业股价,提高公司市场价值,进而提升股东的收益。根据以往学者对资产负债率与总资产收益率呈显著负相关关系的研究结论,本文亦建议各公司在增加企业负债额的同时,要注意保持合理的企业现金流量,充分活化企业现金流,根据企业自身发展需要合理地运用企业资金,提高企业资金的使用效率,从而使总资产收益率稳步上升,全面提升公司业绩以及公司价值。■

注释:

①本文以ROE为被解释变量,以CR 10为门槛变量进行了稳健性检验,得到了相似的结果。由于篇幅所限,在此不展示回归结果。如有需要,欢迎向我们索取。

1.Nakahara T..1997.Innovation in a BorderlessW orld Economy [J].Research Technology M anagement,40(3):37-39.

2.Hansen G.S.,Hill C.W.L..1991.Are Institutional InvestorsM yopic?A Time-Series Study of Four Technology-Driven Industries[J].Strategic Management Journal,12(1):1-16.

3.Mansfield E..1968.Industrial Research and Technological Innovation[M].New York:Norton.

4.Aboody D.,Lev B..2000.Information Asymme,R&D and Insider Gains[J].Journalof Finance,55(6):2747-2766.

5.Chauvin K.W.,Hirschey M..1993.Advertising,R&D expendituresand themarket value of the firm[J].Financialmanagement,128-140.

6.Sougiannis T..1999.The accounting based valuation of corporate R&D[J].Accounting review,44-68.

7.Hu A.G.,Jefferson G.H..2004.Returns to Research and Development in Chinese Industry:Evidence from State-owned Enterprises in Beijing[J].China Econom ic Review,15:86-107.

8.Anne C.J.,Thomas J..2006.The negative impact of R&D capitalization:A value relevance approach[J].European Accounting Review,1:37-61.

9.Oswald D.R..2008.The determ inants and value relevance of the choice of accounting for research and development expenditures in the United Kingdom[J].Journal of Business Finance& Accounting,35(2):1-24.

10.薛文奎、王志台.2001.无形资产信息披露及其价值相关性研究——来自上海股市的经验数据[J].会计研究,11:20-23。

11.何玮.2003.我国大中型工业企业研究与开发费用支出对产出的影响——1999-2000年大中型工业企业数据的实证分析[J].经济科学,3:5-11。

12.梁莱欲、张焕凤.2005.高科技上市公司研发投入绩效的实证研究[J].中南人学学报(社会科学版),2:232-236.

13.周亚虹、许玲丽.2007.民营企业研发投入对企业业绩的影响[J].财经研究,7:101-112。

14.王彩军、王淑芬.2008.企业研发投入与业绩的相关性——基于电子信息行业的实证分析[J].中央财经大学学报,12:57-61。

15.吕媛、黄国良.2009.高技术产业研发投入的市场反应探析[J].科技进步与对策,15:60-63。

16.张济建、李春香.2009.研发投入对高新技术企业业绩的影响[J].江苏大学学报,2:55-59。

17.董静、苟燕楠.2010.研发投入与上市公司业绩——基于机械设备业和生物医药业的比较研究 [J].科技进步与对策,20: 56-61。

18.Hill C.,Snell S..1988.External Control,Corporate Strategy and Firm Performance in Research intensive Industries[J].Strategic Management Journal,1:591-60.

19.Francis J.,Smith A..1995.Agency Costs and Innovation Some Empirical Evidence[J].Journal of Accounting and Economics,19 (2):383-409.

20.Hosono,M iyagawa.2004.Corporate Governance and Research and Development:Evidence from Japan[J].Econom ic Innovation New Technology,2:41-164.

21.刘小玄.2000.中国工业企业的所有制结构对效率差异的影响[J].经济研究,2:17-25。

22.吴延兵.2006.R&D与生产率——基于中国制造业的实证研究[J].经济研究,11:60-71。

23.胡国柳、裘益政、黄景贵.2006.股权结构与企业资本支出决策:理论与实证分析[J].管理世界,2:137-140。

24.杨建君、吴春鹏.2007.公司治理结构对企业技术创新选择的影响[J].西安交通大学学报(社会科学版),2:31-36。

25.冯根福、温军.2008.中国上市公司治理与企业技术创新关系的实证分析[J].中国工业经济,7:91-102。

26.白艺听、刘星、安灵.2008.所有权结构对研发投资决策的影响[J].统计与决策,5:131-134。

27.文芳.2008.股权集中度、股权制衡与公司R&D投资——来自中国上市公司的经验证据[J].南方经济,4:41-52。

28.刘胜强、刘星.2010.股权结构对企业研发投资的影响——来自制造业上市公司2002-2008年的经验证据[J].软科学,7: 32-36。

29.任海云.2010.股权结构与企业研发投入关系的实证研究——基于A股制造业上市公司的数据分析[J].中国软科学,5:126-135。

30.Johnson L.D.,Pazderka B..1993.Firm Value and Investment in R&D[J].Managerialand Decision Econom ics,14(1):15-24.

31.Hirschey M.,W eygandt J..1985.Amortization Policy for Advertising and Research and Development Expenditures[J].Journal of Accounting Research,23(1):326-335.

32.陈德萍、陈永圣.2011.股权集中度、股权制衡度与公司绩效关系研究——2007-2009年中小企业板块的实证检验 [J].会计研究,1:38-43。

33.Shleifer A.,Vishny R..1986.Large Shareholders and Corporate Control[J].Journalof Political Economy,95(1):461-488.