我国商业银行供应链金融发展的思考

2015-01-07封丽

封丽

我国商业银行供应链金融发展的思考

封丽

随着金融创新的不断深化,我国商业银行传统的业务模式也不断创新。近年来,银行业面临的同质化竞争越来越激烈,供应链金融逐渐成为金融创新环境下商业银行新的业务增长点。本文从我国商业银行供应链金融发展的概况出发,分析目前我国商业银行供应链金融运行的三种模式(应收账款融资模式、存货质押融资模式、预付账款融资模式),并针对我国商业银行供应链金融发展面临的风险的问题,提出一些自己的思考和可行性建议。

商业银行;供应链金融;融资;风险管理

一、我国商业银行供应链金融的发展简述

我国近年来的货币政策多以紧缩型为主,使得大部分商业银行的授信额度日趋紧张。而随着上海自贸区的建立,利率市场化进程加速推进,商业银行的资产及负债受到双重挤压。此外,外资银行的进驻也给我国商业银行的发展造成了极大的挑战。在当前严峻的金融形势下,在中小企业融资难的问题尤为突出的背景下。供应链融资发展成为各股份制商业银行开展中小企业金融服务的重要内容。

以2006年深圳发展银行首先推出自己的供应链金融品牌为起点,我国商业银行在供应链金融发展领域的广度和深度不断拓展,浦发、兴业、广发、民生、招商等各大银行也随之涉足供应链金融业务。商业银行通过对供应链上各种交易关系的把握,对交易过程的管理控制,借助于核心企业的信用来满足上下游中小企业的资金需求,从而拓宽银行的业务渠道。有利地实现了企业创新和金融创新的有机结合,能有效实现企业和银行的互利共赢。

商业银行的供应链金融业务将产、供、销完整的供应链流程进行了整合,在物流、信息流管理的基础上进一步强化了对资金流的管理。与传统的金融模式运行不一样的是,供应链金融模式下,银行更加关注的是申请贷款企业的真实物贸背景、历史信誉状况,而不仅仅局限在财务指标上。在供应链金融模式下,银行一方面可以将流动资金注入到供应链中相对弱势的中小企业,解决链条中资金链失衡和中小企业融资难的问题,另一方面,银行将信用融入到链内企业的购销环节中,保证了供应链的运转顺畅,提高了供应链的竞争能力。

二、我国商业银行供应链金融的运行模式

从目前我国商业银行在供应链金融业务上的运行模式看,主要有三种典型的模式,即应收账款融资模式、存货质押融资模式和预付账款融资模式。

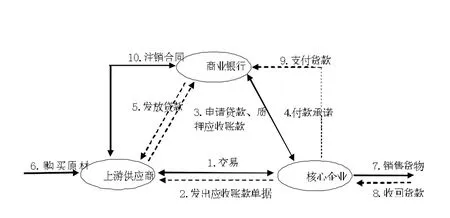

(一)应收账款融资模式

应收账款融资是中小企业以供应链下游核心企业的应收账款凭证为质押物,向银行申请期限不超过其应收账款账龄的短期授信业务。通常供应链中处于核心地位的大企业具有雄厚的经济实力和影响力,在贸易过程中常会强势要求上游供应商在其未支付款项前发出货物,造成供应企业流动资金紧张,难以维持再生产。

应收账款融资是由上游供应商、核心企业和商业银行等金融机构共同参与的一种新的融资模式。在该模式下,上游供应商可以凭借核心企业的应收账款凭证向银行申请贷款,银行则在得到核心企业付款承诺后向供应商发放贷款,以维持供应企业的再生产。核心企业则在货物售出后,直接把事先约定的货款付给银行即可。

图1 应收账款运作流程

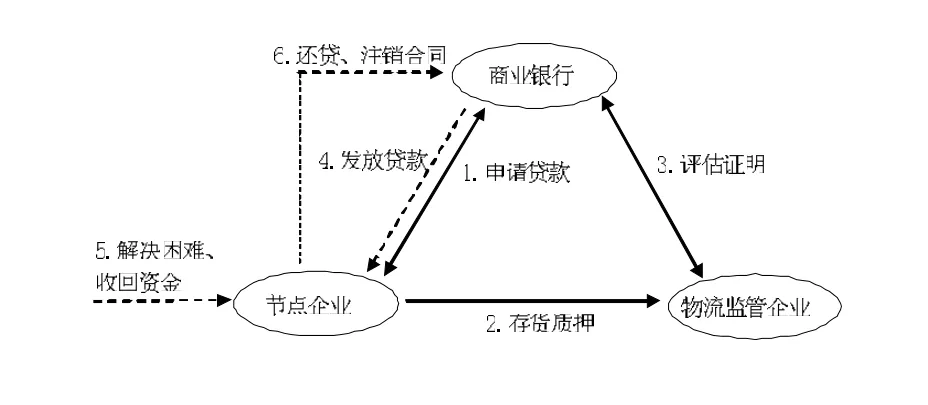

(二)存货质押融资模式

存货质押融资是中小企业以银行认可的存货等动产作为质押物,向银行申请贷款的行为。在实际生产过程中,供应链中的节点企业,尤其是中小企业可能面临生产过程中流动资金紧张的问题,需要从银行贷款以解决其困难。存货质押融资模式便是针对企业处于支付现金至卖出存货的业务流程期间的融资需求而设计的。

存货质押融资是由商业银行等金融机构、节点企业和物流监管企业共同参与的一种融资模式。只要拥有稳定的存货,任何节点企业都可以采用存货质押融资模式,并且没有期间限制。在该模式下,质押存货将存入银行指定的物流监管企业,并由物流监管企业对其质押的存货进行评估,根据评估结果决定贷款发放与否。

图2 存货质押运作流程

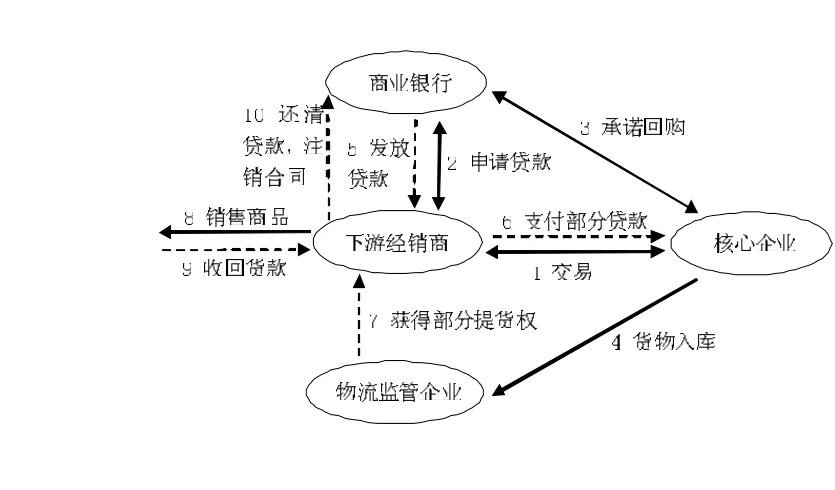

(三)预付账款融资模式

预付账款融资是下游经销商为获取部分提货权而向商业银行发起的贷款申请。处于供应链下游的销售商经常要向核心企业预付账款,才能获得生产经营所需的产品和原材料。而中小企业的流动资金往往相对比较匮乏,故而一次性支付全额货款的困难较大。分批付款、分批获取提货权形式有利于解决中小企业的资金难题。

预付账款融资是由商业银行等金融机构、下游经销商、核心企业和物流监管企业共同参与的一种融资模式。在该模式下,以核心企业承诺回购为前提,有关货物必须存入商业银行指定的物流监管企业,由银行控制提货权。下游经销商企业通过申请贷款、获取提货权、销售商品、收回货款这样的反复操作来分批获取和销售全部的货物。

图3 预付账款运作流程

三、我国商业银行供应链金融业务的风险

从上面对商业银行供应链金融运行模式的分析中,我们可以看出,在供应链金融业务中,银行的中间媒介作用得到了巩固。在为中小企业提供融资服务,扩大中小企业融资业务市场的同时,商业银行还稳固了与供应链中核心企业的合作。但是在三种主要模式中涉及到了企业的信用和监管等各方面的问题。因此认清商业银行供应链金融业务的风险和挑战,从而推动银行供应链金融业务更好地发展。

(一)信用风险

由于我国的资本市场开放程度还不高,市场信息不对称问题突出,银行很难对企业的信用做出准确的鉴定。虽然在供应链金融业务中,银行的贷款有核心企业的信用作为担保,信用风险相对有所降低,但仍是值得关注的重点问题。

(二)系统风险

商业银行的供应链金融业务涉及的是完整的供应链,由于供应链中环环相扣,在无形中实质上也放大了系统风险,因为往往一个环节的问题可能带动的是整个供应链的连锁反应。

(三)操作风险

当前,我国商业银行的供应链金融业务发展还不是很成熟,仍在探索试水期,而供应链金融业务涉及很多环节和业务主体,从而使得业务控制和操作过程也变得比较复杂。

(四)法律风险

供应链金融业务过程涉及到质权、物权、浮动抵押等多种相关法律制度和规范,商业银行在业务过程中必须对相关法律法规有深入的了解,保证一切相关业务在法律框架范围内运行。

(五)市场风险

金融市场是不断变化的,市场风险也是客观存在的,商业银行供应链金融作为金融创新的结果,同样面临着不断变化的市场风险。质押在物流监管企业的存货价值的不稳定性,市场价格和利率的变化都会影响企业违约后银行的受偿。

四、我国商业银行供应链金融发展的建议

在互联网经济浪潮下,我国商业银行供应链金融势必不断加快发展,但在发展过程中信用风险、系统风险、操作风险、法律风险和市场风险等依然存在且严重。对此,本文提出以下一点建议。

首先,商业银行要强化对企业的征信管理。对供应链中的企业进行定期的征信调查,建立供应链征信档案作为企业申请供应链融资时的重要参考指标。从而选择优质的产业链群,及时淘汰不良成员,保证银行供应链金融的和谐发展。

其次,银行必须积极与多方进行合作,加强供应链流程管理。在商业银行供应链金融业务的三种模式中,涉及的主体较集中,银行应加强与这些参与主体的合作,从而共同强化对供应链融资运作流程的监控,降低风险。

再次,培养专业的商业银行供应链金融管理人才。商业银行供应链金融业务比较复杂,对从业人员的专业性要求较强,加大专业人才队伍建设,储备优质的,适应商业银行供应链金融发展要求的高素质人才尤为重要。

此外,本文认为商业银行在供应链金融管理中的风险较突出,必须强化风险管理,建立风险发展趋势预警系统,重点关注供应链金融运作中的薄弱环节,保证供应链的有效循环。相关的法律和法规体系也需要继续完善,可以借鉴上海自贸区的负面清单管理思想,强化法律监管地位。最后,商业银行还要积极进行产品创新,努力提供个性化服务,满足客户个性化需求。 参考文献:

[1]王小玲.供应链金融发展现状及问题分析[J].科技创业月刊,2013.

[2]谢世清,何彬.国际供应链金融三种典型模式分析[J].经济理论与经济管理,2013.

[3]师儒梅.供应链金融中银行与中小企业收益分析[J].时代金融,2013.

[4]熊丽娟.浅议商业银行供应链金融的风控及发展[J].时代金融,2013.

[5]曹庆中.商业银行供应链金融业务思考[J].金融投资,2013. [6]韩琳洁.论商业银行供应链金融的风险风范[J].金融视线,2014.

封丽,上海海事大学经济管理学院2013级产业经济学研究生,研究方向:海运、物流管理与金融。

F832.33

A

1008-4428(2015)02-82-03