非正规金融对我国经济增长的影响

2015-01-07王欣

王欣

非正规金融对我国经济增长的影响

王欣

从金融活动是否受到政府金融监管部门的监管的角度考虑,金融结构也可以被区分为正规金融与非正规金融。根据亚洲发展银行(ADB)(1990)的定义,非正规金融(informalfinance)是指不受政府对于资本金、储备和流动性、存贷利率限制、强制性信贷目标以及审计报告等要求约束的金融部门。国内学术界常常将非正规金融称为“民间金融”。从融资形式来看,郭沛(2003)认为非正规金融则是指非法定的金融机构所提供的间接融资以及个人之间或个人与企业主之间的直接融资,其活动通常未经一国政府批准或未被纳入金融监管进行规制。

非正规金融的形式有很多,从现有的文献看,当前发展中国家非正规金融的形式主要包括私人借贷(包括高利贷)(privatelending)、贷款经纪(loanbroking)、储金会(savingsgroups)、地下银行或地下钱庄(undergroundbanks)、贸易信贷或商业信用(tradecredit)等。

一、正规金融部门在各种类型企业间的资金配置及非正规金融规模

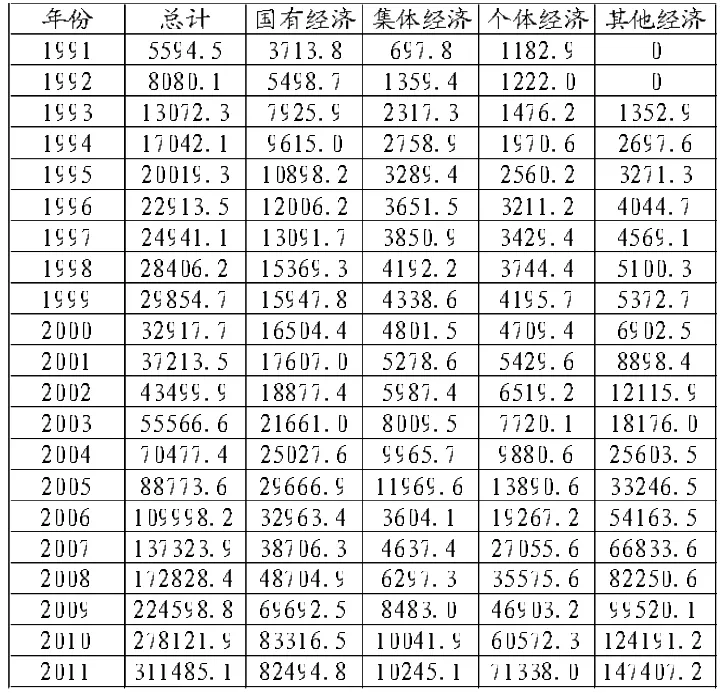

出于所有制歧视、信息不对称和交易成本等方面的考虑,正规金融部门将大部分的金融资源配置到国有经济部门。从表1和图1中可以看出,虽然非国有经济部门所获得的固定资产投资贷款呈现逐年上升态势,但在整个正规金融贷款中的比重仍然不及国有经济部门。相反,国有经济部门获得的固定资产投资贷款与其在国民经济中所占的地位不一致。很多学者的研究表明无论从净资产收益率、销售净利润还是资本周转率来看,相较于非国有经济部门,国有经济部门的效率和效益都是低下的(刘小玄,2000;Brandt&Zhu, 2010;Songetal.,2011)。因此,无论是从国有经济产出占整个国民经济比重还是从其资金的利用率来看,正规金融将大量金融资源配置到国有经济部门都是资本配置缺乏效率的表现。

表1 各种经济类型进行固定资产投资过程中所获得的银行贷款(亿元)

图1 各种经济类型进行固定资产投资过程中所获得的银行贷款的比重数据来源:《中国统计年鉴》(1991-2011)

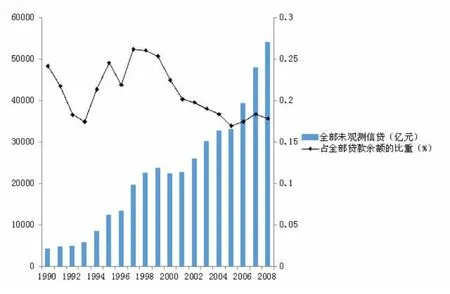

既然非国有经济部门从正规金融机构获得正规贷款方面有一定困难,依靠民间借贷、非正规拆借成为其解决资金困难的必然选择。非正规金融服务的对象主要是非国有经济部门,未观测金融活动形成了的信贷市场支撑了私营企业和个体工商户等中小型经济主体的生产和经营活动,一定的程度上支撑了民营经济的发展。这种作用有多大,从其规模角度可以反映出来。李建军(2010)运用货币金融统计和国民经济核算原理测算出我国1990-2008年间未观测信贷序列数据(见表2)。

表2 1990-2008年我国非正规金融估算结果

图2 1990-2008年我国非正规金融占全部贷款余额的比重

从表2的测算结果可以看来,我国非正规金融规模从1990年的4276亿元左右扩大到5.4万亿元左右,年均增长率约为17.8%,同期的金融机构贷款规模年均增长率为18.4%,非正规金融占金融机构贷款余额比重始终在20%左右徘徊(变化趋势见图2),可见两者之间是一种互补关系,而不是替代关系。我们进一步考察短期非正规金融的流向可以发现,私营企业和个体经济的短期借贷主要依靠非正规金融,它们从正规银行融资比重与其对国民经济的贡献远远不匹配。卢峰、姚洋(2004)的研究表明,虽然非国有部门对国民经济的贡献超过70%,但在过去十几年里从银行获得的贷款却不足20%。

非正规金融在正规金融部门牺牲效率为国有经济部门提供金融支持的时候将民间资金配置到非国有经济部门,满足了私营中小企业、个体工商户等经济主体的经营资金需要,从而在一定程度上抵消了正规金融部门资金配置机制的效率损失。

二、非正规金融的经济效应

一些研究表明非正规金融在经济增长过程中起来正向的促进作用。对于发展中国家来说,由于信息不对称、契约执行效率低等原因,正规金融发展滞后,非正规金融基于自身的信息优势和执行能力优势能够通过向具有企业家才能的个体提供资金支持,由此促进经济发展(张军,2001)。Tsai (2002)、Allen等(2002)、Linton(2006)也认为,在金融抑制的背景下,非正规金融促进了中国经济增长。

斯蒂格利茨(1981)认为由于银企之间的信息不对称会引起逆向选择和道德风险问题,收益优化的供给不一定是贷款利率的增函数,在这样的竞争均衡下可能产生信贷配给。林毅夫、孙希芳(2005)认为由于中小企业信息不透明,通常不能提供充分的担保或抵押,正规金融难以有效的克服信息不对称造成的逆向选择问题,而非正规金融在搜集关于中小企业的“软信息”上有优势,信息优势是非正规金融广泛存在的根本原因,并证明非正规金融的存在能够提升整个信贷市场的资金配置效率。史晋川(2001)的研究认为,在我国金融制度扭曲造成的金融资源供求结构性失衡的环境下,必然存在制度变迁需求。我国商业银行信货资源的配置呈现严重的所有制偏向和规模偏向,信货资金配置结构与实体经济结构严重背离,降低了信货资源的配置效率。非正规金融正是因其激励效率高,运作灵活,信息传递快,交易成本低以及所有制关系对称等优势而成为市场机制诱生的一种制度变迁。李建军(2010)认为在中国改革开放30年中,银行改革实际上是滞后于经济发展需要的,正是未观测金融弥补了正规金融的不足,成为中国经济持续、快速发展的重要金融支持系统。

在理论上,可以从如下两个方面来理解非正规金融的经济增长效应:首先,非正规金融具有与正规金融类似的金融功能。金融系统具有动员储蓄、有效配置资源、便利交易和加强监督管理等功能,而这些功能又通过增加资本积累和推进技术创新促进经济增长(Levine,2005)。其次,非正规金融源于正规金融的缺位,非正规金融与正规金融的共存提高了信贷市场的配置效率(Lin和Sun,2006)。非正规融资的比较优势在于其自发性的市场运作本质,构成了非正规融资的供给基础。非正规金融以高于正规金融部门的利率提供投资品,满足了存款人的需求,容易动员和吸引资金,而且其灵活的弹性利率能够反映资金的实际价值,使其能够在一定范围内综合地对投资项目的风险和潜在的发展能力进行权衡。因此,非正规金融在一定程度上弥补了现行金融体制的缺陷,促使资金向最需要的部门流动,在一定程度上改善了资本的配置效率。

在实证研究方面,姚耀军(2009)利用区域宏观经济数据在新古典经济增长理论框架下对金融发展的经济增长效应进行实证检验,发现非正规金融具有显著的经济增长效应。马辉(2006)利用协整理论和格兰杰因果检验等计量方法分析了我国非正规金融发展和经济增长的关系,认为对于非正规金融收益和危害的判断不能一概而论,应区别对待,引导其健康发展,趋利避害。孟祥兰和鞠学祯(2012)研究了我国正规金融、非正规金融与GDP的长期和短期均衡关系及格兰杰因果关系,并采用了非嵌套假设检验模型比较了银行正规信贷和非正规金融对我经济增长影响的相对重要性,发现非正规金融信贷与银行正规信贷均对经济增长有显著正向影响,但非正规金融对经济增长的相对重要性较弱,认为这与我国政府更偏向于正规金融的价值取向有关。国家对非正规金融的抑制,使得非正规金融的巨大作用潜力未得到发挥。

三、正规金融与非正规金融的关系

在正规金融与非正规金融的关系方面,唐化军(2006)认为非正规金融和正规金融之间存在两种关系:平行关系(horizontal)和垂直关系(vertical)。在水平关系下,正规金融和非正规金融将在业务上展开竞争,包括对存款和对信贷业务的争夺。在某些条件下,正规金融和非正规金融将共同存在;而在另一些条件下,非正规金融可能被排除出信贷市场。非正规金融与正规金融之间的关系也可能是垂直关系。在这种情况下,正规金融能够发挥自己低成本大规模动员社会储蓄的优势,然后正规金融将一部分资金借贷给非正规金融(如非正规放贷者),以此发挥非正规金融的信息优势和执行能力优势。一个区域内正规金融与非正规金融之间是竞争关系亦或是合谋关系也决定了此区域的金融结构特征。

李建军(2010)认为我国的正规金融与非正规金融是一种互补关系,非正规金融作为一种内生性金融制度,构成了我国多层次信贷市场框架的微观金融基础,客观上促进了银行市场的竞争,提高了信贷配置效率。

非正规金融是把双刃剑,既有效拓宽了企业融资渠道,促进金融资源的优化配置,但在经济过热时,又会增加经济中的资金规模,对国家的货币政策制定及实施效果产生不确定性的影响。非正规金融市场的高利率如果高到一定程度的话,会使得从这一市场融资进行实业投资无利可图。在这种情况下,企业或者选择放弃投资,或者就是选择资本市场、房地产市场等高风险、高收益的投资对象,加剧经济的泡沫化。

因此,我们在反思长期实施的民间借贷政策的同时,也要正确认识非正规金融产生的内生性和社会文化属性。简单地禁止民间金融,不仅会屡禁不止,而且会带来无谓的成本耗费,更关键的是,这可能会阻碍受底层推动的金融深化的进程,而这种金融市场化的推进也将成为提高资本配置效率、促进经济增长的动因。

[1]Allen F,Qian J,Qian M.Law,finance,and economic growth in China[R].Working Paper,University of Pennsylvania,2002.

[2]Brandt,Loren,and Xiaodong Zhu,2000.“Redistribution in a Decentralized Economy:Growth and Inflation in China under Reform,”Journal of Political Economy 108,422-439.

[3]Linton K.Access to capital in China:Competitive conditions for foreign and domestic firms[R].Working Paper,2006.

[4]Tsai K.Back-Alley banking:Private entrepreneurs in China [M].Cornell University Press,2002.

[5]Song,Z.,K.Storesletten,and F.Zilibotti.Growing Like China. American Economic Review,2011:196-223.

[6]姚耀军.非正规金融发展的区域差异及其经济增长效应[J].财经研究,2005,(12):129-139.

[7]马辉.非正规金融发展与经济增长关系的实证分析[J].统计与信息论坛,2006,(11)102-106.

[8]孟祥兰,鞠学祯.我国信贷规模对经济增长影响的定量分析—基于正规金融与非正规金融[J].2012,(05):95-104.

[9]唐化军.非正规金融与经济发展和评论:理论的进展和[J].世界经济文汇.2006,(05):72-79.

[10]李建军.中国未观察信贷规模的变化:1978-2008年[J].金融研究,2010,(04):40-49.

[11]林毅夫.信息、非正规金融与中小企业融资[J].经济研究,2005,(07):35-44.

王欣,女,江苏溧阳人,上海社科院世界经济研究所博士研究生,安徽财经大学国际经济贸易学院讲师,研究方向:国际金融。