食用植物油加工业中外资企业竞争力对比分析∗

2014-11-07白晓

白晓

(石河子大学 经济与管理学院,新疆 石河子 832003)

我国加入WTO以来,大批外资企业大举进入中国各个行业,在给我国带来经济技术发展的同时,也给我国民族行业带来较大的冲击和威胁。食用植物油加工业中外企的身影越来越多,随着AB CD四大粮商——ADM(Archer Daniels Midland)、邦吉(Bunge)、嘉吉(Cargill)和路易·达孚(Louis Dreyfus)的大举进入,通过吸收兼并、合资等方式逐步扩大了在中国食用植物油加工行业的控制权和产品定价的话语权。目前,根据国家统计局行业数据整理,食用植物油加工业外资企业行业控制率高达65.6%,外资企业产品市场占有率高达60.6%,那么,中国食用植物油加工企业是否具有与大型跨国企业相竞争的能力,能否抵御外资企业带来的冲击和威胁,是本文的研究目标。虽然研究中外竞争力对比的文献有很多,但多偏向于金融系统,根据文献检索发现,针对食用植物油加工业的中外资企业竞争力对比分析的文献国内尚属空白。为了方便对比分析,本文将中资及中资控股企业统称为中资企业,外资及外资控股①本文中的外资控股企业是,指根据国家有关规定,经外经贸部依法批准设立,其中外资的股本占公司注册资本的比例达25%以上的股份有限公司。统称为外资企业。

一、食用植物油加工业中外资企业的现状描述

(一)企业数量状况对比

目前,根据《中国粮食年鉴(2012)》统计,2011年食用植物油加工业有1 636家,中资企业1 355家,占88.5%;外资企业113家,占6.9%。从生产能力角度来看,中资企业生产能力低于100吨/天的有528家,占中资企业总数的39%;生产能力在100~200吨/天的有337家,200~400吨/天的有335家,400~1 000吨/天的有155家,分别占中资企业总数的24.9%、24.7%和11.4%,生产能力在1 000吨/天以上的有114家,仅占中资企业总数的8.4%。而外资企业数量分布则与中资企业相反,生产能力在100吨/天的企业只有14家,占外资企业总数的12.4%;生产能力在100~200吨/天的仅有7家,200~400吨/天的有16家,400~1 000吨/天的有18家,分别占外资企业总数的6%、14.1%和15.9%,而生产能力在1 000吨/天以上的企业有58家, 占到外资企业总数的51.3%。总体上,中资企业数量庞大,中小企业占大多数,规模性企业数量较少;外资企业的数量虽少,但规模生产企业数量居多。

(二)企业生产能力状况对比

根据《中国粮食年鉴(2012)》统计,2011年食用植物油加工企业的年油料处理能力为15 081万吨,其中,中资企业年处理油料10 923万吨,占72.5%;外资企业年处理油料4 158万吨,占27.5%。中资企业中生产能力在100吨/天以下、100~200吨/天、200~400吨/天、400~1 000吨/天的企业年处理油料分别为426万吨、1 063万吨、2 190万吨、2 147万吨, 而生产能力在1 000吨以上的企业处理油料5 097万吨。 外资企业生产能力在100吨/天以下、100~200吨/天、200~400吨/天、400~1 000吨/天的企业年处理油料分别为9万吨、8万吨、86万吨、58万吨,中资企业生产能力在1 000吨/天以上的大型油脂企业年处理油料3 997万吨。从以上数据可以看出,中资企业生产能力在100吨/天以下的小型企业年处理油料占中资企业年处理油料总数的4%,中资企业生产能力在100~1 000吨/天的小中型企业的生产油料的数量占据中资企业年处理油料总数的49%,生产能力在1 000吨/天以上的企业处理油料占年处理油料总数的47%。总的来说,中资企业的油料处理能力与生产能力是均衡分布的,大型企业的处理能力相对较强。外资企业生产能力在100~1 000吨/天的生产企业年处理油料总数为161万吨,占外资企业年处理油料总数的4%,而生产能力在1 000吨/天以上的生产企业年处理油料占外资企业年处理油料总数的96%。由此可见,从生产规模上讲,外资企业属于大型规模化生产企业,虽然企业数量不多,但是生产能力很强。中资企业属于大、中、小企业并存的模式,企业数量相对较多,产量分布也比较均衡。

2011年食用植物油加工企业精练油脂共4 504万吨,其中,中资企业年精炼油脂2 931万吨,占65%;外资企业年精炼油脂1 573万吨,占35%。中资企业中生产能力在100吨/天以下、100~200吨/天、200~400吨/天、400~1 000吨/天的企业年油料精炼产量分别为458万吨、619万吨、606万吨和723万吨,占中资企业年油脂精炼产量的15.6%、21.1%、20.7%和24.7%,生产能力在1 000吨/天的企业油脂精炼479万吨,占中资企业年油脂精炼产量的16.3%。外资企业生产能力在100吨/天以下、100~200吨/天、200~400吨/天、400~1 000吨/天的企业年油料精炼产量分别为101万吨、33万吨、70万吨和589万吨,占外资企业年油料精炼产量的6.4%、2%、4.4%和37.4%,生产能力在1 000吨/天的企业油脂精炼产量为876万吨,占外资企业年油料精炼产量总数的55.7%。

综上所述,虽然1 000吨/天以上的中资企业有114家,年油料处理5 097万吨,但是油脂精炼产量却只有479万吨;外资企业1 000吨/天的企业有58家,年油料处理3 997万吨,但是油脂精炼能力较中资大型企业较高,有876万吨,接近于中资企业的2倍。说明外资企业的生产技术水平较中资大型企业高,以较少的企业数量和原材料加工出更多的产品,外资大型企业的整体效能优于中资大型企业。

(三)食用植物油加工企业按销售额排名前十位企业情况

根据国家粮油信息数据显示,2012年中国食用植物油加工企业按销售收入总额8 892亿元,销售排名前十位企业的销售收入总计为1 391.2亿元,占全部企业销售收入的15.6%;前十企业的利润总额为41.6亿元,占全部企业利润总额的13.1%。

表1 食用植物油加工企业按销售排名前十企业(单位:亿元)

由表1可以看出,在前十位企业中,只有排名第一的黑龙江九三粮油工业集团有限公司、排名第三的山东香驰粮油有限公司、排名第四的山东鲁花集团有限公司和排名第七的靖江龙威粮油工业有限公司,4家为中资企业,其销售收入总计为666.5亿元,占前十企业销售总额的47.9%;4家中资企业利润额总计为12.2亿元,占前十企业利润总额的29.3%。排名前十的企业中外资企业有6家,其销售收入总计为724.7亿元,占前十销售总额的52.1%;利润额总计为29.4亿元,占前十利润总额的70.7%。由此可见,虽然中资企业的销售收入比重接近50%,但利润占比仅有29.3%,外资企业销售收入虽然占53.1%,但是利润占比达到70.7%。可见外资企业的利润率较中资企业高很多,一定程度上说明外资企业的产品成本要低于中资企业,外资企业的劳动生产率要高于中资企业,这很大程度上得益于外资企业的规模化生产。

排名第一位的九三粮油销售收入比东海粮油(张家港)多59.6亿元,是东海粮油销售收入的1.2倍,利润却只有东海粮油的1/3;鲁花集团销售额排名第四位,销售收入115.3亿元,而利润却是排名最后一位,仅有0.7亿元,与其他企业相差甚远;嘉吉粮油(南通)虽然销售收入排名第八位,销售收入只有89.8亿元,但是利润达到4.5亿元,仅次于东海粮油(张家港)和香驰粮油。可见,外资企业的生产效率、生产规模要相对较高,中资大型企业与外资企业存在一定差距。

二、食用植物油加工业中外资企业的竞争力对比分析

许铭认为,一国产业抵御外来干预和威胁并不断发展的状态,一定程度上体现了本国产业的主导地位与竞争力,产业竞争力是产业安全的先决条件[1]。因此,本文对于中外资企业的竞争力分析指标的选取借鉴了产业安全框架下的产业竞争力指标[2],结合食用植物油加工业的实际状况和数据的可获得性,最终确立了市场集中度、国内市场占有率、国际竞争力、企业劳动生产率和企业人均利润五个指标来分析2001—2012年食用植物油加工业中外资企业的竞争力状况。以下数据来源于国际统计局行业数据。

(一)市场集中度对比分析

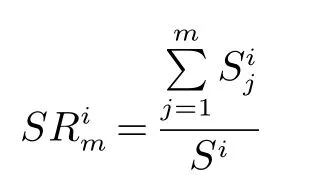

市场集中度是反映企业竞争力状况的一个指标,可以用据对市场内最大几家企业的销售额与产业总销售额之比来衡量。如果单从竞争角度考虑,竞争越高越有利于发展,但在垄断或寡头垄断竞争条件下,企业规模越大越有利于降低企业成本,发挥规模优势。合理的市场结构应该是企业数量与规模同市场的需求量相一致。形成规模生产的企业能够在行业中占有支配地位,同时规模企业之间形成有效的竞争,如果产业内出现多家规模化生产的大企业集群,那么该产业的竞争力就相对较强。由于资料的有限性,本文从中外资企业前三名的企业对比分析。具体公式如下:

其中,表示i行业的按销售总额排名的前m家企业的销售额占i行业全部销售额的比重示i行业前m家企业的销售额,Si表示i行业产品的总销售额。需要说明的是,当在50%以上,而企业数量m不是很大或很小时,产业集中度处在一个相对较好水平上,产业结构才比较合理,竞争力也比较强。

由表2可见,近10年在食用植物油加工企业中,中外资企业排名前三的市场份额在逐渐缩小差距。在2003年外资企业的CR3所占比重达到了10.1%,考虑到中国食用植物油企业的数量相当多,而中资企业的CR3所占比重只有5.6%,双方相差一定距离。但此后中资企业的CR3的比率逐渐提高,到2010年与外资企业已不相上下,甚至在2011年超过外方0.7个百分点,在2012年超过外方1.2个百分点,可以看出市场集中度在逐渐的提高。而外资企业的CR3比例从2003年就开始下降,到2012年仅保持5.2%的集中度。从市场集中度角度看中资企业的市场集中度在逐步提高,而且大型企业的发展规模与外资企业在逐步缩小差距,一定程度上提高了中资企业与外资企业相抗竞争的能力。

表2 2002—2012年中外资企业CR3对比

(二)国内市场占有率对比分析

国内市场占有率反映国内产业在国内市场的生存空间和竞争能力,可以用该产业内企业的国内市场销售额和国内市场全部销售额的比重来表示。公式:Yi=100% ,其中,Yi表示i企业国内市场份额,Si表示该国i企业的总销售额,Si表示国内的总销售额。

图1 2001—2012年食用植物油中外资企业国内市场占有份额比例对比变化图

由图1可见,自2001年开始,外资企业的国内市场的占有率始终要高于中资企业,在2001年时双方基本能够持平,拥有几乎相同的市场占有率。但从2002年开始,外资企业上涨到56.2%的高市场占有率,且每年保持增长,到2008年达到高峰占有64.6%的市场占有率,超过中资企业近2倍,市场占有优势非常明显。2008年开始,由于国内对于外资的新建审批更加严格,对于外资企业的扩张有所限制,加之对国内大型企业比如中粮、中纺、鲁花的大力扶持,使得中资企业的市场占有率有所上升。但是,到2012年外资仍然具有60.6%的高额市场占有率,远高于中资企业近20个百分点。就目前状况来看,中资企业在市场占有率方面还有待提高。

(三)国际竞争力对比分析

企业国际竞争力最终体现在国际贸易上,因而,对企业国际竞争力的衡量也要从相对出口贸易规模角度衡量。考虑到数据的可获得性,本文用工业出口交货值来反映不同企业类型的食用植物油加工企业的国际竞争力。工业出口交货值是指工业企业交给外贸部门或(委托)出口、自营出口,以及用外汇价格结算的,在国内批量销售或在边境批量出口的产品价值之和。包括外商来样、来料加工和来件装配及补偿贸易等方式生产的产品价值。

图2 2001—2012食用植物油加工业中外资企业出口交货值对比走势图

由图2可见,在2001—2010年间,外资企业出口交货值的比例远高于中资企业,基本上外资企业都占到了80%的出口总值。然而在2010年和2011年,中外资企业的出口状况出现反转,中资企业的出口交货值比重有所上升,2010年反超外资企业13个百分点。在2011年时,两类企业差距很小,中资企业占51.7%,外资企业占48.3%,这两年中资企业之所以能够超过外资企业原因有两点:其一,外资企业的出口交货值本身有所下降,由2009年的28.4亿元下降到了2010年的17.8亿元,而2011年仅上升了3.5个百分点到17.4亿元。其二,民营企业在2010年成为中资企业的主力军突飞猛进达到21.5亿元,从2009年的7.7亿元增长了近3倍,但在2011年有所下降为18.1亿元,2012年维持在18.3亿元,是中资企业出口的主力企业。2012年外资企业以45.9亿元的交货值重新占据72%的比例。从国际贸易角度来看,外资企业的国际竞争力要比中资企业高。

(四)劳动生产率对比分析

劳动生产率指在一种产品生产中劳动推动其他要素发挥作用的能力,特别是技术要素在产品价值中的比重,是产品成本与价格的重要的决定因素。生产率的高低既反映了产业内企业生产能力的大小,也反映企业竞争力的强弱。公式如下:

其中,LPi表示i产业的劳动生产率,Yi表示产业的年产值,Li表示从业人员平均人数。在2001—2012年间,外资企业的劳动生产率一直高于中资企业,甚至是高了3倍之多。说明外资企业的劳动生产效率大大高于中资企业,详细数据见表3。

表3 食用植物油加工业中外资企业劳动生产率对比

根据表3可以看出, 销售产值外资企业自2002年开始就超过了中资企业, 并且以每年约37%的速度迅速增长,到2007年外资企业的销售产值达到1 880.6亿元,达到了中资企业销售产值的一倍。中资企业的销售产值从2001年到2012年仅翻了8.7倍, 而外资企业自2001年到2012年翻了14.6倍,2012年外资企业销售产值比中资企业多了1.5倍,由此可见,中外资企业与外资企业的销售产值差距巨大。从从业人数上来看,外资企业的人员始终少于中资企业。外资企业的销售产值大大高于中资企业,而人数又大大小于中资企业。因此,外资企业的劳动生产率要大大高于中资企业。究其原因,中资企业由于数量众多,规模太小,从业人数基数太大,工厂的规模化程度不够,因此劳动生产率相对较低。

(五)企业的人均利润对比分析

企业的人均利润表明企业每个职工平均获利水平。人均利润越高,说明每个职工创利越多,贡献越大,所以,又称人均贡献率。它既是考核企业利润水平的指标,也是考核劳动效率的重要指标。公式为:AP=表示企业员工的平均利润,TP表示该产业利润总额,N为当年的从业人数。该指标值越高越好,数值越高越能反映企业盈利状况,和人员素质情况。

表4 食用植物油加工业中外资企业人均利润对比表

根据表4我们可以明显看出,外资企业的人均利润率自2001—2012年一直高于中资企业的人均利润,换句话说,外资企业的人员的效率要高于中资企业。食用植物油加工业外资企业的人均利润率的大幅度上涨,是由于外资企业的人员素质较高、设备较为先进,加之大规模生产降低了成本,使得以较少的人员创造了较多的销售产值。2007—2010年外资企业和中资企业的人均利润率差距很大,2007年外资企业比中资企业高达2倍,直到2011年差距才慢慢变小,说明中资企业的员工劳动效率在逐渐提高,慢慢缩短与外资企业员工之间的差距。

三、结论及对策建议

(一)结论

基于以上的分析,从市场集中度角度来看,中资企业在2010年之后迎头赶上,并超越了外资企业,有继续保持的趋势,在大型企业的相互竞争方面,中资企业具备与外资企业相竞争的能力;从国内市场占有率角度来看,中资企业的产品占有率远远低于外资企业,对企业的长远发展很不利,外资企业的竞争力较强;从国际竞争力角度来看,外资企业的出口状况要优于中资企业;从劳动生产率角度来看,外资企业大大优于中资企业,人员的充分利用,规模化的生产,使得外资企业的劳动生产率要高于中资企业;从人均利润角度来看,外资企业的人员贡献率要高于中资企业,外资企业拥有更多的高素质人才,能够以较少的员工创造出较多的利润,外资企业的竞争力要优于中资企业。

综合以上对比分析,在食用植物油加工业,外资企业的竞争能力要高于中资企业。虽然,国内几家大型粮油企业在国家的扶持下,具备了与外资企业相竞争的能力,但是中资整体企业的竞争力还是较弱。

(二)对策建议

基于以上结论,本文提出以下几方面的提高中资企业竞争力的对策建议。第一,整合资源,优化配置。实行优胜略汰,支持国内大型食用植物油加工企业将生产经营状况差的中小企业吸收兼并,充分利用现有资源,避免盲目扩张造成产能过剩。第二,提高产品附加值,增强产业价值链。加大研发力度,提高技术水平,充分利用原材料创造更多价值,拓宽产品应用领域。第三,提高产品质量,建立品牌效应。“品牌效应”已是当下最有利的产品营销手段之一,“金龙鱼”就是典型代表,其产品占领了中国40%以上的市场,企业的竞争格局逐步由“小而散”向“大而集中”发展,市场份额正在不断的由内地往沿海城市的优势品牌集中。第四,引进先进设备,精简人员配备。国内食用植物油加工企业要引进国外先进设备,精简人员配备,引进高素质人才,进行员工培训,提高技能,全面提高企业的生产效率。