汇率波动对我国加工贸易的影响研究——以进料加工贸易方式为例

2014-10-28孙伟,胡彤

孙 伟,胡 彤

(中国海洋大学a.经济学院;b.外语学院,山东 青岛266100)

一、引言

2005年,我国进行人民币汇率改革,人民币实行一篮子有管理的浮动汇率制度,人民币总体态势呈现升值态势,人民币升值既有国内经济发展的现实需要,也是人民币国际化的必由之路。随着我国对外贸易的不断发展和深化,对外贸易已经成为我国国民经济的支柱,加工贸易是我国对外贸易的重要组成部分,而进料加工贸易又是我国加工贸易的主要方式。我国对外贸易的一大特点就是贸易收支始终处于盈余的状态,即存在贸易顺差。贸易顺差的主要来源是加工贸易中的来料加工贸易,从2003年-2013年,来料加工贸易的贸易余额是我国对外贸易余额的主要构成部分。根据传统货币收支理论,当一国货币升值时,本国进口增加,出口减少,贸易条件恶化;相反,一国货币贬值时,本国出口增加,进口减少,贸易条件改善。在人民币实际有效汇率升值的条件下,我国的总贸易余额和来料加工贸易越同时增加,这与传统的贸易收支理论相悖。人民币汇率的波动对来料加工加工贸易有何影响?在人民币升值的大趋势下,如何实现我国加工贸易的转型升级?对于这些问题的研究,具有理论和实践的双重意义。

国内外学者对于汇率波动和贸易收支关系的研究已经许多年,取得了丰硕的研究成果。Narayan(2006)利用向量自回归分布滞后模型和协整分析,研究了中国对外贸易收支与人民币实际汇率波动之间的相互关系,他发现:人民币贬值在短期还是长期内都有利于改善中国的对外贸易收支状况[1]。Yu(2009)的研究指出,人民币的升值会显著减少中国对美国的出口[2]。Jamal Bouoiyour与Serge Ray(2005)检验摩洛哥1960—2000年的年度数据,他们发现迪拉姆升值是摩洛哥的出口减少,进口增多的原因[3]。

国内学者近些年来对于汇率波动于贸易收支之间的关系也进行了深入的研究和探讨。冯明、刘庆、刘淳(2012)利用贸易引力模型,研究了人民币汇率在各个时期内对中美贸易的影响。他们发现:人民币汇率升值的对于中美双边贸易的影响不显著[4]。汪林(2011)利用1994~2005年度数据,通过协整检验和格兰杰因果检验发现,汇率不是中美两国贸易收支失衡的主要原因[5]。

二、模型构建,数据来源

(一)模型构建

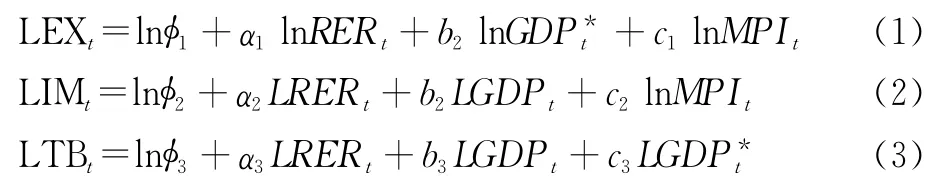

本文将进料加工贸易方程(进口方程、出口方程)和贸易收支方程设定为:

LEXt、LIMt和LTBt分别表示来料加工出口额、进口额、和来料加工贸易余额;lnRER表示人民币对美元实际有效汇率;lnGDP和lnGDP*表示我国国内收入和国际收入。

(二)数据来源

本文利用2003年第一季度至2013年第四季度共44个样本。主要包括国内和国际收入(分别表示为GDP和GDP*)、进料加工进出口贸易数据(进口为IM,出口为EX)、原材料价格指数(表示为 MPI)、人民币对美元实际有效汇率。人民币实际有效汇率来自于统计年鉴;国内和国际收入来自于国际清算银行统计数据,本文选取六个国家的GDP(英国、美国、德国、日本、韩国、法国)作为国际收入;进料加工贸易数据、原材料价指数来自于海关统计年鉴。

三、实证分析

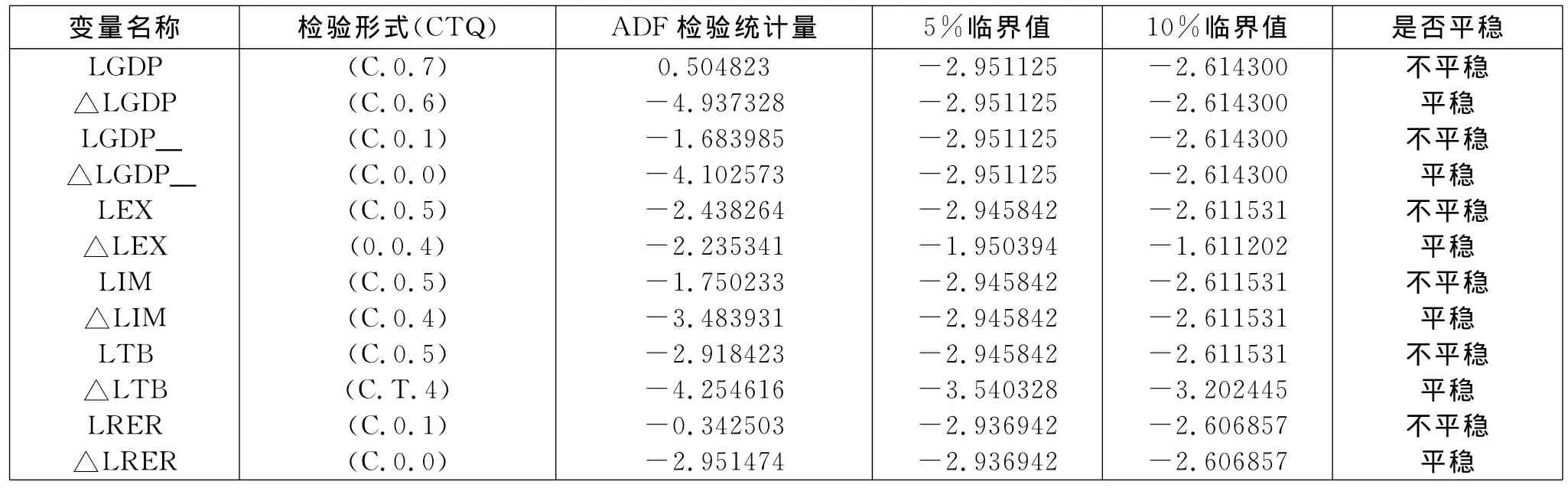

(一)ADF检验

文中采用ADF检验法检测每个时间序列的平稳性,每个变量的一阶差分在5%显著性水平上为平稳序列,因此本文所选取的时间序列是一阶单整序列,满足协整检验要求。

表1 变量单位根检验结果

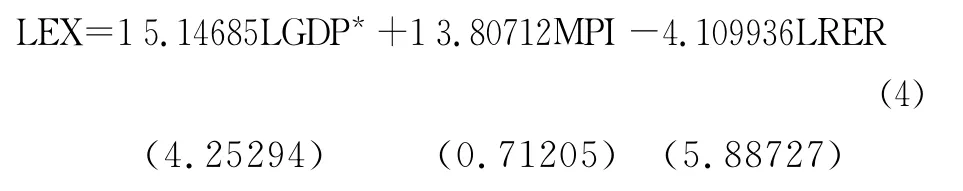

表2 进料加工出口贸易方程协整检验结果

(二)协整检验

本文利用Johansen协整检验法来检验各个变量的协整关系,根据AIC最小值法确定进料加工进口、出口以及贸易收支三个方程的滞后阶数都是二阶。检验结果见表2、3、4。

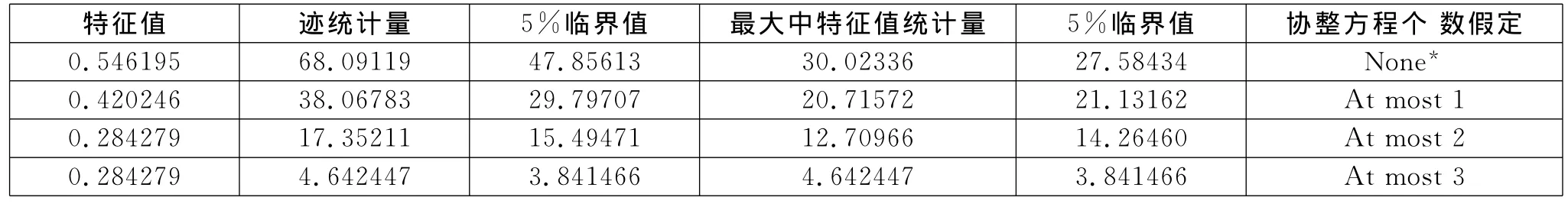

根据协整检验结果,在5%显著性水平下,迹统计量和最大特征值统计量都显示进料加工贸易出口方程每个变量都存在协整关系,因此可以得到协整方程:

根据模型(4)协整分析结果:在样本区间范围内,国际收入对中国的出口弹性系数为15.14685,国际收入每增加1%,将使我国对外出口增加15.14685%;人民币实际有效汇率对中国的出口弹性系数为4.109936,人民币实际有效汇率每增加1%将使我国对外出口减少4.109936%;原材料价格指数对我国的出口弹性系数为13.80712,原材料价格每增加1%,将使我国对外出口增加13.80712%。LGDP*、LMPI和LRER的系数都能通过协整检验,这说明了三个变量对进料加工出口的影响是显著的,但是国际收入(LGDP*)、原材料价格指数(LMPI)的弹性系数都大于人民币实际有效汇率的弹性系数,这说明了国际收入和原材料价格指数对出口的影响大于人民币实际有效汇率对出口的影响。

表3 进料加工进口贸易方程协整检验结果

根据协整检验结果,在5%显著性水平下,迹统计量和最大特征值统计量都显示进料加工贸易进口方程每个变量都存在协整关系,因此可以得到协整方程:

方程(5)我们可以看出:我国实际GDP对进料加工贸易进口的弹性系数为0.22582,人民币实际有效汇率对进料加工贸易进口弹性系数为2.056731,原材料价格指数的弹性系数为0.801717。我国的实际GDP每增加1%将使进料加工贸易进口增加0.22582%,人民币实际有效汇率每增加1%将使我国进口减少1.577207%。虽然人民币实际有效汇率的弹性系数大于中国实际GDP和LMPI的弹性系数,但相差不大,这说明人民币实际有效汇率和我国实际GDP、LMPI共同作用于进口。

表4 进料加工贸易方收支程协整检验结果

*表明在5%显著性水平下拒绝没有协整关系的原假设

根据协整检验结果,在5%显著性水平下,迹统计量和最大特征值统计量都表明进料加工贸易收支进口方程每个变量都存在协整关系,因此可以得到协整方程:

方程(6)表示:(1)国外实际收入的弹性系数为3.302515,国际收入增加1%将使贸易收支增加3.302515%。(2)中国实际GDP的弹性系数为2.885905,中国的实际GDP每增加1%将使贸易收支增加2.885905%。(3)人民币实际有效汇率的弹性系数为0.360609,人民币实际有效汇率每增加1%将使贸易收支减少0.360609%。(4)LGDP、LGDP*和LRER的系数都能通过协整检验,这说明了三个变量对贸易收支的影响是显著的,但是国际收入的弹性系数、中国实际GDP和人民币实际有效汇率的弹性系数依次递减,这说明了国际收入、中国实际GDP、人民币实际有效汇率对贸易收支的影响程度依次减弱。

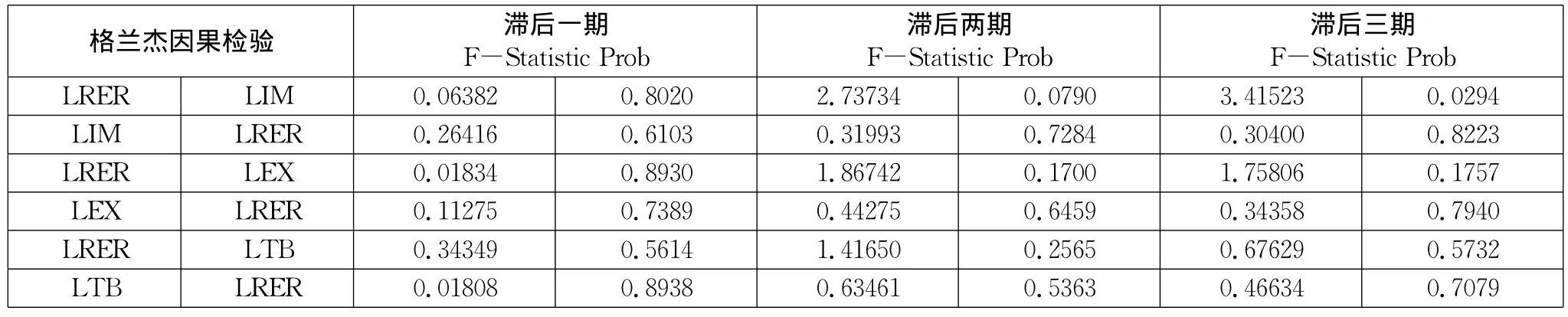

(三)格兰杰因果检验

协整检验并不能反映哪个变量为原因哪个变量为结果,为此需要进一步验证。本文使用Eviews6.0对进料加工进口和出口、国贸易收支、人民币实际汇率进行格兰杰因果关系检验,本文选择了三个滞后期综合比较,结果如表5所示。

表5 格兰杰因果检验结果

从表五的格兰杰因果检验的结果,得出如下结论:在5%的显著性水平下,(1)LIM不是LRER的格兰杰原因,LRER也不是LIM的格兰杰原因;LEX不是LRER的格兰杰原因,LRER不是LEX的格兰杰原因。这表明人民币实际有效汇率与进出口量之间不存在格兰杰因果关系。(2)LTB和LRER之间也不存在格兰杰因果关系。

四、结论与建议

本文通过图表分析,通过单位根检验、协整检验、格兰杰因果检验等方法,研究了人民币实际有效汇率、国际收入和国内收入、原材料价格指数变量对我国进料加工贸易的短期和长期的影响。主要得出如下结论:

(1)ADF检验结果表明,人民币实际汇率与进料加工贸易进口、出口和贸易收支之间存在长期均衡关系。

(2)国际收入、中国实际GDP、人民币实际有效汇率对于进料加工贸易收支的影响都是显著的,但是三者对于贸易收支的影响依次递减,这说明了造成我国贸易长期顺差的主要原因是贸易伙伴国国内经济状况,而非人民币实际有效汇率,格兰杰因果检验的结果也再次证明了,人民币汇率不是加工贸易进出口和贸易收支的格兰杰原因。它们之间没有因果关系。因此,想单独依靠人民币汇率升值的办法来解决贸易收支不平衡问题,是不现实的。

基于以上结论,本文给出如下政策建议[6]:

(1)提高国内需求,增加进口。增加国内进口,尤其是进口高新技术,促进国内贸易部门的产业升级,最终实现贸易平衡。

(2)抓住人民币升值的契机,优化进出口结构,实现我国对外贸易的转型升级。长期以来,我国的出口一般都是低附加值的劳动密集型产品,在国际贸易中处于价值链的最低端,无法获得高额的贸易利润。进出口的结构严重不合理。人民币的升值必将增加我国的进口量,因此,外贸企业要抓住这个机遇,进口高科技、高附加值产品和技术,实现产业的优化升级。进而促进出口的转型和升级。

(3)保持汇率的稳定,积极稳健的推进人民币汇率制度改革。一方面,国家要保人民币币值的稳定,面对美国不断要求人民币升值的压力,我国应采取积极有效的应对措施,保持国内经济的稳定,避免汇率波动对经济造成的不良影响;另一方面,要在坚持基本汇率制度的前提下,不断改革,提高人民币汇率的弹性,增强人民币抵御风险的能力。

[1]Paresh Kumar Narayan,2006.Examining the Relationship between Trade Balance and Exchange Rate:the Case of China's Trade with the USA [J].Applied Economics Letters,Vol.13(8):507-510.

[2]Yu M,2009.Revaluation of the Chinese Yuan and Triad Trade:A Gravity Assessment[J].Journal of Asian Economics,20(6):655-668.

[3]Jamal,serge ray.Exchange Rate Regime,Real Exchange Rate,Trade Flows and Foreign Direct Investment:The Case of Morocco[J].African Development Bank,2005.

[4]冯明,刘庆,刘淳.人民币汇率重要吗—中美双边贸易影响因素的实证分析[J].投资研究,2012(6).

[5]汪林.中美贸易收支与人民币汇率的关系[J].经济学研究,2011(7).

[6]孙伟.人民币升值对中美贸易的影响研究[J].对外经贸,2014(9).