管理者过度自信与盈余管理关系研究——基于董事会治理视角实证检验

2014-10-08张启銮ZHANGQiluan高玲GAOLing

张启銮 ZHANG Qi-luan;高玲 GAO Ling

(大连理工大学管理与经济学部,大连 116024)

(Faculty of Management and Economics,Dalian University of Technology,Dalian 116024,China)

0 引言

以前的财务理论如MM理论、权衡理论、信息不对称理论等都认为管理者是理性的、同质的,不会影响公司的各种决策。然而“理性人”的假设越来越不能解释现实中的经济问题。鉴于此,行为财务理论便应运而生,认为人们在判断和决策时会受到自身知识、情感、偏好的约束,产生系统性的认知偏差,从而非理性特征得以表现。

大量研究表明董事会治理会影响公司的盈余质量。董事会是公司治理的一个重要组成部分,它承担着对经营管理者提供建议和对其进行监督的基本职责。董事会对财务报表的质量负主要责任,也对盈余管理产生直接影响。同时这种影响又会受到董事会自身的一些特征如董事会的独立性而有所约束。代理理论认为,董事会相对于管理层的独立性越高,其监管性越强,这种独立性又通常取决于独立董事的比例。(Beasley,1996)[1]、Klein(2002)[2]的研究表明独立董事的比例与盈余管理显著负相关。然而这些研究较少考虑到管理者的行为特征方面,在现实中,管理者存在着非理性的过度自信行为,而且对公司的盈余管理也有影响。

1 理论分析与研究假设

1.1 管理者过度自信与盈余管理

目前盈余管理还没有一个确切的定义,Schipper(1989)、Healy 和 Walen(1999)[3]、等都对盈余管理进行过界定,虽然定义不相同,但是都强调盈余管理的主体是企业管理者,他们是在会计准则、会计政策和会计估计允许的前提下为了获得自己的私人利益而进行的盈余管理。本文定义盈余管理为:公司管理层为了实现期望的盈余水平并满足自己的利益,通过各种手段和方式对财务报告进行粉饰的机会主义行为。

过度自信在心理学中是一种非常稳健的非理性行为,是过于相信自己能力能够带来成功的一种认知偏差[4]。同时情感心理学的研究认为,自我归因偏差是过度自信表现的动因。管理者由于系统偏差会产生过度自信的非理性行为,从而会对公司的财务决策如投资、融资、并购等政策产生错误的判断,造成自己的利益无法实现或者公司盈利出现状况。管理者出于激励、避免亏损等动因就会通过选择会计手段来对财务报告进行盈余管理,以扭转不利局面,它不可避免地造成企业会计信息的失真。关于管理者过度自信与盈余管理的关系,刘文秀将过度自信分为短期和长期,分析了不同类型的过度自信与盈余管理之间的关系,王阳研究了过度自信和过度乐观下的盈余管理,虽然研究的背景不同,但得出的结论都认为过度自信的管理者更易进行盈余管理,因此本文提出:

假设1:管理者过度自信与盈余管理呈正相关关系,即管理者越过度自信,其进行盈余管理的程度越大。

1.2 董事会治理视角下的管理者过度自信与盈余管理关系研究

独立董事的存在是为了解决委托代理问题,监督是其主要职能。如果公司的独立董事比例过低,就会降低其监督管理层的效率,其设置就形同虚设,无法对管理者作出的经营决策提出评判,使权利出现失衡局面。随着独立董事比例增加,他们不受公司管理者的影响,处于监督管理层的有利位置,调节着内部管理者和剩余索取权人之间的矛盾,最终约束了管理层的机会主义行为,保护股东的利益。刘立国、杜莹(2003)研究表明,董事会独立性的提高能够减少财务舞弊行为,使会计信息更加透明。张国华、陈方正(2006)[5]的研究表明我国的独立董事制度正发挥着积极的作用,其独立性越高,盈余管理概率越低。同样,Cornett(2009)[6]的研究认为董事会的独立性与公司的利润正相关,与盈余管理负相关。可见董事会的高独立性可以减少财务舞弊的发生,约束着管理者的非理性行为,提高公司的利润。所以本文提出:

假设:与独立性低的上市公司董事会相比,较高独立性的上市公司董事会能降低因管理者过度自信而诱发的盈余管理水平。

2 研究设计

2.1 管理者过度自信

我国上市公司主要由大股东控制,股权相对集中,由此使作为控股股东代表的董事长具有更高的权利,作为公司的最高决策者,其代表股东利益,参与公司的经营决策的权威不可动摇。因此,本文认为董事长的过度自信或许能更好地解释管理者过度自信的非理性行为。

过度自信是一种心理特征,无法直接观察和度量,一般是通过人们的行为特征来间接推断的。本文借鉴姜付秀[7]等的高管薪酬的相对比例来度量管理者过度自信。由于本文的管理者特指董事长,因此我们用“董事长的薪酬/所有高管的薪酬之和”的比例来表示,然后用该比例的中位数作为标准,如果样本公司董事长相对薪酬比例大于该中位数,则说明董事长过度自信,用1表示,反之取0。

2.2 盈余管理的计量方法

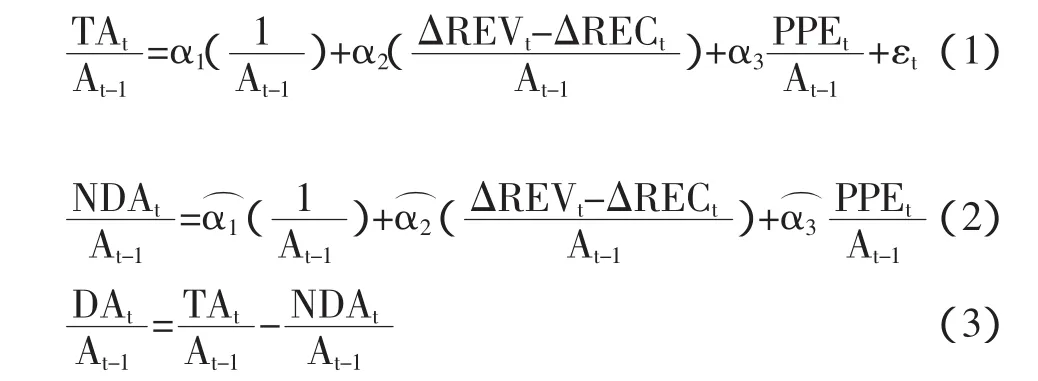

目前修正的截面Jones模型得到了国内外的广泛应用。夏立军(2003)、黄梅和夏新平(2009)以及 Stubben(2010)等的研究都支持使用修正的截面Jones模型。因此,本文采用修正的截面Jones模型来度量盈余管理。具体计算过程如下:

将(1)式中的各变量算出来后进行回归,得出系数值,带入(2)式求得非操纵性应计利润,最后带入(3)式,即求得DAt,本文以DA的绝对值来度量上市公司盈余管理的程度。其中TAt是第t期总的应计利润,等于净利润减去经营活动产生的现金净流量;At-1是第t-1期的期末总资产;△REVt是第t期和第t-1期的主营业务收入差额;△RECt是第t期和第t-1期的应收账款差额;PPEt是第t期的固定资产原值;NDAt为第t期的非可操纵性应计利润;DAt为第t期的可操纵性应计利润。

2.3 模型设计

为检验假设,建立如下模型:

OC表示过度自信、SIZE表示公司规模、LEV表示资产负债率、ROA表示盈利能力、Growth表示主营业务收入的变化、CF表示公司经营活动现金流与总资产比值以及Own表示公司股权集中度,同时还加了年度哑变量和行业哑变量,行业哑变量分为制造业行业和非制造业行业。

3 实证结果与分析

3.1 管理者过度自信与盈余管理的实证分析

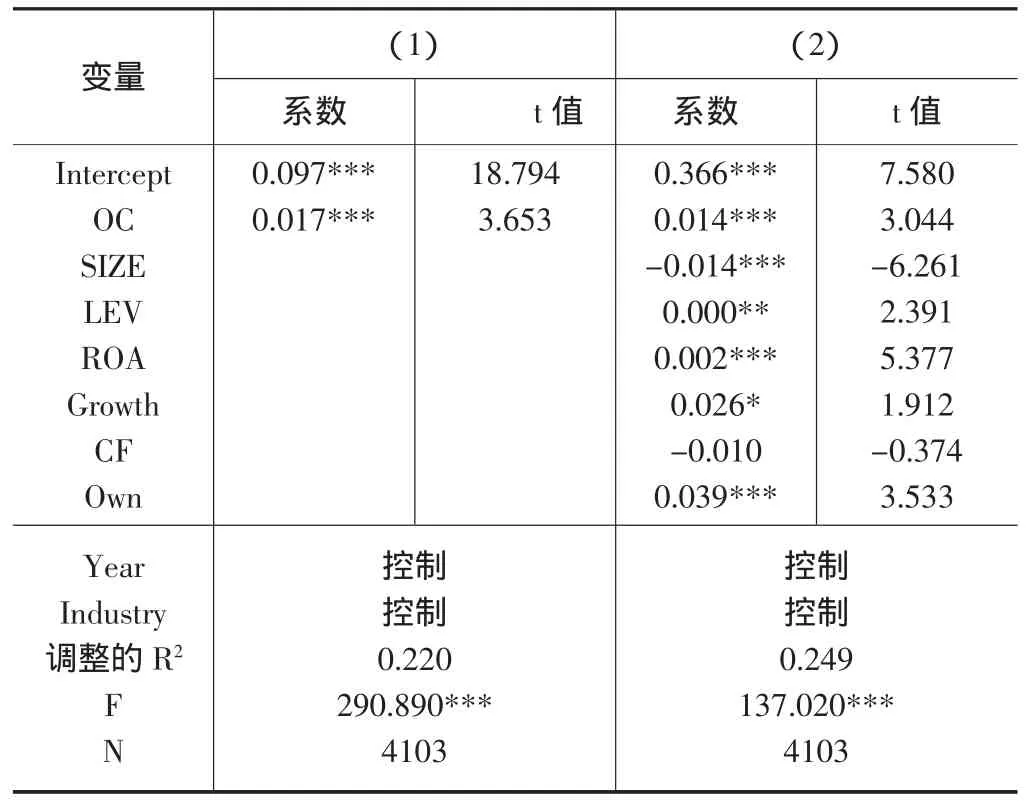

结果显示:F值都在1%的水平下显著,说明本文的模型设定总体上是有效的,通过了显著性检验。从表中可以看出,在不考虑控制变量的情况下,管理者过度自信与盈余管理之间在1%的水平下显著为正,模型的调整R2为0.220;加入控制变量后,管理者过度自信与盈余管理仍然在1%的水平下显著为正,模型的调整R2也有所提高,为0.249,表明管理者越过度自信,其越有可能进行盈余管理。证明了假设1。

表1 管理者过度自信与盈余管理回归分析

3.2 董事会治理下的管理者过度自信与盈余管理实证分析

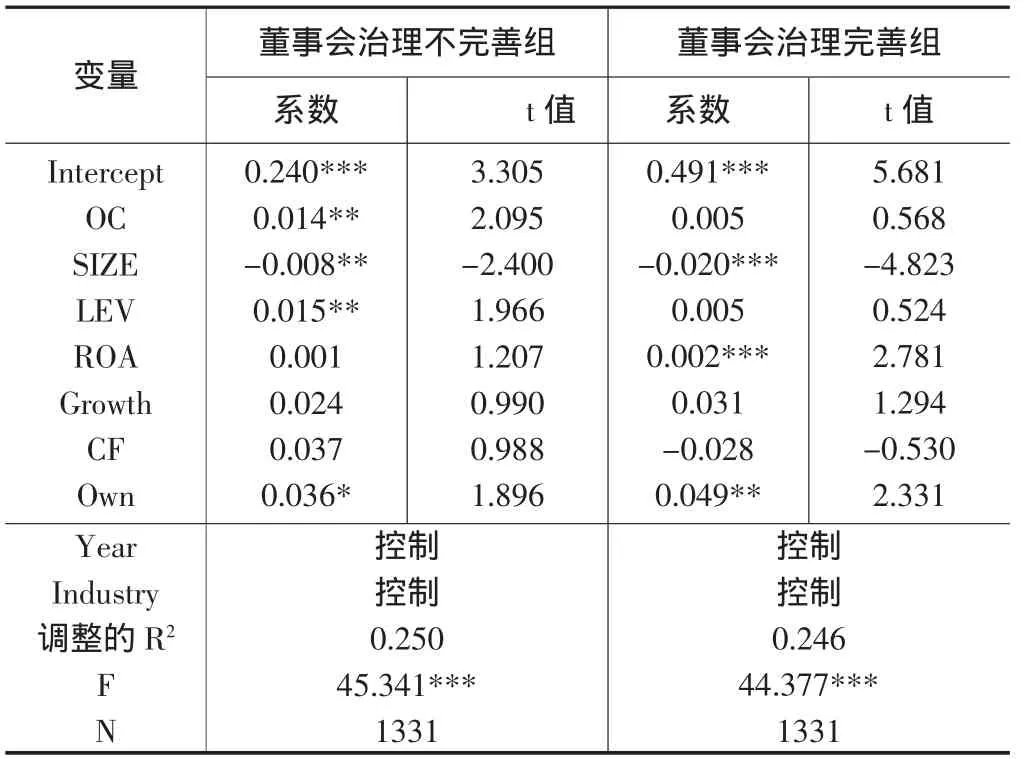

董事会独立性比例平均值为35.725%,中位数为33.330%,最小值为8.7%,最大值为71.4%,标准差为8.2503%。为了检验假设2,我们将样本上市公司独立董事比例从低到高排序,将前33.3%的样本作为低独立性组即董事会治理不完善组,将后33.3%样本作为高独立性组即董事会治理完善组。分组回归结果检验如表2显示,在董事会治理不完善组,管理者过度自信与盈余管理在5%的水平下显著为正;而在董事会治理完善组,管理者过度自信与盈余管理为正关系但是不显著。这说明与独立性低的上市公司董事会相比,较高独立性的上市公司董事会能降低因管理者过度自信而诱发的盈余管理水平。假设2得到了验证。

表2 基于董事会独立性分组的管理者过度自信与盈余管理回归分析

4 研究结论

本文以2009-2011年沪深两市A股上市公司作为研究样本,考察了管理者过度自信与盈余管理之间的关系,研究了董事会治理下的管理者过度自信与盈余管理间关系的变化。主要的研究结论有:①管理者过度自信与盈余管理呈正相关关系,管理者越过度自信,其进行盈余管理的程度越高。②完善的董事会治理结构会影响管理者过度自信与盈余管理之间的关系即董事会的独立性越高越能降低因管理者过度自信而诱发的盈余管理水平。

[1]Beasley,M.S.Outside Directors and CEO Selection[J].Journalof Financial and Quantitative Analysis,1996,31(3):337-355.

[2]Klein,A.Audit Committee,Board of Director Characteristics,and Earnings Management[J].Journal of Accounting and Economics,2002,33(5):375-400.

[3]Healy,P.M.,Wahlen,J.M..A Review of the Earnings Management Literature and Its Implication for Standard Setting[J].Accounting Horizons,1999,13(14):365-383.

[4]饶育蕾,张轮.行为金融学[M].上海:复旦大学出版社,2005:106-107.

[5]张国华,陈方正.我国上市公司盈余管理与董事会特征相关性实证研究[J].技术经济与管理研究,2006(2):42-44.

[6]Cornett,M.,McNutt,J.,and Tehranian,H..Corporate Governance and Earnings Management at Large U.S.Bank Holding Companies[J].Journal of Corporate Finance,2009,7(2):1-19.

[7]姜付秀,张敏,陆正飞,陈才东.管理者过度自信、企业扩张与财务困境[J].经济研究,2009(1):131-143.