我国上市公司财务困境成本的计量问题分析

2014-09-19山东农业大学黄丽娜宗承栋赵玉荣

●山东农业大学 黄丽娜 宗承栋 赵玉荣

我国上市公司财务困境成本的计量问题分析

●山东农业大学 黄丽娜 宗承栋 赵玉荣

本文通过选取1998—2013年间沪、深两市48家A股ST公司为样本,对已有研究成果进行总结和评价,分析认为上市公司陷入财务困境可能会引起企业业绩的下降,并且企业业绩下降也会导致上市公司陷入财务困境,最终分析认为无法从经营业绩观计量财务困境成本。对基于权益价值观从样本公司财务困境开始年到困境解除年的财务困境成本问题进行了研究,研究发现:企业投资者在财务困境期间平均承担了1.68%的财务困境成本,针对存在财务困境成本的原因进行分析的同时提出了应对财务困境风险的措施。

上市公司 权益价值观 财务困境成本

引言

企业的财务是企业生存的中枢,企业陷入财务困境后,不仅企业自身要承受巨大的压力,企业的投资者及债权人的利益也会受到威胁。因此,在当前经济环境下,研究探讨如何有效预防、控制与改善财务困境问题对企业在证券市场上生存和对经济发展都有着重大的意义。财务困境的表现形式多种多样,考虑到中国没有破产的上市公司,只有被特别处理(ST)的上市公司,本文将ST的上市公司作为企业陷入财务困境的标志。

据统计,截至2014年2月沪深两市主板不包括已经退市的A股上市公司有1419家,其中深市主板上市公司有468家,沪市上市公司为951家。可见上市公司已经具有相当的规模,上市公司与日俱增,随之一系列经济和社会问题也受到越来越多人的关注。很多上市公司由于业务的扩大发展,已经将杠杆率提高到了危险的程度,进而陷入了财务困境。自1998年我国证券市场引入上市公司特别处理(ST)制度以来,被ST的上市公司屡见不鲜,其中截至2014年2月深市主板有155家A股上市公司被实施退市风险警示的特别处理(*ST)或者特别处理(ST),占深市主板A股上市公司的33.12%,沪市主板有197家A股上市公司被实施退市风险警示的特别处理(*ST)或者特别处理(ST),占深市主板 A股上市公司的20.7%[1]。由此可见,ST上市公司在上市公司中占据了较大的比例。综上所述,在当前经济环境下,研究探讨如何有效预防、控制与改善财务困境问题对企业在证券市场上生存和发展都有着重大的意义。

二、文献综述

(一)国外文献综述。Altman在1968年选取了19家企业作为研究样本,从“经营业绩观”的角度出发,即从企业自身角度考虑,通过估计破产前三年的预期盈利,然后与实际值做对比,来确定间接成本。结果发现,在破产的前三年,破产成本估计占到企业价值的近20%,破产成本对于企业来说举足轻重[2]。Andrade和Kaplan于1998年从企业自身和权益投资者两个角度考虑,即基于“经营业绩观”和“权益价值观”对财务困境成本进行了计量,选取边际利润、资本边际效率和净现金流动边际变动率三个指标,对财务困境前后的经营业绩进行了计量。研究发现,从两种角度出发计量的财务困境成本均在20%左右[3]。Richard B.Whitaker于1999年排除行业出售资产、管理行为和资产转让等经济状况因素对企业经营收入变化的影响,选取收益变动率这一财务指标,从经营收入的变化趋势来考察财务困境成本。结果发现,在行业调整后财务困境成本占企业价值下降了35%左右[4]。

(二)国外文献综述。吕长江、韩慧博在2004年以非预期业绩损失为估计指标,研究了我国107家困境企业陷入困境后经营业绩的变化对财务困境间接成本的影响,研究结果表明,间接财务困境成本占企业价值的25%—36.5%[5]。章之旺、薛野在2004年选取了1998-2002年我国沪深两市A股中42家特别处理公司为困境样本,以主营业务利润率、净资产收益率等为估计指标,从“经营业绩观”和“权益价值观”两个角度来考察财务困境成本状况。研究结果表明企业和投资者均承担了约4.91%的财务困境成本[6]。吴世农、章之旺在2005年从“经营业绩观”和“权益价值观”两个角度分析我国上市公司是否存在财务困境成本。运用了主营业务利润率、平均权益收益率分别作为经营业绩和权益价值的衡量指标,选取了1998—2002年间40家ST摘帽公司为研究样本,研究发现,投资者承担了约2.04%的财务困境成本[7]。李伟在2007年选取了1998—2004年间沪深两市78家ST公司为样本,以公司个股报酬率为指标从“权益价值观”角度研究财务困境成本状况,发现权益投资者承担了3.36%的财务困境成本[8]。尹斌在2012年选取了2003—2007年每年新增的财务困境上市公司为研究样本,从公司自身财务和发展方面的能力、公司治理的好坏、外部宏观经济政策的因素等方面选取指标,利用Logistic模型回归分析得出营业收入增长率、每股净资产、流动资产周转率、更换高管等因素会影响到财务困境的恢复[9]。

(三)国内外研究概述。综上所述,根据国内外学者对财务困境成本计量问题的研究,本文认为上市公司陷入财务困境与企业业绩的变化之间是相互的,即上市公司陷入财务困境可能会引起企业业绩的下降,同时企业业绩下降也会导致上市公司陷入财务困境。因此,对上市公司财务困境成本的计量问题无法从经营业绩观出发进行计量。基于以上分析,本文将从权益价值观视角对财务困境成本的计量进行研究。

三、财务困境成本的形成机理及形成条件

(一)财务困境成本的形成机理。经营失败的企业一般会经历如下四个阶段(如图1):正常健康经营、陷入困境、困境恶化、破产清算。

图1 企业经营失败的四个阶段

企业在经营的过程中不可能一帆风顺,当企业遇到经营挫折时,没有及时纠正经营管理弊端,很有可能会提升企业的财务风险,当财务风险积累到一定程度后,企业就会陷入财务困境。此时,企业的财务困境成本开始产生、形成并不断积累,不断侵蚀着企业的经营能力、偿债能力和市场份额,开始陷入困境的企业往往不会觉察到财务困境成本,可是随着时间的推移,困境的恶化,财务困境成本逐渐凸显。一般来说,我国的上市公司在这时就会采取有效的措施,调整经营思路,加强有效管理,困境企业就有可能摆脱财务困境。但若不采取措施防止财务状况恶化,困境成本将急剧增加,表现为营业额锐减,销售收入明显下降,资金周转困难,经营者无心经营业务,债务到期违约,其他的利益相关者开始出难题,给予的赊购比例下降,企业产生巨额亏损,致使企业的困境恶化。最后由于企业的财务困境成本不断扩充,企业无力继续经营,最后宣布破产清算。

(二)财务困境成本的形成条件。财务困境成本产生的前提就是企业陷入财务困境,但陷入财务困境并不是困境企业产生财务困境成本的唯一条件。从财务困境成本的构成机理可以看出,财务困境成本的产生与资金、班子、技术、市场和管理五项指标的强弱息息相关。

吕长江、韩慧博将财务困境成本包括直接和间接成本,这也是现在大部分学者认可的观点,而这两种成本的产生都与企业和利益相关者的利益关系受到损害有关.由此,企业的利益相关者成为了困境企业产生财务困境成本的驱动因素,这些企业的利益相关者主要包括债权人、管理层、员工、客户、供应商、政府税务部门等。只有当这些企业的利益相关者获得企业陷入财务困境的相关信息,并能对所获取的信息进行分析、判断并提出与财务相应的策略,这时才能促使财务困境成本的产生。

四、财务困境成本的计量

(一)样本选择与数据来源。本文参照国内研究学者关于财务困境相关问题研究的样本选择并且保持了样本的充分性,选取沪深两市A股1998—2013年度被ST的上市公司且截至2014年2月被撤销特别处理的上市公司为样本,为了使样本具有可比性,笔者对ST公司进行了筛选。考虑的因素有:(1)尚未摘帽以及出现过暂停上市情况的;(2)当上市公司被特别处理后,通过重大重组行为解除ST,但是所属行业前后发生了变化,造成ST前后经营业绩等财务指标不具有可比性的样本剔除;(3)在选择样本期间不止一次陷入财务困境的上市公司,考虑到无法区分困境期与正常期,这样的样本公司剔除;(4)考虑到 1999—2001 年实行“PT”的“ST”上市公司是由于上市公司因连续3年及以上亏损等原因被暂停上市,这样的“PT”、“ST”的困境期无法明显区分,这样的样本公司也需要剔除。为了保证研究的准确性,所选取的样本必须符合以上因素,最终选取的样本数量为47家,其中深市24家,沪市23家。考虑到ST的实施和解除一般要滞后于相应的会计年度,即ST的前一年为企业陷入财务困境的开始年(t=0),解除 ST 的前一年为财务困境解除年(t=1),因此,本文选用困境开始年的数据(t=0)来分析公司治理结构对财务困境的影响[10]。

本文所用数据来源于巨潮咨询网(www.cninfo.com.cn)。

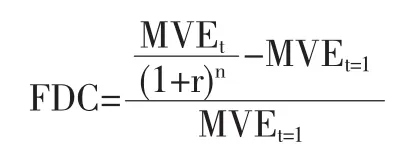

(二)权益价值观下财务困境成本的计量。在一般意义上,衡量企业财务困境成本主要是估算财务困境对企业价值的影响,而对于上市公司而言,企业价值的直观表现形式就是其权益市场价值,基于权益价值观研究财务困境成本是从市场的角度看投资者是否在整个财务困境期间承担了财务困境成本,针对研究的问题,本文主要考察财务困境前后权益市场价值的变化。按照权益价值观,财务困境成本是财务困境公司给权益投资者造成的利益损失。所以基于以上分析,基于权益价值观的财务困境成本定义为整个财务困境期间权益按市场平均报酬率调整之后的可实现净现值与陷入财务困境前一年末的市场价值差异,可以建立以下模型:

FDC代表权益价值下的财务困境成本,当FDC为负值时,则表示企业的权益市场价值下降;MVE是年末权益市场价值,本文主要考虑的是投资者对企业财务困境的反应,所以只考虑流通股的市值,非流通股不在考虑范围内,所以MVE=年末流通股股数×每股市价;r代表从企业陷入财务困境前一年(t=-1)到企业解除财务困境前一年度(t=1)期间的市场平均权益报酬率;n代表财务困境持续的时间长度,本文所选取的样本公司经历的困境时间长度为1年,所以n=1;t表示年度分别取值0和1,且当t取值0时,t-1取值为-1,当t取值1时,t-1取值 0和111。

根据权益价值观下财务困境成本计量公式,对样本上市公司在财务困境前后各期进行分析,得到结果如下:

表1 样本数据描述性统计分析

从财务困境企业在各时段的权益市场价值平均变化百分比的描述性统计分析表(表1)中可以看出样本公司从困境前一年到财务困境开始年,经市场平均权益报酬率调整之后的样本公司的权益市场价值下降了25.34%,从财务困境开始年度到困境解除年样本公司的权益市场价值上升了14.9%,表现为FDC>0。由此,样本公司在整个财务困境期间,即从困境前一年到困境解除年样本公司的权益市场价值下降了1.68%。

表2 单样本T检验

由表2可以看出三个对比期间权益市场价值的平均变化值在95%的置信区间内,其P值均小于0.05,所以原假设的均值为0不成立,即各分段的权益市场价值的平均变化值在5%的检验水平下显著。

综上所述,由以上数据分析认为,陷入困境的上市公司从困境前一年到财务困境开始年权益市场价值下降是在样本公司没有被ST之前,说明样本公司在未被ST之前公司的财务困境问题未被引起重视,管理层也未采取相关措施,当样本公司被ST之后,权益市场价值上升可以看出,管理层积极地找到了有效解决困境的方法,使困境企业能够及时地走出困境。从困境前一年到困境解除年权益市场价值下降,本文认为当企业陷入财务困境必然会产生一系列成本的同时,管理者当局也会采取部分措施,加强经营管理,给企业带来正面效益。因此,本文认为财务困境成本与收益在不同阶段处于不断的博弈状态,从企业外部来看,最终体现为财务困境成本。因此,企业投资者在财务困境期间平均承担了1.68%的财务困境成本。

五、启示

在当前经济环境下,陷入财务困境的上市公司屡见不鲜,本文研究发现在企业陷入财务困境期间企业的投资者需要承担1.68%的财务困境成本。陷入困境的企业面临着诸多问题,需要企业及其利益相关者根据企业自身陷入财务困境的情况采取正确的风险管理方法。

(一)积极防范财务困境。积极防范财务困境,在困境尚未发生之前未雨绸缪。企业应该采用正确的风险管理方法,树立财务困境的风险意识,对财务困境进行预警,建立适当的财务困境预警体系,有效的财务风险预警机制能及时辨别财务风险的大小及其影响程度。在此基础之上,定期进行企业财务的综合分析,可以利用杜邦分析法来分析企业的财务状况,从而有效地对企业财务状况及行业经营成果做出合理地分析,为企业管理者当局提供经营决策上的财务信息支持,降低财务困境发生的可能。

(二)合理应对财务困境。合理应对财务困境,降低财务困境成本。陷入困境的企业所处的内、外部环境都比较复杂,此时,面临困境的企业应该积极主动地采取一定的应对措施。

外部环境受多因素的制约,如市场环境、法律环境、政策环境等,这些外部环境严重影响着企业的财务状况,但是同时是企业难以控制的。面对此类不可抗力,企业需要增强其财务风险意识,提高财务人员的风险防范意识。

内部环境包括企业内部治理、经营管理、财务状况等多个方面。首先,完善公司内部治理结构,明确股东大会、董事会、监事会、经理层之间责、权、利的划分,使之相互独立、相互制衡。其次,企业经营管理水平的高低最终表现为企业竞争力的高下。企业经营管理水平越强,陷入困境的可能性越小,通过提高技术含量、开发符合市场需求的产品来增加产品在市场上的核心竞争力,争取到银行、供应商的帮助,从而可以更快地走出财务困境。再次,陷入困境的企业会出现财务危机,企业要采取措施转移部分或者全部的风险。提高财务决策的科学化水平,将计算和分析方法定量化,从而建立科学的决策模型。

(三)企业及利益相关者共同摆脱财务困境。企业的利益相关者包括股东、债权人、企业经营者等,当企业陷入财务困境时,需要企业及其利益相关者根据企业自身陷入财务困境的情况采取正确的风险管理方法。企业的股东可以向困境企业注入优质资源,改善企业资产的营运和盈利能力。债权人可以通过延长困境企业的还款期限,债转股等方式减轻困境企业的偿债压力。企业的经营者面对困境应该采取措施提高企业的经营效率,提高经营效率就要对企业的管理进行改革,针对企业自身的特点制定一套适合企业自身的管理方案。■

1.章之旺.2004.现金流量信息含量与财务困境预测[J].现代财经,8:26-31。

2.Altman E.I.1968.Financial Rations,Discriminant Analysis and Prediction of Corporate Bankruptcy[J].The Journal of Finance:589-609.

3.纪念.2011.我国上市公司董事会特征与公司绩效关系的实证分析[D].经济与管理科学辑:12-19。

4.Whitaker R.B.1999.The early stages of financial distress[J].Journal of Economics and Finance,23:123-133.

5.吕长江、韩慧博.2004.财务困境、财务困境间接成本与公司业绩[J].南开管理评论,3:80-85。

6.章之旺、薛野.2004.我国上市公司财务困境成本的定量研究[J].审计与经济研究,4:41-45。

7.吴世农、章之旺.2005.我国上市公司的财务困境成本极其影响因素分析[J].南开管理评论,3:101-105.

8.李伟.2007.我国上市公司财务困境成本研究[J].重庆科技学院学报,3:69-70。

9.尹斌.2012.我国上市公司财务困境恢复的影响因素研究[J].会计之友,6:74-77。

10.章之旺.2004.上市公司财务困境成本的定量分析—基于1998-2002年度ST公司的实证研究 [J].财经理论与实践,5:70-73。

11.周炼军.2011.公司治理与财务困境成本的研究[J].新疆财经大学,5:16-26。