公司治理对财务绩效影响的实证研究

——基于沪、深两市制造业上市公司的数据分析

2014-09-19中南财经政法大学湖北武汉430073

□(中南财经政法大学 湖北武汉430073)

一、引言

随着市场经济的高速发展,证券市场的不断完善,公司制企业的发展促使现代公司出现股权分散化、所有权与经营权的分离等特征。一套良好的公司治理机制能够增强企业的竞争力,提高公司的财务绩效。因此,公司治理问题成为了大量学者的研究课题,尤其是公司治理对财务绩效的影响。公司治理结构的安排直接影响着股东、董事及公司经营管理人员,从而最终影响到公司的财务绩效。本文以我国沪深两市制造业上市公司2012的数据为依据,研究与公司治理相关的各因素对公司财务绩效的影响,从而为提高我国制造业上市公司财务绩效提供有效、可靠的建议。

二、文献综述

周一虹、孙小雁(2007)以甘肃省20家上市公司为样本,研究了公司治理结构与提高公司业绩的关系,结果表明:甘肃上市公司绩效与公司持股大于5%的股份在总股本中的比重、独立董事比重呈正相关关系;与国有股在总股本中的比重没有相关关系;与董事会规模没有相关关系。汪金龙、李创霏(2007)以我国中部地区66家上市公司为样本,对董事会结构、股权结构和公司绩效的关系进行了实证分析。研究结果发现:独立董事比例、机构投资者持股比例、高管人员持股比例和股权集中度与公司绩效存在正相关关系;董事会规模、国有股比例与公司绩效负相关。

商丹丹(2010)以上市的81家高科技企业为样本,研究了高科技企业公司治理与公司绩效的关系。研究发现:高科技企业公司治理绩效与战略投资者在股东大会持股比例呈负相关关系;与战略投资者在股东大会的数量呈正相关关系;与战略投资者担任董事的比率呈正相关的关系;与其担任独立董事的比率呈正相关的关系;与其担任高管层的规模呈负相关的关系;与担任外部监事的比率呈正相关的关系。该研究结果为改善高科技企业公司治理与绩效提供了有益的决策支持。黄长祥(2010)通过对37家创业板上市公司的治理机制与公司绩效的实证分析,得到结论:第一大股东持股比例、高层管理薪酬、流通股比例与公司绩效呈显著负相关关系;总经理薪酬和总经理与董事长两职合一均与公司绩效呈显著负相关关系;董事会规模与公司绩效呈显著二次负相关关系;第二至第五大股东持股比例和、独立董事规模与公司绩效呈显著正相关关系。

闻岳春、叶美林(2011)以截至2010年9月30日在中国创业板上市的123家公司为样本,对公司治理与绩效进行实证分析,得出结论:我国创业板上市公司治理和业绩之间存在一定的相关关系,但相关程度较弱;第一大股东持股比例的平方和、第二至第五大股东持股比例的平方和与公司绩效显著正相关,说明我国创业板上市公司第一大股东的持股比例与公司绩效之间存在倒U型关系,说明一定的股权分散度可以在我国创业板上市公司的股东层面形成良好的权力制衡机制,从而促进公司绩效的提升。董事会的独立性与我国创业板上市公司绩效不存在显著的相关关系。

综上所述,以上关于财务绩效与公司治理的相关关系的研究文献中,公司绩效的衡量指标主要是净资产收益率(ROE)、总资产收益率(ROA)、主营业务增长率(MBGR)、每股收益(EPS)、净利润增长率(NPGR)、总资产周转率(TAT)、托宾Q等,这些大多是单一的绩效指标,未能全面、综合地反映公司的整体财务绩效。

通过以上学者的研究发现,运用因子分析,即主成分提取的方法对公司大量单一的财务指标进行提取,然后再复合成一个综合的绩效指标,是一种科学、系统、可靠地衡量上市公司财务绩效的方法。本文的研究主要是利用这一系统的评价体系得到上市公司的财务绩效。

三、研究假设与研究设计

(一)样本选择与数据来源

本文以我国沪深两市制造业上市公司为样本,剔除了数据缺失、被ST和*ST的公司,最终选取1 011家公司2012年财务数据作为本文实证分析数据。本文数据来自CSMAR数据库和巨灵信息网,利用Stata11和SPSS19.0等软件对数据进行相关处理。

(二)变量设计

1.公司治理指标。根据公司治理的含义,并考虑到数据获得的难易程度,选取了大股东、中等大股东、机构投资者、经理人薪酬、公司规模、资产负债率作为控制变量。变量分别是第一大股东持股比例(Top1)、第二至第五大股东持股比例(Top2-5)、机构投资者持股比例(Organ)、总经理薪酬(Salary)、公司规模(公司的总资产取自然对数,Size)、资产负债率(LA)。

2.财务绩效指标。主要是从衡量公司盈利能力、偿债能力、运营能力、成长能力等四个方面选取了12个指标。资产负债率取倒数是为了将指标正向化,即指标值越大,公司财务业绩愈好,选取指标及定义见表1。

表1 财务绩效指标

(三)研究假设

股权集中度是衡量股权分布状况的重要衡量指标,它是指公司全部股东的数量和持股比例的大小所表现出来的股权集中还是分散。第一大股东持股比例越高,表示股权越集中,这样会使公司的治理结构无法发挥应有的作用,不利于公司的发展和业绩的改善。因此,本文假设:

H1a:第一大股东持股比例与公司财务绩效负相关。

第二至第五大股东持股比例越高,公司越容易形成良好的管理机制,对公司高度集权具有一定的制衡作用。持股比例相当的股东之间会相互监督,克制一人专政的情况发生,因此会提高公司的业绩。基于此,提出假设:

H1b:第二至第五大股东持股比例与公司财务绩效存在正相关关系。

在公司治理中,机构投资者可以利用其专业优势,监督上市公司管理层的经营运作,使上市公司的经营更加规范化、有效化,减少大股东侵犯公司利益的机会。机构投资者持股比例的增加有利于缓解股权过于集中或分散的局面,对公司治理和相关决策与管理施加影响。为此,提出假设:

H2:机构投资者持股比例和公司财务绩效存在正相关关系。

总经理薪酬是公司对高管层的一种激励制度,根据委托代理理论,由于股东与管理层之间存在信息不对称,因此公司会给予管理层较高的薪酬,而管理层为了取得较高的薪酬会努力工作,积极为公司创造业绩。从另一个角度看,较高的薪酬待遇无疑是增加了管理者偷懒、离职的机会成本,从而强化了对公司管理层的约束作用,提高了公司的业绩。基于分析,本文提出假设:

H3:总经理薪酬与公司财务绩效存在正相关关系。

四、实证分析与结果

(一)因子分析

本文采用因子分析研究方法,通过因子分析得到财务绩效在每一个样本的得分。首先,通过因子分析得到选取的四个因子在每一个样本的得分,然后将各因子的方差贡献率作为该因子的权重,对四个因子的得分进行加权汇总,最后即可以得到每一个样本公司财务绩效的因子总得分。

首先检验本文的变量是否适合做因子分析,见表2。

表2 KMO 和 Bartlett 的检验结果

由表2可知,样本数据的KMO值为0.707,大于0.6。卡方检验结果表明,Bartlett球形检验的卡方统计值为14 919.435(p<0.000),拒绝原假设,相关矩阵不是单位阵,可以考虑进行因子分析。以上两项统计指标的检验表明,本次研究非常适合进行因子分析。

然后,运用主成分分析方法提取主因子。本文采用主成分分析方法进行主成分提取,并且依照特征值大于1的原则提取了4个主成分,见表3。

表3 因子分析总方差解释

从表3可知,提取的4个主成分的累积方差贡献率达到82.79%,大于80%,所以本文提取出来的4个主成分能够较全面地解释原始财务指标所包含的信息。

为了对所取得的这4个主成分进行经济解释,还需得到12个原始财务指标对4个主成分的因子负荷量(各主成分与原始财务指标的相关关系),见表 4。

表4 因子负荷矩阵

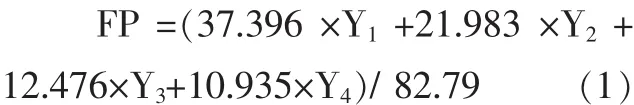

从表 4可以得出:(1)主成分 Y1中,X1、X2、X3、X4、X5的负荷量大于其他财务指标的负荷量,所以Y1主要是营业利润率、资产报酬率、销售净利率、息税前利润与营业收入比以及投入资本回报率这5个指标的反映,主要代表了企业的盈利能力,即Y1是盈利因子。(2)主成分Y2中,X6、X7、X8的负荷量大于其他财务指标的负荷量,且该负荷是负相关的,所以Y2主要是流动比率、速动比率和资产负债率倒数这3个财务指标的反映,代表了企业的偿债能力,故Y2是企业的偿债因子。(3)主成分Y3中,X9、X10的负荷量远大于其他财务指标的负荷量,所以Y3主要是存货周转率、总资产周转率这2个指标的反映,代表了企业的营运能力,即Y3是企业的营运因子。(4)主成分Y4中,X11、X12的负荷量远大于其他财务指标的负荷量,所以,Y4是总资产增长率和营业收入增长率这2个财务指标的反映,代表了企业的成长能力,故Y4是成长因子。总之,以上四个主成分能够很好地解释公司的财务绩效。

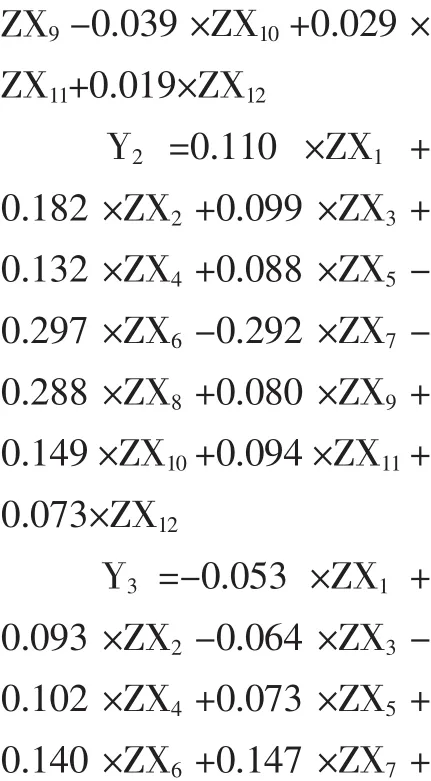

根据各主成分得分系数矩阵(本文略),可以得到各主成分关于原始财务指标的线性表达式,继而计算出各主成分得分。

根据各个主因子的方差贡献率作为权重,可以计算出每一个样本的财务绩效总得分(FP)。计算公式为:

(二)回归分析

为了进一步分析公司治理因素与财务绩效之间的关系,并验证本文的假设,本文进行了相关的回归检验。1 011家制造业上市公司的财务绩效得分已通过上述因子分析计算得到,下面将该财务绩效得分FP与公司治理的四个因素以及两个控制变量进行回归分析,以探讨他们之间的关系。本文设定如下回归模型:

(2)式中,FP代表上市公司的综合绩效的变量,β0为截距,β1、β2、β3、β4、β5、β6为系数,ε为残值。将样本数据,以及通过因子分析计算出来的财务绩效值代入上述回归模型进行分析,得到公司治理对财务绩效影响的回归结果,见表5。

从表5可知,除了Top1(第一大股东持股比例)相关性不显著外,其他变量相关性均非常显著,F值通过检验,DW值为2.003,说明各变量之间无自相关性,调整后的R2值为9.5%,因变量被解释的部分不大,但是各变量对因变量的影响显著。

表5 公司治理对财务绩效影响的回归分析

(三)结果分析

通过上述实证分析,我们得到了衡量公司财务绩效的综合指标FP,通过回归分析得到了公司治理的四个因素与公司财务绩效之间的关系,对前述的四个假设进行了检验,具体结果如下:

1.第一大股东持股比例对财务绩效的影响。通过实证分析可以看出,第一大股东持股比例与财务绩效的相关关系不显著,T检验值为-0.019,没有通过T检验,故假设H1a没有通过验证,这是因为在我国制造业公司,多数国企的比例分布较均匀,国家给予大股东的支持也是较均匀的,民营大股东与国企大股东对上市公司的财务绩效并没有带来很显著的变化,因此第一大股东持股比例高并不会达到绝对控制的地位,也不会因为持股比例高而出现积极监督与激励的作用,因此第一大股东持股比例的多少不会对上市公司财务绩效产生直接的影响。

2.第二至第五大股东持股比例对财务绩效的影响。实证研究表明,第二至第五大股东持股比例与公司财务绩效显著正相关(相关系数为0.109,T检验值是 3.231),说明第二至第五大股东持股比例越高公司财务绩效越好,假设H1b通过验证。在制造业上市公司,第二至第五大股东的持股比例会相对分散股权,对第一大股东有一定的约束与制衡,持股比例相当的大股东之间为了公司整体的利益,不会滥用私权,而是积极维护公司良好的监管秩序,从而促进公司绩效的提升。

3.机构投资者持股比例对财务绩效的影响。机构投资者持股比例和公司绩效显著正相关(相关系数为0.106,T 检验值是 3.165),H2 得到证明,这在一定程度上表明机构投资者在资本市场的地位不断上升,它们已经不满足于传统的用脚投票,开始用实际行动积极参与公司治理。目前应该采取相应措施来促进机构投资者的发展,提高机构投资者持股比例,建立与机构投资者相关的制度基础,完善对其的激励约束机制,从而在有效发挥机构投资者的作用的前提下,减少可能的成本损失。

4.管理层激励制度对财务绩效的影响。通过实证分析,总经理薪酬与公司财务绩效的正相关关系显著(相关系数为 0.112,T检验值 3.336),即在制造业上市公司,总经理的薪酬越高,公司的财务绩效越好。H3通过验证。这一研究结果说明,在我国制造业上市公司,公司给予总经理的薪酬越高,越能调动他的工作积极性,总经理越能发挥管理层的职能,提高自身管理效率,有效监督下属员工,越高的薪酬意味着越多的责任感和越多的劳动,因此管理层会在得到高薪酬的同时更加努力工作,公司的财务绩效会得到提高。

控制变量:资产负债率与公司的财务绩效显著负相关(相关系数是-0.253,t值为-6.704),表明制造业上市公司资产负债率越高,降低了公司的偿债能力,财务绩效越低,越不利于公司的发展,所以降低资产负债率有利于财务绩效的提高;另一个控制变量公司规模与财务绩效显著正相关(t值2.781),显示公司的资产规模越大,公司越有实力进行投资和运营,公司的财务绩效愈好。

五、结论

本文通过实证分析,对我国制造业上市公司的财务绩效进行了衡量,并且对该行业财务绩效与公司治理的相关性做了研究,研究发现:第一大股东持股比例与公司绩效的相关关系不显著,第二至第五大股东持股比例与公司财务绩效显著正相关;机构投资者持股比例与财务绩效显著正相关;管理层的薪酬激励制度与公司财务绩效正相关关系显著。

基于本文的研究结果,针对制造业上市公司的公司治理提出以下几点建议:首先,应优化上市公司的股权结构,适当提高第二至第五大股东的持股比例有利于公司经营业绩的增长。其次,采取相应措施来促进基金组织、银行金融机构以及外国投资者等三类机构投资者的发展,加大机构投资者的持股比例。最后,建立有效的管理层薪酬激励制度,合理地提高总经理薪酬,建立薪酬与绩效挂钩的制度,有利于提高管理者的工作积极性,对公司财务业绩的改善带来正面影响。

受到资料来源的限制,本文还存在很多不足。首先,在数据选取方面,本文仅选取了2012年一年的样本,在对公司治理与财务绩效关系的实证研究中,没有进行纵向比较,从而未对两者之间的动态关系进行探索。其次,公司治理的范围很广,包括股权性质、董事会会议次数、股权流通性、独立董事人数等多个方面,本文只选取了其中的四个指标,未能全面地进行公司治理对财务绩效影响的研究。最后,本文只针对制造业上市公司得出结论,没有探讨在不同行业特性、市场竞争程度等条件下的公司治理与绩效之间的关系。