民营保险业应警惕“土豪风险”

2014-09-10谭保罗

谭保罗

在一个严格管制的金融市场之中,热衷从银行借钱的“土豪”可能只是“二流土豪”,真正的“一流土豪”从不借钱,他们只会拿牌照、玩牌照。

尽管民营保险公司不如民营银行来得“高大上”,但前者却比后者提前开闸近10年。这10年,是民营保险公司从狂热到踯躅,再到遇冷的过程。现有金融体系的缺陷和民营资本趋利的本性决定了中国民营保险公司的宿命:牌照套利和资本运作工具的角色演变,逐渐替代了产业的良性发展。部分保险公司和监管机构近期爆发的“对抗”风波,仅是矛盾爆发的开始。

在被监管者看来,行业中不守规矩者大有人在,为何重罚我一家?而对监管者来说,资质参差不齐的市场主体,加上越发不利的行业环境,很可能意味着违规操作的抬头。到处都是金融风险,不能偏偏在我的治下发生,那么杀鸡儆猴未尝不可?此外,民营保险公司的控制权之争也掺杂于其中,诸多力量共同构成了一幕类似于TVB财经剧剧情的“对抗”事件。

问题不在于单家保险公司,而在于行业。在中国的金融法律体系中,对保险公司以保险资金投资的管制具有极大的自由度,这使得民营保险公司比民营银行更加具有对“土豪”的吸引力。但随着经济增速下行,以及资产贬值预期的出现,“土豪”们沉淀在民营保险公司之中的资金,还有欲望,很可能是金融风险的“定时炸弹”。

在中国,如果市场主体敢于公然“叫板”市场监管者,那么一定是因为这个市场存在某些“特殊性”。保险便是这样一个市场。

“那些嫖娼的嫖完了还在小本子上记一笔,我就不信你们没记录!” 6月下旬,民营保险公司正德人寿做了一件“大胆”的事,将保监会检查组约谈该公司人员的“语录”予以公布。检查人员口中的“嫖娼”、“收拾你们”、“爱跳(楼)你们去跳去”和“对付你们”等字眼惊呆业界。

此前,正德人寿已收到保监会监管函,后者认为正德人寿偿付能力不足,需要整改。而正德人寿认为偿付能力没问题,并多次“喊冤”和“抗辩”。本次“出格之举”,是双方交锋的高潮。对“雷人语录”,保监会反驳称,这是正德人寿“断章取义”,保监会的“检查工作经得起各方面监督”。

在一个严格管制的市场,金融机构敢于公然“对抗监管”实属罕见,而采取这种“独特方式”更前所未有。不过,事情几天后逆转。有消息称,“在一股体制内高层力量斡旋推动之下”,保监会主席项俊波会见了正德人寿董事长张洪涛。在整改“大限”临近前的一小时,正德人寿公告称,全体股东协商一致决定以增资方式解决偿付能力问题。

在“对抗”之中,双方关注焦点是偿付能力充足率。简单说,这个指标代表着保险公司偿还投保人债务的能力,类似于银行的资本充足率。按照我国法律,保险公司一般应确保偿付能力充足率不低于100%。而随着业务扩展,保险公司必须不断增资才能确保这个指标达标。

起初,保监会认定正德人寿的偿付能力充足率为-87.08%,对其提出了停止新业务等处罚,且仅给了15个有效工作日的“大限”。此前,保监会曾对另一家民营保险公司也下发了监管函。信泰人寿2013年4季度末的偿付能力充足率已低至-185.96%,情况更严重,但只采取停止新业务的处罚,并未提出解决“大限”。正德人寿认为,保监会执法存在不公。

风波最终告一段落,但本次事件无疑是对中国保险业,尤其是对民营保险业敲响的一记警钟。目前,在中国的民营保险公司中,正德人寿是最典型的一家,其总股本为20亿人民币,股权为100%的民营资本,来自浙江和福建的5家民企分别持有20%的股份。

值得一提的是,“五等分”的股权结构看起来是民营资本“众人拾柴火焰高”。但换个角度看,该结构其实凸显了民营保险公司存在的治理困境,“五等分”等于“谁说了都不算”,会降低决策效率。

正德人寿股东之间的纷争人所共知。事实上,保监会在去年10月便对正德人寿进行过现场检查,其原因在于内部人士的举报。正德人寿的股东之一为宁波市鄞州鸿发实业有限公司,该公司是杉杉投资的控股子公司。2013年4月,杉杉控股董事局主席郑永刚出任正德人寿总裁,但当年10月,突然被宣布暂停职务。今年4月,再被宣布“免去郑永刚同志党委副书记职务”,原因是长期不参加党组织生活,“无故连续8个月以上不交纳党费”。

正德人寿目前的“一把手”是董事长张洪涛。她曾任中国人民大学保险系主任,是我国保险研究界的“一姐”,正德人寿之所以拥有王宪章等多位“副部级”董事和监事,很大程度都和张洪涛的人脉有关。在弃学从商担任正德人寿董事长之前,张洪涛还牵头筹备了另一家民营保险公司生命人寿。

有保险业人士对《南风窗》记者分析,正德人寿之所以采取“五等分”的股权结构,一定程度是因为牵头筹建者熟知中国民营保险公司存在沦为股东资本运作平台的风险。因而才采取了“五等分”的股权结构,以达到股东互相制衡,并突出经理人治理的目的。但问题在于,如果民营股东之间,股东和经理人之间一直存在“想法上的偏差”,问题迟早会爆发。

“偏差”的根源在于,中国的“土豪”股东对保险有着“偏爱”。长期以来,金融界一个不被关注的事实是,民营资本对保险牌照的热情一度超过银行。其原因在于,保险公司有着更明显的“资本运作平台”价值。

一般来说,保险公司的资金来源是长期的,这以人寿保险最为突出。换言之,即保险公司可以拿长期的钱进行短期投资,“以长支短”是最佳的资金运作模式。打个比方,以人寿保险为例,保险公司向投保人“借的钱”—保险资金可能要50年后再“还”,但这50年中,保险资金的使用权归保险公司,这些钱可以拿去做很多次投资周转。

保险“吃香”,更重要因素在于保险公司对保险资金运用,“自由度”远超银行。我国《商业银行法》第43条规定,商业银行不得从事信托投资和证券经营业务,不得向非自用不动产投资或向非银行金融机构和企业投资,但国家另有规定的除外。这被称为是扼住银行咽喉的“43条军规”,但保险公司不存在这些限制。

近年来,我国对保险资金的运用一直在不断松绑。比如,我国的金融法规最初根本不允许保险资金投资股市,后来则允许保险资金通过证券基金“间接”入市,再后来,监管部门索性修法允许保险资金直接投资股票。反观银行,即便在2007年的大牛市,也只能望“牛”兴叹。此外,保险公司投资房地产也在2010年便开闸,而银行目前只能投资自用房地产。

《南风窗》记者还从江浙商圈了解到,银行“产能过剩”的担忧一直在部分“土豪”之中流行。事实上,这并非全无道理。即便不论银行贷款总额和GDP比例这样的数据,光就普通人目光所及的物理网点,银行的确有过剩之嫌。

数据显示,截至2013年末,大陆银行业金融机构网点总数达21.03万家。换言之,即6500人左右即拥有一处银行网点,而以金融服务业“过剩”而著称的中国台湾,其水平不过是4000人左右拥有一处网点。考虑到大陆农村金融服务的匮乏,那么在主要城市中,银行网点“密度”可能已赶超台湾。

相比而言,保险业是“蓝海”。衡量一个经济体保险业发展潜力,最重要的两个指标分别是保险密度(人均保险费)和保险深度(保费收入/GDP)。回溯到2003年,中国大陆的保险密度是36.3美元,保险深度是3.33%。同期,“保险王国”瑞士的保险密度为 5660.3美元,保险深度为12.74%,分别约为大陆的150倍和4倍。而我国台湾地区约为1433美元和11.31%,分别约为大陆的40倍和3倍。

巨大的横向差距,让“土豪”看到了赚钱机会,让监管部门看到了行业潜力,民营保险“大跃进”正式启动。2004年6月开始,保监会陆续审批获准筹建18家新设独立中资保险公司,但事态发展却出人意料。18家获批的保险公司,要么资金不到位,长期无法开业,要么经历多轮股东更换,内部动荡剧烈。更有国信人寿最后竟被保监会撤销主体资格,成为最短命保险公司。

“大跃进”成为反面教材,很大程度在于“土豪”进军保险业的“心术不正”。一部分“土豪”在乎的是保险公司的现金流,他们乐于利用保险资金运用上的“自由空间”,将资金拿去炒股、炒房,或挪为关联公司使用。以东方人寿为例,其资金被曝为“德隆系”所用,而东方人寿最终被停业8年。

另一部分“土豪”则看重“牌照价值”,其套利手法主要有两种:一是其在拿到牌照后并不立即让资金到位,而是争取在筹备期内把牌照转让,收取溢价,保险公司在筹建期频频更换股东就是这个道理;另一种手法是,在保险公司开业后立即包装业绩,然后引入战略投资者,特别吸引那些资金雄厚,并且笃信“中国潜力”的外国金融机构,从而将股权脱手套利。

“监管部门也汲取了‘教训’,民营资本可能根本不想做保险,不过是想浑水摸鱼。”一位长期和监管部门以及保险公司打交道的业内人士对《南风窗》记者分析,保监会今后可能会收紧牌照发放,把现有公司做好,不出风险,这才是当务之急。

风险并不遥远。目前,中国保险资金大约50%都投在相对安全的债券市场,其他则投到股市、地产等领域。2012年,国寿、人保、平安、太保、新华等5家公司的股票和基金投资合计亏损超过620亿元,市场为之震动。进入“大熊市”之后,保险资金纷纷从股市撤离,但楼市的多米诺骨牌有倒向保险公司的风险。

6月份,保监会公布了《关于清理规范保险公司投资性房地产评估增值有关事项的通知》,该政策目的之一是防止保险公司利用不动产再评估,甚至滥用公允价值计量的方式来提升偿付能力充足率。换言之,在很多保险公司持有地皮或者房产的情况下,如果房价下降,保险公司将面临极大压力。

致命风险往往并非来自于外部,内部的“股东风险”更为要紧。以曾被因“不交党费”而被免职的前正德人寿总裁郑永刚为例,其被业内公认是资本运作高手。近年来,由于服装业竞争加剧,利润趋薄,杉杉控股的多元化逐渐向金融业倾斜,其直接或间接参股了正德人寿、中融保险等保险公司,成为浙商中有名的“保险爱好者”。

有观点认为,郑永刚担任正德人寿总裁半年内即被解职,很大程度在于其投资策略激进,与保险资金谋求稳健和安全的原则相背。亦有人质疑称,在2011年和2012年,杉杉进行资本运作的多只股票背后,能看到中融人寿的影子,而正德人寿则建立了“防火墙”。2011年和2012年,正德人寿年报显示公司一直盈利,而中融人寿两年都亏损过亿。

事实上,并非所有民营资本一开始便将保险公司当成融资工具使用。很多时候,股东态度从“做保险”到“玩保险”的转变在于对外部环境的无奈。在中国当前的金融环境之下,保险公司生存不易。目前,我国民间实际利率极高,不要说年收益超过9%的信托,即便是银行理财产品,年化收益也会超过6%。因此,保险公司保单开出的“利率”必然要高于这个水平才会有市场,这必然增加了成本。

另一方面,由于中国金融市场管制严格,金融创新不足,除债券之外,保险资金很难找到稳健并且回报可观的投资标的。这可以简单理解为,保险公司必须在负债端付给投保人较高的“利率”,但自己却在资产端无法赚取更高“利率”。因此,保险资金公司的利差损不可避免。

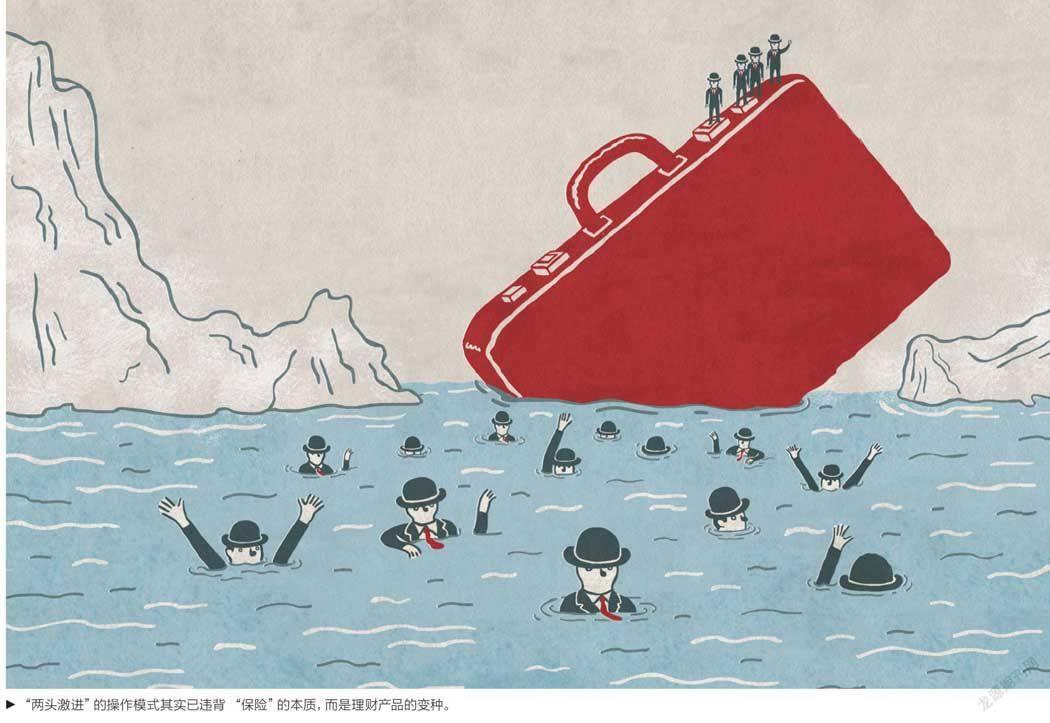

这种困境在中小保险公司身上得到了集中体现。目前,中小保险公司被称为是“负债与资产端两头激进”,简单说,就是推出“高收益”的短期产品,冲击规模,同时在保险资金的运用上,投资那些收益高、风险也高的领域。可以说,“两头激进”的操作模式其实已违背 “保险”的本质,而是理财产品的变种,是中小保险公司在经营上“踩钢丝”。

根据行业协会的数据,截至2014年5月,我国保险公司数量约为160家。就资产规模而言,保险业在今年5月,其总资产仅为9万亿,而银行业这一数字为151万亿。显而易见,保险行业分散而混乱的局面还会持续。随着经济下行和所投资资产价格的下滑,被监管者和监管者的“对抗”,可能还不是最后一次。