基于保增长、控房价视角的货币政策工具搭配效应研究*

2014-09-07黄瑞芬李大正

黄瑞芬 李大正

(中国海洋大学 经济学院,山东 青岛266100)

一、引言

自2011年以来,种种房价调控政策相继出台,房价上涨的趋势有所缓解。但进入2012年,随着GDP增长率三年来的首次“破八”、CPI的持续回落,国内经济出现探底迹象,我国央行先后于2012年2月24日和5月18日两次下调存款准备金率,于6月8日和7月6日两次实施降息。央行实行的宽松货币政政策是否会对房价的调控产生影响,在面对房价调控与经济增长两个目标时,如何合理地运用货币政策工具对宏观经济进行调控是一个值得研究的问题。本文通过建立VECM模型,探讨数量型货币政策工具和价格型货币政策工具对经济增长与房价的影响效应,通过数量型货币政策工具和价格型货币政策工具的搭配实现在保证经济增长的同时控制房价的目标。

二、文献综述

在使用货币政策调控房地产价格的理论依据方面,李宗怡基于日本货币政策应对房地产泡沫的经验教训,比较了中日两国在房地产泡沫时期的宏观经济格局,得出中日两国房地产泡沫的形成具有相似背景,中国应该紧缩货币以挤压泡沫。[1]陈志宇、杨刚通过构建空间状态模型指出房价波动对我国的通货膨胀率与汇率有显著的影响,房价稳定对我国的物价稳定、币值稳定有着非常重要的意义。[2]因此,房价稳定应该成为我国货币政策重要的中介目标。

在货币政策对房地产价格的调控效果研究上,国内外学者已有一些成果,主要分为两个方面:一是货币供应量对住房价格的影响。Lastrapes认为居民以资产的形式持有房产,并依据此建立住宅价格的动态模型。通过模型分析表明,货币供应冲击对住房价格具有正向作用。[3]王维安和贺聪认为我国的货币供给量对房地产价格具有正向的影响。[4]周冰、苏治认为我国调控房价的主要措施应该是控制货币供应量,防止房地产市场出现脱离实体经济的虚假繁荣。[5]二是利率对住房价格的影响。斯蒂格利茨和安娜施瓦茨认为,美联储2001-2004年的长期低利率政策是造成美国房产泡沫的主要原因。[6]周光亮认为,我国较低的实际利率是推动住房价格持续上升的主要因素。[7]李善燊、沈悦认为投资住房的收益率远远高于其利率成本,这是利率推动房价上涨的重要渠道。[8]

上述文献分别探讨了我国数量型、价格型货币政策工具对住房价格的影响,阐释了我国的货币政策能够起到调节住房价格的作用,但是并未对两种货币政策工具调控房价的有效性作出比较,也未考虑两种类型货币政策工具调控房价的机会成本。尤其是在如今我国经济形势不景气,GDP增长率跌破8%的情况下,合理选择相应的货币政策工具搭配,对于保障宏观经济的稳定增长及住房市场价格的稳定显得尤为重要。

三、货币政策工具影响住房价格及经济增长的作用机制

(一)货币政策对住房价格的作用机制

房地产业是资金密集型产业,无论该产业的供给方还是需求方都需要金融行业的支持,在我国这样一个以间接金融为主的国家,货币政策的变动会通过银行信贷渠道传递到房地产市场,进而引起住房价格的波动。宽松的货币政策如降低利率、降低存款准备金率和在公开市场上购买债券等行为,会增加市场的流动性,增加市场的消费需求,导致市场的繁荣,拉动房价上涨。但是过度宽松的货币政策会导致市场上流动性泛滥,引起房地产市场泡沫,不利于宏观经济的稳定。从房地产市场需求理论分析,紧缩的货币政策使国债、存款等金融产品的利率升高,投资者会考虑将用于投资房产的财富投资于这些金融产品,直至投资住房的收益率与金融产品的收益率相等;另一方面,利率是购买住房的主要机会成本,升高的成本将会抑制人们的住房需求,造成房价下降。

(二)货币政策对经济增长的作用机制

货币政策对经济增长的作用机制主要有以下四个方面:(1)利率传导机制。利率上升造成企业投资成本降低,使企业增加投资从而促进经济增长。(2)货币供应量传导机制。货币主义学派认为,货币需求函数是稳定的,货币供应量增加会在短期内直接拉动消费,促进经济增长。(3)财富效应。货币政策引起居民资产价格的变化,资产价格的升高会增加人们的消费,拉动经济增长。(4)托宾的“Q”效应。Q值上升意味着企业有增加投资的需求,进而拉动经济增长。

四、模型构建及指标选取

(一)VECM模型

向量误差修正模型(VECM)是由Eagle和Geranger将协整和误差修正模型结合起来所建立。因为只要变量之间存在协整关系,我们就可以由自回归分布滞后模型推导出误差修正模型。而VAR模型中的每一个方程都是自回归分布滞后模型,可以认为向量误差修正模型是含有协整约束的向量自回归模型,应用于有协整关系的非平稳时间序列建模。即:

其中的每一个方程都是一个误差修正模型。aecmt-1=′βyt-1是误差修正项,系数矩阵α反映变量之间的均衡关系偏离长期均衡状态时将其调整到均衡状态的调整速度。

我们构建如下VECM模型:

Xt= {hpt,ratet,Yt,M2t}

其中,hpt为房屋销售价格指数,ratet为实际抵押贷款利率,Yt为月度工业增加值,M2为广义货币供应量。

(二)指标选取

本文选取对房价影响较大的抵押贷款标准利率作为代表价格型货币政策工具的变量,为消除通货膨胀因素的影响,以2008年1月份至2012年6月份的CPI数据为基础,计算月度环比通货膨胀率,根据费雪效应得到实际抵押贷款利率(rate),经过这样处理之后的抵押贷款利率,剔除了通货膨胀对该利率的影响,能够更好地反应抵押贷款利率的实际变化情况;选取广义货币供应量M2作为数量型货币政策工具的代表变量,M2作为最具代表性的数量型货币政策工具指标,在众多研究文献中广泛应用。

在货币政策目标层面,由于缺乏月度GDP数据,此处以工业增加值Y作为反映我国经济增长的指标,工业增加值Y采用X12法进行了季节调整;关于房价变量,采用目前比较统一的全国房屋销售价格指数(hp)来表示。自2011年起的全国性房屋销售价格指数,根据国家统计局公布的70个大中城市房屋销售价格指数进行平均而得。

以上所有的数据均来源于国家统计局和中国人民银行网站。本文数据样本期间为2008年1月至2012年6月,数据频度为月度。

五、实证分析

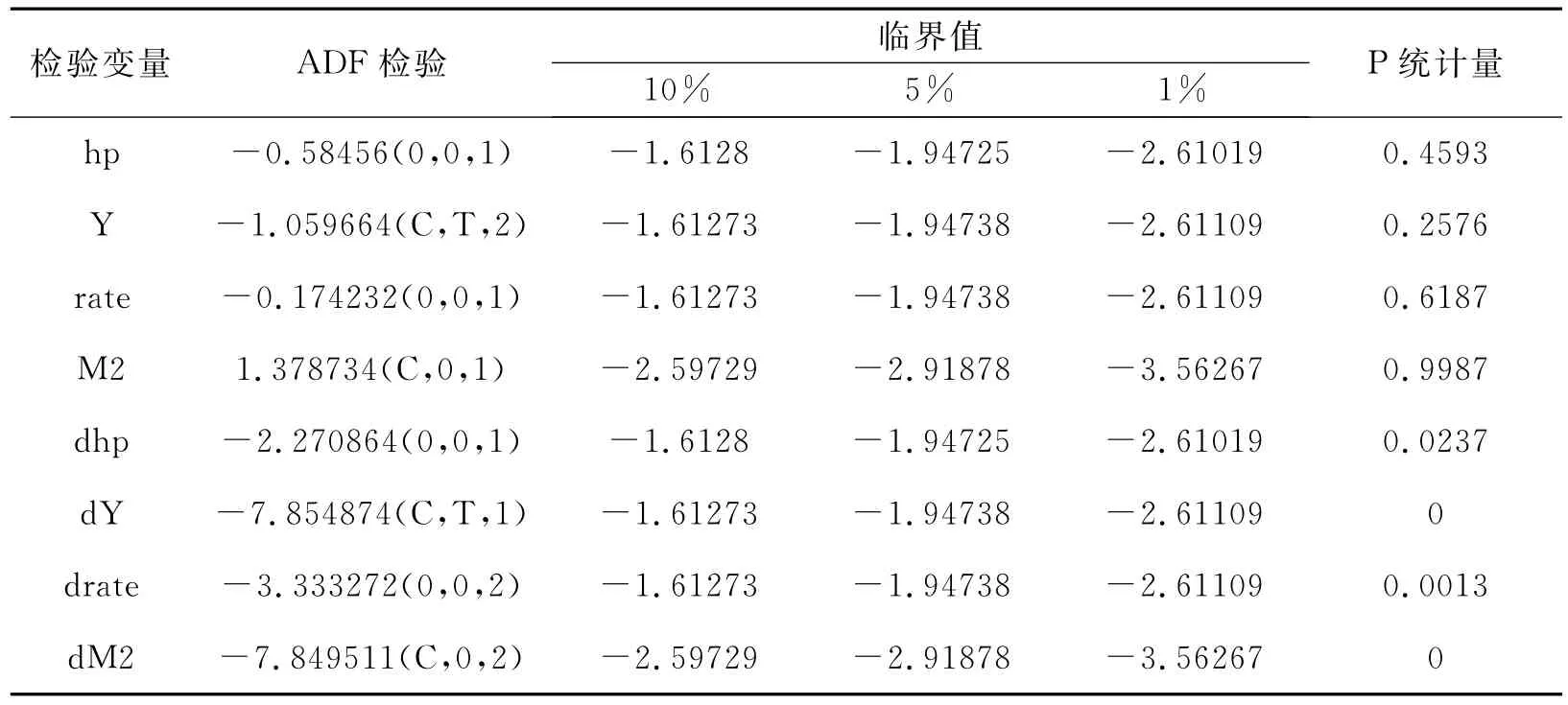

(一)单位根检验

本文用ADF法对各个变量进行了单位根检验,以防止伪回归的产生。从下表可知,房屋销售价格指数(hp)、工业增加值(Y)、货币供应量 M2,以及实际抵押贷款利率(rate)均未通过90%置信度的单位根检验。因此,对所有原始时间序列数据进行一阶差分后再次进行单位根检验。结果表明,四个经过一阶差分后的变量均通过了95%置信度的单位单检验,经过一次差分后的各数据不会产生为回归的情况。

表1 变量及一阶差分的ADF检验

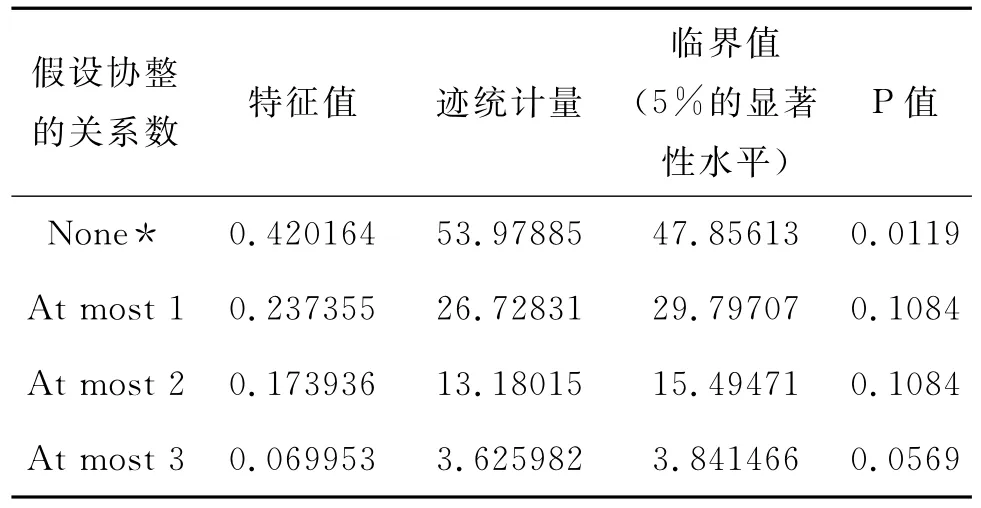

(二)协整检验

由于dhp、dY、drate、dM2均服从I(1)过程,它们之间可能存在长期稳定的协整关系,我们使用Johansen方法对其进行检验,在进行Johansen检验之前我们需要确定VECM模型的最优滞后期。本文根据AIC和SC准则确定房屋销售价格模型的最优滞后期为2。根据我们选择的数据特征,采用协整检验得出的迹统计量结果进行分析,能够以95%的置信度确定这四个变量之间存在一个协整关系。协整检验的结果如表2所示:

表2 迹统计量协整关系检验

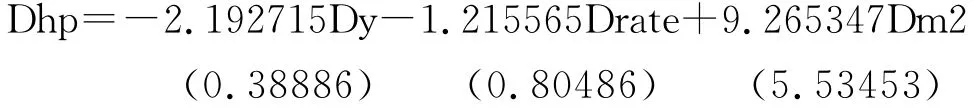

我们可以根据得到的协整向量写出相应协整方程的数学表达式:

从协整方程我们可以看出,在长期房屋销售价格对实际利率的弹性为-1.215565,货币供应量M2对房屋销售价格的弹性为9.265347,且工业增加值对实际利率和货币供应量弹性的符号与作用机制中讨论的一致。由此我们可以得出房屋销售价格、工业增加值与实际利率、货币供应量之间存在长期稳定的关系。

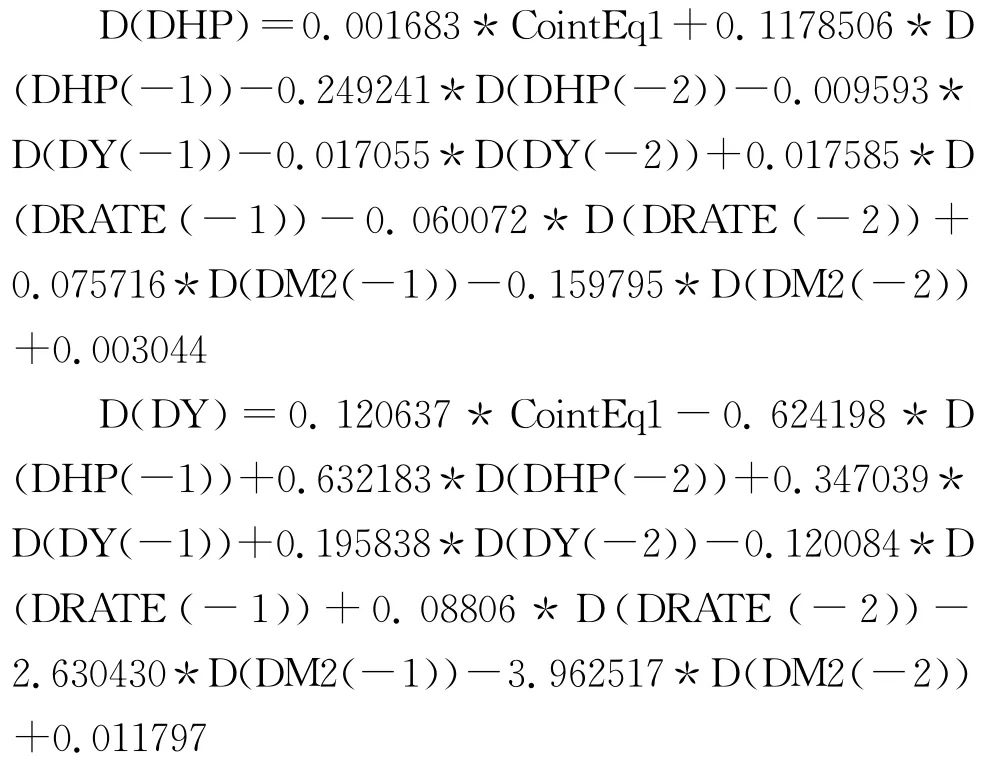

(三)误差修正模型(VECM)

由协整检验可知,房屋销售价格、工业增加值与实际利率、货币供应量之间存在一个协整关系,可建立包含有一个协整方程的误差修正模型。误差修正模型为:

其中:

各货币政策工具变量对房价及经济增长的影响可以通过观察其在方程中的系数知晓。通过误差修正方程可知,在短期内货币供应量M2对房屋销售价格的影响较大,而实际利率则对房屋销售价格的影响较小;在工业增加值方面,短期内也是M2比实际利率的影响更为明显。同时误差修正项CointEq1的系数对偏离长期均衡的调整力度,从系数的估计值0.001683和0.120637来看,当房屋销售价格和工业增加值偏离长期均衡值的时候,将分别以0.001683和0.120637的力度将非均衡状态拉回到均衡状态。

(四)脉冲响应函数

根据前文所做的单位根检验、协整检验,以及所建立的VECM模型可知,选取的四个变量之间存在协整关系,满足进行脉冲响应的条件。脉冲相应函数是用于衡量随机扰动项的一个标准差冲击对内生变量当前和未来取值的影响。

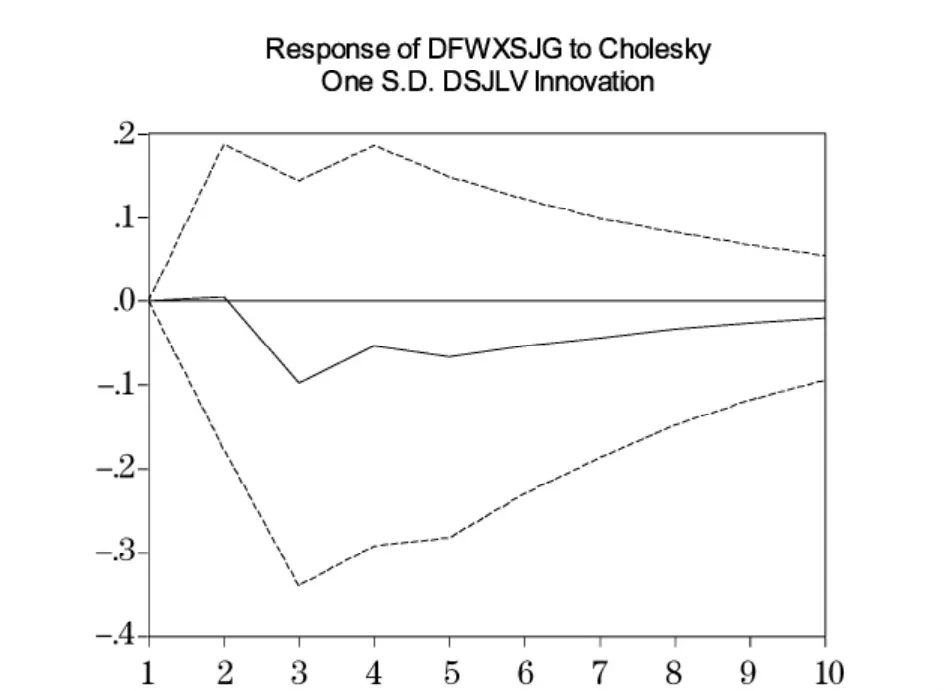

图1 房屋销售价格对实际利率的新息响应

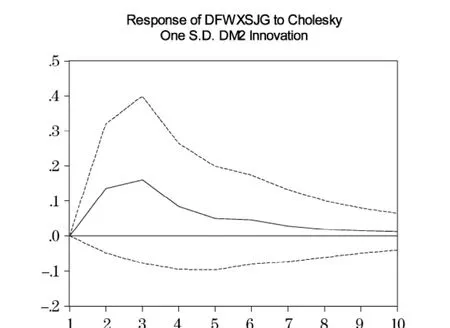

图2 房屋销售价格对货币供应量的新息响应

从图1可以看出,给实际利率一个标准差的冲击之后,房屋销售价格在第一、第二期并无显变化,在第三期时有一个负向的反应,为-0.097747,以后各期呈逐渐减小的趋势,至第十期时影响已减弱至-0.019808。图2显示,在给予M2一个标准差的正向冲击后,房屋销售价格自第二期开始有正向反应,为0.136004,第三期达到最大为0.160612,而后影响逐渐减小,至第十期已无明显影响。

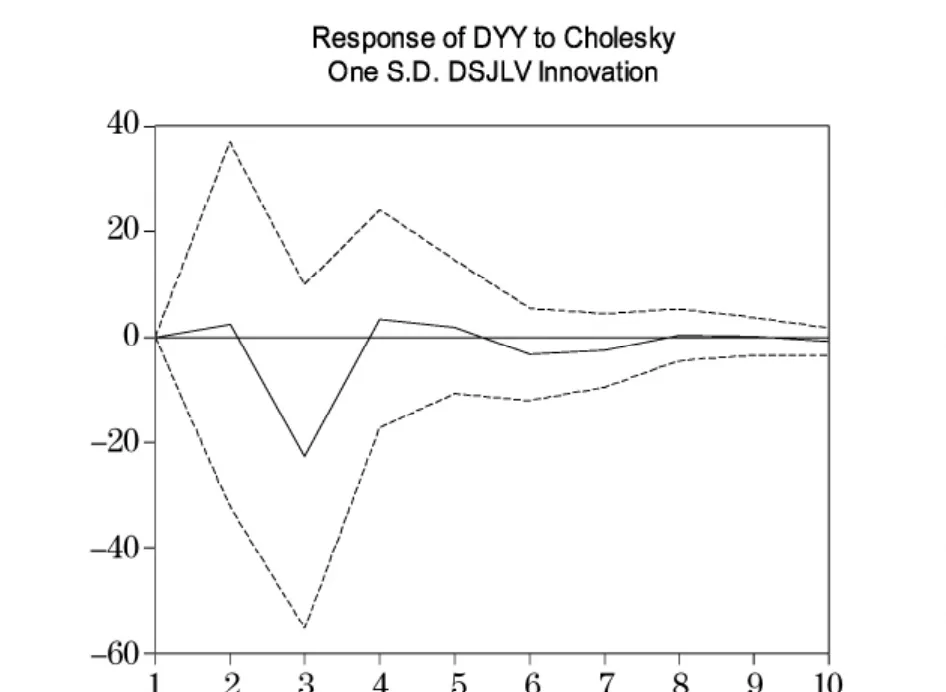

图3 工业增加值对实际利率的新息响应

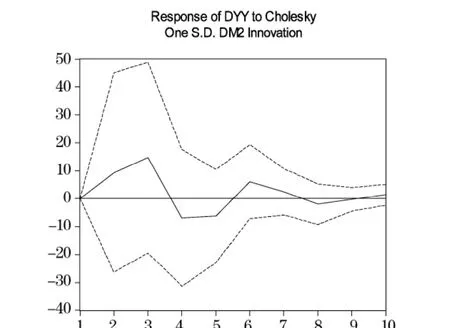

图4 工业增加值对货币供应量的新息响应

由图3分析可得在给予实际利率一个标准差的正向冲击之后,工业增加值在第二期有一个正向的影响为2.353637,至第三期时影响达到最大值,但影响转为负向,为-22.70888,其后影响幅度逐期缩小,至第九期时已缩小至0.068694。而图4显示工业增加值在受到货币供应量一个标准差的冲击之后,在第二期有一个正向的响应,第三期时达到最大为14.70089,第四期时转为负向影响,但幅度已大为减小,其后呈现正负影响每两期交替变换且影响力逐期减小。

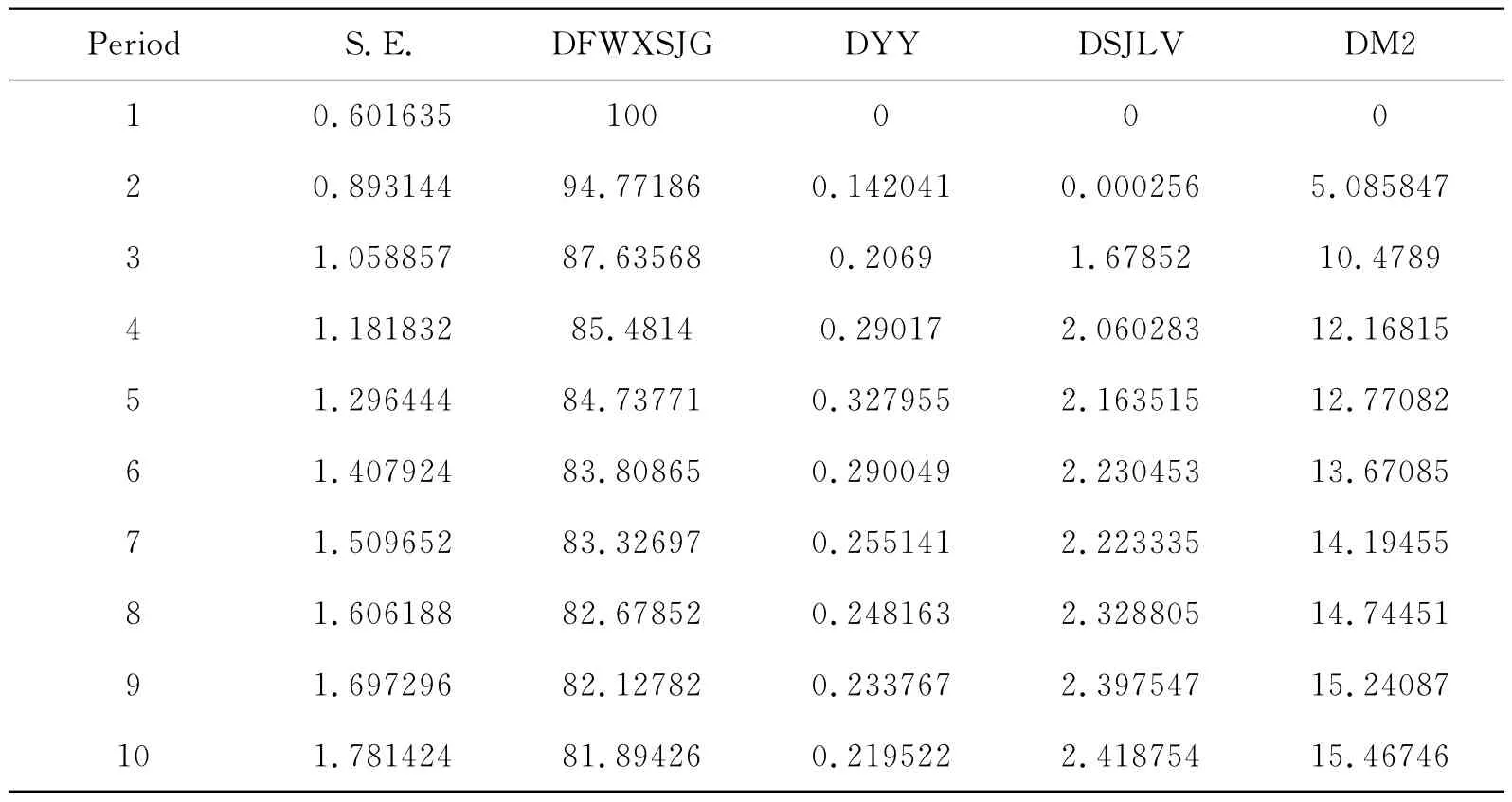

(五)方差分解

表3为房价的方差分解结果,由表3分析可知,M2与实际利率对房屋销售价格的贡献度在第九期时趋于稳定,M2的贡献度稳定在15.24087%左右,而实际利率为2.397547%左右,在对房屋销售价格的影响方面,货币供应量的作用明显大于实际利率的作用。

表3 房价的方差分解

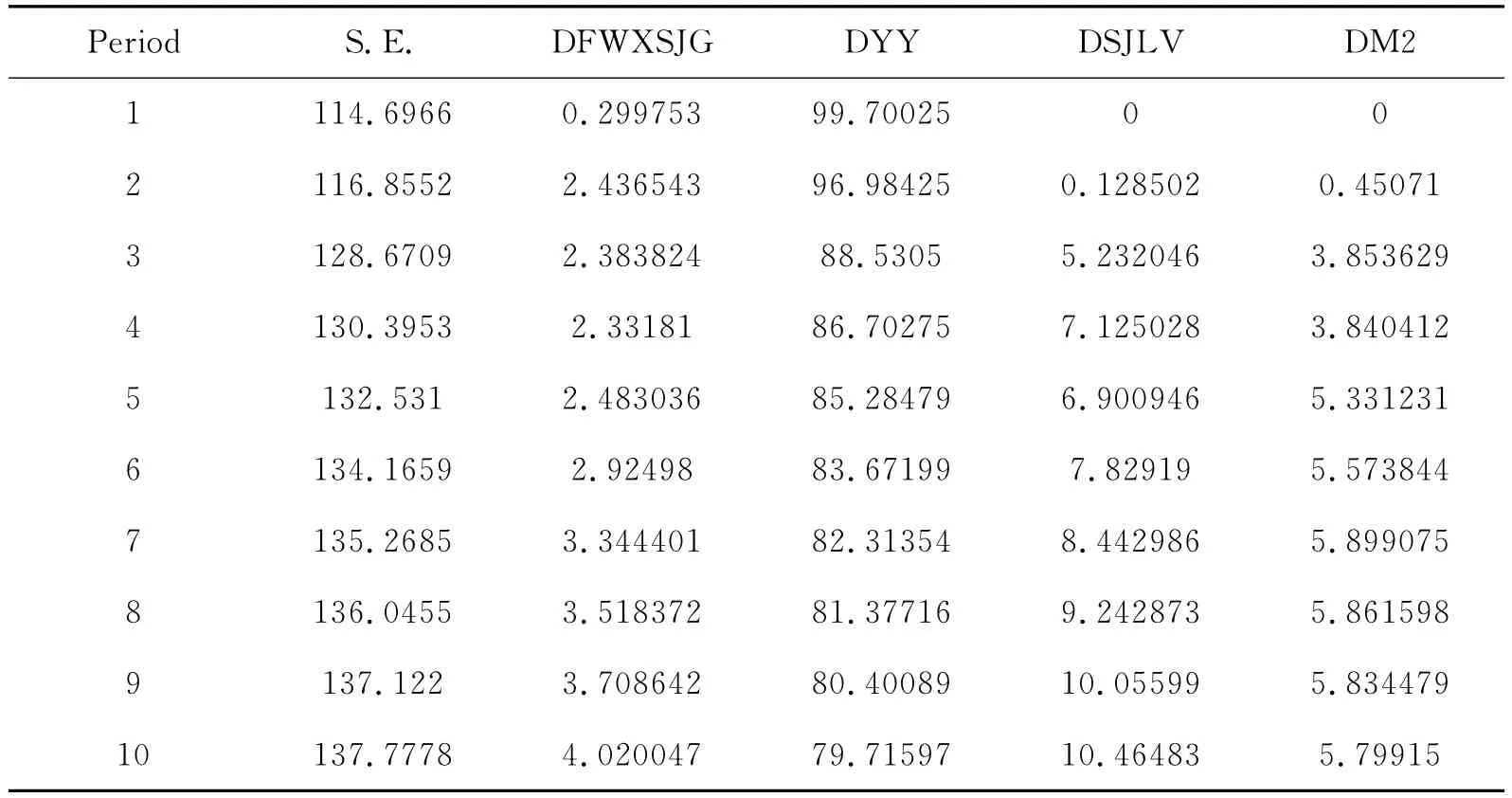

由表4分析可知,M2对工业增加值的影响在第五期稳定,M2对工业增加值的贡献度稳定在5.899075%左右,而实际利率在第十期以后趋于稳定,影响力度在10.05599%左右。在对工业增加值的影响上,实际利率的作用要强于货币供应量。

表4 工业增加值的方差分解

六、实证结论及政策建议

(一)实证结论

1、从得到的变量之间的协整方程来看,房屋销售价格(hp)、工业增加值(y)、实际利率(rate),以及广义货币供应量(M2)四个变量之间存在长期稳定的均衡关系。这是货币政策能够对房屋销售价格进行调节的基础。

2、从所建立的误差修正模型(VECM)得到的结果来看,当房屋销售价格和工业增加值偏离长期均衡值的时候,系统均会自动进行调节,但系统自动进行调节的力度均不显著。这也证明了当房屋销售价格以及工业增加值在偏离长期均衡值较远时,无法自动恢复至均衡状态,需要政府进行宏观调控。

3、从脉冲响应分析的结果来看,实际利率的下降、货币供应量的增加会导致工业增加值与房价上涨;而实际利率的上升、货币供应量的减少使工业增加值和房屋销售价格下降。

4、方差分解的结果显示,数量型货币政策工具在调整房价方面效果会更加显著,而价格型货币政策工具即利率在对工业增加值的调控上会更具优势。我们也应该看到货币政策工具在影响房价波动的比重在17%左右,在进行房价调控的过程中我们应关注货币政策因素,也应从房地产市场的需求与供给入手进行调控。

(二)政策建议

1、在进行货币政策制定时,应充分考虑房价因素。数量型货币政策工具对房价的调控更为有效,应关注对房价的调控;而价格型货币政策工具偏重于调节经济增长速度,两种货币政策工具的合理搭配能够在调控房价的同时兼顾我国的经济增长。

2、货币供应量对房价波动的影响较大,能够有效对房价进行调控,央行应关注国内的流动性控制,防止流动性泛滥现象的出现,使货币的增长速度不明显高于我国经济的增长速度。

3、在使用货币政策工具进行房价调节的同时,也应从房地产市场的供给需求方面进行房屋销售价格的调节。比如,中央和地方应关注以廉租房、公租房为主的保障性住房建设,保证保障性住房的土地供应和资金支持,分担暂时无能力购房者的购房需求;努力实现多元化财政收入,改善各地土地财政的现状,保证房地产市场的土地供给,降低房地产企业成本从而控制房价。

[1]李宗怡.货币政策如何应对房地产泡沫—中日比较分析[J].亚太经济,2007,(04):36-39.

[2]陈志宇,杨刚,谢永康.运用货币政策调控我国房价的依据及实证检验[J].金融理论与实践,2012,(10):37-41.

[3]Lastrapes.The UK Housing Market and the Monetary Policy Trans-mission Mechanism:An SVAR Approach[J].Journal of Housing Economics,2002,17(1).

[4]王维安,贺聪.房地产价格与货币供求:经验事实和理论假说[J].财经研究,2005,(05):54-59.

[5]周冰,苏治.中国的货币政策能有效调控房价么[J].中央财经大学学报,2012,(04):17-22.

[6]Anna Schwartz.The Credit Channel of Monetary Policy :Evidence from the Housing Market[J].Journal of Macroeconomics,2007,30(1).

[7]周光亮.货币政策传导机制制度下货币政策与房价的关系[J].统计与决策,2012,(4):164-167.

[8]李善燊,沈悦.利率影响房价的有效性分析——基于FAVAR模型[J].经济科学,2011,(11):10-13.