存货质押融资分阶段利率决策模型的构建

2014-08-24叶纶,何娟

叶 纶, 何 娟

(西南交通大学交通运输与物流学院,四川成都 610031)

存货质押融资分阶段利率决策模型的构建

叶 纶, 何 娟

(西南交通大学交通运输与物流学院,四川成都 610031)

随着保理融资各交易阶段的进行,保理商所承受的风险相对由高至低,保理商利润非负的临界质押率水平及利率水平都发生了相应的动态变化。从价格波动规律出发,以进出口保理融资业务为代表,在满足下侧风险限制条件下,提出保理商针对各交易阶段提供融资业务利率的决策模型,并在此基础上分析保理融资中质押率、价格、违约可能性与利率的相互关系。研究得出利率水平随着各交易阶段的进行呈逐渐降低的趋势,灵活把握融资各阶段质押物价值、违约等风险因子变化,有利于降低融资风险性。

利率;融资;存货质押;保理

在信贷紧缩环境下,供应链金融的引入有助于解决当前中小企业融资成本高、融资渠道窄的困境。供应链金融是指人们为了适应供应链生产组织体系的资金需要而开展的资金和相关服务定价以及市场交易活动[1]。质押率、贷款利率、贷款周期、平仓线等常作为供应链金融业务的关键风险控制指标,其中质押率及贷款利率则成为存货质押融资风险控制的核心指标,随着利率市场化的推行,利率决策问题也成为各参与方关注的焦点。《新巴塞尔资本协议》提出银行需满足资本充足率要求,以对其信用风险进行有效控制,这就使得存货质押融资业务对贷款利率的确定,即对贷款的定价需要从传统的净资产收益率量度的方法转化为基于风险调节资本的收益率计算方法。在进出口贸易中,保理商扮演着十分重要的角色,它通过提供供应链金融服务,帮助众多资金短缺、融资困难的中小进出口商获得融资机会。中国最近几年保理业务发展较快,对于保理商而言,正是不错的发展机遇,其中融资决策的正确与否将关系到保理商及整个供应链的高效运作。适当的规避风险,降低融资成本有利于整个融资业务的发展,尤其是在酒类交易中,由于酒类产品价值与时间密切相关,原酒、基础酒等往往在前段、中段、后段的价值差异较大。借鉴保理商融资特点,分析现货交易中酒质品质押过程中的价值风险问题,融资利率决策问题将成为缓解此类业务风险、促进业务健康发展的重点所在。

1 文献综述

近年来,国内外学者对供应链金融融资业务进行了一些有益的研究,李毅学等针对价格随机波动下的存货质押,借鉴贸易融资“主体+债项”的风险评估策略,结合具体贸易背景分析了质押率决策问题,得出期末价格呈现不同函数分布时静态质押方式下质押率的决策模型[2];何娟等描述金融时间序列的一般特征,分析了质押存货市场收益率统计特征,从收益的波动性与分布出发,组建了计算长期时变风险价值的VaR-GARCH族模型[3];易雪辉等考虑单一供应商和单一零售商构成的二级供应链,引入银行基于下侧风险控制模式的贷款价值比决策模型,刻画供应链决策对采购合同抵押价值的影响,并确定了相应的取值空间,同时研究了在核心企业回购担保下,银行的存货质押融资定价决策问题,得出银行的期望利润、存货质押率与核心企业的担保程度成正相关,贷款利率与担保程度无关且固定等于管制利率,并发现某一程度(对应某一质押率)是合理的[4];赵春雷等针对在非安全信息下的证券价格变动情况,将灰色系统理论首次引入证券价格趋势分析,并建立了能进一步准确反映证券价格动态过程发展态势的量化模型[5];赵建等以波动率作为衡量市场风险的重要依据,应用波动率指数构建了一种风险收益特性类似于债券的期权投资策略[6];周晶等分析了出口收汇风险,并建立风险评价指标体系,划分风险等级,利用模糊综合评价模型,评估了各种风险共同作用下的出口企业可能面临的收汇风险等级[7];JOKIVUOLLE等建立质押物价值与违约率相关的风险债务模型,采用结构性方法计算贷款企业的违约概率,得出质押率与贷款损失之间的关系[8];BUZACOTT等首次尝试资产融资与生产决策相结合,摒弃大部分现有模型中预算约束外生产给定的假设,根据生产活动的动态性以各阶段可调整的可用现金建立资产负债函数,证明了将生产与融资决策进行综合考虑的重要性,并建立了需求不确定情况下银行及零售商之间的单周期Stackelberg博弈模型,对有无资金限额2种情况下的企业订购决策进行了分析[9];KLAPPER研究了中小企业运用存货进行资金融通的相关机理和方式,提出通过存货可以很好地降低整条供应链的财务成本,以及有效减少由于企业资金不足带来的压力[10];SARMAH等分析了由一个生厂商两个零售商组成的供应链系统,得出生产商信用协调2个零售商订货的模式[11];COMELLI等研究发现企业可以通过对生产运营和资金融通进行有效地整合来解决现金流问题,即通过存货融资以缓解企业所面临的现金流压力[12];CALDENTEY等研究了供应链中零售商与生产商之间的Stackelberg博弈问题,零售商受到资金约束,考虑了传统批发价格的变化,在此基础上分析零售商进行金融套期时的供应链合约设计[13];同时,RAGHAVAN等考虑单一零售商与单一生产商的二级供应链,建立零售商及生产商都面临资金约束条件下的短期融资模型,得出供应链金融的综合决策不仅仅对借贷者有利,对于零售商及生产商都是有利的[14];DATA等基于报童模型分析资金约束企业在给定贷款利率情况下的季节性存货的订购决策问题,并引用非线性时间表对融资渠道进行协调[15];LAI等研究了资金约束下预定、委托同混合模式下的供应链效率问题,得出预订模式更受供应商偏好,而混合模式才能实现整个供应链的最优效率[16];OGUZSOY等建立多阶段随机线性模型对银行资产债务管理做出决策,可得出在系列条件下的资产债务投资组合,为风险管理及利润维持提供了优化工具[17];THANGAM等研究了供应商与零售商之间的二级供应链上的信用契约问题,得出易腐品在两级商务融资中以EPQ为基础的模型,以期利润的最大化[18]。

以往相关研究文献很多,有考虑融资业务中质押物的价格变化,也有学者针对质押率、利率等问题做出相关研究,但总体而言,还存在以下不足:1)融资利率水平一般是不变的,一旦风险因素改变,将无法应对;2)融资各交易阶段风险水平不同,较少针对融资各交易阶段不同的风险水平做出分阶段的利率优化。

2 条件及参数假设

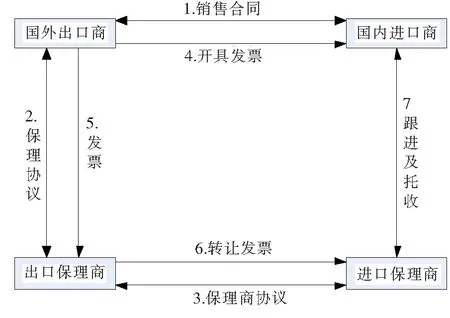

针对上述各种情况的不足,以进口保理融资作为研究对象,做出相关拓展,进口保理融资流程如图1所示,流程解释如下。

图1 进口保理业务基本流程图Fig.1 Basic flow chart of import factoring

1)国内进口商与国外出口商产生交易需要,就合作细节进行商议,签订销售合同。

2)为了减少进出口交易成本,出口商选择与出口保理商合作,出口保理商通过对进口商的经营状况、货物销售情况及信用等级等信息进行调查,决定是否同意对该项业务进行保理,若同意则与出口商签订合作协议,由出口保理商负责对进口商的应收账款进行回收,主要内容包括保理商进行保理的业务范围、各自责任等等。

3)出口保理商同进口商选择的进口保理商签订保理商合作协议。

4)出口商与进口商就合作采取保理作为结算方式达成共识,签订合作协议之后,出口商开具发票给进口商及出口保理商,作为回收应收账款的凭证。

5)出口保理商转让发票给进口保理商,作为应收账款所有权的单据,在货物发送之后,进口保理商负责业务跟进及对进口商进行货款托收,并根据具体情况履行自己的责任。

6)进口商在约定期限内付清所有货款,出口保理商接收全部的应收账款,并为出口商进行货款的结清作业。

针对保理商融资流程,做出的相关拓展工作可概括如下。

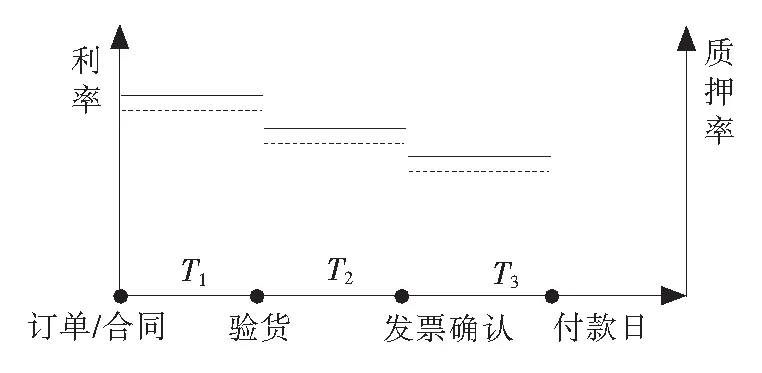

图2 保理融资各交易阶段划分Fig.2 Each transaction stages of factoring financing

1)针对保理融资交易过程,随着各交易阶段的进行,保理商所承受的风险相对由高至低,利率及质押率水平也可随着风险的变化进行动态的调整,将交易阶段分为图2所示3个阶段,各个阶段保理商的收入利率和支出利率分别以Ri,ri记。

2)分析各阶段风险水平,如商品价格、质押率变化等,确定各阶段的收入利率。

3)比较分析分阶段情况下利率与单过程中单一利率对进口商融资成本及保理商收入的影响。

3 参数假设

各个参数的含义如下。

BTi:融资阶段i期末的抵押物价格;

wi:保理商在交易阶段i接受的货物质押率;

q:质押物数量;

B0:质押物最初价格;

Bi:质押物价格各阶段初始的质押物价格;

Ri:保理商各交易阶段收入利率(复利率,下同);

ri:保理商各交易阶段支出利率;

T:融资过程总时间;

Ti:融资各交易阶段所需时间;

Q:资金需求方的违约率(外生给定,可由融资方对企业进行调查后评级或根据历史数据估计而出);

β:融资方能够接受的风险容忍水平;

L:保理商愿意承受的最大损失;

l:计算风险时的损失因子。

存货期末价格BT服从一般分布函数F(x)和密度函数f(x),价格的变化分布可以通过历史数据统计而得。

4 分阶段收入利率决策模型构建

为具体分析融资各阶段收支利率的变化,将融资过程分为3个阶段,如图2所示,其中订单下达至验货为第1阶段,验货至发票确认为第2阶段,发票确认直至付款日为第3阶段,各阶段期限分别为T1,T2,T3。

期初阶段,进口商以质押物数量q向保理商申请融资,在阶段i初的贷款额为Vi=wiqBi,经过阶段i后的贷款本息和为Ni=wiqBieRiTi。

质押物在阶段i的期末价格BTi可通过历史数据与统计得知其变化规律,其服从一般规律F(x)=P(BTi 1)期末价格BTi≥wiBieRiTi,此时概率为1-F(wiBieRiTi),进口商对货物进行销售有利可图,贷款能够通过封闭式账户的现金流得到偿还,此时进口商利润为Y1=wiqBi(eRiTi-eriTi)。 2)期末价格0 考虑到情形1)和情形2)的概率,阶段i的保理商利润为 Y=wiqBi(eRiTi-eriTi)(1-F(wiBieRiTi))+ (1-Q)wiqBi(eRiTi-eriTi)F(wiBieRiTi)+ (1) 考虑到下侧风险限制,即p(loss>L)≤β,对保理商而言,贷款损失大于L的可能性不应大于其风险容忍水平,又考虑到企业的违约率,则p(loss>L)=Qp(loss>L)≤β,保理商损失loss应等于保理商收回资金与存货销售所得收入之差,即loss=wiqBieRiTi-qBTi,则可得保理商收入利率决策模型为 (2) eRiTi)=wiqBiTieRiTi(1-QF(wiBieRiTi))>0, p(loss>L)=p(wiqBieRiTi-qBTi>lwiqBi)= (3) (4) 一般说来,价格的分布函数可以通过搜集历史数据利用时间序列预测等方法进行估值,这样,对于不同的价格分布,都可利用式(4)进行收入利率的计算。从式(4)容易发现,随着各阶段质押率的增加,保理商最优收入利率水平逐渐降低,而质押率的增加正是反映了融资各阶段的风险得到缓解,由此,质押率的增加,进口商支付利率的减少,很大程度上提高了进口商融资的积极性,其融资成本也相应的减少。同理,由式(4)分析可得,随着质押物价值的增加,保理商可接受的风险容忍水平的增加,或者进口商贷款违约可能性的降低,都能相应的促进收入利率的改善。随着各交易阶段的进行,保理商承担的风险水平不断降低,收入利率也将呈逐渐降低的趋势,这在保证保理商收入的同时相应减少了进口商的融资成本,对其加入到供应链金融市场中的积极性有所提升。 随着全国性的酒类现货交易平台越来越多,原酒与成品酒交易、仓单质押融资、酒类理财产品发行等综合性服务水平逐渐得到提高,酒类现货交易的发展不仅能促进企业与银行之间的合作,更能为中小企业酒类产品交易、融资、结算等带来便利。为验证算例,本文以国窖1573大坛定制原酒作为现货交易中的质押品,并以最近3个月的挂单成交均价作为价格基础进行讨论,如表1所示。 对于小学生而言,从小就训练、掌握良好的书写方面的技能非常关键,而且语文成绩好坏对于小学生的影响也非常重大。所以,老师在备课、讲课的过程当中,首先应该分析不同学生的学习特点和基础情况,有侧重点地去培养学生“爱读书、读好书”的习惯,督促学生在读书的同时多思考,写读书笔记等,在学习的点点滴滴当中,不知不觉地找到学习知识的乐趣。 表1 每周挂单成交均价 经判定,该价格分布服从均值为3 771、均方差为130的正态分布, 即μ=3 771、σ=130,为验证方便,现令Ti=1,l=0.01,β=0.1,分别作如下讨论。 1)质押率水平对利率的影响(各交易阶段质押物价格、违约风险不变,分别为Bi=μ=3 771,Q=0.3),见表2。 表2 质押率水平对利率的影响 由表2可以看出,在融资各交易阶段,融资提供方可根据融资风险水平的变化作出利率调整,随着融资各交易阶段的进行,融资提供方承担的风险逐渐降低,相应的质押率水平可以相应提升,带来的结果便是利率水平的降低。而作为融资需求方,该模式使得融资更具灵活性,其所付出的融资成本减少,相应的融资积极性也得到增强。 2)价格变化对利率的影响(各交易阶段质押率、违约风险不变,分别为wi=0.7,Q=0.3),令价格在平均价基础上分别下降1%,2%,3%,上涨1%,2%,3%,见表3。 表3 价格变化对利率的影响 Tab.3 Influence of price changes on interest rate Bi-1%-2%-3%+1%+2%+3%R0.360.370.380.340.330.32 由表3可以看出,随着融资各交易阶段的进行,质押物价值随着价格的变化有所波动,价格上涨或下降,质押物价值随之增加或贬值,相应的,以该质押物为基础的融资风险水平上升或降低,融资提供方根据质押物价格变化做出融资利率调整(如价格上涨时可以适当降低利率水平),可以保证自身收益,避免因质押物价格过低造成损失或增加价格上升超出预期所带来的收益,融资提供方应对价格风险的能力加强。 3)违约概率对利率的影响(各交易阶段质押率、质押物价格不变,分别为wi=0.7,Bi=3 771),见表4。 表4 违约概率对利率的影响 由表4可以看出,融资需求方违约可能性的大小影响融资提供方融资利率的决策,违约可能性增大,相应的,融资提供方要提高融资利率减少违约发生时本企业的损失,同时规范融资需求方的融资行为,对其选择不违约的行为进行一定的利率折扣补贴,带来的结果是融资提供方应对违约风险的能力加强。 基于保理融资质押存货的价值阶段性特点,建立保理商提供融资业务时的利率决策模型,并分析质押率、价格、违约可能与融资利率的变化关系,分析得出保理商融资利率即进口商贷款利率随着融资各交易阶段的进行逐渐降低,有利于进口商融资成本的降低,有助于提高资金需求方的贷款积极性,并保证保理商收益。融资划阶段进行利率调整增加了融资过程的灵活性,针对各阶段风险因素的变化改善融资决策,更有利于降低融资风险。在实际操作中,运用此模型对酒质品选择质押,能做到更好的控制因质押物的价值变化而引起的风险水平变化。 / [1] 胡跃飞,黄少卿.供应链金融:背景、创新与概念界定[J].金融研究,2009(8):194-206. HU Yuefei, HUANG Shaoqing.A studyof supply chain finance:Its economic background, innovation and conception[J].Journal of Financial Research,2009(8):194-206. [2] 李毅学,冯耕中,徐 渝.价格随机波动下存货质押融资业务质押率研究[J].系统工程理论与实践,2007(12):42-48. LI Yixue,FENG Gengzhong,XU Yu.Research on loan-to-valueratio of inventory-financing under randomly fluctuant price[J].Systems Engineering Theory & Practice,2007(12):42-48. [3] 何 娟,蒋祥林,王 建,等.质押存货长期价格风险测度模型的构建[J].统计与决策,2012(20):37-40. HE Juan,JIANG Xianglin,WANG Jian,et al.Dynamic impawn rate of inventory financing under autocorrelative return [J].Journal of Management Science,2012(20):37-40. [4] 易雪辉,周宗放.基于供应链金融的银行贷款价值比研究[J].中国管理科学,2012,20(1):102-108. YI Xuehui,ZHOU Zongfang. Study on loan-to-value ratios of bank in the supply chain finance [J].Chinese Journal Management Science,2012,20(1):102-108. [5] 赵春雷,朱 艳,李 明,等.灰色证券系统证券价格趋势模型的建立与分析[J].河北工业科技,2004,21(5):25-27. ZHAO Chunlei,ZHU Yan,LI Ming,et al.Grey stock system setting and analysis of trend matrix of stock price[J]. Hebei Journal of Industrial Science and Technology,2004,21(5):25-27. [6] 赵 建,薛奕达.基于波动率指数的期权对冲策略研究[J].河北工业科技,2009,26(6):513-518. ZHAO Jian,XUE Yida.An option hedging strategy based on volatility index[J].Hebei Journal of Industrial Science and Technology,2009,26(6):513-518. [7] 周 晶,吴国蔚,高 佳.出口收汇风险的模糊综合评价研究[J].河北工业科技,2011,28(1):37-43. ZHOU Jing,WU Guowei,GAO Jia.Fuzzy comprehensive evaluation of export exchange[J]. Hebei Journal of Industrial Science and Technology,2011,28(1):37-43. [8] JOKIVUOLLE E, PEURA S. Incorporating collateral value uncertainty in loss given default eatimates and loan-to-value ratios[J].European Finacial Management,2003,9(3):299-314. [9] BUZACOTT J A, ZHANG R Q. Inventory management with asset-based financing[J].Management Science, 2004,24:1274-1292. [10] KLAPPER L.The Role of “Reverse Factoring” in Supplier Financing of Small and Medium Sized Enterprises[R]. Washington DC:[s.n.],2004. [11] SARMAH S P, ACHARYA D, GOYAL S K. Coordination of a single-manufacturer multi-buyer supply chain with credit option[J].International Journal of Production Economics, 2008,111(2):676-685. [13] CALDENTEY R, HAUGH M B. Supply contracts with financial hedging[J].Operation Research,2009,57(1):47-65. [14] RAGHAVAN S N R, MISHRA V K. Short-term financing in a cash-constrained supply chain[J]. International Journal of Production Economics, 2011,134(2):402-412. [15] DATA M, HU Q H. Financing newsventor inventory[J].Operations Research Letters,2008,36:569-573. [16] LAI G,DEBO L G, SYCARA K. Sharinginventory risk in supply chain:The implication of financial constraint[J].Omega,2009,37(4):811-825. [17] OGUZSOY C K, GUVEN S. Bank assetand liability management under uncertainty[J].European Journal of Operational Research[J].1997,102(3):575-600. [18] THANGAM A,UTHAYAKUMAR R.Two-echelon trade credit financing for perishable items in a supply chain when demand depends on both selling price and credit period[J].International Journal of Operational Research,2011(4):365-382. 向本期载文的审稿专家致谢 本期《河北工业科技》共发表论文20篇。这些论文的发表是与有关专家的认真审读、细查资料、推敲分析、中肯评价分不开的。对此,本刊编辑部特向这些专家表示敬意,对他们的辛勤劳动表示感谢。 本期载文的审稿专家名单如下(按姓名的汉语拼音字母顺序排列): 陈爱祖 陈 霞 崔玉龙 丁玉坤 丁兆红 范世华 范士娟 (本刊编辑部) Construction of phase-based interest rate model in the inventory impawn financing YE Lun, HE Juan (School of Transportation and Logistics, Southwest Jiaotong University, Chengdu Sichuan 610031, China) The impawn rate and interest rate for non-negative profit will change dynamically with the risk factors bear going down as the factorage financing transaction phase goes on. Based on the price fluctuating regular pattern, and to meet the lower side of risk limits, the paper analyzes the import and export factorage financing, presents the phase-based interest rate model,and analyzes the correlation between the impawn rate(price/default rate) and the interest rate. The model tells that the interest rate will get down as the factorage financing goes on. Flexibly taking advantage of the changing conditions including the impawn rate, default rate and other risk elements, it could lower the financing risk. interest rate; financing; inventory impawn; factor 1008-1534(2014)02-00100-06 2013-06-10; 2013-06-30 四川省哲学社会科学重点基金(CJZ11-01);成都市软科学计划项目(11RKYB006ZF-027) 叶 纶(1988-),男,四川眉山人,硕士研究生,主要从事供应链金融方面的研究。 何 娟博士。E-mail:eastwing111@163.com F830.56 A 10.7535/hbgykj.2014yx0204 责任编辑:陈书欣 叶 纶, 何 娟.存货质押融资分阶段利率决策模型的构建[J].河北工业科技,2014,31(2):100-105. YE Lun,HE Juan.Construction of phase-based interest rate model in the inventory impawn financing[J].Hebei Journal of Industrial Science and Technology,2014,31(2):100-105.

5 算例验证

6 结 语

高 军 高 凯 高 蒙 郭 凯 郭文武 黄 涛 季 民

焦 阳 康振龙 李再兴 刘会娟 刘开华 刘学武 刘占阳

孟令尧 潘明海 任 杰 田玉卓 王 军 王明林 王素敏

王晓君 王义康 王震洲 魏世泽 吴晓明 杨 梅 于海丰

张 军 张少军 赵瑞平