沪深300股指期货日内模式研究

2014-08-13王苏生毕少刚

余 臻,王苏生,毕少刚

(哈尔滨工业大学 深圳研究生院,广东 深圳 518055)

如果市场是有效的,那么就不存在各种规律性的形态,然而学者们发现在大部分金融市场,收益率、波动率、交易量、买卖价差和久期等微观结构变量存在明显的日内模式。为了解释金融市场的日内模式,学者们发展了若干微观结构理论模型。Amihud等(1987)认为交易机制影响价格行为[1]。Admati等(1988)发展的非对称信息模型认为,信息交易者和相机抉择的流动交易者会把握交易时点,与噪声交易者产生重叠,意味着会出现交易聚簇[2]。Brock等(1992)的模型认为,由于交易成本和市场周期性闭市,最大交易量会出现在开盘和收盘阶段[3]。随着电子交易系统的发展,金融高频数据的可获得性大大提高,运用高频数据研究市场微观结构已成为当前的热点。

沪深300股指期货自推出以来,在价格发现和提高证券市场效率方面扮演了重要角色。沪深300股指期货市场采用完全的订单驱动交易方式,其是否存在显著的日内模式,其日内模式与做市商市场和发达国家(地区)市场有什么不同,造成这些日内模式的原因是什么,这些都是亟待解决的问题。本文运用1分钟高频数据研究沪深300股指期货的收益率、波动率、交易量和持仓量的日内特征,检验中国这个新兴市场的日内模式,检验不同交易机制和微观结构特征对日内模式的影响,以丰富市场微观结构理论。

一、文献回顾

收益率、波动率、交易量、买卖价差和久期等微观结构变量的日内模式这一“异象”的研究,早年主要关注股票市场,最近开始着眼于外汇、商品和金融期货市场。

Wood等(1985)、Harris(1986)、McInish等(1992)均发现纽交所股票在开盘和收盘阶段,收益率和波动率更高,即日内模式呈现U型特征[4-6]。类似的U型特征也出现在英国市场(Werner等,1996;Abhyankar等,1997)[7,8]和加拿大市场(McInish等,1990)[9]。Ding等(2003)发现日经300、道琼斯泰国指数和MSCI香港指数期货的价格波动率大体上呈现U型[10]。McMillan等(2004)发现对于FTSE100股指期货,5分钟绝对收益呈现U型特征[11]。Huang(2004)研究了在新加坡和中国台湾地区同时交易的台湾股指期货买卖价差的日内模式,发现买卖价差的信息非对称成分和订单执行成本成分呈现U型特征[12]。Taylor(2007)发现S&P 500股指期货的日内交易量呈现U型特征[13]。Ryu(2011)发现KOSPI 200期货市场买卖价差呈现U型日内形态[14]。Zwergel等(2014)检验了德国DAX期货市场5分钟波动率和交易量的日内模式,发现受美国市场信息影响,两者呈现W型形态[15]。

孙培源等(2002)发现上海股市交易日的买卖价差呈现L型特征[16]。刘向丽等(2008)发现我国6个品种商品期货的日内绝对收益率和交易量呈现L型变化模式[17]。刘向丽等(2010)发现中国商品期货日内价格久期总体呈倒U型[18]。陶利斌等(2011)发现香港市场的买卖价差呈现L型[19]。孙便霞等(2012)应用5分钟高频数据发现沪深300股指期货的日内波动呈现出“3V”型特征[20]。阎睿等(2013)发现上证指数日内成交量呈现比较明显的W型趋势[21]。

从国外研究来看,大都发现收益率、波动率、成交量、买卖价差等微观结构变量呈现U型特征,即开盘和收盘阶段显著高于平时时段。中国股票和股指期货市场分为上午和下午两个交易时段,而且采用纯订单驱动交易,其日内形态和发达国家相比可能有所不同,国内已有关于股票和商品期货市场的研究也证实了这一观点。鲜有研究关注沪深300股指期货市场微观变量的日内模式,本文将利用1分钟高频数据全面深入剖析沪深300股指期货市场收益率、波动率、成交量和持仓量的日内特征,填补相关空白,为投资决策和市场监管提供参考。

二、数据和方法

本文选取从2010年4月16日到2012年4月13日的沪深300股指期货1分钟高频数据。在合约上市初期和到期日前,该合约的活跃性有限,为了更好地刻画股指期货的运行规律,本文将最活跃的合约进行链接,构成连续的时间序列,方法是在某个合约到期周的周一(如遇闭市或节假日则往前顺延一个交易日)选取下一个即将到期的合约。经过筛选,一共获得了130 410个观测值。

1分钟收益率采用复利计算,为了包括更多的信息,更好地估计波动率,本文参照Booth等[22]的做法,采用Garman-Klass(GK)统计量衡量波动率。GK统计量的计算方法如式(1)所示。

为了考察股指期货的日内模式,本文研究股指期货上午开盘前5分钟,股票市场上午开盘后5分钟、上午收盘前5分钟、下午开盘后5分钟、下午收盘前5分钟,股指期货市场下午收盘前5分钟的情况。由于高频情况下各变量不满足正态分布,且存在序列相关和条件异方差性,用带虚拟变量的线性回归将是有偏的,本文采用Wilcoxon秩和检验这一非参数方法检验不同时段各变量的差异。为了描述方便,将每天的交易时间分成270个时段,分别用D1~D270表示,所研究的区段分别对应D1-D5,D16-D20,D131-D135,D136-D140,D251-D255,D266-D270。考虑到股票市场消化信息需要一定的时间,选取时间段10:00—10:01,即D46作为参照。

三、实证结果

每个时段平均分钟收益率的分布如图1所示。从图1中可以发现,上午开盘时的平均收益率显著高于其他时段。上午开盘以后,平均分钟收益率主要围绕0波动,部分时段的平均收益率显著偏离0,这种现象是一般情况还是受某些极值影响,有待后续检验。

图1 平均收益率分布

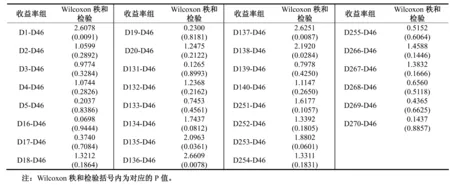

所选时段收益率的非参数检验结果如表1所示。从P值来看,时段D1,D134,D135,D136,D137,D138,D253的收益率和时段D46有显著差别。结合各个时段的平均收益率和中位数收益率(考虑篇幅未列出,下同),可以发现D1,D134,D135,D253时段的收益率显著高于D46时段,D136,D137,D138时段的收益率显著低于D46时段。说明在股指期货市场上午开盘阶段、上午收盘阶段,股票市场下午收盘阶段的股指期货收益率显著高于一般时段,下午开盘阶段的股指期货收益率显著低于一般时段。股指期货的分钟收益率大致满足L型分布,中间存在一定的跳跃。在上午开盘阶段,很多隔夜信息被市场吸收,市场交易活跃,推高收益率;上午收盘阶段,信息已基本被市场吸收,交易变得不活跃,买卖价差提高,造成收益率虚高;下午开盘后,受午间信息的影响,投资者调整市场预期,市场交易缓慢回升,造成收益率比一般时段低;在股票市场收盘阶段,投资者为了规避隔夜风险,纷纷调整头寸,交易不活跃,买卖价差增加,收益率再次出现虚高。

表1收益率的非参数检验结果

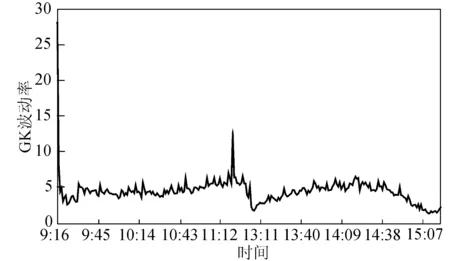

每个时段平均分钟GK波动率的分布如图2所示。从图2中可以发现,上午开盘时的平均波动率显著高于其他时段。上午开盘以后,平均波动率呈震荡趋势,在上午收盘阶段有个凸起,随后下降。下午开盘阶段,波动率低开,逐步上升,在下午收盘阶段,波动率下降。这种现象是一般情况还是受某些极值影响,有待后续检验。

所选时段GK波动率的非参数检验结果如表2所示。

图2 平均GK波动率分布

从P值来看,时段D1,D3-D5,D17-D20,D134,D135,D137-D140,D251-D255,D266-D270的波动率和时段D46有显著差别。结合各个时段的平均波动率和中位数波动率,可以发现D1时段的波动率显著高于D46时段,D3-D5,D17-D20,D134,D135,D137-D140,D251-D255,D266-D270时段的波动率显著低于D46时段。股指期货市场上午开盘阶段的股指期货波动率先上升再下降,股票市场上午开盘阶段、上午收盘阶段、下午开盘阶段、下午收盘阶段,股指期货下午收盘阶段的股指期货波动率显著低于一般时段。股指期货的分钟波动率大致满足LM型分布。在股指期货上午开盘阶段,很多隔夜信息被市场吸收,市场交易活跃,波动变大,随着信息被市场慢慢吸收,波动率开始回落企稳;股票市场上午开盘阶段,套利和对冲交易增多,市场波动性降低;上午收盘阶段,交易不再活跃,波动率下降;下午开盘后,受午间信息的影响,投资者调整市场预期,市场逐渐活跃,促使波动率逐渐上升;在股票市场收盘阶段和股指期货收盘阶段,投资为了规避对冲和隔夜风险,纷纷调整头寸,降低市场波动。

每个时段平均交易量的分布如图3所示。从图3中可以发现,上午开盘时的平均交易量显著高于其他时段。上午开盘以后,平均交易量显著下降,随后上升直到震荡。在上午收盘阶段,交易量显著下降。下午开盘阶段,交易量低开,逐步上升直至震荡,在下午收盘阶段,交易量逐步下降。值得关注的是,股指期货收盘的最后阶段,交易量跳跃上升。这种现象是一般情况还是受某些极值影响,有待后续检验。

图3 平均交易量分布

所选时段成交量的非参数检验结果见表3。

表3成交量的非参数检验结果

从P值来看,时段D1,D3-D5,D16-D20,D134,D135,D137-D140,D251-D255,D266-D268,D270的成交量和时段D46有显著差别。结合以上各个时段的平均成交量和中位数成交量,可以发现D1和D270时段的成交量显著高于D46时段,D3-D5,D16-D20,D134,D135,D137-D140,D251-D255,D266-D268时段的成交量显著低于D46时段。股指期货市场上午开盘阶段的股指期货成交量急速上升然后下降,股票市场上午开盘阶段、上午收盘阶段、下午开盘阶段、下午收盘阶段的股指期货成交量显著低于一般时段,在股指期货的最后收盘阶段,成交量跳跃上升,股指期货的分钟成交量大致满足3V型分布。在股指期货上午开盘阶段,很多隔夜信息被市场吸收,市场交易活跃,成交量变大,随后交易量急剧下降,然后逐步回升;股票市场上午开盘后,市场交易日渐活跃。上午收盘阶段,交易不再活跃,成交量下降;下午开盘后,受午间信息的影响,投资者调整市场预期,市场逐渐活跃,促使成交量逐渐上升;在股票市场下午收盘阶段,投资者为了规避不可对冲风险,交易变得不再活跃,成交量下降。在股指期货下午收盘阶段,投资者为了规避隔夜风险,纷纷平仓,提高了成交量。

每个时段平均持仓量的分布如图4所示。

图4 平均持仓量分布

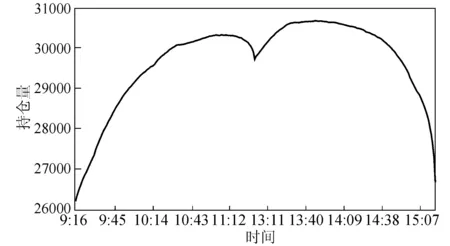

从图4中可以发现,上午开盘时的平均持仓量显著低于其他时段。开盘以后,平均持仓量逐步上升。在上午收盘阶段,持仓量下降。下午开盘阶段,持仓量逐步上升,在下午收盘阶段,持仓量逐步下降。这种现象是一般情况还是受某些极值影响,有待后续检验。

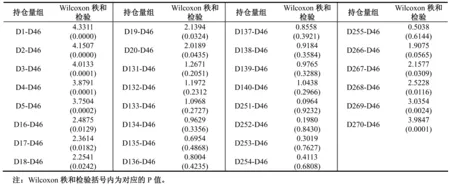

所选时段持仓量的非参数检验结果如表4所示。从P值来看,时段D1-D5,D16-D20,D266-D270的持仓量和时段D46有显著差别。结合各个时段的平均持仓量和中位数持仓量,可以发现D1-D5,D16-D20,D266-D270时段的持仓量显著低于D46时段。股指期货市场上午开盘后股指期货持仓量逐步上升,在上午收盘阶段,尽管持仓量有所下降,但并不明显,下午开盘后,股指期货持仓量逐步上升,但不明显,在股指期货下午收盘阶段,持仓量明显下降,投资者为了规避隔夜风险,纷纷平仓了结,持仓量分布大致满足M型。以上结果说明,股指期货由于具有杠杆交易、可卖空、流动性高等特点,被广泛应用于投机、对冲和套利,部分投资者不持有隔夜仓位。

表4持仓量的非参数检验结果

四、结 论

本文利用1分钟高频数据检验了沪深300股指期货收益率、波动率、交易量和持仓量等微观结构变量的日内形态。和国外U型特征不同,本文发现收益率大致呈L型,波动率大致呈LM型,交易量大致呈3V型,持仓量大致呈M型。由于沪深300股指期货分为上午和下午两个交易时段,而且上午比股票市场早开盘15分钟,下午比股票市场晚收盘15分钟,微观结构变量的模式与交易时段保持一致,符合Amihud等(1987)[1]的交易机制影响价格行为的观点。股指期货上午开盘阶段的波动率显著高于其他时段,说明投资者会把握交易时点,形成交易聚簇,与Admati等(1988)[2]的观点一致。交易量在上午开盘阶段和下午收盘阶段都显著高于一般时段,符合Brock等(1992)[3]的模型。另外,本文还发现,在高交易量时段,收益率因为交易活跃被推高,在低交易量时段,收益率也可能因为价差过大而虚高。持仓量呈现M型,说明股指期货被广泛用于投机、套利和对冲,部分投资者为了规避隔夜风险,不持有隔夜仓位。投资者可以利用以上日内模式指导自己的投资决策,例如在上午开盘阶段进行做多,在下午开盘阶段进行做空。监管层也应特别关注日内特殊时段的市场操纵和内幕交易行为,更加有效地监管市场。

参考文献:

[1]AMIHUD Y, MENDELSON H. Trading mechanisms and stock returns: An empirical investigation[J]. The Journal of Finance, 1987,42(3):533-553.

[2]ADMATI A R, PFLEIDERER P. A theory of intraday patterns: Volume and price variability[J]. Review of Financial Studies, 1988,1(1):3-40.

[3]BROCK W A, KLEIDON A W. Periodic market closure and trading volume: A model of intraday bids and asks[J]. Journal of Economic Dynamics and Control, 1992,16(3):451-489.

[4]WOOD R A, MCINISH T H, ORD J K. An investigation of transactions data for NYSE stocks[J]. The Journal of Finance, 1985,40(3):723-739.

[5]HARRIS L. A transaction data study of weekly and intradaily patterns in stock returns[J]. Journal of Financial Economics, 1986,16(1):99-117.

[6]MCINISH T H, WOOD R A. An analysis of intraday patterns in bid/ask spreads for NYSE stocks[J]. the Journal of Finance, 1992,47(2):753-764.

[7]WERNER I M, KLEIDON A W. UK and US trading of British cross-listed stocks: An intraday analysis of market integration[J]. Review of Financial Studies, 1996,9(2):619-664.

[8]ABHYANKAR A, GHOSH D, LEVIN E, et al. Bid-ask spreads, trading volume and volatility: Intra-day evidence from the London Stock Exchange[J]. Journal of Business Finance & Accounting, 1997,24(3):343-362.

[9]MCINISH T H, WOOD R A. An analysis of transactions data for the Toronto Stock Exchange: Return patterns and end-of-the-day effect[J]. Journal of Banking & Finance, 1990,14(2):441-458.

[10]DING D K, CHAROENWONG C. Bid-ask spreads, volatility, quote revisions, and trades of thinly traded futures contracts[J]. Journal of Futures Markets, 2003,23(5):455-486.

[11]MCMILLAN D G, SPEIGHT A E H. Intra-day periodicity, temporal aggregation and time-to-maturity in FTSE-100 index futures volatility[J]. Applied Financial Economics, 2004,14(4):253-263.

[12]HUANG YUCHUAN. The market microstructure and relative performance of Taiwan stock index futures: A comparison of the Singapore exchange and the Taiwan futures exchange[J]. Journal of Financial Markets, 2004,7(3):335-350.

[13]TAYLOR N. A new econometric model of index arbitrage[J]. European Financial Management, 2007,13(1):159-183.

[14]RYU D. Intraday price formation and bid-ask spread components: A new approach using a cross-market model[J]. Journal of Futures Markets, 2011,31(12):1142-1169.

[15]ZWERGEL B, HEIDEN S. Intraday futures patterns and volume-volatility relationships: The German evidence[J]. Review of Managerial Science, 2014,8(1):1-33.

[16]孙培源,施东晖.微观结构、流动性与买卖价差:一个基于上海股市的经验研究[J].世界经济,2002(4):69-72.

[17]刘向丽,程刚,成思危,等.中国期货市场日内效应分析[J].系统工程理论与实践,2008(8):63-80.

[18]刘向丽,程刚,成思危,等.中国期货市场价格久期波动聚类特征研究[J].管理科学学报,2010(5):72-81.

[19]陶利斌,潘婉彬.最小价格变动单位的减小对买卖价差日内周期性的影响——来自香港的证据[J].南方经济,2011(11):16-27.

[20]孙便霞,西村友作.沪深300股指期货的日内动态特征分析[J].上海金融,2012(12):80-83.

[21]阎睿,李汉东.中国股市日内成交量序列建模及预测研究[J].北京师范大学学报:自然科学版,2013(1):85-89.

[22]BOOTH G G, SO R W. Intraday volatility spillovers in the German equity index derivatives markets[J]. Applied Financial Economics, 2003,13(7):487-494.