上市公司非正常担保问题的实证研究

2014-08-10闫雪

闫雪

(山东大学经济学院,山东 济南 250100)

上市公司非正常担保问题的实证研究

闫雪

(山东大学经济学院,山东 济南 250100)

本文研究了上市公司的非正常担保行为的动机和效果。非正常担保是指上市公司超过自身能力范围之外的担保,包括过度担保、违规担保和连续担保。结果表明,资产负债率更高的公司更有可能参与非正常担保。非正常担保带来了显著的负面效果,它导致公司绩效下降、代理成本上升以及公司投资水平降低。本文对上市公司担保行为的监管具有一定的启示。

过度担保;违规担保;连续担保

一、引言

担保本是公司正常的行为,适度的担保有利于提高公司融资水平、增加公司价值。然而,自证券市场建立之初,担保之谜就困扰着学界和实务界。中国式的担保之谜主要表现在上市公司围绕担保发生的问题层出不穷。20世纪90年代,许多上市公司由于过多地为母公司债务担保而破产,自2002年以来,担保圈问题一直困扰着参与其中的上市公司,为非关联方担保成为上市公司另一个风险来源,而实证结果也证明为子公司担保同样损害公司价值。面对不断出现的担保问题,本文力图从上市公司非正常担保的角度解读中国式的担保之谜。

我们的样本显示,许多上市公司的担保超越了公司正常的能力范围,有的公司担保金额超过了净资产总值,而有的公司连续对外提供担保,甚至部分公司担保行为发生违规。这些超越自身能力的非正常担保与上市公司围绕担保出现的问题存在着关联。基于此,本文将回答以下几个问题:为什么上市公司在损害价值的情况下还要进行非正常担保?过度担保、违规担保、连续担保的动机何在?这些非正常担保行为会对公司造成什么影响?对于这些问题的关注有助于学界厘清目前上市公司不断出现的担保问题。

二、研究设计

(一)样本选择和数据来源

由于万德数据库中包括2003年至今所有上市公司担保合约的信息。因此担保样本数据来自于万德数据库中的担保部分。我们提取了2003—2012年45205笔担保合约的详细信息,并对样本数据进行了处理。首先,剔除了参与双方都不是上市公司的担保合约和信息不完整的合约(主要是未披露担保金额的样本)。其次,根据上市公司与上市公司之间的担保合约,补充只进行单方面披露的样本。最后,将合约层面的金额进行加总处理,而对合约层面的期限进行取均值处理来分析公司,得到1654家上市公司2003—2012年共计6554个不重复的公司年度观测值,包括47878个担保合约样本。违规担保额是从万德财务报告附注数据中直接获取了上市公司每一年度的违规担保额,原因是进行违规担保的公司对于违规担保总额的披露比单笔披露的信息更为准确。

(二)方程设定和变量定义

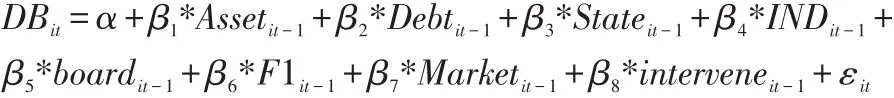

为了检验上市公司参与非正常担保的动机,我们设定如下模型(1):

其中,被解释变量是公司参与非正常担保的虚拟变量,模型包括过度担保、违规担保和连续担保三个方面非正常担保行为,具体是:公司是否过度担保DB_over、公司是否违规担保DB_illegal、公司是否连续担保DB_continuation。其中过度担保指担保额超过公司净资产50%。

解释变量为衡量财务状况的总资产、资产负债率以及公司治理因素的四个变量:是否国有、董事会规模、独立董事比例、第一大股东持股比例。市场化指数和政府干预指数来自樊纲等(2009)的调查报告。市场化指数越高,表明公司所在地市的市场化程度越高。政府干预指数越高表明公司受政府的干预越大。

为了验证参与非正常担保的经济后果,我们设定如下模型(2):

本文从公司绩效、投资机会和股东掏空三个方面衡量非正常担保的后果。其中,公司绩效用ROA来衡量。关于投资机会,我们从公司现金持有和净投资率两个角度探讨非正常担保对投资机会的影响。如果非正常担保降低了公司的融资约束、提高了公司的融资能力,那么非正常担保之后,公司的现金持有水平降低,而公司净投资率提高;相反,如果是控股股东基于掏空目的促使上市公司参与非正常担保,那么公司在担保之后,现金持有水平也会降低并且净投资率降低。关于大股东的掏空行为,我们使用姜国华、岳衡(2005)基于中国背景的理论分析方法,用其他应收款占总资产的比重来衡量。这个指标反映大股东占用公司资金的严重程度,这个指标越大公司发生大股东侵占行为的可能性越大。

我们按照经典研究的做法,在模型中控制了公司总资产规模Asset、资产负债率Debt、是否国有State、独立董事比例IND、董事会规模board、第一大股东持股比例F1、市场化指数Market以及政府干预指数Intervene。在上面两个模型中,为了控制可能的内生性问题,均采用滞后一期的解释变量。

三、统计分析

(一)上市公司担保的总体情况

本部分将从公司—年度的层面分析上市公司担保情况在2003—2012年的变化趋势,并分别从参与担保的上市公司数目、上市公司担保额两个方面进行统计分析。

表1是根据年份统计的参与担保的上市公司数目,剔除金融类上市公司部分。从表中可以看出,除2009年外,其余9年上市公司中30%以上参与担保。虽然参与担保的上市公司比重从2003年起开始下降,但该比重从2009年以后开始回升,并在2012年达到了所有非金融类上市公司总量的近40%。从趋势上来看,2003—2009年,参与担保的上市公司数目呈现逐年递减趋势,参与担保的上市公司比例从60%下降到30%以内,参与担保的公司数目从759家下降到482家;而从2010年起,参与担保的上市公司数目又开始反弹,参与担保的公司数目达到977家,而比例达到了40%。

表1:参与担保的上市公司数目

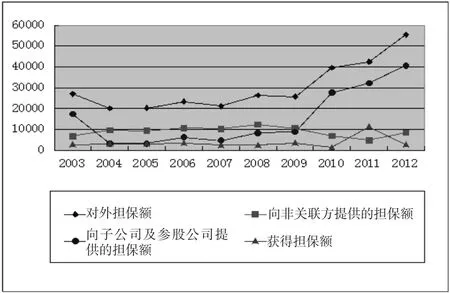

表2统计了参与担保的上市公司不同类型担保额年度平均值的情况。其中总担保额是指对外担保额和获得担保额的总和,我们列示了对外担保的两种主要形式—向非关联方提供担保和向子公司以及参股公司提供担保。可以看出,2003年到2009年,上市公司总担保额基本保持稳定,然而,从2010年起参与担保的上市公司总担保额大幅上升,2012年参与担保的上市公司平均总担保额为58231.82万元,是2009年的两倍。

图1展示了上市公司参与的不同类型担保的年度变化趋势。从图中可以看出,2009年以前对非关联方担保是驱动上市公司对外担保的主导因素,在2003—2009年这个区间中,上市公司对外担保基本保持稳定,而从2010年起,上市公司对外担保大幅增加,上市公司对外担保额的上升趋势主要是由上市公司对子公司的担保所致;另外,上市公司对于非关联方的担保相对稳定,并在多数时间内远远超过了上市公司获得的担保额。与其他类型担保相比,上市公司获取的担保额最低,除了在2011年上市公司获得的担保额大幅增加外,其余时间内都保持在很低的水平。

表2:不同年份公司担保额度统计结果表

图1:上市公司担保额趋势图

(二)过度担保和违规担保

根据上面的分析我们得知,上市公司自身获得的担保额比例远低于提供担保的比例,这可能会造成上市公司作为融资平台对外提供担保已经超过了上市公司的资产承受能力,从而导致上市公司的担保中存在过度担保和违规担保。本部分我们首先分析非正常担保的两种形式—过度担保和违规担保。过度担保是指上市公司对外担保的金额超过净资产的50%,而违规担保是指上市公司当年存在违规担保。

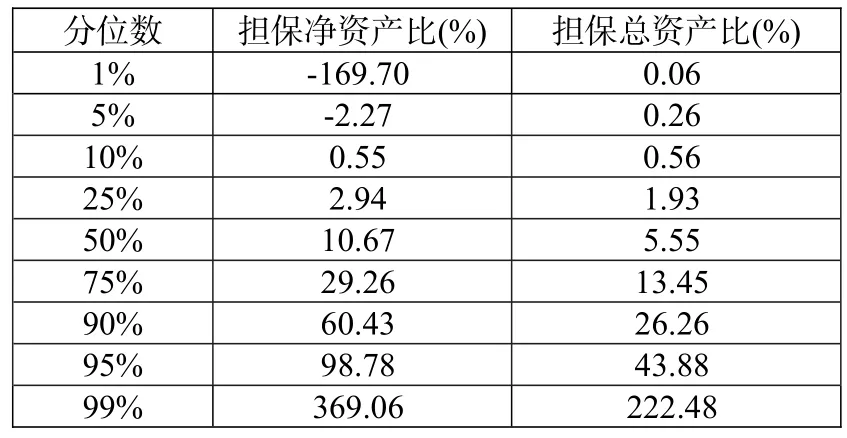

首先,我们分析了上市公司担保占净资产与总资产的比例,结果如表3所示。从表3可以看出,担保与总资产之比的中值为5.55%,而与净资产之比的中值为10.67%。除此之外,存在净资产为负的公司依然对外提供担保的现象。首先,至少有10%的样本担保额超过自身净资产的50%。其次,当公司净资产为负时,公司依然存在担保行为,主要体现在担保净资产之比为负,即至少存在5%的样本在净资产为负值时依然对外担保,这是一种悖论,因为上市公司资不抵债时根本不能对外担保。而另一个反常现象在于,在95分位数时,上市公司担保金额与净资产的比例已接近100%。这说明,中国上市公司对外担保存在监管缺失,导致较多的过度担保行为和净资产为负依然对外担保的行为。

表3:担保资产之比

进一步地,我们对上市公司问题型担保的金额和年度变化趋势进行统计。对于问题型担保,除了关注证监会披露的违规担保公司之外,还需关注三种类型的公司,一是净资产为负还在继续对外担保的公司,二是对外担保额超过自身净资产的公司,三是公司对外担保额超过公司净资产50%的公司。表4分别统计了存在这三种问题的公司数目和所占比例。

表4的全样本统计结果显示,样本期间约有4.21%的样本净资产为负且继续对外提供担保,有3.36%和9.67%的上市公司的担保份额分别超过净资产的100%和50%。每年均有净资产为负的公司对外提供担保或者对外担保额超过公司的净资产总量。

本文把对外担保超过公司净资产50%作为过度担保的样本。从表4中可以看出,这一类公司数目在2003—2012年呈现先降后升的趋势。2003年证监会开始整顿上市公司的过度担保行为后,这类公司占所有参与担保公司的比例从13.97%下降至2009年的6.64%。2010年这一比重又开始反弹,并在2012年上升到10.85%。这与前面上市公司担保额统计的结论一致,即2010年以后上市公司对外担保尤其是对旗下子公司及参股公司担保额度快速增长,上市公司以自身净资产为子公司以及参股公司的融资行为提供过度担保可能隐藏着巨大的偿债风险。

表4:存在问题的担保数目统计表

表4中最后一列是关于违规担保的情况。需要说明的是,此处违规担保的数据来源于Wind财务报表附注数据库,该数据库更为全面地提供了公司违规担保的额度。全样本统计结果显示,违规担保的比例高达7.06%,这主要是受2003年和2004年较高的违规担保数量驱使造成的。

(三)连续担保的情况

按照上市公司连续参与担保的最高年份或者连续对外担保的年份对上市公司进行分类,全样本中一共包括110家上市公司连续10年参与担保,而连续对外担保的公司数目为92家。有452家上市公司存在着连续5年及以上的担保行为,其中431家连续5年以上对外担保。在合理限度内参与担保是上市公司的理性选择,但结合中国上市公司过度对外担保这一事实,连续参与担保的公司可能存在更大的偿债风险。

基于上述的讨论,我们对比了两种极端型公司—连续担保年份大于等于9年的公司和连续担保年份小于等于2年的公司,并对这两类公司的绩效(ROA)、资产负债率以及总资产进行统计分析,结果如表5所示,可以看出,连续担保年份超过9年的公司拥有较低的绩效、较高的资产负债率以及较大规模的资产。这说明,连续参与担保的上市公司本身就存在更高的负债水平,且自身盈利能力更低,再加上这类公司积极参与担保这一事实,我们担心这类公司潜在的负债风险可能更大。

表5:担保年份与公司特征

四、回归分析

(一)非正常担保的原因

我们沿用模型(1)对过度担保和违规担保进行logit回归,对连续担保进行ols回归,分析上市公司参与非正常担保的动机。从回归结果中可以看出,三种不同类型的非正常担保的决定因素存在诸多差异之处,这说明,有效分离上市公司非正常担保行为并且进行实证分析具有重大意义。

具体来看,资产负债率Debt在三类非正常担保的方程中显著为负,这说明,资产负债率越高,公司非正常参与担保的可能性越大。也就是说,上市公司资产负债率水平越高,公司对外过度担保的可能性越高,公司违规担保的可能性越大,公司对外担保的持续时间越长,这与公司稳健运行的要求不一致。一般而言,公司负债水平越高,其本身面临的财务风险越大,公司应当更少地参与担保行为以避免自身财务状况恶化,维持整个公司的稳健运行。然而,实践中负债水平越高,公司过度担保、违规担保和连续担保的可能性越大,这说明公司参与问题型担保非但没有考虑自身的风险承受能力,反而在负债水平较高的情况下更多地参与,从而恶化了财务状况,这一结果也一定程度上说明了上市公司担保之谜的原因,风险越大的公司越容易参与问题型担保,这进一步加重了上市公司本身的风险。

其他系数的结果不尽相同。具体地,资产规模越大,上市公司连续担保的时间越长,这与经典理论的预期一致,因为一般而言,上市公司资产规模越大,其对外担保的能力越强,提供连续担保的能力也越强。国有企业更多地进行连续担保,这也与预期一致,因为国企一般更多地受到来自地方政府的援助,也能获得金融机构更为有利的贷款条件,所以这一类公司参与担保的可能性更大。然而,民营企业更多地参与过度担保,这与其自身的担保能力并不相称,这也是参与担保的民营企业更多地受到担保冲击的主要因素。

董事会规模越大,公司参与过度担保和连续担保的可能性越小。这说明,小规模的董事会更不利于公司进行正常担保。与大规模董事会相比,人数较少的董事会具有自身的优势,那就是减少协调和搭便车问题,能够更加有效地形成决策,然而,当公司决策较为复杂时,大规模的董事会有利于汇集更多的信息从而实现更加科学的决策。对于担保决策而言,由于牵涉被担保方所在行业等复杂的信息,大规模董事会较强的信息处理能力显然更具优势,此处的回归结果证实了这一观点。

最后,独立董事比例越低,公司参与过度担保的可能性越高。这说明,独立董事作为一种有效的公司治理机制,能够防止控股股东通过过度担保损害上市公司利益,从而维护中小股东的权益。

总的来看,资产负债水平越高,上市公司参与非正常担保的可能性反而越大,财务风险越高的公司越愿意参与非正常担保,这进一步加大了上市公司的风险,也在一定程度上说明了上市公司围绕担保频频出现的问题。另外,对于不同类型的非正常担保,其决定因素存在差异,因此,分类探讨存在问题的担保行为可能更具实践意义。

(二)非正常担保的影响

我们通过模型(2)分析上市公司参与非正常担保带来的后果,我们关注的结果变量主要包含3个方面,分别是公司绩效、公司投资机会、股东掏空。

针对非正常担保对于公司绩效的影响,回归结果显示,非正常担保的全部系数显著为负。这表明非正常担保会降低公司的资产收益率ROA,对公司绩效产生负面影响。我们的结果与饶育蕾等(2008)的研究结论一致,他发现过度担保的上市公司市场反应显著为负,也就是说,当公司过度担保或者违规进行担保,或连续对外担保时,公司价值一定会降低。

通过对非正常担保对于净投资和现金持有的影响进行回归分析,可知所有非正常担保的系数显著为负,这说明,公司非正常担保水平越高,公司对外投资反而越少,这初步说明,非正常担保行为干扰了公司正常的投资,使得公司降低了自身的投资水平。这与融资约束假设不一致,因为按照这一假说,担保行为有利于公司获得其他公司的回报或者援助,从而减少了公司的融资约束,增加了公司的投资水平。这里的结果佐证了控股股东基于掏空目的促使上市公司进行担保,从而降低了公司潜在的投资水平。

进一步地,通过非正常担保对公司现金持有的影响,结果表明,主要解释变量系数显著为负。我们将现金持有水平作为公司审慎性行为的代理变量,原因是在资本市场中,公司需要持有现金以防范未知风险,现金持有水平越高,企业的审慎程度越大。按照一般逻辑,公司参与担保后解决了其融资问题,资金短缺得到缓解,其需要的现金持有水平应该降低,然而,融资约束假说并不成立,这进一步说明是控股股东掏空目的导致上市公司的非正常担保,从而降低了公司的投资水平和现金持有水平。

控股股东基于掏空目的推动上市公司进行非正常担保从而导致了上市公司投资水平和现金持有水平均下降。非正常担保对于大股东占款行为的影响,高雷和宋顺林(2007)、饶育蕾等(2008)的研究表明,担保极易异化为大股东掏空的工具,因此我们认为担保也会对大股东占款有影响。从表中可以看出,大股东占款的系数全部显著为正,这表明非正常担保行为会加重大股东占款的行为,说明公司发生过度担保、违规担保和连续担保会损害中小投资者的利益。

总的来看,上市公司参与非正常担保能够降低公司价值,而控股股东掏空是导致这一结果的决定因素。控股股东通过非正常担保进行掏空的直接后果是,公司的投资机会减少,现金持有水平降低,此外,控股股东对上市公司直接的占款行为也会增加。

五、主要结论和启示

本文基于2003—2012年上市公司参与担保的数据,考察了其中过度担保、违规担保和连续担保的动机和后果。研究发现,公司负债水平越高,参与非正常担保的可能性越大,也就是说,财务风险越大的公司反而更倾向于过度担保,这在一定程度上说明了担保问题频发的原因。国有企业更多地进行连续担保却更少地进行过度担保。董事会规模越大,上市公司参与过度担保和连续担保的可能性越小。最后,较高的独立董事比例有利于降低上市公司的过度担保行为。

关于非正常担保的经济后果,本文的结果表明,上市公司参与非正常担保会降低公司价值,而控股股东掏空上市公司会导致其参与非正常担保之后投资水平降低、现金持有水平降低,而控股股东对上市公司的掏空行为增加。这说明,掏空使得参与非正常担保的上市公司拥有更少的投资机会和更低的绩效,从而恶化了公司的稳健运行。

本文对于当前担保问题的治理有一定启示。掏空是上市公司参与非正常担保的重要驱动因素,也是上市公司担保乱象的根源。目前,我国上市公司对外担保尤其是过度担保、违规担保和连续担保等非正常情况的担保存在着巨大风险,同时担保圈问题日益严重,风险在担保圈内集中和放大。而我国还存在对外担保法规不健全、公司治理结构弱化、银行等金融机构监管不力及融资渠道狭窄等问题。鉴于此,有关部门应积极完善上市公司对外担保的法律制度,加强上市公司对外担保的内部治理机制,发挥银行等中介机构的外部监督作用,切实保证上市公司担保机制的正常运行。

[1]Robert J.Barro.1976.The Loan Market,Collateral,and Rates of Interest[J].Journal of Money,Credit and Banking,8,(4).

[2]Avery W.Katz.1999.An Econom ic Analysis of the Guaranty Contract[J].University Of Chicago Law Review,66.

[3]高雷,宋顺林.掏空,财富效应与投资者保护——基于上市公司关联担保的经验证据[J].中国会计评论,2007,(5).

[4]饶育蕾,张媛,彭叠峰.股权比例、过度担保与隐蔽掏空——来自我国上市公司对子公司担保的证据[J].南开管理评论,2008,(11).

[5]冯根福,马亚军,姚树洁.中国上市公司担保行为的实证分析[J].中国工业经济,2005,(3).

[6]万良勇,魏明海.金融生态,利益输送与信贷资源配置效率——基于河北担保圈的案例研究[J].管理世界,2009,(5).

[7]刘小年,郑仁满.公司业绩、资本结构与对外信用担保[J].金融研究,2005,(4).

[8]罗党论,唐清泉.政府控制、银企关系与企业担保行为研究[J].金融研究,2007,(3).

[9]薛爽,王鹏.影响上市公司业绩的内部因素分析[J].会计研究,2004,(3).

[10]杨亦民,刘星,刘谊.上市公司对外担保、债务融资与公司绩效[D].第二届实证会计论文集,2003.

[11]樊纲,王小鲁,朱恒鹏.中国市场指数——各省区市场化相对进程的2011年度报告[M].经济科学出版社,2011.

[12]姜国华,岳衡.大股东占用上市公司资金与上市公司股票回报率关系的研究[J].管理世界,2005,(9).

[13]宋理升,徐向艺.终极控制股东与关联担保关系的实证研究——基于民营上市公司的经验证据[J].经济与管理研究,2011,(11).

An Empirical Study on the Abnormal Guarantee among Listed Firms in China

Yan Xue

(Schoolof Econom icsof Shandong University,Shandong Jinan 250100)

The paper studies on the motivation and effect of unusual guarantee behaviors of listed companies. Unusualguarantee refers to the certain guarantee that is beyond the capacity of listed company itself,which consists ofover-guarantee,illegal guarantee and constant guarantee. The result indicates that the company with higher asset-liabilityratio is more likely to be involved in unusual guarantee,which brings apparent negative effects. It leads to the decreasein company performance,reduction in investment level but increase in agency cost. The paper presents revelationto the supervision on guarantee behaviors of listed companies.

over-guarantee; illegal guarantee; constant guarantee

F830

B

1674-2265(2014)08-0012-06

(责任编辑 王 馨;校对 XR,WX)

2014-7-15

闫雪,女,山东大学经济学院,tiantian389507449@126.com。