库存对商品期货基差的影响:理论与中国的实证检验

2014-07-18张茂军王文华

张茂军,王文华

(桂林电子科技大学,广西 桂林 541004)

库存对商品期货基差的影响:理论与中国的实证检验

张茂军,王文华

(桂林电子科技大学,广西 桂林 541004)

在分析库存对商品期货基差影响的理论基础上,借助于三次样本回归方法检验了中国铜期货、铝期货和燃油期货与其相应库存之间的非线性递减关系,发现在商品缺货时,铜期货基差和铝期货基差分别与其库存成负相关关系;在商品充足时,库存对铜期货基差和铝期货基差的影响不显著;燃油期货基差与其库存成负相关系,且不存在显著的结构性影响。

商品期货;基差;库存;三次样条回归

一、引言

随着大连商品交易所、郑州商品交易所、上海期货交易所的快速发展,中国商品期货市场形成了交易品种丰富、交易规模不断扩大的新局面。商品期货的交易品种涉及能源、农产品、金属、化工等多个领域。根据美国期货行业协会(FIA)2014年4月发布的数据显示,中国三家商品期货交易所累计成交商品期货合约18.68亿笔,占全球商品期货交易量的46.13%,同比增长38.9%,成为全球最大的商品期货市场。

中国商品期货市场对中国实体经济的发展起到了积极的推动作用,为规避商品市场的价格风险提供了有力工具。价格发现是商品期货的主要功能之一。价格发现是指商品期货价格反映现货价格的变化趋势,从而可以通过商品期货价格预测现货价格的变化。价格发现功能的实施效果取决于期货价格与现货价格之差(称为基差)的变化。在基差变化很小的情况下,商品期货价格接近现货价格,才能发挥商品期货的价格发现功能。商品期货基差的影响因素日渐成为学术界和实业界探讨的主要问题,前贤们已经从理论和实证两方面对商品期货基差的影响因素,开展了广泛深入的研究和探讨。研究商品期货的理论主要是Kaldor(1939)[1]提出的库存理论和Keynes(1930)[2]的现货升水理论,这两个理论认为商品库存量是影响商品期货基差的主要因素。Gorton、Hayashi和Rouwenhorst(2012)[3]实证研究工作也证实了在欧洲和美国的期货市场中该理论符合商品期货的实际情况。然而,中国商品期货基差与库存之间关系的研究尚未得到深入开展。

为此,本文在已有理论的基础上,对中国商品期货市场的铜、铝和燃油三类期货进行实证分析,检验这些商品库存量对商品期货基差的影响,以期分析中国商品期货的价格发现功能。本文检验商品期货基差与商品库存的非线性关系,研究发现:铜、铝期货基差与其库存之间存在非线性分段递减关系,燃油期货基差与其库存之间存在非线性递减关系,但是不存在明显的结构性变化。这表明铜、铝以及燃油库存量的增加预示着这些商品期货基差减少,进而说明这些商品期货的价格发现功能的效果比较明显,投资者可以利用这些商品期货价格预测现货商品价格。

本文剩余的研究内容安排为:第二节论述了商品期货基差以及库存的相关研究现状,第三节是理论模型分析,第四节商品期货的库存与基差的基本统计分析,第五节检验库存对基差的影响,第六节归纳总结。

二、文献评述

长期以来,人们认为市场供给决定商品价格,然而,受市场不确定性因素的影响以及市场分割的原因,商品生产者很难依据供给原理预测商品的未来价格。商品期货的出现为预测商品价格提供了有力工具。商品期货市场的规范化交易机制和信息披露制度,使商品生产者借助于商品期货的价格发现功能预测商品价格的未来走势,进而为其生产计划带来许多便利条件。20世纪30年代,著名的经济学家凯恩斯(Keynes)[2]率先提出了研究商品期货的现货升水理论,认为套期保值者购买商品期货的长头寸,将商品现货的价格风险转移给投机者,投机者需要得到商品期货的风险溢价作为补偿,因此,该理论又被称为商品期货的风险溢价理论。该理论受到了学术界同仁的广泛关注,许多研究人员对它进行了推广和深入研究。最具有代表性的工作之一是Hirshleifer(1989,1990)[4-5]提出的套期保值压力(Hedging Pressure)对商品期货基差影响的理论体系。所谓的套期保值压力是指套期保值者在期货市场中所持有的净头寸。套期保值压力存在的理由是市场的交易摩擦(如交易费等)使套期保值者不愿意或者不能进行商品期货的交割。为了检验该理论的真伪,学者们开展了诸多实证研究。DeRoon、Nijman和Veld (2000)[6]对20个商品期货进行了实证分析,研究发现商品套期保值压力显著影响商品期货的基差。最近,Basu和Miffre(2013)[7]发现商品期货的套期保值压力随着商品期货市场的波动性而增加,这意味着套期保值压力成为了商品期货市场系统性风险的主要成因。当然,商品期货作为一种金融产品,应该受其他诸多因素的影响。Dusak(1973)借助于资本资产定价模型(CAPM),检验资本市场的系统性风险对小麦、玉米、大豆期货的基差的影响,研究发现资本市场的系统性风险对商品期货基差的影响不显著。商品期货的价格行为受标的商品的固有属性影响。如农产品的价格具有季节性,进而使农产品期货的基差也有季节性变化;石油受国际事务不确定性因素的影响较大,Hamilton和Wu(2014)[8]发现自从2005年以来石油期货基差随国际事务争端的发生而波动较大。Szymanowska等(2014)[9]商品期货的期限结构也是影响商品期货基差的主要因素。

另外,许多学者认为商品库存量是决定商品价格的主要因素。Kaldor(1939)[1]假设生产者持有商品库存,可以得到隐性收益,即便利收益(Convenience Yield),提出商品期货的库存理论。该理论认为商品库存量与便利收益成反比关系,即当库存增加时,便利收益减少,而且便利收益与商品期货基差存在相关关系。学者们围绕该理论开展了相关的实证检验研究。Fama和French(1988)[10]、Ng和Pirrong(1994)[11]认为基差和便利收益存在内在的联系,商品库存量显著影响商品期货基差。Brennan(1991)和Pindyck (1994)发现铜期货的便利收益是铜库存的递减凸函数,Dincerler(2005)和Carbonez等(2009)分别发现黄金、铜、原油、天然气、小麦、玉米和燕麦期货的便利收益都与其对应的库存量成递减关系,Symeonidis等(2012)使用21种不同类型的商品期货,分析库存与商品价格之间的结构关系,发现商品价格的波动性是库存的递减函数。Dempster等(2013)分析了石油期货价格的决定因素与便利收益的关系,发现石油期货价格的短期因素与石油需要和石油期货交易量有关系。

通过交易商品期货,套期保值者和投机者是否能得到市场平均意义下的利润成为了市场参与者普遍关心的问题。Dewally等(2013)研究能源期货的市场参与者的平均利润之后,发现套期保值者的利润为负,投机者的利润为正,这些研究结果符合库存理论与风险溢价理论。库存理论和风险溢价理论都认为库存是影响商品期货价格行为的主要因素,因此,Gorton、Hayashi和Rouwenhorst(2012)[3]建立了库存理论和风险溢价理论统一的理论模型,分析商品期货基差的影响因素,为分析商品的价格行为提供了理论和方法。国内的学者对中国商品期货基差开展了初步的探讨。如易蓉等(2008,2010)[12-13]分别对中国铜期货和农产品期货基差进行了研究,依据农产品的季节性特征构建了预测农产品期货基差的状态空间模型,同时发现沪铜期货基差具有非线性平滑转换特性。宋军等(2012)[14]指出随着套期保值者转让的风险溢价增加,基差绝对值增加。

综上所述,学者们已经开展了商品库存对商品期货基差影响的理论和实证研究,论证和检验了欧美等国家商品期货市场的价格发现功能和套期保值功能,这些研究成果促进和推动了这些国家商品期货市场的发展。中国商品期货市场目前是全球最大的商品期货市场,交易规模巨大、产品种类丰富。然而,中国商品期货的价格发现功能和套期保值功能的理论和实证检验尚未得到深入研究,这势必将造成中国商品期货市场理论的缺失,套期保值者和投机者的决策也将缺少理论依据。为此,本文借助于计量经济学模型和商品期货理论,分析中国商品期货的价格发现功能,以期为中国商品期货市场的定价机制和市场运作提供理论支持和决策依据。

三、理论模型分析

本文借鉴Gorton、Hayashi和Rouwenhorst(2012)[3]提出的商品期货的统一理论框架,探讨中国商品期货基差与库存之间存在的关系。下面简要叙述该模型,为后续实证研究提供理论支撑。

在套期保值者和投机者都呈现均值-方差效用函数的假设下,考虑t和T两个时期的决策问题。在t时刻,套期保值者拥有总库存为It单位的现货,在现货市场上卖出It-xt单位的现货,并持有xt单位的库存到下一时刻T,于是,套期保值者在t时刻的收益πt为:

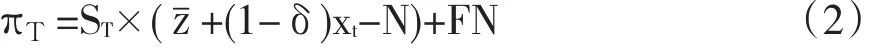

其中St(∙)是t时刻商品现货的价格函数,xˉt是均衡状态下xt的平均值。同时,套期保值者在期货市场上以价格Ft卖出N单位的期货,持有期货的短头寸,期货合约到期日为T。在T时刻,套期保值者卖出zˉ+(1-δ)xt-N单位的商品现货,其中zˉ是套期保值者的初始禀赋,具有随机性,δ表示折旧率。对于整个经济市场(现货市场和期货市场),在T时刻商品总供给为zˉ+(1-δ)xt。套期保值者在T时刻的收益为:

其中ST=S(zˉ+(1-δ)xt-εT)是T时刻商品现货价格,εT是需求量的随机冲击。

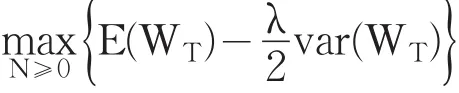

套期保值者选取现货库存量xt和期货头寸N,最大化期初和期末的均值-方差预期效用,其模型表示为:

其中,E(πT)和var(πT)分别表示T时刻收益πT的期望和方差,α表示套期保值者的风险厌恶系数。

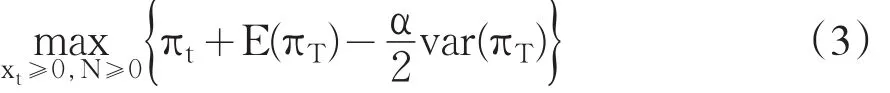

问题(3)的一阶最优性条件为:

其中,var(ST)表示ST的方差,cov(STzˉ,ST)表示STzˉ与ST的协方差。

对式(4.1)和(4.2)化简,可知商品期货基差St-Ft满足不等式如下:

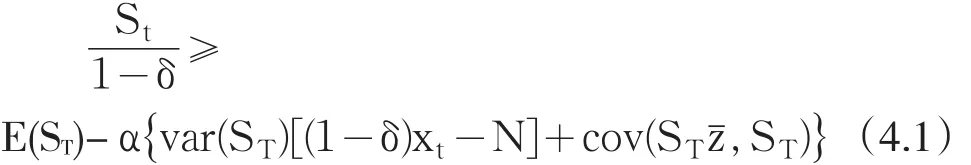

假设投机者在T时刻的资产为WT=e0+(ST-FT)N,投机者的均值-方差预期效用函数为:

其中e0是投机者的初始禀赋,λ是投机者的风险厌恶系数,N为投机者持有期货头寸。

投机者选取期货头寸N最大化期末的预期效用,其模型表示为:

依据上式对期货头寸N求一阶偏导数,并且令其等于零,可得:

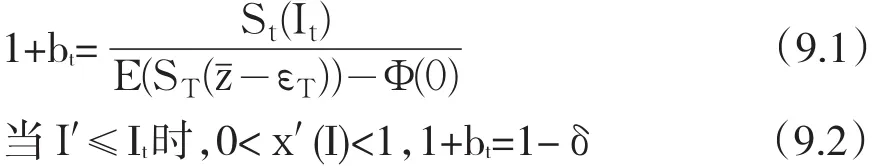

进一步,按照Gorton、Hayashi和 Rouwenhorst (2012)[3]的研究结果,基差是关于初始商品总库存It的函数。当0≤It≤I′时,随着库存的增加,期货基差递减;当I′≤It时,即使库存增加,基差也为常数。这两只情况具体表述为:

当0≤It≤I′时,x(It)=0,

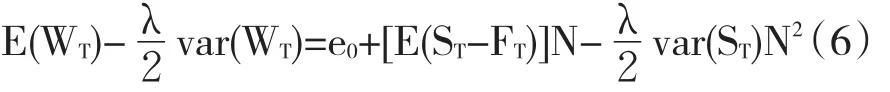

在不考虑输入输出约束的情况下,在t=kT时刻,R(k),X0(k|k)均为己知,使J(k)取最小的ΔU(k)可通过极值必要条件求得:

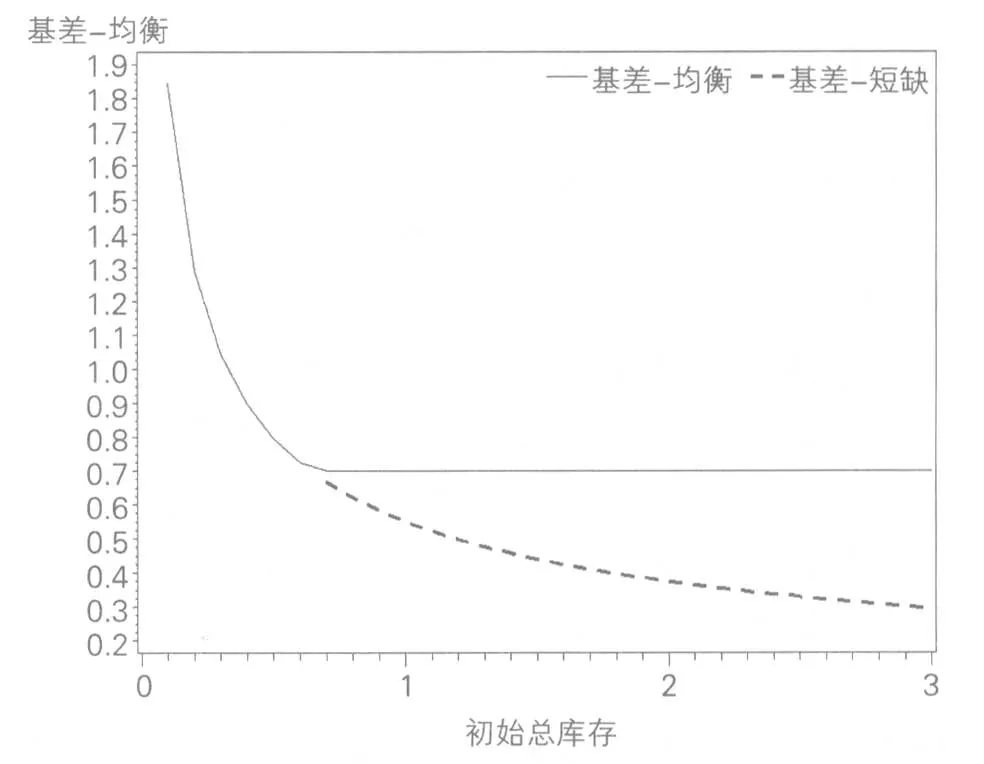

依据式(9.1)和(9.2)的两种函数关系,图1描述了基差与库存的非线性递减关系。

图1 期货基差与初始库关系示意图

分析图1可知,在均衡状态下,初始库存和基差呈现非线性分段递减的关系,并且在库存缺货的情况下基差和库存呈现单调递减的关系。这两种关系的理论解释了库存越大基差越小的现象,并且发现在均衡状态下存在一个库存拐点,使得当库存大于拐点时,基差不变。

四、商品期货基差及其库存的基本统计分析

(一)变量选择与数据来源

为了研究商品库存对商品期货基差的影响,本文采用中国商品期货市场交易较为活跃的铜、铝、燃油期货作为研究对象,时间从2003年1月到2013年12月。铜、铝、燃油的库存数据来源于同花顺iFinD数据库,相应的期货价格数据来源于CSMAR数据库。为了获得这些期货的连续活跃合约,我们取距合约期限为1个月的期货收盘价格,使用滚动前进的方法选取合约,构造期货价格样本数据。依据在交割日时期货价格接近于现货价格,将在交割月的第1个交易日的期货价格作为现货价格。

(二)基本统计分析

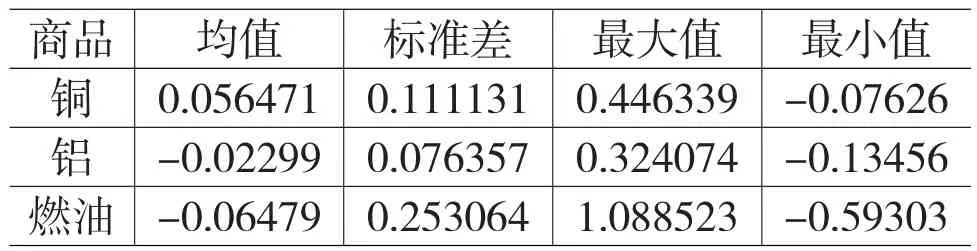

对这四类商品期货的基差进行描述性统计,其结果见表1所示。在基差的平均值方面,铜的平均基差大于零,铝、燃油期货的平均基差小于零;在基差的波动性方面,燃油类期货基差的波动较大,铝期货基差的波动较小。

表1 商品期货基差的描述性统计

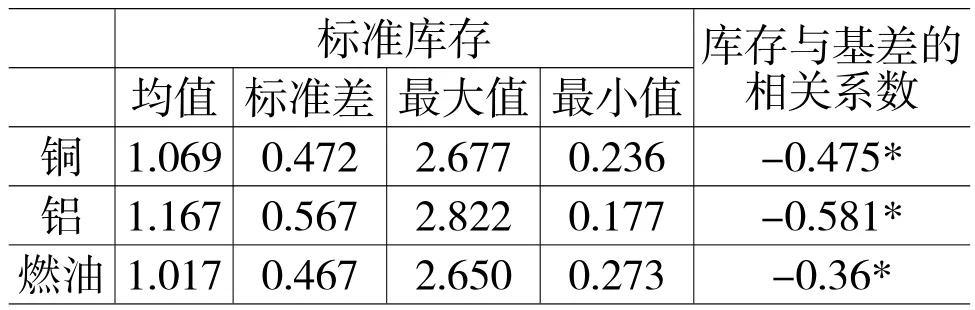

在表2中,描述了商品库存的基本统计特征,燃油的平均库存最大,其标准差最大,铜的平均库存最小,相应的标准差也最小。

表2 商品库存的描述性统计

五、商品库存对商品期货基差的影响分析

由于商品库存量是时间序列数据,带有一定的趋势性,为避免库存的趋势性对检验结果的影响,用12个月库存数据的平均值对时间序列库存数据It去除趋势性。令表示库存的12个月的滑动平均值,it=It/为标准化库存。从表3中发现,铜、铝、锌、燃油和橡胶期货的基差与其库存具有显著负相关关系。

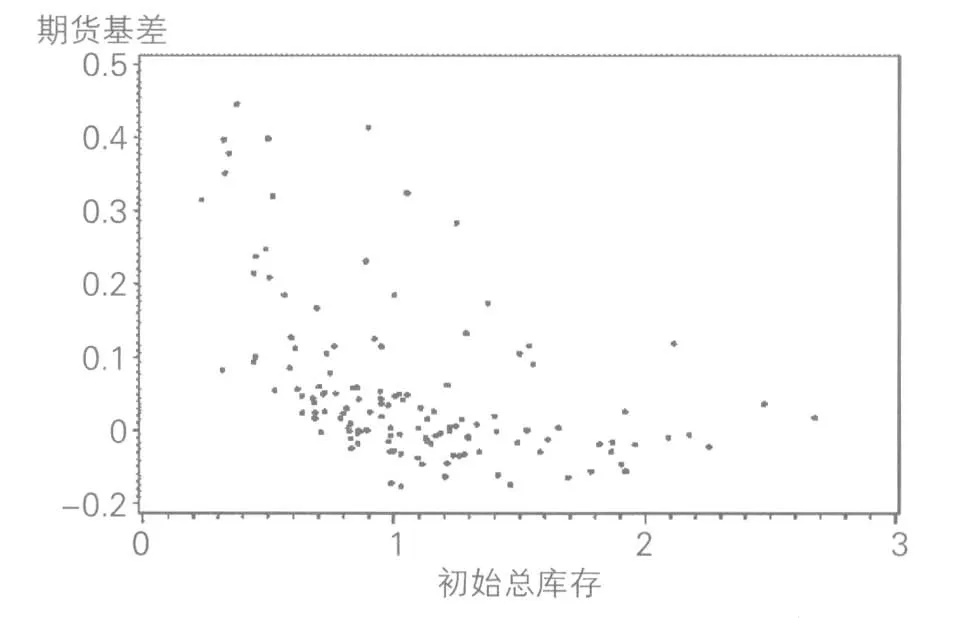

图2 铜期货基差与库存关系散点图

表3 标准库存与基差的相关性描述

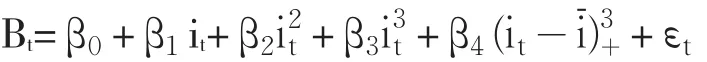

由上述分析可知,库存与基差之间存在非线性递减关系,因此,建立下面的三次样本回归模型,以期检验商品库存对商品期货基差的影响。

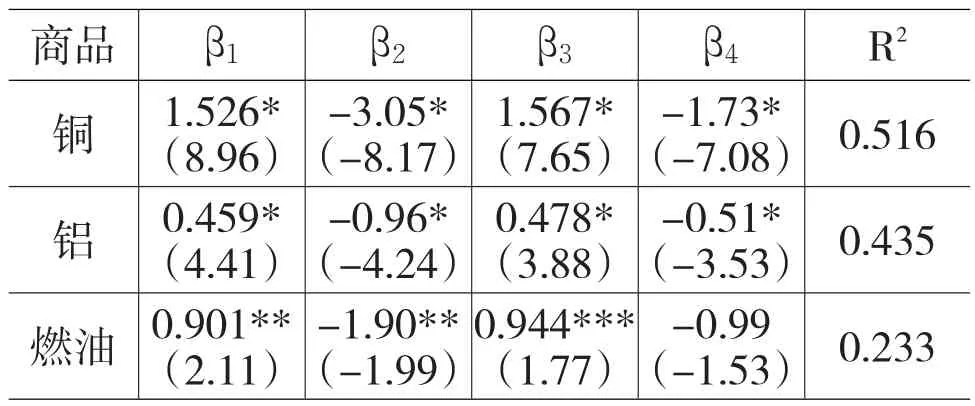

表4 基差与库存的回归结果(=0.75)

表4 基差与库存的回归结果(=0.75)

商品0.516 0.435 0.233 β1β3β4R2-3.05*(-8.17)-0.96*(-4.24)-1.90**(-1.99)铜铝燃油1.526*(8.96)0.459*(4.41)0.901**(2.11)β2 1.567*(7.65)0.478*(3.88)0.944***(1.77)-1.73*(-7.08)-0.51*(-3.53)-0.99(-1.53)

进一步分析表4发现:对于铜、铝期货而言,相应的三次样本回归模型的系数显著,尤其是在= 0.75和=1的节点处的系数显著,这表明铜、铝期货基差和库存的关系呈现了非线性分段递减的特征;对于燃油期货而言,相应的三次样本回归模型在两个节点的系数不显著,其他系数显著,这表明燃油期货基差与库存之间存在非线性递减关系,但是不存在显著的结构性分段变化。

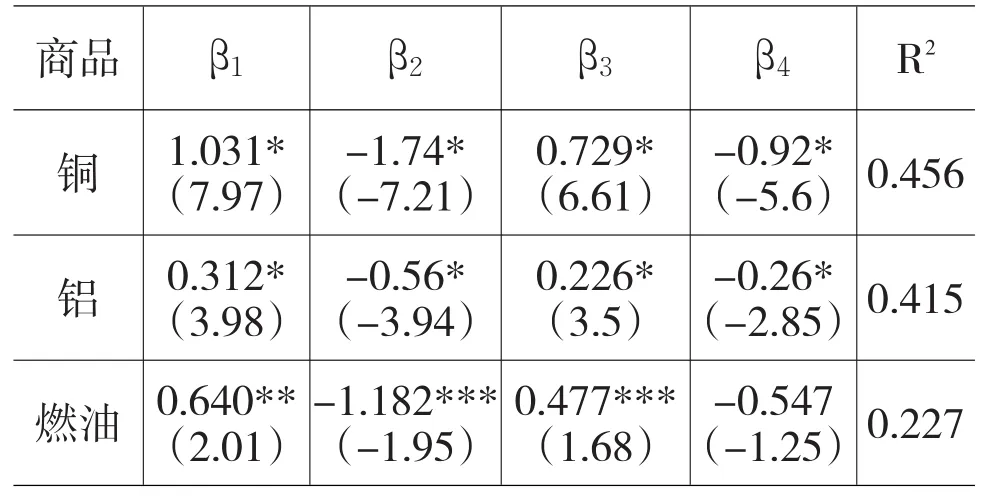

表5 基差与库存的回归结果(=1)

表5 基差与库存的回归结果(=1)

注:括号里为值,*表示系数在0.01置信水平上显著,**表示系数在0.05置信水平上显著,***表示系数在0.1置信水平上显著。

商品β1β2β3β4R20.456 0.415 0.227铜铝燃油1.031*(7.97)0.312*(3.98)0.640**(2.01)-1.74*(-7.21)-0.56*(-3.94)-1.182***(-1.95)0.729*(6.61)0.226*(3.5)0.477***(1.68)-0.92*(-5.6)-0.26*(-2.85)-0.547(-1.25)

六、结论

目前,中国商品期货市场已经取得了快速发展,位居世界期货市场前列,极大地促进了中国经济的繁荣。商品期货基差的市场行为是期货投机者和套保者备受关注的事情。学者们已经开展了这方面的诸多研究。本文研究库存对商品期货基差的影响,从理论和实证两方面剖析了中国铜、铝和燃料油的库存对相应的期货基差的影响因素。

在理论方面,借鉴Gorton、Hayashi和Rouwenhorst(2012)[3]提出的商品期货定价理论,分析商品期货基差与库存之间存在的非线性分段递减关系。这种关系意味着在商品缺货的情况下,库存的增加将使商品期货基差减少,说明期货价格和现货价格非常接近,体现了商品期货的价格发现功能;随着库存量的增加,当出现某个均衡点时,商品期货基差到达了均衡状态。当库存超过均衡点时,库存不再影响商品期货的基差。

在实证方面,为了检验上述理论是否符合中国商品期货市场的实际情况,本文选取了中国铝、铜和燃油期货在2003年1月到2013年12月的数据,利用三次样本回归方法检验这三类商品的库存对相应期货基差的影响。研究发现:在商品缺货时,铜期货基差和铝期货基差分别与其库存成负相关关系;在商品充足时,库存对铜期货基差和铝期货基差的影响不显著;燃油期货基差与其库存成负相关系,且不存在显著的结构性影响。

本文仅检验了铜、铝和燃油期货的情况,由于其他商品的库存数据不易获取,故没有开展相关工作。

[1]Kaldor,N.Speculation and Economic Stability [J].Review ofEconomic Studies,1939,7:1-27.

[2]Keynes,J.A Treatise on Money[M].London: 1930,2,Macmillan.

[3]Gorton G B,Hayashi F,and Rouwenhorst K G. The Fundamentals of Commodity Futures Returns[J]. Review of Finance,2013,17(1):35-105.

[4]Hirshleifer,D.Determinants of Hedging and Risk Premia in Commodity FuturesMarkets[J].Journal of Financial and Quantitative Analysis,1989,24(3): 313-331.

[5]Hirshleifer,D.Hedging Pressure and Future Price Movements in a General Equilibrium Model[J]. Econometrica,1990,58(2):441-428.

[6]DeRoon F,Nijman T,Veld C.Hedging Pressure Effects in Futures Markets[J].Journal of Finance, 2000,55(3):1437-1456.

[7]Basu D,Miffre J.Capturing the Risk Premium of Commodity Futures:The Role of Hedging Pressure [J].Journalof Banking and Finance,2013,37(7):2652-2664.

[8]Hamilton JD,Wu JC.Risk Premia in Crude Oil Futures Prices[J].Journal of International Money and Finance,2014,42(3):9-37.

[9]Szymanowska M,De Roon F,Nifman T,Goordergh R V D.An Anatomy of Commodity Futures Risk Premia[J].Journalof Finance,2014,65(1):453-482.

[10]Fama E,and French K.Business Cycles and the Behavior of Metals Prices[J].Journal of Finance, 1988,43(5):1075-1093.

[11]Ng V and Pirrong S.Fundamentals and Volatility:Storage,Spreads,and the Dynamics of Metals Prices[J].Journalof Business,1994,67(4):203-230.

[12]易蓉,周学军,张松,陆凤彬.沪铜期货基差之非线性动态调整特性研究[J].管理评论,2008,20(10):3-7.

[13]易蓉,张文,陈冲,汪寿阳.基于预期理论框架的农产品期货基差行为[J].系统工程理论与实践,2010,30(11):1954-1959.

[14]宋军,赵鹰妍,凌若冰.商品期货成交量的“分享蛋糕”效应[J].系统工程理论与实践,2012,32(3):561-567.

(责任编辑:张艳峰)

1003-4625(2014)11-0081-05

F830.91

A

2014-09-01

本文为国家自然科学基金资助项目 (71101033,71001015,71461005);广西自然科学基金资助项目(2012GXNSFAA053013,2012GXNSFAA053002);中国博士后基金资助项目(13R21414700,2013M540372);桂林电子科技大学研究生创新项目(GDYCSZ201471)。

张茂军(1977-),男,山西忻州人,博士,副教授,研究方向:金融工程;王文华(1988-),男,山东泰安人,硕士研究生,研究方向:金融计量。