房地产业发展对资本回报率的影响

2014-07-05刘生福

李 成,田 懋,刘生福

(西安交通大学经济与金融学院,陕西 西安 710061)

房地产业发展对资本回报率的影响

李 成,田 懋,刘生福

(西安交通大学经济与金融学院,陕西 西安 710061)

采用资本租金公式法测算资本回报率,结果显示,房地产业发展拉低了资本回报率,2003年之后愈加明显。通过对房地产业投资和资本回报率关系的检验,发现房地产业投资对实体经济影响有限,短期拉动作用表现为年度贡献,长期内存在较大的波动效应;房地产业发展对资本回报率省际趋同效应的减弱日益显著。

资本回报率;房地产业;投资

一、引 言

改革开放以来,投资占GDP的比重始终保持较高水平,对经济发展起到了举足轻重的作用。但是,这种高度依赖投资的经济增长模式近年来引起学术界和决策高层的担忧。客观面对投资过热状况和界定合理的投资规模显得非常必要。对资本回报率的测算和分析,是评价投资是否过剩的一种有效途径。

对我国资本回报率的重视,始于2006年的一场争论。世界银行2006年6月的中国经济季报认为,中国企业的资本回报率在1998至2005年间大幅提升,但美国新桥投资的合伙人单伟健(Shan,2006)[1]认为严重高估。此后,关于中国资本回报率的相关文献如雨后春笋。现有的研究文献主要归为两类,一类是宏观总量层面的研究,另一类是企业微观层面的研究。前者可以避免统计抽样、税收制度等造成的估计偏误,但资本存量的不同估计会影响测算结果的准确性。例如,方文全(2012)[2]认为资本的异质性和年份效应导致低估资本存量,进而高估资本回报率,所幸并不严重。后者则更加具体,能够反映企业真实的生存环境,但测算的准确性容易受到统计抽样、税收制度等因素的干扰。国家统计局的统计是针对规模以上工业企业进行的,不同行业和地区的税负不尽相同,抽样的代表性值得商榷。现有研究得到的基本结论是,中国资本回报率水平不低,投资过剩不严重。

高资本回报率有利于吸引外资和技术扩散,有利于资本积累和经济的长期增长。虽然中国资本回报率不低,但其是否具有可持续性关系到未来经济发展。影响资本回报率的因素很多,资本深化与资本回报率一般呈负相关关系(黄伟力,2007;黄先海等,2012)[3][4];技术进步(黄德春、刘志彪,2006;黄伟力,2007;赵红、扈晓影,2010)[5][3][6]和人力资本(黄先海等,2012)[4]对资本回报率有正向的作用;金融发展,尤其是对私营企业部门金融环境的改善有利于资本回报率的提高(李青原等,2010;邵挺,2010)[7][8];与经济发展相适应的投资率(孙文凯等,2010;陈培钦,2013)[9][10]、高效的资本配置效率①此处的资本配置效率以资本从低效行业撤资、往高效领域增资的投资弹性系数度量。(Wurgler,2000;方军雄,2006;曾五一和赵楠,2007)[11][12][13]、良好的法制环境(万华林、陈信元,2010;胡凯、吴清,2012)[14][15]、合理的所有权结构(辛清泉等,2007)[16]和较低的国有经济比重(方军雄,2007)[17]有利于保持较高的资本回报率。

伴随着我国住房体制改革和市场化改革,尤其是2003年以来,房地产业得以快速发展,带动相关投资的增长,对资本回报率产生了重要影响,但尚未有系统探讨房地产业发展对资本回报率影响的研究。基于此,本文通过测算并对比剔除房地产业前后的资本回报率,考察房地产业发展对资本回报率的影响,分析这些影响在不同历史时期和地区的差异,检验房地产业投资和资本回报率之间的关系,得到相应的经济含义与政策启示。

二、资本回报率的估计模型

资本回报率的估测方法大致有四种。其一,通过金融市场推算资本回报率(Fama和French,1999)[18]。该方法适用于资本充分流动、金融市场高度发达的经济体,中国并不满足这些条件。其二,通过对企业抽样统计来推算资本回报率。世界银行2006年6月的中国经济季报、Shan(2006)、CCER中国经济观察研究组(2007)[19]均采用了这种研究方法。抽样一般都针对较大规模工业企业进行,如果市场竞争不充分,可能造成估计的偏误。其三,通过估算生产函数来推算资本回报率。该方法可以追溯到Baumol等(1970)[20]采用不变价格的投入和产出对美国资本回报率的估计②直至上世纪九十年代,研究者才开始采用市场价格估算资本回报率,比较重要的文献有Mueller和Reardon(1993)[21],Mueller和Yurtoglu(2000)[22],Gugler等(2003,2004)[23][24](孙文凯等,2010)[9]。,但是该方法存在遗漏变量,可能导致有偏估计(Friend、Husic,1973;Brealey,1976;McFetridge,1978)[25][26][27],并且,估计结果也会因生产函数设定形式的不同而有差异,而且只能计算较长时期的平均资本回报率,无法得到随时间变化的资本回报率。其四,资本租金公式方法。该方法由Hall和Jorgenson(1967)[28]提出,Bai等(2006)[29]从Hall和Jorgenson(1967)、Caselli和Feyrer(2007)[30]中发展了该方法③Bai等(2006)中所引用的是Caselli和Feyrer(2007)在2006年尚未发表的论文版本。,此后得到广泛应用。总体上,前两种属于微观方法,后两种属于宏观方法。其中,第二种和第四种目前广泛采用。相较而言,第四种方法更能反映一国总体资本收益情况,本文选用第四种方法,具体如下。

假设一个企业购买一单位边际资本用于生产,在完全竞争市场条件下,企业是产品价格的接受者,名义资本回报率(即考虑价格因素的Hall-Jorgenson资本租金公式)是:

其中,ij(t)是资本品j的名义资本回报率,PKj(t)是资本品j的定基价格指数,δj(t)是资本品j的折旧率,MPKj(t)是资本品j的边际产品,PˆKj(t)是资本品j的价格变化率,PY(t)为产出定基价格指数。

在完全竞争条件下,每种投资品的收益率相等。各类资本品根据使用量加权平均,可以得到代表性资本品的名义资本回报率,即:

三、数据处理及结果分析

(一)数据来源与处理

由于房地产业数据的限制,本文选择1988—2011年的宏观经济数据来测算资本回报率,所有数据均来自历年中国统计年鉴。

固定资本存量相关数据采用单豪杰(2008)[31]的方法估计,折旧率取10.96%。房地产业投资额以房地产业全社会固定资产投资减去土地购置费来估算。房地产业投资的主体部分属于建筑安装工程,因此,其价格指数和折旧率分别取建筑安装工程投资的价格指数和折旧率,折旧率取8.12%。房地产业GDP的价格指数从历年房价中推算。

资本收入份额可以用1减去劳动收入份额得到,而劳动收入份额用劳动者报酬除以收入核算法的GDP来计算。统计年鉴中的投入产出表、资金流量表和按收入法计算的省际国内生产总值表提供了这些数据。白重恩和钱震杰(2009)[32]认为,分别用这三个数据集测算的劳动收入份额在变化趋势上一致。章上峰、许冰(2010)[33]利用时变弹性生产函数测算的结果也显示出一致的变化趋势。鉴于按收入法计算的省际国内生产总值的数据更加详细,本文使用该数据集来计算资本收入份额。

(二)测算结果及分析

1.房地产业发展对资本回报率的影响分析

按照公式(3)计算全国以及各省份含房地产业和剔除房地产业的资本回报率。各省份按照东中西部划分①西部地区包括四川(含重庆)、贵州、云南、陕西、甘肃、青海、宁夏、新疆、内蒙古、广西(由于西藏数据不全,故未包括在内);中部地区包括山西、安徽、江西、河南、湖北、湖南;东部地区包括北京、天津、河北、辽宁、吉林、黑龙江、上海、江苏、山东、浙江、广东、海南、福建。,计算结果见图1、图2、图3和表1。

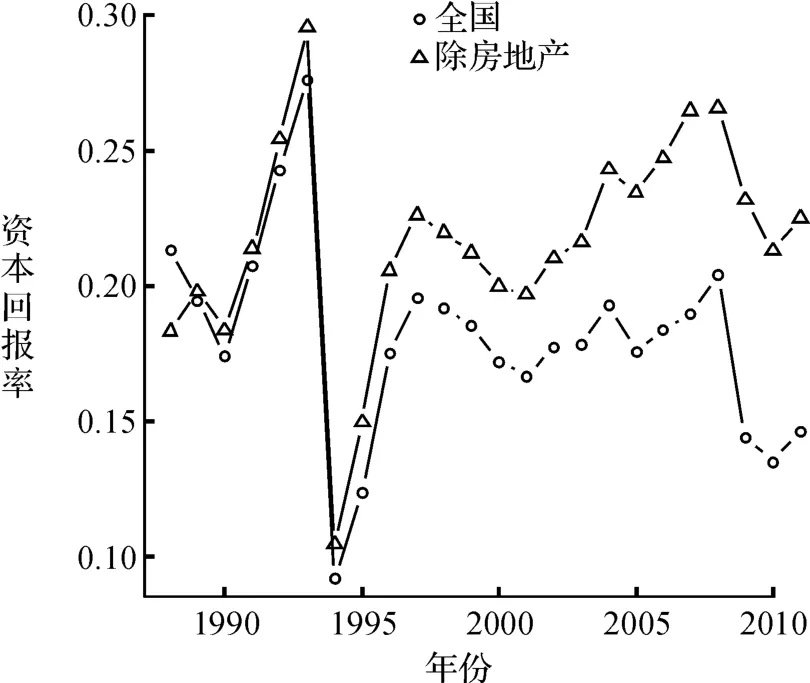

由图1可知,1994年之前房地产业发展对资本回报率的影响较小,之后影响逐步加大,2003年后,这种影响迅速放大。2003年颁布实施的《国务院关于促进房地产市场持续健康发展的通知》(国发[2003]18号)将经济适用房定位为具有保障性的商品房,自此商品房的市场份额在事实上得以提高,房价持续走高,房地产业发展更为迅猛,对资本回报率的影响也更加显著。

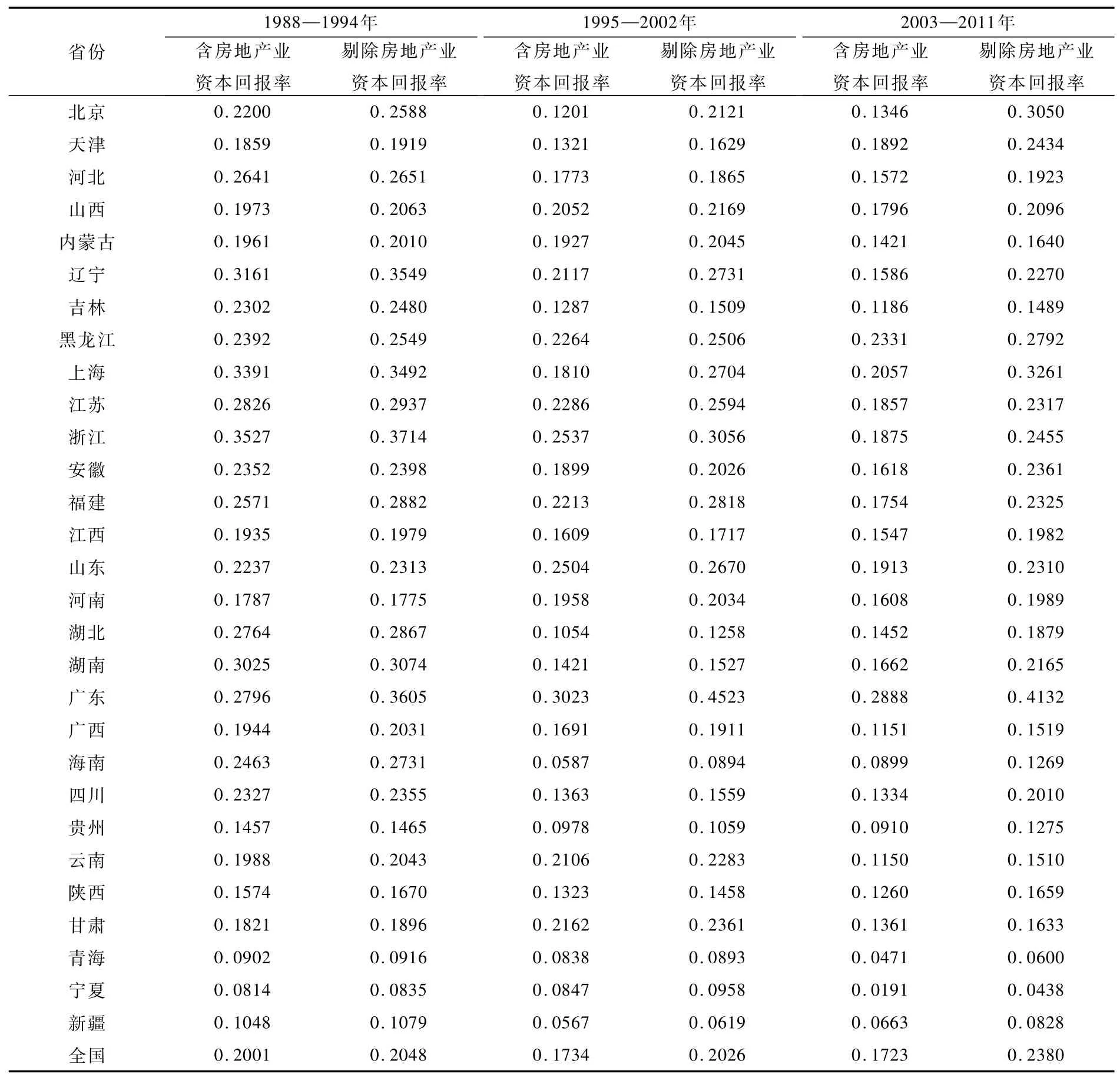

为进一步分析房地产业发展对资本回报率影响的阶段性特征,以1994年和2003年为节点,将样本区间划分为三个阶段,全国和各省份三阶段资本回报率数值见表1。

全国来看,1988—1994年间,含房地产业和剔除房地产业的资本回报率分别为20.01%和20.48%,后者比前者仅高出0.47%;1995—2002年间,含房地产业和剔除房地产业的资本回报率分别为17.34%和20.26%,后者比前者高2.92%;2003—2011年间,含房地产业和剔除房地产业的资本回报率分别为17.23%和23.80%,后者比前者高6.57%。以上数据说明,房地产业发展拉低了资本回报率,且该效应随时间的推移表现越来越明显。

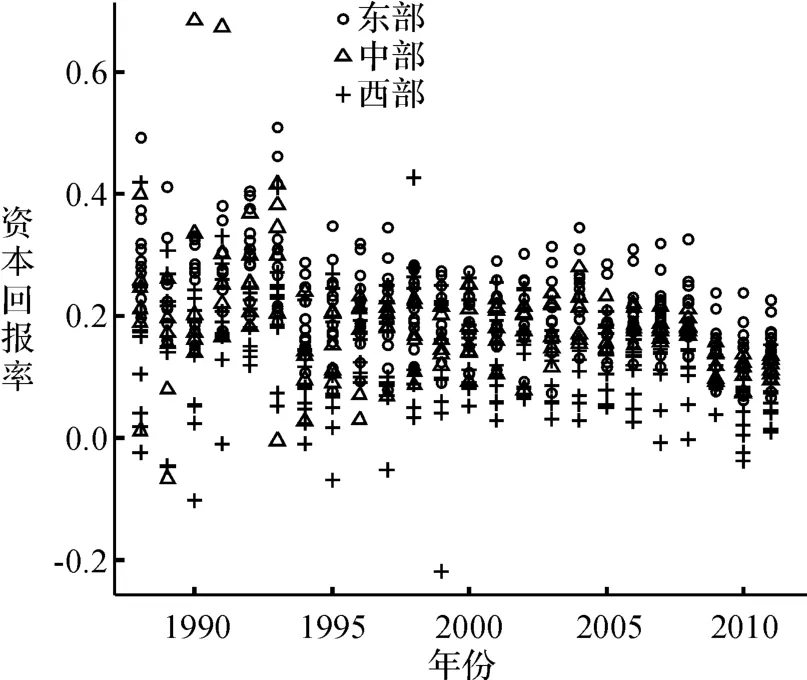

图2显示,从地区来看,省际资本回报率从高到低依次为:东部、中部和西部。图3表明,剔除房地产业之后东部的资本回报率上升最明显,中部次之,西部最少。剔除房地产业之后,东中西部资本回报率的差距加大。

依据表1,北京、上海、广东是剔除房地产业之后,资本回报率上升最多的省份,而新疆、青海在剔除房地产业之后资本回报率几乎没有变化,其他省份如陕西、四川则介于两者之间。北京、上海和广东经济发达,拥有较高的资本回报率,剔除房地产业之后,资本回报率提高也较明显,其中广东资本回报率提高最多,北京次之,上海最小。总之,资本回报率高的省份,剔除房地产业之后的资本回报率上升也多,据此可推测,剔除房地产业之后,资本回报率历年的标准差会增大,图4证明了这一推测,这说明房地产业发展不利于省际资本回报率的收敛。

图1 全国资本回报率

图2 各省资本回报率(含房地产业)

图3 各省剔除房地产业之后资本回报率的变化

图4 全国资本回报率的标准差

表1 全国和各省三阶段资本回报率

总体上,我国含房地产业的资本回报率较高,剔除房地产业之后的资本回报率进一步上升,表明房地产业本身的资本回报率并不高,房地产业发展会降低资本回报率。不论全国还是省际的结果,都表明随时间的推移,房地产业发展对资本回报率的拉低效应越来越显著。虽然房地产业的资本回报率不高,但是房地产业一般被视作高回报行业,主要因房地产业的高杠杆率而带来权益资本的高回报,但是权益资本的高回报并不等同于全部资本的高回报。另外,由于土地公有制和土地财政的缘故(饶国霞、葛扬,2014)[34],房地产市场并非完全竞争市场,与公式(3)的适用条件不符。综合考虑,剔除房地产业之后的资本回报率更为真实。

不论是否剔除房地产业,资本回报率都因1997年的亚洲金融危机和2007年的次贷危机而显著降低,后者降低的幅度更大。李成、刘生福(2013)[35]比较了1997年和2007年两次危机,结果也显示次贷危机的影响程度更大。虽然通过财政政策和货币政策(李成等,2011;马草原、李成,2013)[36][37]已经减轻了危机对经济的影响,但资本回报率仍然大幅下跌,因此稳定的需求对经济的平稳发展意义重大,这也与当前倡导的转变出口导向的经济增长模式为内需拉动的经济增长模式相符。

2.房地产业投资与资本回报率的因果分析

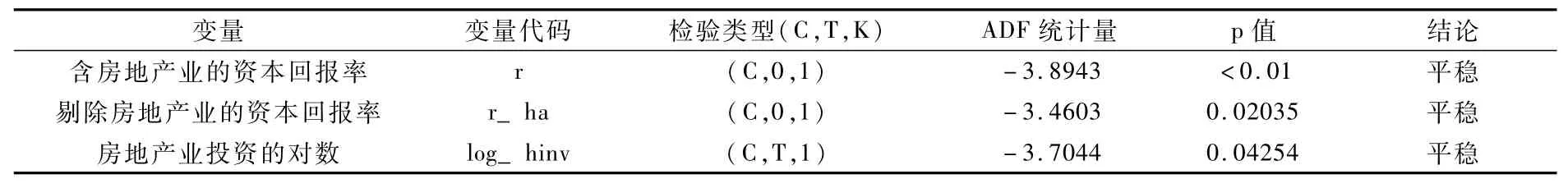

表2结果显示,r和r_ha在仅包含常数项和一阶滞后项的条件下是稳定的,log_hinv在同时包含常数项、趋势项和一阶滞后项的条件下是稳定的。

表2 变量的ADF检验(1988—2011年)

(1)房地产业投资的对数和含房地产业的资本回报率之间的关系

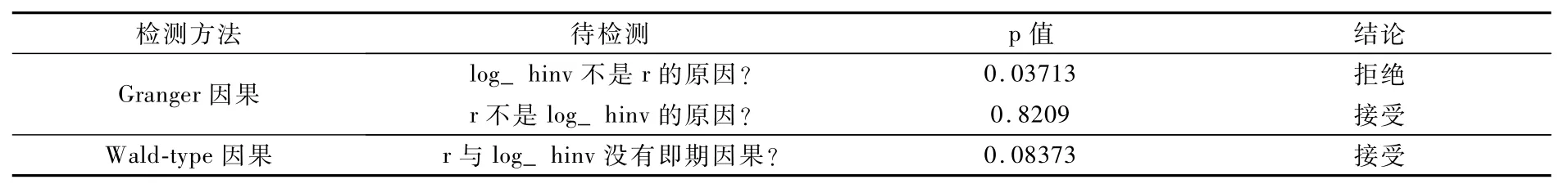

在同时包含趋势项和常数项的情况下计算AIC、HQ、SC及FPE,结果均支持VAR取两阶,因而采用包含趋势项和常数项的log_hinv与r的VAR(2)。表3显示,log_hinv是r的Granger原因,反之不成立;log_hinv与r之间无当期的Wald-type因果关系。图5表明,log_hinv的一个单位冲击,会对r在随后一期产生显著的负效应,并在之后诸年中对r产生持久的波动效应,波动幅度逐渐减少,波动周期约为10年。总体上,log_hinv对r短期为负的效应,长期没有明确的正或负效应,但是r持续的波动效应会影响私营经济的长期投资,不利于经济的可持续发展。张清勇、郑环环(2012)[38]证明经济增长推动房地产业投资的增长,认为利用房地产业实现对经济的拉动是不现实的,与本文的结论一致。

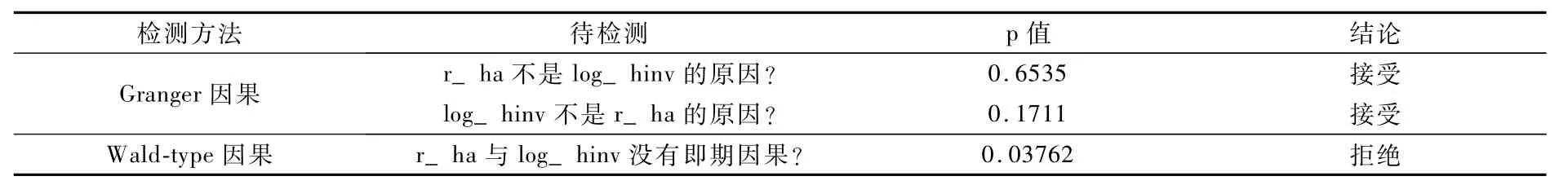

(2)房地产业投资的对数和剔除房地产业的资本回报率之间的关系

同样的,在包含趋势项和常数项的情况下计算AIC、HQ、SC及FPE,结果均支持VAR取两阶,因而采用包含趋势项和常数项的log_hinv与r_ha的VAR(2)模型。表4结果显示,log_hinv与r_ha之间没有显著的Granger因果关系,但Wald-type检验发现,log_hinv与r_ha有显著的当期因果关系。考虑到房地产业的投资项目一般在1-2年内建成,房地产业投资对当年的非房地产行业拉动作用明显,与此处检验的结果相符。

图5 在log_h fix单位脉冲下r的响应

表3 资本回报率r与房地产业投资的对数log_hinv之间的因果检验

表4 剔除房地产业的资本回报率r_ha与房地产业投资的对数log_hinv之间的因果检验

四、主要结论

房地产业的发展对资本回报率产生了重要影响,通过测算和比较我国1988-2011年间剔除房地产业和含房地产业的资本回报率,分析房地产业发展与资本回报率之间的关系,得到如下结论:

(1)房地产业发展拉低了资本回报率,剔除房地产业之后的资本回报率更为真实。房地产项目运作本身的高回报以及剔除房地产业之后的资本回报率上升,说明我国总体上拥有较高的资本回报,为国际资本快速流入提供了理论注解。

(2)分地区来看,省际资本回报率从高到低依次为东部、中部和西部。剔除房地产业后的资本回报率数据显示东部上升最多,中部次之,西部最少。一般而言,资本回报率高的省份,剔除房地产业之后,资本回报率上升得也多,显示房地产业发展在一定程度上有碍于省际资本回报率的收敛,不利于资源的优化配置。

(3)房地产业投资对实体经济的影响有限。短期内,房地产业投资对经济发展有拉动作用,特别是对年度经济增长的贡献较为明显;长期内,对经济发展存在波动效应,利用房地产业发展实现经济的可持续增长是不现实的。

(4)不论是否剔除房地产业,资本回报率都因1997年的亚洲金融危机和2007年的次贷危机而显著降低,后者降低的幅度更大,说明稳定的需求对经济的平稳发展意义重大,与当前倡导的转变出口导向的经济增长模式为内需拉动的经济增长模式相符。

[1]Shan W.The world bank's China delusions[J].Far Eastern Economic Review,2006,169(9):29-32.

[2]方文全.中国的资本回报率有多高?——年份资本视角的宏观数据再估测[J].经济学(季刊),2012,(1):521-540.

[3]黄伟力.中国资本利润率的变动趋势及其影响因素[J].山西财经大学学报,2007,(8):15-21.

[4]黄先海,杨君,肖明月.资本深化、技术进步与资本回报率:基于美国的经验分析[J].世界经济,2012,(9):3-20.

[5]黄德春,刘志彪.环境规制与企业自主创新——基于波特假设的企业竞争优势构建[J].中国工业经济,2006,(3):100-106.

[6]赵红,扈晓影.环境规制对企业利润率的影响——基于中国工业行业数据的实证分析[J].山东财政学院学报,2010,(2):78-81.

[7]李青原,赵奇伟,李江冰,江春.外商直接投资,金融发展与地区资本配置效率——来自省级工业行业数据的证据[J].金融研究,2010,(3):80-97.

[8]邵挺.金融错配,所有制结构与资本回报率:来自1999-2007年我国工业企业的研究[J].金融研究,2010,(9):47-63.

[9]孙文凯,肖耿,杨秀科.资本回报率对投资率的影响:中美日对比研究[J].世界经济,2010,(6):3-24.

[10]陈培钦.生产率、资本回报率和增长率的良性互动——“中国奇迹”的一种新解释[J].华中科技大学学报(社会科学版),2013,(3):59-67.

[11]Wurgler J.Financialmarkets and the allocation of capital[J].Journal of Financial Economics,2000,58,pp.187-214.

[12]方军雄.市场化进程与资本配置效率的改善[J].经济研究,2006,(5):50-61.

[13]曾五一,赵楠.中国区域资本配置效率及区域资本形成影响因素的实证分析[J].数量经济技术经济研究,2007,(4):35 -42.

[14]万华林,陈信元.治理环境,企业寻租与交易成本——基于中国上市公司非生产性支出的经验证据[J].经济学(季刊),2010,(2):553-570.

[15]胡凯,吴清.制度环境与地区资本回报率[J].经济科学,2012,(4):66-79.

[16]辛清泉,林斌,杨德明.中国资本投资回报率的估算和影响因素分析——1999-2004年上市公司的经验[J].经济学(季刊),2007,(4):1143-1164.

[17]方军雄.所有制,制度环境与信贷资金配置[J].经济研究,2007,(12):82-92.

[18]Fama E,French K.The corporate cost of capital and the Return on Corporate investment[J].Journal of Finance,1999,54(6):1937-1967.

[19]CCER“中国经济观察”研究组.我国资本回报率估测(1978-2006)——新一轮投资增长和经济景气微观基础[J].经济学(季刊),2007,(3):723-758.

[20]Baumol W,Heim P,Malkiel B,Quandt R.Earnings retention,new capital and the growth of the firm[J].Review of Economics and Statistics,1970,52(4):345-355.

[21]Mueller D,Reardon E.Rates of return on corporate investment[J].Southern Economic Journal,1993,60(2):430-453.

[22]Mueller D,Yurtoglu B.Country legal environments and corporate investment performance[J].German Economic Review,2000,1(2):187-220.

[23]Gugler K,Mueller D,Yurtoglu B.The impact of corporate governance on investment returns in developed and developing countries[J].Econom ic Journal,2003,113(491):511-539.

[24]Gugler K,Mueller D,Yurtoglu B.Corporate governance and the returns on investment[J].Journal of Law and Economics,2004,47(2):589-633.

[25]Friend I,Husic F.Efficiency of corporate investment[J].Review of Economics and Statistics,1973,55(1):122-127.

[26]Brealey R,Hodges S,Capron D.The return on alternative sources of finance[J].Review of Economics and Statistics,1976,58(4):469-477.

[27]McFetridge D.The efficiency imp lications of earnings retentions[J].Review of Economics and Statistics,1978,60(2):218-224.

[28]Hall R,Jorgenson D.Tax policy and investment behavior[J].American Economic Review,1967,57(3):391-414.

[29]Bai C,Hsieh C,Qian Y.The Return to Capital in China[R].National Bureau of Economic Research,2006.

[30]Caselli F,Feyrer J.The marginal product of capital[J].The Quarterly Journal of Economics,2007,122(2):535-568.

[31]单豪杰.中国资本存量K的再估算:1952~2006年[J].数量经济技术经济研究,2008,(10):17-31.

[32]白重恩,钱震杰.国民收入的要素分配:统计数据背后的故事[J].经济研究,2009,(3):27-41.

[33]章上峰,许冰.初次分配中劳动份额比重测算方法研究[J].统计研究,2010,(8):74-78.

[34]饶国霞,葛扬.我国房地产如何破解“土地财政”之殇[J].商业经济与管理,2014,(1):71-78.

[35]李成,刘生福.外部冲击对我国经济的影响加剧了吗——基于亚洲金融危机和次贷危机后经济波动的比较[J].经济学家,2013,(1):30-37.

[36]李成,马文涛,王彬.学习效应、通胀目标变动与通胀预期形成[J].经济研究,2011,(10):39-53.

[37]马草原,李成.国有经济效率、增长目标硬约束与货币政策超调[J].经济研究,2013,(7):76-89.

[38]张清勇,郑环环.中国住宅投资引领经济增长吗?[J].经济研究,2012,(2):67-79.

How Real Estate Development Affects the Return on Capital in China

LICheng,TIAN Mao,LIU Sheng-fu

(School of Economics and Finance,Xi'an Jiaotong University,Xi'an 710061,China)

Using the formula for rent of capital,the analysis of return on capital shows that the development of the real estate industry has brought down the return to capital investment,especially since 2003.Through a test on the relationship between real estate investment and return on capital,it is found that real estate investment is limited in its effect on the real economy.It has a short-term stimulating effect in the year,but in the long run,there exist quite great volatility effects.It is also found that the decline of the growing convergence in the effects of real estate development on capital returns across different provinces becomes increasingly obvious,which means over development of the real-estate industry weakens optimal allocation of resources,and hinders sustainable development of economy.

return on capital;investment in real estate;investment efficiency

F832.48

A

1004-4892(2014)12-0038-08

(责任编辑:原 蕴)

2013-12-19

国家社会科学基金资助项目(13CJY020);国家自然科学基金资助项目(71203175)

李成(1956-),男,山东济南人,西安交通大学经济与金融学院教授,博士;田懋(1983-),男,山西晋中人,西安交通大学经济与金融学院博士生;刘生福(1987-),男,陕西渭南人,西安交通大学经济与金融学院博士生。