人民币汇率影响因素和预测

2014-07-01邢科,杨骏

邢 科,杨 骏

(中国人民银行金融研究所,北京 100800)

人民币汇率影响因素和预测

邢 科,杨 骏

(中国人民银行金融研究所,北京 100800)

人民币汇率①本文所指的人民币汇率特指人民币兑美元的即期汇率。是重要的宏观经济价格指标。从购买力平价、利率平价、跨国长期投资收益以及资本流动等理论和实务的角度着重分析影响人民币汇率变动的因素,并根据今年2季度以来上述几方面发生的变化对人民币汇率的走势作了简单预测。研究发现2005年7月人民币汇率改革以来,影响人民币汇率的因素主要是中美两国的价格差异、利率差异和经济增长率差异,但之间的相关关系却同传统的购买力平价和利率平价理论相反。通过构建人民币汇率指数并对人民币/美元汇率进行跟踪和预测,认为无论是短期还是长期,人民币都将面临贬值压力。

人民币汇率;套利交易;绝对购买力平价;利率平价

一、人民币汇率的相关研究回顾

汇率是国际金融领域最复杂的课题,经典的购买力平价理论、利率平价理论以及资产组合理论都很难在现实应用中对汇率的波动做出充分的解释。学术界对汇率的研究主要转向实证研究,逐渐发展出两种均衡汇率的决定模型:行为均衡汇率模型(BEER)(Clark and MacDonald,1998)和自然均衡汇率模型(NATREX)(Stein,1995)。BEER主要研究汇率的影响因素和汇率之间的关系,进而得出统计意义上的均衡汇率;NATREX是一个开放经济中的宏观经济模型,研究由投资、消费、贸易等因素达到均衡的汇率水平。

由于中国的市场化程度不高并且处于经济高速增长阶段,人民币汇率就更为复杂。

对人民币汇率的研究,张晓朴(2001)用BEER研究了人民币均衡汇率,类似的研究还有Coudert and Couharde(2005)、Funke and Rahn(2005)。

左尚武、谷留峰(2005)研究了贸易、政府支出、国外资产、劳动生产力和货币供应量对人民币汇率的影响。

聂娜、俞靖(2010)[1]把人民币汇率的影响因素分为短期因素和长期因素,廖佑莲(2011)认为人民币汇率影响因素包括外汇储备、经济增长、利率、国际收支和财政赤字。

实证分析方面,张玉芹、林桂军(2008)运用HBS模型,引入贸易条件、资本管制、贸易限制、货币政策等一系列变量,说明其同人民币汇率的相关性;张菊如(2011)选择GDP、通胀、中美利差、国际收支和货币政策等变量来分析其对人民币汇率的影响。

购买力平价理论是关于汇率决定的一种主流理论,最初由英国经济学家桑顿在1802年提出,其后成为李嘉图的古典经济理论的一个组成部分,最后由瑞典经济学家古斯塔夫·卡塞尔(G·Cassel, 1866—1945)加以发展和充实,并在其1922年出版的《1914年以后的货币与外汇》一书中作了详细论述。该理论认为两国货币的购买力之比是决定汇率的基础,汇率的变动是由两国货币购买力之比变化引起的。由于购买力实际上是一般物价水平的倒数,因此两国之间的货币汇率可由两国物价水平之比表示。从表现形式上来看,购买力平价说有两种定义,即绝对购买力平价(Absolute PPP)和相对购买力平价(Relative PPP)。

Zhang(2001)[2]用1952—1997年的数据估算了人民币同美元的均衡汇率模型和结构时间序列模型,认为人民币汇率接近于购买力平价的均衡汇率水平。

温建东、黄昊(2008)[3]认为相对购买力在长期内成立,但实际经济因素的变动会导致名义汇率与购买力平价产生偏离,而且发展中国家的偏离大于发达国家。

易纲、范敏(1997)[4]认为导致购买力平价理论不能解释人民币汇率走势的主要原因是1994年初汇率并轨时人民币的价值被低估、发展中国家在经济起飞阶段非贸易品(住房,服务)的涨价幅度远高于贸易品的涨价幅度(汇率主要反映可贸易品的相对价格)、发展中国家在经济起飞时期可贸易品生产力的提高速度一般高于发达国家。2005年汇率改革以来,后两方面的因素依然突出,因此用购买力平价理论得出的结论同人民币汇率的实际走势相反。但是未来这两方面的因素将逐渐减弱,购买力平价理论对人民币汇率的影响将增强。

二、人民币/美元汇率影响因素的理论和实证分析

影响人民币汇率的因素非常复杂,有市场方面的也有非市场方面的原因,有短期也有长期因素的作用,本文综合分析认为影响人民币/美元汇率的主要因素包括价格、利率和经济增长率。

在下文的实证分析中,除了利率和经济增长率等百分比数据直接进行一阶差分外,价格变量先取对数,以熨平长期趋势,消除可能存在的异方差,再进行差分,样本区间为:2006年4月至2014年3月,数据频度为月度,原始数据主要来源于彭博咨询。

(一)中美两国消费品价格差异

2005年汇改以来的数据表明实际的人民币/美元汇率走势同购买力平价理论结果正好相反,人民币/美元即期汇率(直接标价法)同中美两国CPI价格指数的对数差存在较强的负相关关系,Beta值为-17.8,R2=0.89。经济含义是消费品价格指数高的国家的货币有升值压力。

(二)中美两国短期利率差异

利率平价理论认为如果假设套利空间为零,则利率高的国家的货币的远期汇率将贬值。但在实践中,该理论有很大的缺陷,忽略了短期外汇交易成本、资本流动障碍和有限套利等因素。2005年汇改以来的数据表明实际的人民币/美元汇率走势同利率平价理论结果也正好相反。人民币/美元汇率同中美两国1年期掉期利率差存在较强的负相关关系,Beta值为-0.25,R2=0.91。经济含义是利率水平高的国家的货币有升值压力。

人民币汇率走势同利率平价理论相背离的主要原因是高利率国家能够吸引更多的短期资本流入,进而使得该国货币升值而不是贬值。就我国而言,由于国内利率远高于美国利率,也远高于境外人民币的利率水平,并且人民币有单边升值预期,波动性极低,跨境人民币套汇与套利的信息比率(information ratio)极高。随着境外人民币市场的快速发展和资本项目的逐步放开,国内外资本进出我国的流动性大大加强,人民币的套利交易已经成为国际金融市场上最盛行的交易之一。包括大型国企、贸易企业和外国企业、银行在内的投资者都热衷于人民币套利交易。因此,人民币套利交易自然成为左右人民币汇率的重要因素。

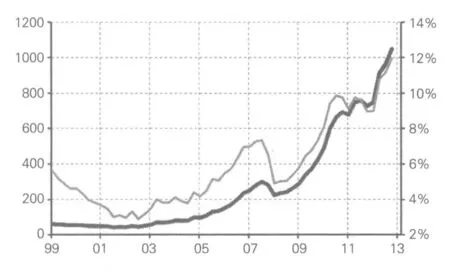

最能代表人民币套利交易规模的是国外银行对中国的跨境贷款规模,近年来此类贷款出现了爆炸性的增长,并且尚无迹象表明此规模会放缓。根据国际清算银行的统计(见图1),国外银行对中国的债权总量超过1万亿美元,相当于中国GDP总量的12%。

特别是从CNH①CNH指离岸人民币即期汇率。市场成立以来,国外对中国银行、企业的借贷规模迅速增长,这说明人民币国际化是导致对中国跨境借贷规模增长的重要原因。

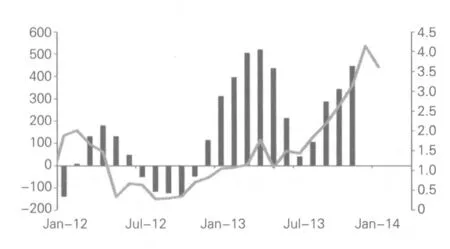

人民币套利交易的快速增长同境内外的利率差异息息相关。如图2所示,外资银行可以用美元或者CNH利率融资,然后将资金转至中国境内,赚取国内的利率。类似的,中国国内的银行可以在CNH市场发行大额存单(CDs),但将资金用于国内,赚取两者之间的息差。

因此,理论上外资银行对中国借贷的增速取决于人民币境内和境外利率的差异,利息差越大,人民币跨境的借贷规模也将越大。

随着境外人民币回流境内政策的放松,约束人民币跨境借贷规模主要来自于银行内部的国别和风险控制限制,在没有重大外部市场冲击或者政策变化的前提下,理论上人民币套利交易可以永远继续下去。

图1 国外银行对中国的债权(深色线,左坐标轴,单位:10亿美元);占中国GDP的比重(浅色线,右坐标轴,单位:百分比)

图2 香港地区对中国内地的跨境借贷(柱状图,左坐标轴,单位:10亿港币);1年期美元和人民币跨货币掉期利率之差(折线,右坐标轴,单位:百分比)

这一状况也反映在了我国的国际收支平衡表中。2013年第1季度以来,我国经常项目顺差变化不大,但同期资本项目顺差却在增加,可能反映出流入我国的短期资本在增加。

(三)中美两国的实际GDP增长率差异

分析人民币汇率不仅要考察消费品价格水平和短期利率,还要考虑国际资本流动的影响,特别是跨国的中长期投资,而决定跨国投资的重要因素之一就是国家的经济增长率。

本文选择实际GDP增长率代表投资该国的中长期收益,发现2006—2014年期间,GDP增速同货币的币值成反比,也就是说在此期间,无论投资本国或者外国的无汇率风险总收益相等。

2005年汇改以来的数据表明,人民币/美元汇率同中美两国实际GDP增长率之差存在一定的正相关性,R2=0.34。经济含义是经济增长率快的国家的货币有贬值压力。从此意义上来讲,长期内利率平价理论是成立的。

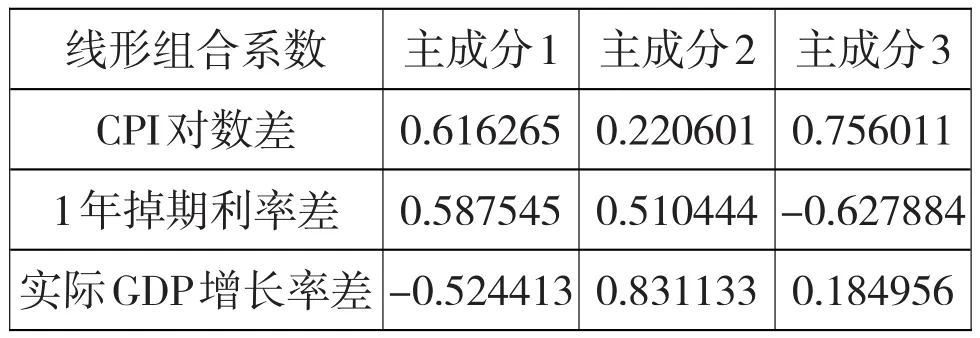

三、人民币/美元汇率指数和预测

为了大体跟踪和预测人民币/美元汇率的走势,本文选择标准化后的中美两国CPI的对数差、1年期掉期利率差和中美实际GDP增长率之差作为主要变量,并用主成分法构建人民币汇率指数,如下表1所示,由第一主成分构建的这一指数能够捕捉83%的总方差。

主成分分析结果:

样本区间:2006年4月—2014年3月,共96个观察值。

计算方法:普通最小二乘法。

主成分个数:3。

表1 特征值和累积贡献率

表2 特征向量

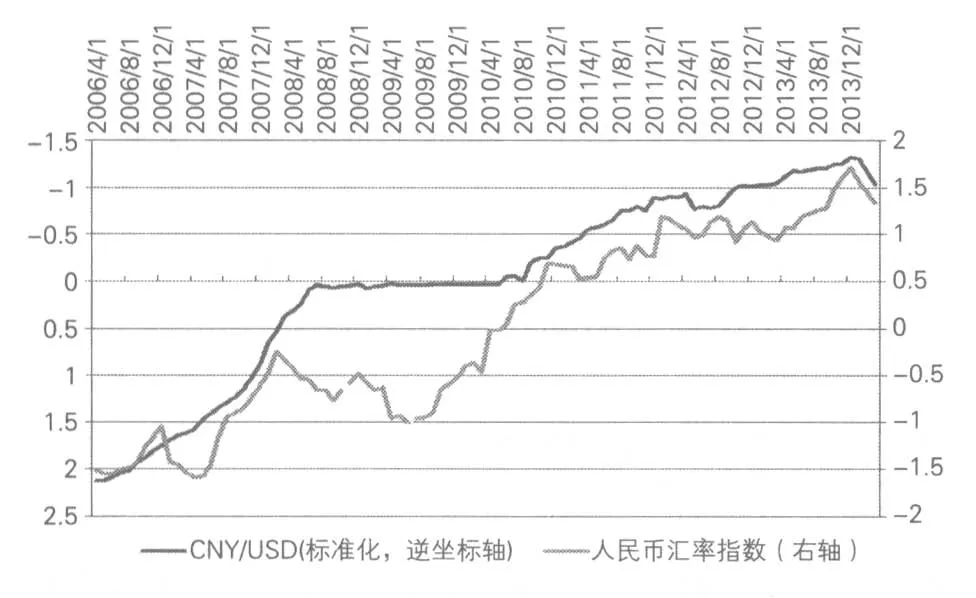

如图3所示,此构建的人民币汇率指数同人民币/美元的即期汇率走势高度相关。从2005年汇率改革以来,人民币对美元持续升值,2008—2009年美国次贷危机期间,人民币汇率指数显示人民币应当贬值,但中国政府为了显示大国责任感,人为地控制人民币不竞争性贬值,为此当时中国经济承担了损失。

进入2014年2月份,人民币汇率指数显示人民币开始贬值,此次中国政府没有干预,而是顺应市场的力量允许人民币贬值,这也说明我国人民币汇率的市场化程度正在提高。

图3 人民币汇率指数(浅线);人民币美元即期汇率(标准化,深色线)

目前中国经济进入了结构和社会的转型期,短期内随着中美两国利率差异的缩小以及国际收支经常项目顺差的减少,人民币汇率有一定的下行压力。

我国的出口已经放缓,3—5月份平均月度出口年比增速已经下降至-0.43%,出口放缓降低了人民币升值的压力。

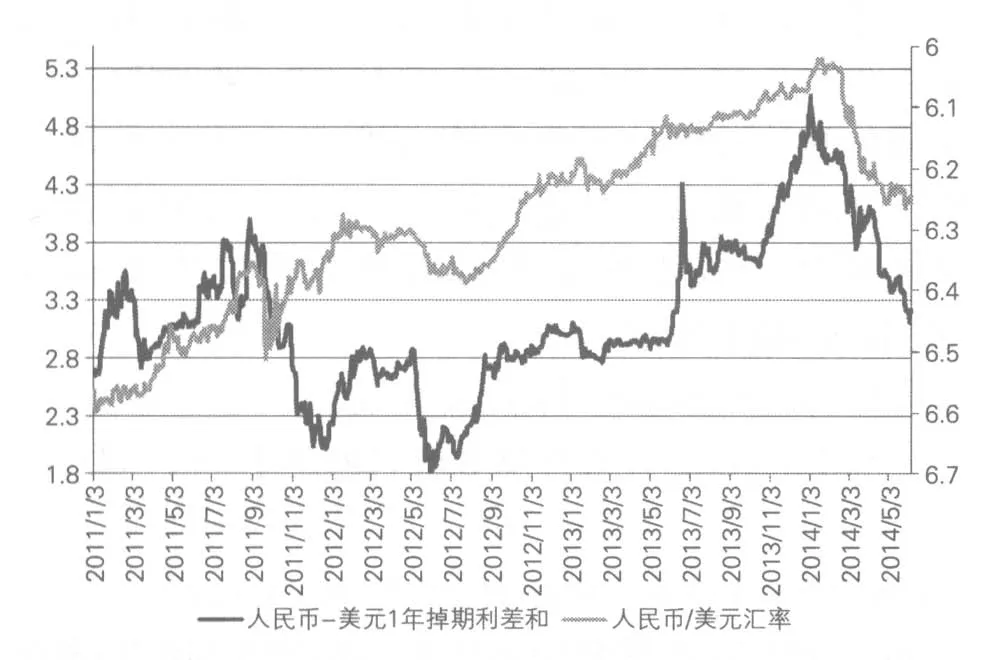

此外,如图4所示,反映美元和人民币套利空间大小的指标——人民币和美元1年期掉期利率差已经迅速下降至3.2%,人民币套利交易对投资者的吸引力有所下降,在此过程中,人民币对美元也出现约3%的贬值幅度。

图4 人民币/美元1年掉期利率差(深色线);人民币/美元即期汇率(浅色线,右轴)

中长期来看,随着影响人民币汇率偏离购买力平价的因素影响力的减弱,人民币汇率将向购买力平价回归。

本文通过计算人民币/美元的绝对购买力平价并同当前实际的即期汇率水平进行比较,以此评估人民币中长期的价值偏离幅度。Pc和Pu分别表示中国和美国一般物价指数(CPI)的绝对水平,则绝对购买力平价公式为:

PPP=E(RER)*Pc/Pu

PPP:人民币/美元购买力平价;

RER:人民币/美元实际有效汇率;

Pa:中国物价指数;

Pb:美国物价指数。

如图5所示,根据以上方法计算,目前人民币对美元的即期汇率高估约26%,出现了明显的背离,长期内人民币对美元也有贬值压力。

图5 人民币对美元购买力平价与即期汇率的比较

[1]聂娜,俞靖.影响人民币汇率变动的基本因素研究[J].时代经贸,2010,(6):169-171.

[2]Zhichao Zhang.Real Exchange Rate Misalignment in China:An Empirical Investigation[J].Journal of Comparative Economics,2001,(29),80-94.

[3]温建东,黄昊.关于购买力平价与汇率关系的实证研究[J].中国货币市场,2008,(9):16-22.

[4]易纲,范敏.人民币汇率的决定因素和走势分析[J].经济研究,1997,(10):26-35.

(责任编辑:王淑云)

RMB exchange rate is one of important macroeconomic indicators.This paper analyzes factors affecting RMB exchange rate and do forecast for median-term and short term RMB exchange rate trend based on them.The author find that since RMB exchange rate reform on July,2005,main factors affecting RMB exchange rate include China and USA CPI index difference,interest rate spread between China and USA,and real GDP growth rate difference.The author build RMB exchange rate Index to monitor and forecast CNY/USD spot exchange rate.Conclusion is that whether in short or in long term, RMB will face devaluation pressure.

RMB exchange rate;carry trade;absolute purchasing power parity;interest rate parity

1003-4625(2014)09-0038-04

F832.6

A

2014-06-20

邢科(1978-),男,山西平遥人,博士研究生,研究方向:金融学;杨骏(1978-),男,陕西渭南人,博士研究生,研究方向:金融学。