西安甲级写字楼市场面临去化压力

2014-05-19

未来三年(2014年下半年至2016年),西安写字楼市场将迎来27个甲级写字楼入市,合计为市场新增约240万平方米,相当于目前全市甲级写字楼总存量的2.3倍。市场竞争的加剧将在短期内为全市整体出租率及租金来带下行压力。这也是目前国内主要二线城市普遍面临的问题。

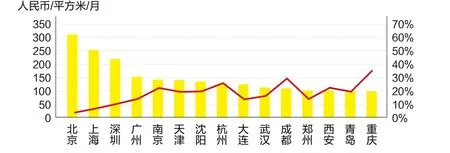

西安甲级写字楼存量在二线城市中处于中游水平。截至2014年5月,甲级写字楼总存量达到106万平方米,高于沈阳、天津、重庆及郑州,但低于成都、青岛与大连。其中高新区为最大的商务区,占全市总存量的一半以上。

2014年前五个月,领海大厦、智海大厦及珠江时代广场三个项目交付使用,为市场带来共计16万平方米新增供给,系过去十年中第二高的供给高峰。由此,全市整体空置率上升3.4个百分点至22.4%。但该空置水平仍在主要二线城市中处于健康水平,明显低于同为西部经济中心的成都与重庆。

2009~2013年,西安甲级写字楼租金年均增长率达到6.2%,并在2014年前五个月进一步攀升2%至每平方米每月人民币99.6元。尽管租金增长稳定,但租金水平仍低于天津、沈阳、大连、成都、南京、武汉等主要二线城市,这主要由于本地市场来自外资及高端服务业等承租能力较强的企业需求相对疲软所致。目前,高新国际商务中心、长安国际及凯德广场系租金最高的项目,但其租金也仅有每平方米每月人民币120~150元。

机遇与挑战

区域经济中心的强大吸附力与辐射力、国家层面的发展战略与优惠政策、强劲的经济增长以及深厚的历史人文氛围为西安写字楼市场的长期发展奠定了坚实的基础。但同时,占比较低的第三产业(特别是金融、专业服务等高端服务业)导致的需求不足、单一产权项目的稀缺、日益隐现的供给过剩困扰以及项目后期物业管理未受到充分重视等问题也将令整个市场面临重重挑战,制约着写字楼租金的增长。

高端服务业需求疲软。整体而言,西安超过六成的需求来自IT及高科技、制造、商贸、工程装饰以及教育培训等企业,金融及以专业咨询公司为主的专业服务类企业需求占比不足15%。这一现象即使在中央商务区也难以避免。在国内大多数一、二线城市的中央商务区,金融与专业服务企业一般是需求最为强劲的客群。但西安规划的高新区CBD则依旧以互联网与高科技以及制造企业为主。

从一般经验来看,该类企业的承租能力远远低于金融类企业的承租能力。尽管近三年金融与专业服务类企业需求有所增长,但整体而言需求力量仍偏弱。截至目前,外资银行中仅有汇丰银行、东亚银行、渣打银行、韩亚银行等在西安布局,四大会计师事务所中也仅普华永道一家进入本地市场;而从内资金融机构来看,虽然主要国有银行及股份制银行均已布点,但与沈阳、大连、青岛等北方二线城市迥然不同的是,来自证券、基金、信托、保险、财富管理等近年来激进扩张的金融类企业在西安的需求却较为脆弱。而恰恰是此类公司的活跃扩张为北京的写字楼市场带来了强劲的租金增长。

外资企业渗透力不足。从一线城市及国内多个二线城市的发展来看,外资企业均是甲级写字楼发展的主要驱动力之一。

出于企业形象的树立,较高的租金预算(相对于二线城市低廉的租金水平)以及对楼宇品质的较高要求,外资企业进入一个新城市时往往选择本地最具地标性或品质最优的写字楼。因此,是否有足够的外资企业需求支撑对一个城市甲级写字楼的发展产生了至关重要的作用。这恰恰是目前西安面临的严峻考验之一。

作为一个西北内陆城市,西安自身的吸引力及经济活跃程度不如东部及南部沿海发达城市,因此,除了高新区的办公园区内和高新国际商务中心等有限的几栋写字楼内、且集中于互联网与高科技及制造业的外资企业外,西安整体入驻标准写字楼的外资企业数量较之天津、大连、青岛等东部沿海城市以及沈阳、成都等区域型中心城市明显偏少,不及全市需求的1/5。虽然随着城市形象与知名度的提升,外资企业近三年加速了扩张,且凯德广场等项目的入市填补了高品质楼宇的稀缺,但这种由外资企业催生的甲级写字楼需求相对匮乏仍是制约本地写字楼市场发展的重要因素之一,且该原因同样适用于其他写字楼市场发展较为缓慢的二、三线城市,譬如郑州和石家庄。

西安高新区国际商务中心

供给过剩问题进一步凸显。未来三年(2014年下半年至2016年),西安写字楼市场将迎来27个甲级写字楼入市,合计为市场新增约240万平方米面积,相当于目前全市甲级写字楼总存量的2.3倍。如前所述,高新区将继续引领此轮供给高峰,同期新增供给将占新增供给总量的46%,其中60%将来自高新区CBD区域,包括两栋国际甲级写字楼——中铁西安中心及绿地中心。尽管经济的发展预计将带来需求的增长,同时楼宇品质将迎来另一次飞跃,但市场在短期内消化如此之大的新增面积绝非易事。市场竞争的加剧将在短期内为全市整体出租率及租金带来下行压力。这也是目前国内主要二线城市普遍面临的问题。未来三年,一线城市的供给量将大致处于健康水平,合计平均只占现有存量的44%,预计来自第三产业的稳定需求将足以迅速消化掉相对有限的供给。但天津、青岛、大连、沈阳、成都、重庆、南京、武汉等主要二线城市未来三年的新增供给合计平均将占其现有存量的106%,其中沈阳、天津、西安及郑州将成为形势最为严峻的城市,届时现有存量将在短期内增加约1~2.5倍。

主要商务区

西安甲级写字楼市场目前可划分为三个传统商务区——高新区、城南区域和城北区域以及一个新兴市场——曲江新区。从发展水平上看,各商务区的发展并不均衡。其中城南和高新区形成较早,高新区同时也是目前西安规模最大且发展最成熟的商务区,区域内甲级写字楼存量超过全市总量的一半。

国内主要一、二线城市甲级写字楼租金及空置率

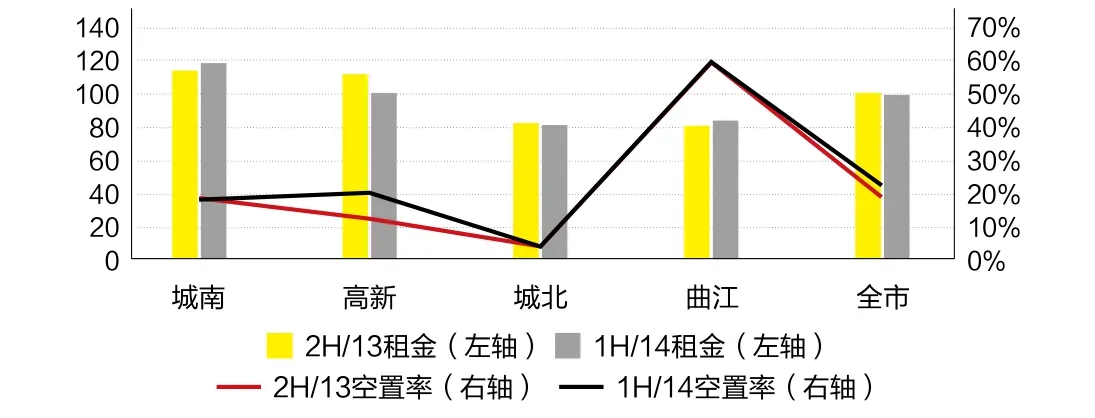

西安各商务区租金及空置率对比

国内主要二线城市现有存量及未来三年新增供给

高新区

作为由国务院批准建立的三个国家级产业发展示范区之一,高新区系西安经济发展的主要引擎。目前已吸引约100家财富500强企业和上千家高新技术企业进驻。IT与高科技、设备制造、生物医药等企业带来的强劲需求促使高新区成为西安规模最大且发展最成熟的商务区,其存量占全市写字楼总存量的一半以上。然而,目前高新区的写字楼市场发展并不平衡,区域内多数写字楼位于高新区北部,以高新国际商务中心、西港国际大厦、林凯国际等为代表项目。

为改变南部写字楼市场发展滞后的局面,西安政府于2003年提出在高新区南部建设辐射范围为2平方公里、总体量约200万平方米的CBD规划,重点发展商务功能,项目以写字楼为主,辅以住宅、酒店、商业及会展服务设施。目前高新区CBD已成功吸引绿地、中铁、中投等众多知名开发商、投资者、酒店运营商在此开发项目,伴随绿地世纪城等住宅项目、假日酒店等酒店项目以及绿地比克国际会展中心等众多配套设施的完工,整体商务氛围已初步形成,其中已竣工的都市之门项目更是本地交付品质最佳的写字楼之一,并成功迎来高新区管委会的入驻。中铁集团的西安中心和绿地集团的绿地中心预计将作为西安首批国际甲级于2016~2018年入市,从而令该区域乃至全市写字楼品质得到显著提升。规划中的6号线也将于2018年完工,使该区与市中心的联系更加紧密。随着未来大量项目的陆续入市,高新区CBD将发展成为西安最成熟、品质最高的商务区。

城南区域

城南区域是西安历史最悠久的商务区,西安市首批甲级写字楼即选址于此。地处市中心黄金地段,加之成熟的商业氛围,使该区域备受外资企业青睐。其中,中大国际、老三届世纪星和长安国际系本区的标志性项目。2013年投入使用的凯德广场系该区域首个由外资开发商兴建的自持型写字楼项目,该项目的高交付标准以及诸多知名企业的入驻使城南区域的写字楼市场得到了进一步提升,促使区域整体租金达到全市最高水平。

城北区域

依托西安经济技术开发区的发展,城北区域吸引了众多知名外资企业及央企国企入驻。但由于区内多为大型制造企业,倾向于租赁办公园区或购买写字楼自用,因此甲级写字楼租赁需求较低。目前区内甲级写字楼仅有经发大厦与中登大厦,多数项目为乙级写字楼。随着2011年西安市政府北迁至该区域,更多的国有企业以及上下游公司入驻城北区域,使写字楼租赁需求明显增长。

曲江新区

曲江新区起步较晚,于2012年迎来首批甲级写字楼,为目前规模最小的商务区。其主要租户包括内资文化传媒企业、金融企业、商贸企业及会展服务公司。曲江文化创意大厦、中海广场及曲江国际大厦等项目代表了该区项目较高的交付标准。然而,鉴于区域市场仍处于发展初期且文化传媒企业的承租能力较差,整体租金处于全市最低水平。

就各区域市场而言,城南区域平均租金录得每平方米每月人民币118.8元,系全市最高水平。尽管高新区系目前西安最成熟的商务区,但由于在2014年前五个月有大量新增供给入市,致使其租金增长受到抑制,平均租金录得每平方米每月人民币100.7元。此外,城北区域及曲江新区租金水平相对较低,仅为每平方米每月人民币81元与84元。

随着建筑技术的进步,就新建楼宇品质而言,西安及其他二线城市写字楼与一线城市的差距在不断缩小,但受制于需求结构的相对低端以及单一产权项目的稀缺,其写字楼市场整体发展状况与一线城市相比仍至少滞后5~10年。然而,伴随经济的稳健发展以及产业结构的升级带来需求结构的优化,西安写字楼市场整体需求将进一步增长,预计互联网金融、电子商务、信息技术咨询、电子科技以及高端制造业将成为本地写字楼市场的主要需求增长点,并在中长期层面支撑写字楼市场的发展。加之“作为二线城市之今日及未来写照的昨日的一线城市”发展历程中沉淀下来的丰富经验,从中长期来看,西安作为一个具备活力的城市,其写字楼市场在经历短期内城镇化进程加速过程中难以避免的消化存量的阵痛后,将迎来基本层面相对健康的发展。

2014年以来中国政府稳增长政策一览

西安写字楼市场发展历程

与其它二线城市发展轨迹相似,西安甲级写字楼市场形成于20世纪90年代后期,绝大多数项目系散售项目,鲜有单一产权楼宇,整体发展较为缓滞。大体经过以下三个阶段:

1998~2002年——雏形阶段

千禧年前后,除部分自建办公楼的实力企业外,绝大多数企业聚集于商住楼甚至住宅楼中办公。与其他二线城市类似,此时西安市场对租赁型写字楼的需求很薄弱,甲级写字楼产品也很匮乏,甲级写字楼市场尚未形成。

2003~2010年——稳步发展阶段

2000年后,高新区的写字楼需求日渐旺盛,催生出一批商住楼及标准写字楼产品入市。虽然这些项目品质相对较差,但高新区自身的优惠政策、产业环境及低廉的租金对众多中小型内资公司极具吸引力。与此同时,伴随第三产业获得快速发展,大量企业的涌现刺激了甲级写字楼的需求。

2011年至今——品质升级阶段

经过金融危机后短暂的恢复调整,西安写字楼市场从2011年伊始实现加速发展,并迎来了质的飞跃,至2014年上半年年均供给量达到近13万平方米,全市近半的甲级写字楼在这三年半的时间内集中入市。伴随互联网及高科技公司、制造企业、房地产开发公司及金融与专业服务公司等的扩张带来增长的需求,一系列高品质的楼宇相继落成,此间落子的写字楼已逐渐向一线城市项目品质看齐。